2022年からドル円は上昇を始めて2024年7月には162円まで円安が進んでいきました。

その後、米国の景気後退懸念が一時高まったことに加えて、日銀が利上げサイクルに入るということを宣言したため急激に円高調整が進みました。

一旦はドル円は139円台まで下落しましたが、再び円安方向に振れていき150円に到達しています。

皆さんが気になるのは、今後長期的にドル円が上昇していき200円に到達してしまうのかどうかという点かと思います。為替動向によってドル転をして資産防衛をする必要も出てきますからね。

本日は今までドル円が上昇してきた理由についてお伝えした上で、今後の見通しについてお伝えしていきたいと思います。

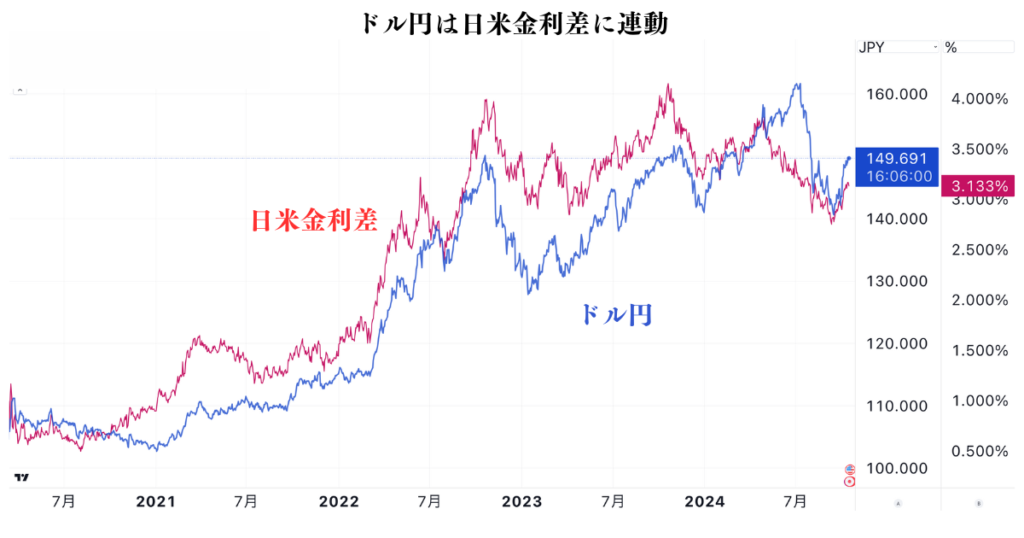

ドル円上昇の理由は日米金利差の拡大

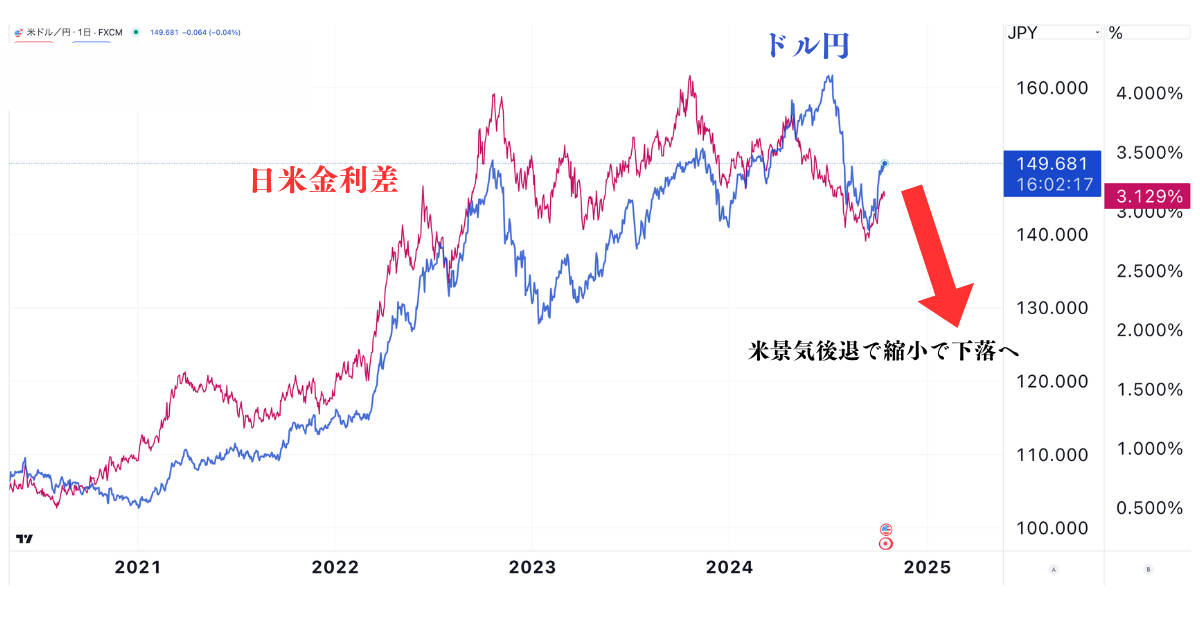

ドル円上昇の理由は日米金利差の拡大です。以下の図をご覧いただければ一目瞭然ですね。

2022年から欧米を中心に世界的に始まったインフレの影響で米国の中央銀行であるFRBは急激な利上げを実施しました。結果として米国の金利は上昇していきました。

一方で、日本側は金融緩和を継続して金利を引き上げませんでした。米国金利は上昇して日本側の金利は横ばいだったので日米金利差は拡大していきました。

FXを行っている方ならご存知かと思いますが、円を売って金利が高い国の通貨を保有すると毎日スワップポイントと呼ばれる金利収入を得ることができます。

つまり、金利が高い通貨を保有するインセンティブが高まるのです。米金利が上昇していったことでドルを買って円を売る動きが活況となりドル円が大きく上昇していったのです。

中長期的な円安要因が台頭してきている

今までお伝えしている通り、短期的な為替レートの変動に大きな影響を与えるのは金利差となっています。

しかし、中長期的な為替レートに影響を与えるのは金利差ではありません。そもそも東日本大震災の時は日本も米国も金利がゼロ近辺となり日米金利差はほとんどなくなりました。

当時の為替レートは80円でした。しかし、2020年のパンデミックで再び日米共にゼロ金利となった時の為替レートは100円から110円の間でした。

この20円から30円の差は一体なにが原因なのでしょうか?

最初に答えをいうと、これは資本流出によるものです。大きな要因を2つお伝えします。

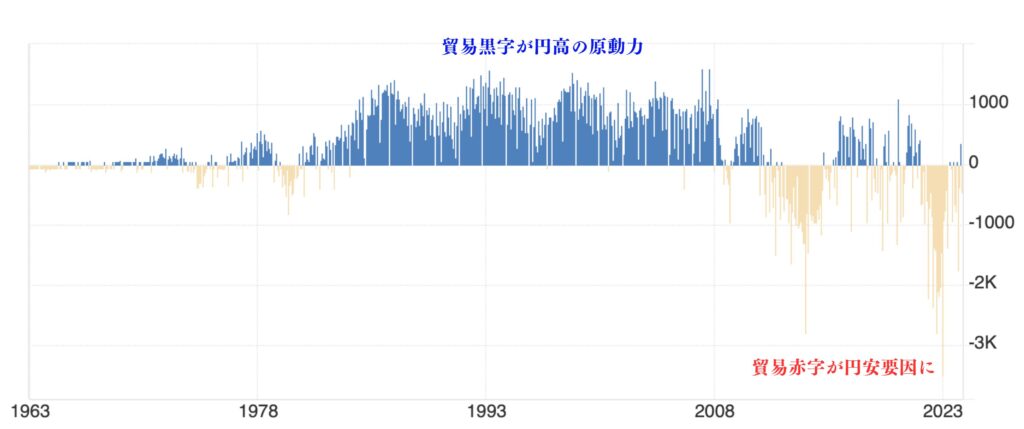

貿易収支が赤字になってきている

まずは以下をご覧ください。1971年にニクソンショックが起こるまではドル円は360円の固定レートでした。

しかし、そこから東日本大震災まで金利差で上下動を繰り返しながらも着実に円高方向に進んでいきました。

しかし、東日本大震災を境にして円安方向の流れに変わってきています。

2010年までは日本が輸出をして稼いだ外貨を国内に還流させる時に円転をする流れが発生していました。つまり定常的に円買い需要が発生していたのです。

21世紀に入って日本の製品競争力が低下したり、生産拠点を海外に移す流れが発生して貿易収支の黒字が縮小していきました。そこで追い討ちをかけるように東日本大震災でエネルギーの輸入を増加せざるを得ない状況になりました。

結果的に貿易収支はマイナスになる傾向になってきており、海外のモノやサービスやエネルギー等を購入するために円を売って外貨を経常的に買う必要がでてきたのです。

実際、上記の図を見ていただければ分かる通り貿易赤字になってから円安方向の潮流ができてきていますね。

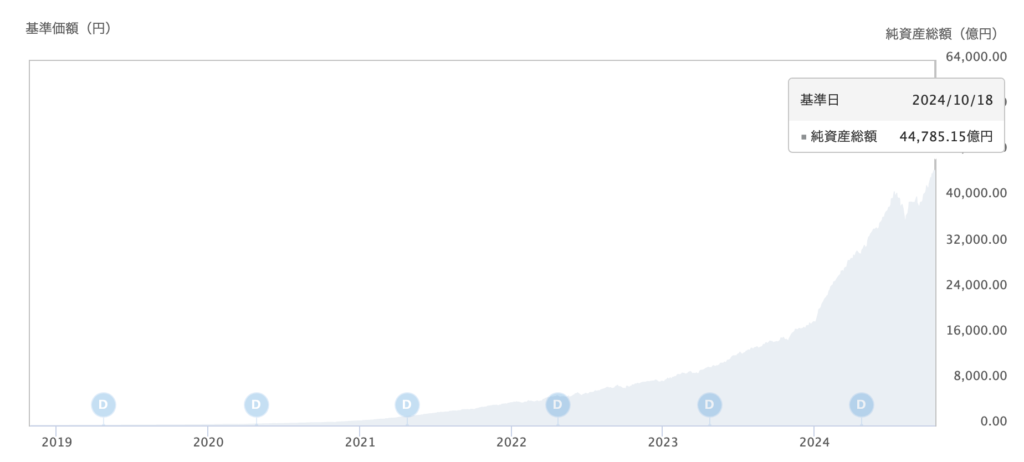

米国や全世界株式へのインデックス投資が流行している

上記は経常収支の話でしたが、金融収支という側面でも円安要因が近年拡大しています。

資産形成の重要性に気づいた日本人が米国のS&P500指数に連動する投信や、全世界株式に連動する投信に投資をする流れが発生しています。

例えば人気の全世界株式に連動するオルカンは純資産額が4兆円を超えるまでに成長しています。他にも様々な海外株を対象とするインデックス投信があります。全部足し合わせると100兆円を臨む金額になってきており今後も継続して増加していきます。

海外株の投信を購入するということは、円を外貨に変えて海外株に投資をするので円安要因になります。投信の基準価額は円建なのでわかりにくいですが、実際は円売りを行っています。

特に2024年から新NISAが始まっており、海外への資金流出が高まっています。将来いつかは投資した分を円に戻す局面があるかとは思いますが、長期投資を前提としているので10年から20年という単位でみると大きな円安要因になります。

ドル円の今後の見通しは?200円もあり得る?

それでは重要な今後のドル円の見通しについてお伝えしてきます。

短期的には円高調整となる可能性の方が高い

さきほどお伝えした通り、短期的には為替レートは金利差に影響を受けます。

まず、日本側は2024年の7月に利上げを実施し、今後も利上げを実施していく構えを見せています。少なくとも金利は上方向のバイアスの方が高くなります。

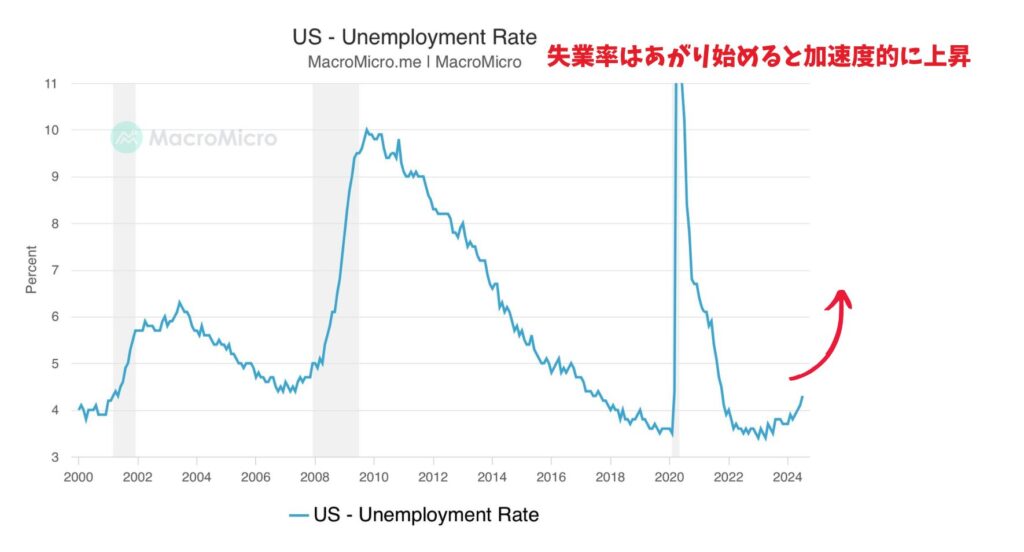

一方の米国は2024年9月から利下げサイクルに入っています。そして、失業率は上昇しはじめており、年末から年始にかけて景気後退が発生する確度が高くなってきています。

景気後退となると金利は大きく低下するので、日米金利差は縮小し一旦は円高になる可能性が高くなっています。

中長期的には円安方向で200円を目指す

一方、中長期的には円安が進行していきます。

1つ目の要因はさきほど説明した通り、貿易収支と金融収支の両面から資本流出が継続して発生していくからです。

2つ目はインフレが再燃する可能性があり、再び金利差が上昇する可能性があるからです。

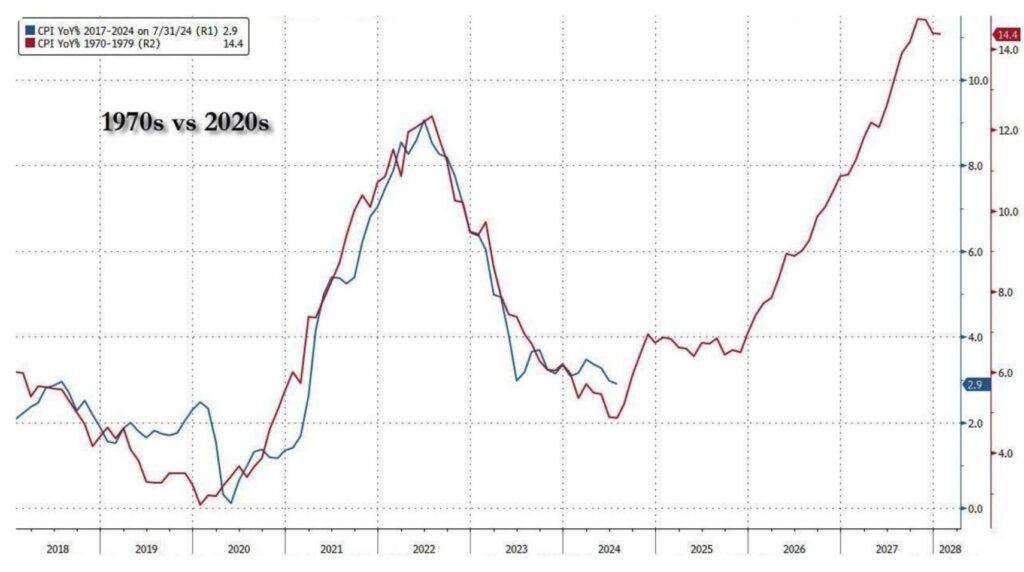

現在と同じインフレが発生した1970年代は3度にわたりインフレの波が発生して金利が上昇していきました。そして、現在は当時と全く同じといってよりインフレ率の推移を辿っています。

実際、粘着性のあるインフレ項目はほとんど下がらず粘着しています。

2023年からインフレ率が低下しているのは、ただエネルギー価格が下落しているからという側面が大きいのです。中東戦争などが悪化して原油価格が上昇すればインフレ再燃の流れとなっていきます。

インフレが再燃して金利差が拡大していけば、今度はさらに高いインフレ率となることが想定され200円を目指して上昇していくことが想定されます。

まとめと資産防衛の必要性

今回のポイントをまとめると以下となります。

【今までの円安の理由】

- 日米の金利差が拡大している

- 東日本大震災以降の資金流出が継続している

【今後の見通し】

- 短期的には景気後退によって円高に振れる可能性が高い

- 中長期的には資金流出により円安方向

- インフレ再燃で200円も視野に

円安が進むということは輸入物価が上昇しインフレが進むということを意味します。

インフレに対応するためにも資産運用を行い、資産を保全していく必要があるのです。

資産防衛の観点から参考になるサイトは以下です。