「資産運用で資産は増やしたいけどリスクは取りたくない。」

できる限り元本保証で資産を安定的に増やしたいという方が考える投資先として債券があるかと思います。

債券は満期まで保有することで元本保証で保有期間を通して利息を貰うことができます。

海外の債券は為替リスクを負ってしまうし、日本国債は殆ど利回りがないので、日本企業の社債に投資したいと考える人も多いのではないでしょうか?

しかし、日本企業はなかなか社債を発行する文化がないので、常に取引できるわけではありません。

最大のネット証券である楽天証券でも2024年10月現在取り扱っている日本企業の社債はありません。

しかし、頻繁に社債を発行している大企業が一社あります。

それが今回の題にもあるソフトバンクグループです。2023年4月4日に新たに4月7日からハイブリッド社債を、そして2023年9月25日にも1200億円規模の社債調達が行われると発表して世間を賑わせました。

「ソフトバンク」は通信の会社ですが、「ソフトバンクグループ」は孫正義氏率いる(主にベンチャー専門の)投資会社です。

2022年12月にはソフトバンクグループは税後で約2%の社債を販売して完売となっていました。

定期預金がほぼ0%の時代に税後で2%貰えるなら嬉しいと考える日本人が多いのが現実でしょう。しかし、筆者はソフトバンクグループという会社の実態をしっているため、あまり魅力を感じません。

というより、とっているリスクに対してリターンが見合わないといった感じです。

因みに直近様々な不安な話もでてきています。

破綻したことで世界を揺るがせた仮想通貨取引所のFTXにも投資していることで話題となっていした。

ソフトバンクグループの後藤芳光・最高財務責任者(CFO)は11日の決算会見で、経営破綻した仮想通貨(暗号資産)の交換所大手FTXトレーディングに関連する投資額は1億ドル(約140億円)弱であることを明らかにした。

なにかと話題な本日はソフトバンクグループ(SBG)の社債への投資は魅力的なのか?

安全と思われがちな社債に存在する隠れたリスクとは?

といった点を中心に紐解いていきたいと思います。

2024年2月16日に発表された無担保社債(福岡ソフトバンクホークスボンド)

ソフトバンクグループの社債がまたも発行されるとのことです。

ソフトバンクグループは、5500億円の社債を発行すると訂正発行登録書で16日開示した。償還期限は2031年3月14日。

条件は以下です。

| 利率 | 年2.70%-3.30%(3月1日条件決定予定)※注1 |

| 発行価格 | 100.00円(額面100円につき) |

| 発行日 | 2024年3月15日(金) |

| 償還日 | 2031年3月14日(金) |

| 利払日※注2 | 毎年3月15日・9月15日 |

| 格付け | A- (株式会社日本格付研究所)取得予定 |

| 申し込み期間 | 3月4日(月)〜3月14日(木) |

- ※注1:最終的に決定される利率は、上記仮条件の範囲外となる可能性があります。

- ※注2:最後の利息は、利息計算期間が半年未満のため、半年分の利息より少ない金額になります。

今回の社債は利回りが年2.70%-3.30%となっていますが、昨今のインフレを考えると実質リターンはマイナスになってしまうのではないでしょうか?

実際、現在2024年10月時点の日本のインフレ率は3%ですからね。

社債は利回りが年2.70%-3.30%となっていますが、そもそも2.70%である場合、実質リターンは▲0.30%となってしまいます。

楽天グループも常に社債による資金調達で話題になる企業ですが、ソフトバンクも負けずに調達しており、多くの投資家を巻き込んでいますね。経営者のメディアへの露出が多い分、やはり資金調達は捗るのでしょう。

しかし、ソフトバンクグループへの社債への投資は当然リスクを伴いますし、そもそもブルムバーグより、S&Pがソフトバンクグループの長期格付けを格下げしたとの報道がありましたよね。格付けはBBであり、これは投機的(ギャンブル的)という水準です。なぜわざわざギャンブルしなければならないのかという感じですね。

前期(2023年3月期)に2期連続の巨額損失を計上したソフトバンクグループに新たなリスクが浮上してきた。米格付け会社S&Pグローバル・レーティングが23日、同社の長期格付けを「BB+」から「BB」に引き下げたことで、資金調達コストが増大する可能性がある。両方とも「投機的」とされる水準だ。

S&Pは格下げ理由として、ソフトバンクGのファンド事業が一段と悪化していて、「流動性と信用力が大きく悪化した状態が今後1年程度続く」と指摘している。これを受けてソフトバンクGは「財務安全性が正しく評価されなかったことは極めて遺憾」との声明を発表、対抗姿勢を示した。

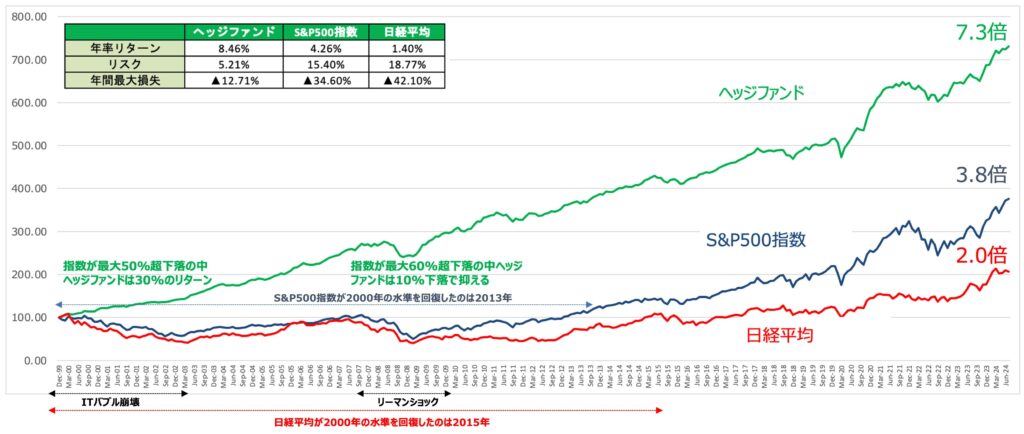

もう少し真剣に考えればまともな選択肢はいくらでもあるのに、と筆者は思っています。例えば、筆者のポートフォリオの中核を占めるのが「ヘッジファンド」という選択肢です。

ヘッジファンドは市場の暴落局面で下落を抑制しながら安定して高いリターンを出し続けてくれています。

元本の安全性が高いものの年率10%程度のリターンが見込める投資先については以下で詳しくお伝えしていますので参考にしていただければと思います。

2023年9月に発表された社債型種類株とは?

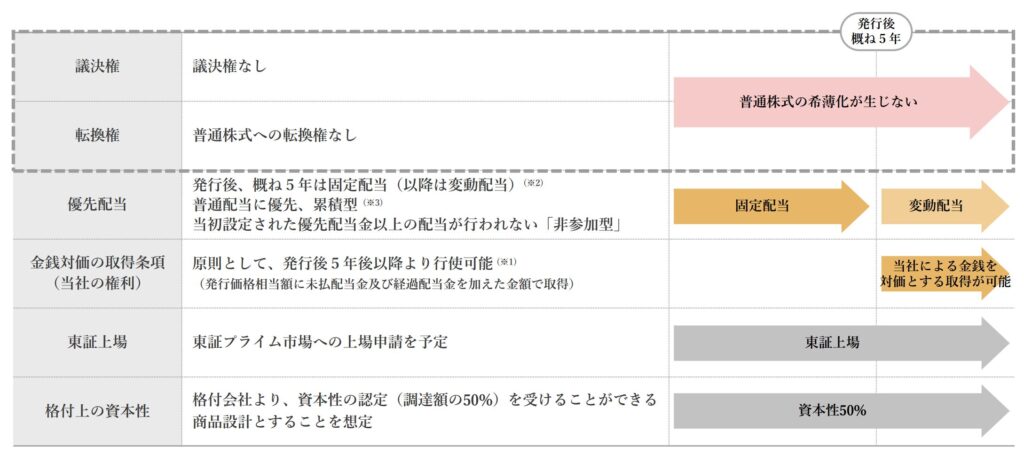

ソフトバンクが2023年9月25日に社債型種類株式の上場を行うという報道がありました。

国内通信大手のソフトバンクは社債型種類株式の公募について、発行規模を1200億円として25日にも取締役会で決議し、調達に向け動き出すことが複数の関係者への取材で分かった。社債型種類株としては国内初となる上場も申請する方針で、詳細は25日にも発表される可能性がある。

ソフトバンクの社債型種類株の配当年率は当初5年は年率2-4%で固定、5年目以降変動する。5年が経過するとソフトバンクに買い戻す権利が生じ、その際は発行価格と同額で買い取る。会計上は調達額の全額、格付け上は5割が資本となる。調達した資金は通信・IT技術の高度化や次世代社会インフラに関連した成長投資に充当する。社債型種類株は、社債の性質を持ち合わせながらも、上場することで普通株式のような流動性を確保できる特徴がある。

ソフトバンクグループは事前に社債型株式についてのQ&Aなる資料を公表していたので、この発表は予期されたものでした。

社債型種類株式というのは将来会社から償還をうけることで元本を回収でき、その間配当金を優先的に受け取ることができる特殊な株式です。

性格としては社債であり、上場しており誰でも売買が自由に可能という点が特殊なポイントになります。なお、普通株式への転換はなされないので議決権に影響はありません。

ソフトバンクとしては半額を資本の部に組み入れることができるので負債資本比率の上昇を抑えることができるというメリットがあります。

ここで気になるのは当初5年の利率がわずか2%-4%であるという点です。現在の日本のインフレ率が3%の水準であることを考えると、もしかすればインフレ率以下の利率となってしまうので実質リターンはマイナスになります。

後述しますが、ソフトバンクグループの経営状態は悪く最悪倒産して社債が紙切れになるリスクもあります。

そのような会社の社債型株式の利率が2%-4%というのは残念ながら日本の投資家を蔑ろにして資金調達をしていると言わざるを得ません。

2023年4月に発表されたソフトバンクグループハイブリッド社債(利払繰延条項付)の内容とは?

2023年4月3日にソフトバンクグループは米ドル建ハイブリッド社債(約2500億円)の借り換え資金のためにハイブリッド社債を発行すると発表しました。

もう既に募集は終わっていますので興味のない方は先に読み飛ばしていただければと思います。

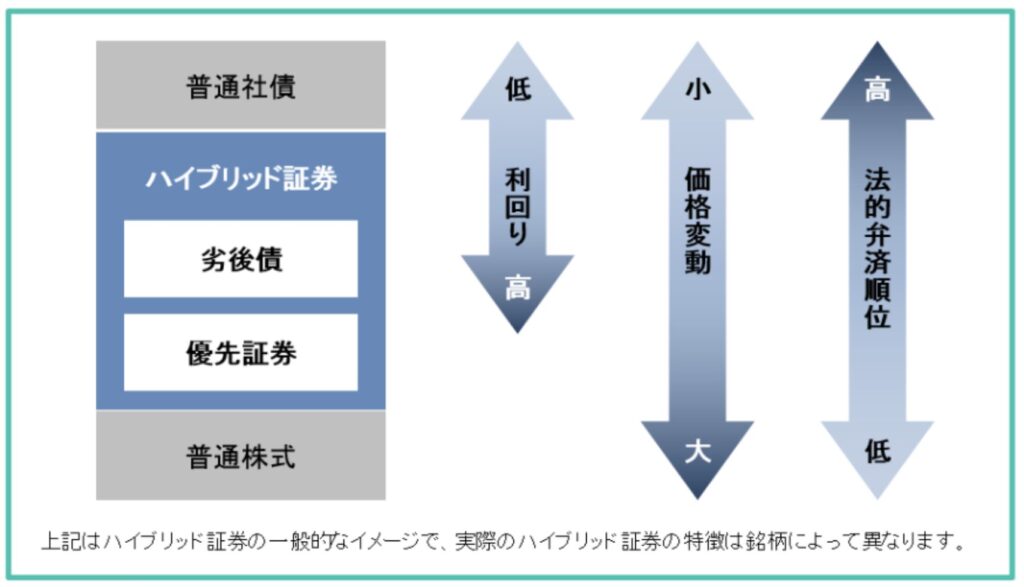

ハイブリッド社債とは株式と債券の両方の性格をもった特殊な債券です。基本は社債は負債の部に計上されます。

しかし、ハイブリッド社債は通常の社債に比べて弁済順位が低いことや、高い利回りなどもあり資本制があるとして認定され決まった割合を資本の部に計上することが認められています。

資本の部にも計上できるので資本増強策として発行体にとってメリットのある債券ということになります。

更に利払繰延条項付という条項が付与されています。

利払繰延条項とは、発行体の裁量で利息の支払いを繰り延べることができる、あるいは証券によっては一定の事象が発生した場合に利息の支払いを繰り延べなければならない条項のことです。

参照:日興証券

つまり、状況が厳しくなると利払いを後に伸ばすことができるということです。しかも発行体の裁量によるのが大きな問題ですね。

最悪、ずっと利払いを後伸ばしにした結果、倒産という可能性もありますからね。

上記の事項を念頭に今回発行されたハイブリッド社債の概要をまとめたものが以下となります。

| 利率 | 仮条件:年率4.1%-5.1% 当初5年間は固定、5年後以降は変動 |

|---|---|

| 年限 | 35年 |

| 償還期限 | 2058年4月26日 2028年4月28日および以降の各利払日にSBGの裁量で期限前償還可能 |

| 申し込み期間 | 2023年4月17日から4月27日まで |

| 格付け | BBB(日本格付研究所) |

日本格付研究所は海外では投機的水準と評価をうけた楽天グループにもAを与えた甘い格付け機関です。

その日本格付研究所がBBBをだしているということは不安ですね。業績が悪化していることは後述します。

借金の借り換えのために表面上高い利回りで日本の個人投資家を集めて、業績悪化を理由に利払いを繰延して最終的に破綻ということもあり得ます。

35年という償還期限はあまりにも長すぎます。

筆者としては元本も全額毀損する可能性がある当該社債に投資する妙味はないと判断しています。

頻繁に発行されるソフトバンクグループの劣後社債(7年)の内容とは?

社債型種類株やハイブリッド債はあらたな試みとして2023年に実行されてきましたが、通常の劣後債については頻繁に発行を行いソフトバンクグループは資金調達を行なっています。

毎回同じような内容なのでソフトバンクグループが2022年12月に発表した個人向け社債の内容を例にとってお伝えしていきます。

参考情報なので興味のないかたは次の項目まで読み飛ばしてください。

ソフトバンクグループ(SBG)は12月、期間7年の公募普通社債3850億円を発行する。11月18日に関東財務局へ訂正発行登録書を提出した。主に個人投資家向けに発行し、12月に償還期限を迎える国内普通社債や、2023年4月償還の外貨建て社債などの返済資金に充てる。

上記日経新聞の通り、過去の社債への返済のために社債を募集するという不健全な状態となっていますね。

まだ今回の条件については決定していませんので、直近のソフトバンクの劣後社債の内容についてみていきましょう。

ソフトバンクグループ劣後債の概要

まず、前回の劣後債の概要ですが以下の通りとなっています。毎回ほぼ同じなので、今回も同様の内容となるでしょう。

次の項目以降で赤字の重要項目について詳しくみていきます。

| 商品名 | ソフトバンクグループ株式会社 第5回無担保社債(劣後特約付) |

|---|---|

| 発行体 | ソフトバンクグループ株式会社 |

| 格付 | BBB+(JCR) |

| 利率 | 年2.48%(税引前) 年1.976%(税引後) |

| 利払日 | 毎年2/4および8/4 初回:2022/8/4 |

| お申し込み単位(額面) | 100万円以上、100万円単位 |

| 当社お申し込み期間(予定) | 1/21(金)12:00~2/3(木)14:00 |

| 発行価格・償還価格 | 額面金額の100% |

| 払込期日(発行日) | 2022/2/4 |

| 満期償還日 | 2029/2/2 |

| 期間 | 約7年 |

| 劣後特約 | 以下の劣後事由発生以降は、発行体の一般債務が全額弁済されるまで本債券の元利金支払は行われません。(1)日本法に基づく清算手続(会社法に基づく通常清算手続または特別清算手続を含む。)の開始 (2)日本の裁判所による破産手続開始 (3)日本の裁判所による会社更生手続開始 (4)日本の裁判所による民事再生手続開始 (5)日本法によらない、上記(1)~(4)に相当する清算、破産、会社更生、民事再生、またはこれらに準ずる手続の開始 |

| 発行額 | 5,500億円 |

それでは特に重要な項目について詳しくみていきましょう。

格付けはBBB+だが・・・?

JCRによると以下の通り債券の発行体による信用度を格付けしています。

| AAA | 債務履行の確実性が最も高い |

| AA | 債務履行の確実性が非常に高い |

| A | 債務履行の確実性は高い |

| BBB | 債務履行の確実性は認められるが、上位等級に比べて確実性が低下する可能性がある |

| BB | 債務履行に当面問題はないか、将来まで確実であるとは言えない |

| B | 債務履行の確実性に乏しく懸念される要素がある |

| CCC | 現在においても不安な要素があり、債務不履行に陥る危険性がある |

| CC | 債務不履行に陥る危険性が高い |

| C | 債務不履行に陥る危険性が極めて高い |

| LD | 一部の債務について約定通りの債務履行をこなっていない |

| D | 実質的にすべての記入債務が債務不履行におちいっていると判断 |

参照:JCR

ソフトバンクグループのBBB+というのは高いとも言えますし、不安があるとみることができます。もう一度いいますがソフトバングは通信会社ですが、ソフトバンクグループは投資会社です。

しかも、ベンチャーキャピタルの要素もあり、博打的な投資も行っています。

あとの項目で詳しく解説しますが、ソフトバンクグループだから安心と考えるのは早計です。

尚、2023年5月24日にブルムバーグより、S&Pがソフトバンクグループの長期格付けを格下げしたとの報道がありました。

前期(2023年3月期)に2期連続の巨額損失を計上したソフトバンクグループに新たなリスクが浮上してきた。米格付け会社S&Pグローバル・レーティングが23日、同社の長期格付けを「BB+」から「BB」に引き下げたことで、資金調達コストが増大する可能性がある。両方とも「投機的」とされる水準だ。

S&Pは格下げ理由として、ソフトバンクGのファンド事業が一段と悪化していて、「流動性と信用力が大きく悪化した状態が今後1年程度続く」と指摘している。これを受けてソフトバンクGは「財務安全性が正しく評価されなかったことは極めて遺憾」との声明を発表、対抗姿勢を示した。

以前はムーディーズが2020年にソフトバンクGを格下げしましたが、これはソフトバンクG側が格付けを依頼していないとのことで「勝手格付(発行会社から依頼がないのに、格付け会社が独自の判断で格付けをすること)」けとなっていますが、実際には信用が低いことが露わになっています。

ソフトバンクGと米大手格付け会社との摩擦は長期化、また広がりを見せている。ムーディーズが2020年3月に発行体格付けを「Ba1」から「Ba3」へと2段階引き下げると、同社ではムーディーズに対する格付け依頼を取り下げたが、その後もいわゆる「勝手格付け」の状態が続く。

もはやなぜ格付けが下がっていく会社に大事な資産を預けなければならないのでしょうか。もう少し真剣に考えればまともな選択肢はいくらでもあるです。

満期は7年で利率は税後で単利1.98%

税後は1.98%で7年満期です。最低金額が100万円なので100万円で7年間投資した場合のシミュレーションをしたものが以下となります。

重要なのは複利ではなく単利ということです。元本が増えていくわけではありません。

| 元本 | 利息 | |

| 1年後 | 100 | 1.98 |

| 2年後 | 100 | 1.98 |

| 3年後 | 100 | 1.98 |

| 4年後 | 100 | 1.98 |

| 5年後 | 100 | 1.98 |

| 6年後 | 100 | 1.98 |

| 7年後 | 100 | 1.98 |

| 償還日 | 100 | 13.86 |

7年間投資をすれば13.86万円利益をえることができます。

しかし、もし株式などのように複利で運用した場合はたとえ年利1.98%という低利回りでも16.98万円の利益を得ることができます。

あくまで単利での利益となることは理解しておく必要があります。

償還価格は額面価格の100%

償還価格とは満期まで保有した時にいくら返還されるのかということです。

額面価格の100%ということは100万円投資したら7年後の満期時に100万円が返還されるということです。

しかし、これが重要になってくるのですが満期までに解約した場合は元本が100%で返還されるわけではありません。

劣後特約とは?

毎回、ソフトバンクグループが売り出すのは劣後債です。通常、会社が倒産した場合、債券保有者に残余財産を分配して余った場合に株式保有者に返還するという順番をとります。

劣後債というのは名前の通り、債券と株式の間に位置する債券です。

倒産した際に一般社債を保有している投資家への返済が優先されます。その代わり一般社債より高い利回りが提供されています。

劣後債とは、普通社債に比べ、元本と利息の支払いの順位が低い社債のことをいいます。発行体が破綻するなど「劣後事由」が発生した場合、一般債権者(普通社債保有者等)の債務弁済完了後に残余財産が劣後債保有者に弁済されます。劣後債は残余財産の弁済順位が最も優先される普通社債と、弁済順位が最も低い株式との中間的性格を持っています。金融機関が発行する劣後債は、一定の制限のもと、自己資本への算入が認められているため、自己資本を増強する手段として発行される場合があります。

参照:SMBC日興証券

ではもう一度先ほどの劣後特約を見てみましょう。

以下の劣後事由発生以降は、発行体の一般債務が全額弁済されるまで本債券の元利金支払は行われません。

(1)日本法に基づく清算手続(会社法に基づく通常清算手続または特別清算手続を含む。)の開始

(2)日本の裁判所による破産手続開始

(3)日本の裁判所による会社更生手続開始

(4)日本の裁判所による民事再生手続開始

(5)日本法によらない、上記(1)~(4)に相当する清算、破産、会社更生、民事再生、またはこれらに準ずる手続の開始

まさに劣後債の要件そのままですね。もし、倒産してしまったら元本は返ってこないと考えて間違い無いでしょう。

ソフトバンクグループの社債型種類株や劣後債投資のリスクとは?

先ほど少し振れましたがソフトバンクの社債型種類株や劣後債に投資するリスクについて詳しくみていきましょう。

劣後債の場合は満期まで保有しないと元本は保証されない

償還される7年間保有しつづけた場合に限り元本は保証されます。しかし7年保有し続けるのは難しいです。途中で資金需要が発生して解約するケースも多く存在します。

子供の教育資金や、ローンの繰上げ返済、両親の介護等人生には何が起こるかわかりませんからね。

満期を迎えるまでに解約した場合は、その時の金利状況などが加味された市場価格での売却となるので元本割れとなる可能性もあります。

劣後債市場は規模が小さいので流動性が枯渇しており場合によっては売却できないという場合もあります。

社債型種類株の場合は上場がなされているので、いつでも取引可能な点は有利なポイントですね。

倒産した場合は元本が全損になる可能性が高い!

劣後債は企業が倒産した場合の返済順位は社債に劣後します。つまり清算となった場合に基本的には元本が失われると考えて投資を実行する必要があります。

先ほど格付けはBBB+となっていましたが、果たしてソフトバンクグループは財務的に安全なのでしょうか?結論からお伝えすると、ソフトバンクグループの経営は決して安定的とはいえぜ、わずか2%程度のリターンのためにリスクをとる価値はないと考えています。

筆者としてはより安全に、高い投資先に投資をした方が合理的であると考えています。以下で詳しくお伝えしていますので参考にしていただければと思います。

ソフトバンクグループは本当に安全なのか?

最大のリスクはソフトバンクグループ が破産するリスクです。

その可能性についてみていきたいと思います。

コラム:なぜソフトバンクグループは劣後債も発行しているのか?

そもそも、なぜ普通社債ではなく劣後債を発行しているのか気になった方もいらっしゃると思います。

その理由が以下の説明されます。

なぜSBGは個人向け社債を普通社債ではなく劣後債で発行するのだろうか。

それは劣後債の性質が関係している。劣後債はその一部を資本に算入できる。発行企業にとっては、負債を増やし財務を悪化させることによる格下げを防ぎながら資金調達できるメリットがある。株式発行・増資といったエクイティファイナンスと比べても優位性は高い。1株当たりの価値が希薄化するといったことがないため、株価下落のリスクも抑えられる。

通常の社債より利率が高いため調達コストはかさむものの、現在は未曽有の低金利環境。社債利回りは全般的に低下しており、少しでも高い利回りを提示した方が投資家の引き合いは強い。現在は劣後債発行のコストよりもメリットの方が上回っている。

参照:日経新聞

つまりソフトバンクはかなりの負債を背負っている可能性があると読み取ることができますね。

では、実際バランスシートはどのようになっているのか決算書を元に紐解いていきたいと思います。

ソフトバンクグループは有利子負債が非常に大きい

何度もお伝えした通り、ソフトバンクグループとソフトバンクは別物です。

おそらく多くの方が誤解されていると思いますが、皆さんが慣れ親しんでいる通信会社としてソフトバンクと、

劣後債を発行しているソフトバンクグループは別物です。ソフトバンクグループは投資会社です。

ソフトバンクグループは資本市場や金融機関又は個人から集めた資金を世界の新興テクノロジー企業にファンドとして投資をしています。

では最新の決算プレゼン資料を元にバランスシートを見ていきましょう。

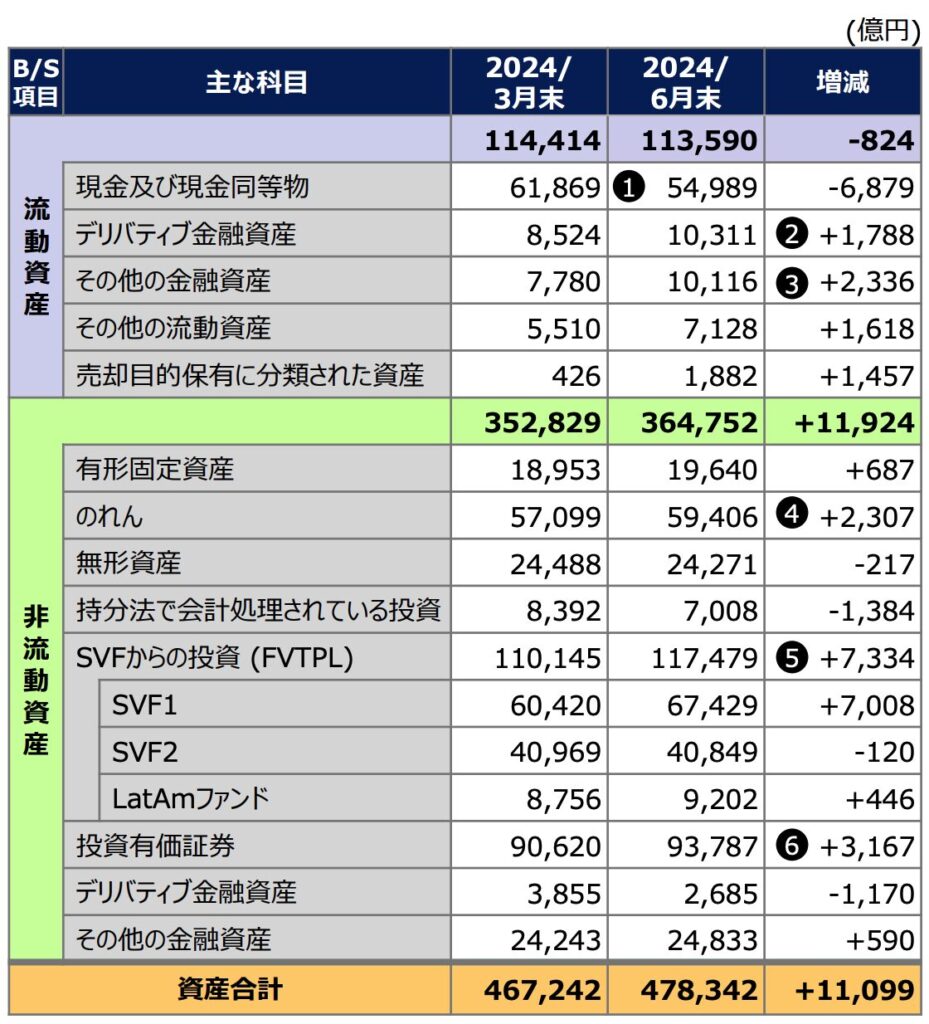

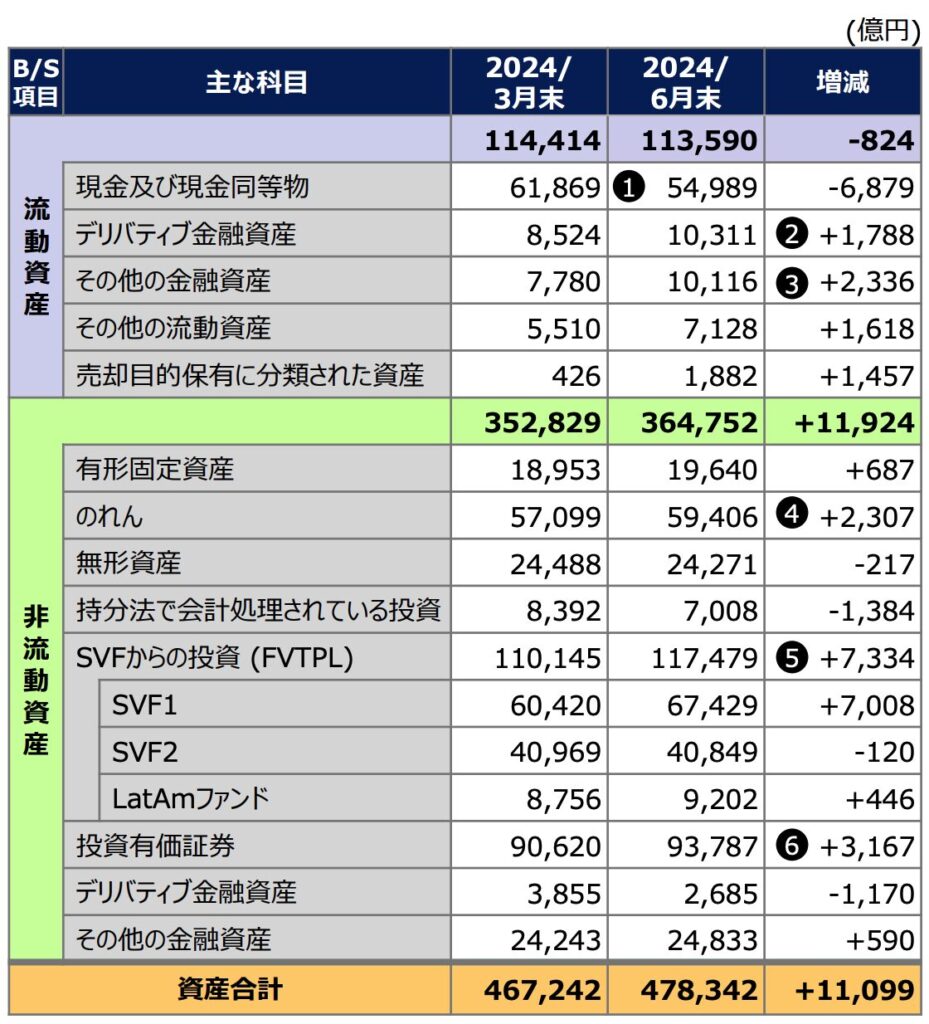

現金が5.4兆円で1年以内に現金化可能な流動資産全体で11兆3000億円というとんでもない規模になっています。

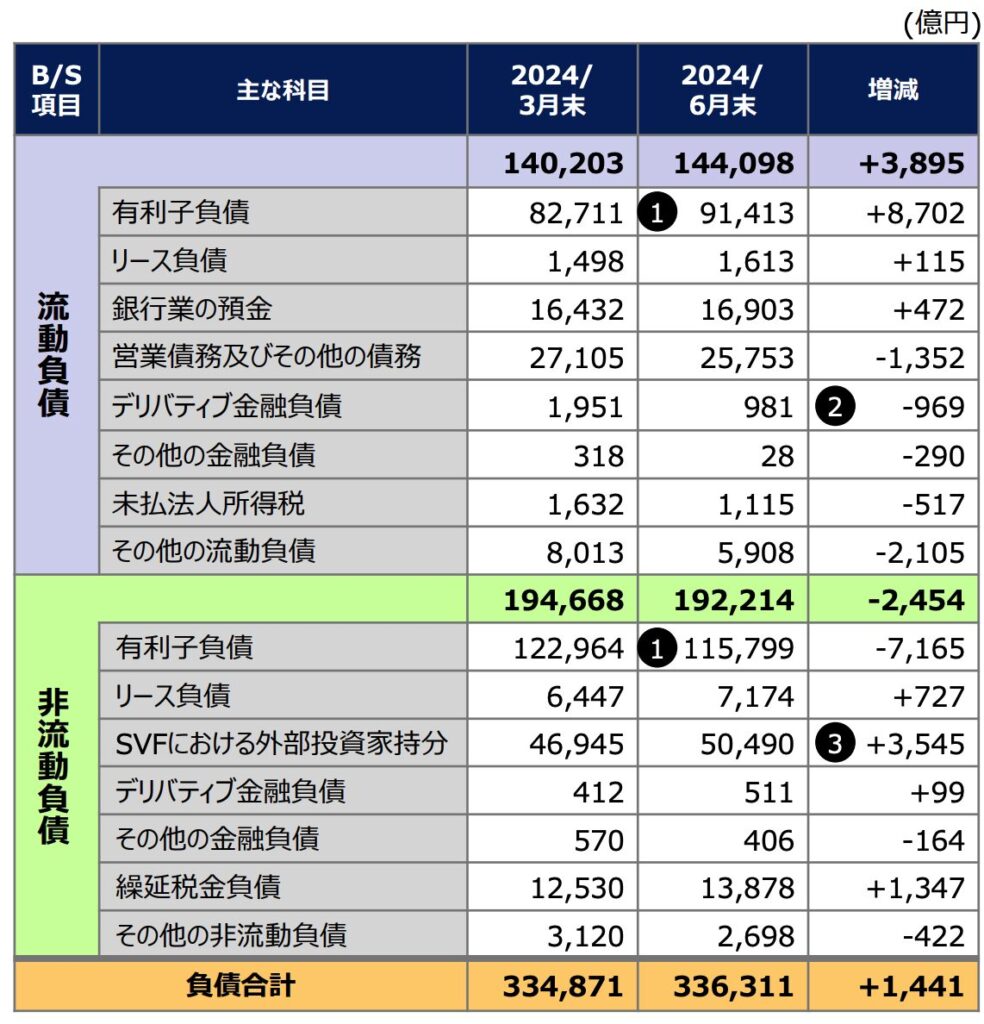

一方、負債は以下の通りです。

1年以内に返済が必要な有利子負債は9.1兆円となります。つまり保有している現金よりも多いという状況ですね。

そのため、流動負債の有利子負債を返済するためには更に借入金を行うか流動資産から現金化する必要がでてきます。

更に有利子負債は固定(非流動)負債にもあります。固定負債の有利子負債11.5兆円を加えると20.6兆円という水準になります。

流動資産全体の倍近くあるので固定資産を約10兆円分取り崩す必要があります。そして、実際には資本の部の一部に劣後債が含まれるので更に大きい値となることが見込まれます。

では固定資産を取り崩して返済できるのかという観点でもう一度固定資産(=非流動資産)に注目して見ていきましょう。

固定資産全体で36兆円あるので、一見すると余裕で有利子負債を返済できるようにみえます。しかし、固定資産の中には「のれん」や「無形資産」のように現金化不可能なものもあります。

確実に現金化できるものは投資有価証券9.3兆円とデリバティブ金融資産2600億円ですね。

ソフトバンクビジョンファンドに投資している11.7兆円もいざとなれば引き上げて現金化することができます。

しかし、あくまで現在の投資元本ベースでの話です。投資している株式が値下がりを続けて半分以下になると固定資産を取り崩しても有利子負債を返済できないという事態になる可能性があります。

仮に現在の金額の半額にまで値下がりしてしまったら、借り入れを増やさない限り返済が難しい水準になってしまいます。

つまるところ孫正義氏の投資した企業が時価総額を伸ばすことが存続の絶対条件となってくるわけです。

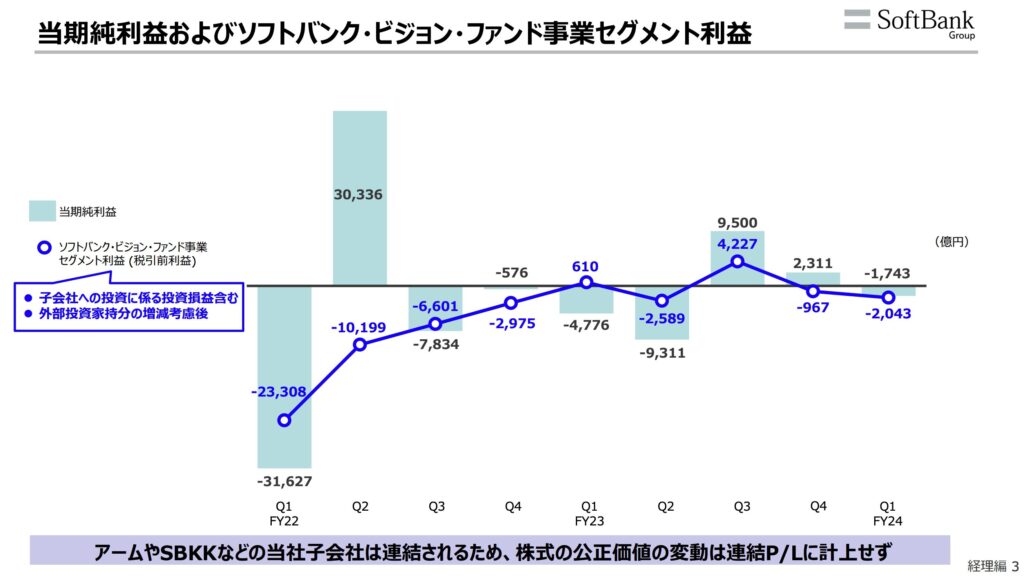

※ちなみに純利益はマイナスの決算が多くなっています。ソフトバンクビジョンファンド損を出し続けていますね。

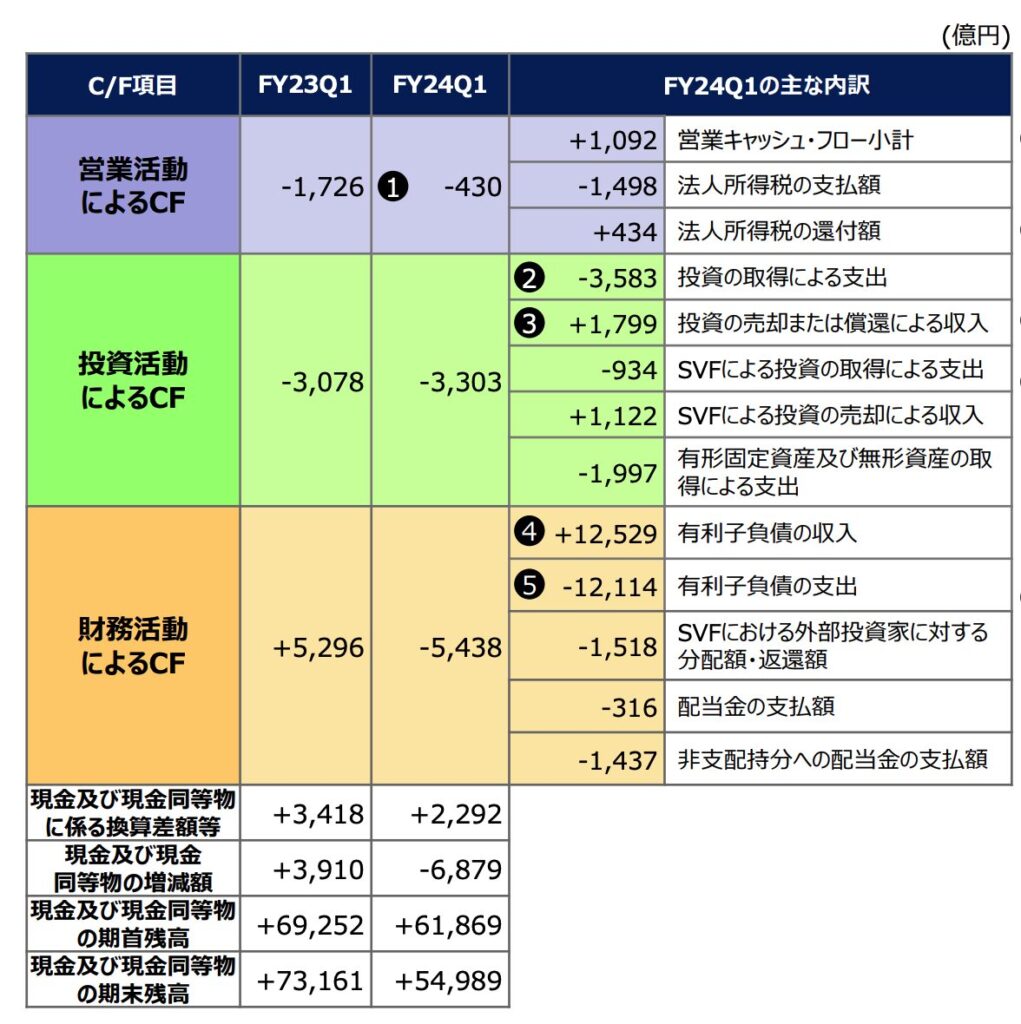

キャッシュフローの面からも健全とはいえない状況

バランスシートは今、いくら資産を保有し、負債を保有しているかということを表した財務諸表です。一方、キャッシュフロー計算書はいくらお金が入ってきて、いくらお金がでていっているかということを表す指標です。

以下のとおり営業CFは改善されました。一部投資している証券、アリババなどを売却することで資金を捻出しているにも関わらず投資CFはマイナスになっています。まだまだ投資を行なっているのでしょう。

FTXやWe Workなどの詐欺会社に騙されることも今後またあり得るのかもしれません。こればかりは神頼みです。

また、深刻なのは財務CFがマイナスになっていることです。借り入れが多すぎて、返済のために新たに借入を行うという自転車操業状態となっています。

また、重要なのはこのまま経営が悪化すると金融機関が貸し剝がしをする可能性があるということです。

上記のような状況をみて継続可能性に疑問を感じたとしたら、金融機関が貸している有利子負債の返済を要求すると事実上ソフトバンクグループは破綻します。

結論:いますぐ倒産はないが長期的には投資した新興企業の行く末次第

結論としてはバランスシートから直近数年で倒産することはありません。しかし、投資を実行した新興企業が沈みつづけた場合、いつか債務が返済不可能になる可能性があります。

つまり、投資の成果を見守る必要があるということです。

このようなリスクを負いながらも、税後で2%のリターンしか貰えないというのはリスクに対してリターンが見合っていません。

今後ソフトバンクグループがしばらく厳しい経営環境に置かれると考える根拠

ソフトバンクはユニコーン企業に投資をしてきましたが、ユニコーン企業を課題評価して価格を高めすぎました。

蜃気楼のように高められたユニコーン企業のバブルが現在崩壊しています。

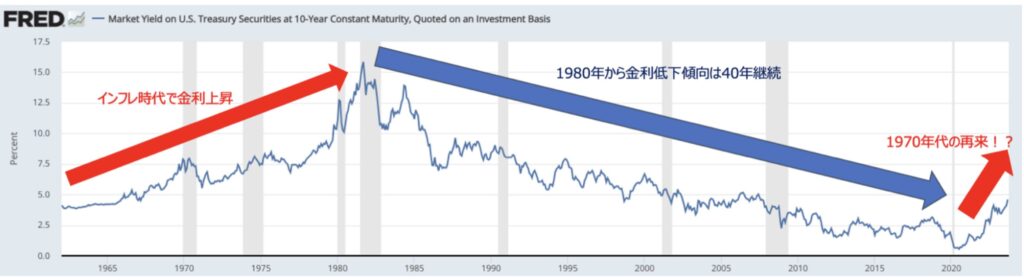

蜃気楼が崩壊している理由として価値の見直しがあるのですが、その見直しを後押しをしている大きな要因として金利の急上昇が挙げられます。

2022年以降、欧米をはじめとして50年ぶりのインフレに世界は悩まされています。2024年10月現在、状況はやや改善していますが今度はインフレ第2波の懸念が広がっています。インフレをおさえるために世界の中央銀行は金利を引き上げて対応しています。

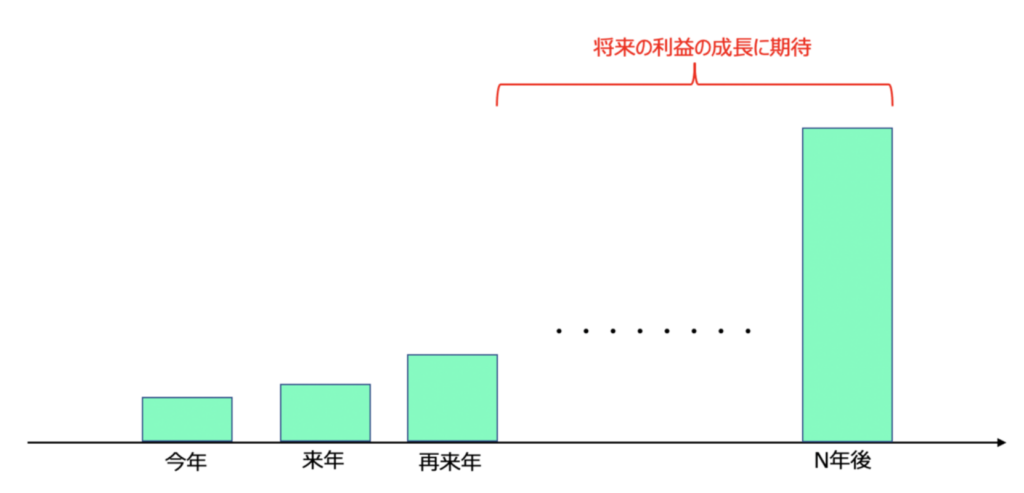

金利を引き上げるとユニコーンなどのグロース企業の価値は急落します。グロース企業は将来の利益に期待して価格が決定されます。金利が上昇すると将来の利益の現在時点の価値が減少してしますのです。

現在価値に割り引くという考え方なのですが話がながくなるのでここでは割愛します。

現在の高い金利水準はインフレが完全に元どおりになるまで継続すると米国の中央銀行であるFRBは宣言しています。そして更に金利が上昇することで不景気となりユニコーン企業の成長率も悪化していきます。

つまり、今後もソフトバンクグループが投資しているような企業の価値は2024年になっても低下し続けることが見込まれるのです。

その価値の減少にSBGが耐えられるのか、正念場がきていると思われます。

安全に資産を増やすなら別の選択肢を考えよう!

安全にしかも、ある程度の利回りで確実に資産を増やしていくなら別の選択肢を検討するのが賢明だと考えます。

そもそも単利で2%であるならほとんど資産は増えていきません。正直いって今後破綻して元本がゼロになる可能性がある企業にたった2%で資金を貸すのは勿体ありません。

もっと安全な投資先で複利で5%以上の運用を目指すべきです。

例えば筆者が投資を実行しているヘッジファンドでは運用開始以降過去10年間、年度ベースで1度もマイナスを出すことなく年率10%程度で複利で運用を実行してくれています。

ソフトバンクの劣後債のように元本全てを失うような危険を冒すこともありません。

更によい選択肢については以下で詳しくお伝えしていますので参考にしていただければと思います。