パンデミックの影響が徐々に薄れ、我々はいま、ポストコロナの新たな時代に足を踏み入れています。特に注目すべきは、株式市場のダイナミックな変動です。

2020年の初旬に見られた株価の急落(コロナショック)から、同年後半の驚異的な急騰に至るまで、市場はまさにジェットーコースターのような動きを見せました。

この期間、株式市場は絶え間ない変化の渦中にあり、2021年末までには一時的な株式バブルを形成しました。

しかし、2022年に入ると株式市場の動きは一転、弱含みの傾向を示し、下落相場へと移行しました。

このような激しい市場の波に乗りながら、我々は2023年末を迎えています。そこで問われるのは、これから先、世界の株式市場がどのような動きを見せるかということです。

今日の議論では、これまでの市場動向を概観し、2025年以降に注目すべき魅力的な投資ファンドについて深掘りしていきたいと思います。

直近2024年後半までの株式相場環境を確認

グローバルマーケットに於いて、どこに資金を置いて適切な運用をしていくか?

これを考える際に、米国株式市場を確認することが重要となります。米国は世界経済の中心であり、定期的に公表される経済指標を見て、投資家は運用先を決めていきます。

米国株の環境を見ていく上で、当然のことながら代表指数であるS&P500を見ていくことになります。S&P 500の成績については、過去30年間の平均年間リターン10.8%を上回っており、堅調な成績といえます。

しかし、指数のみに着目するのも以下の3つの観点からリスクが高くなっています。

AIバブルの崩壊が現実味を帯びてきている

2023年は何と言ってもAI元年と言われる年で(AI自体はもう10年以上も前から存在している技術です)、OpenAI社がChatGPTを無料配布したことから、AI熱が一気に沸騰しました。

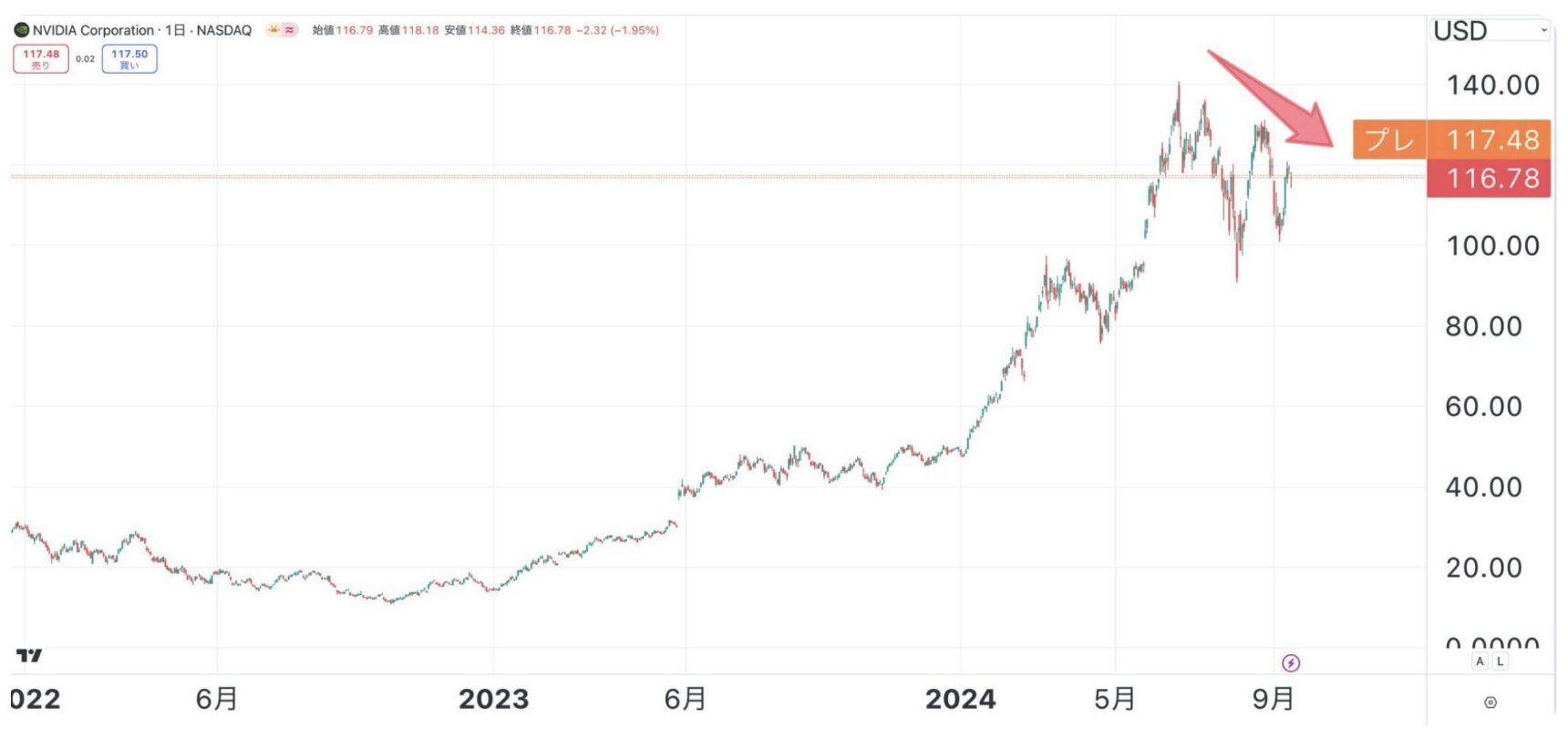

マイクロソフトのOpenAIの買収も話題になり、大型テック株への資金流入が続きました。特にAIバブルの影響をうけたのが半導体銘柄筆頭のNvidiaですね。一時期、MicrosoftやAppleの時価総額を凌駕して世界一に踊りでました。

しかし、Nvidiaの半導体出荷額に対してAI企業の売上がついてきておらず業績バブルの様相を呈しており、Nvidiaの株価は天井圏の様相を呈しています。

半導体銘柄を引っ張っていたNvidiaが失速すると相場全体が沈む可能性が高まっています。特に半導体などのテクノロジー銘柄が多く組み入れられているナスダック総合指数やナスダック

景気後退が近づいている

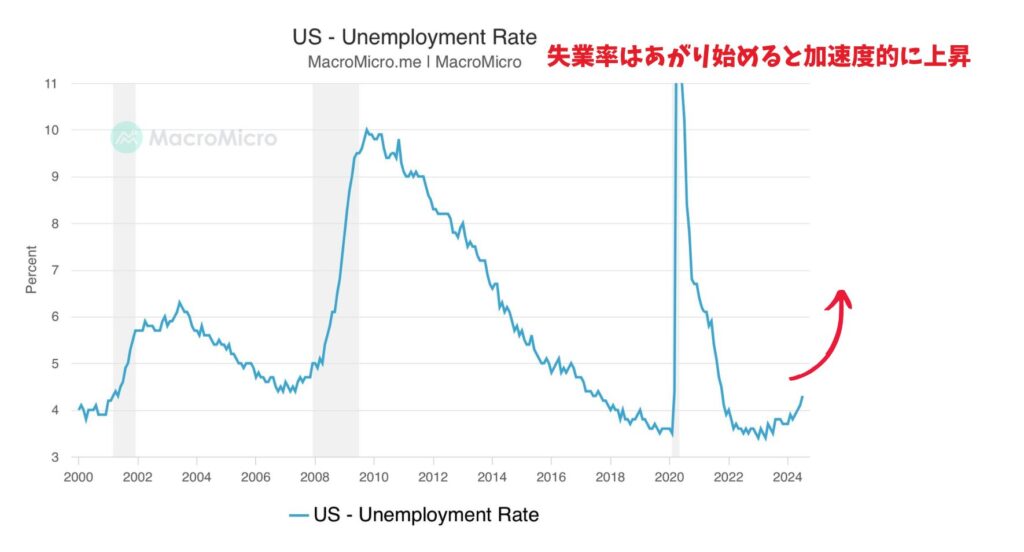

2021年後半から発生したインフレに対応するために欧米の中央銀行は金利を急激に引き上げました。米国では政策金利は5%を超える水準を1年間継続させました。

インフレと高金利が続いたことで、遂に景気後退の足音が近づいてきています。実際、失業率は以下の通り急激に上昇を開始しています。

金利市場では2024年時点での景気後退入りをかなり高い確率で織り込んでいる状態となっています。景気後退となれば当然企業収益は悪化するので株価には下押し圧力となります。

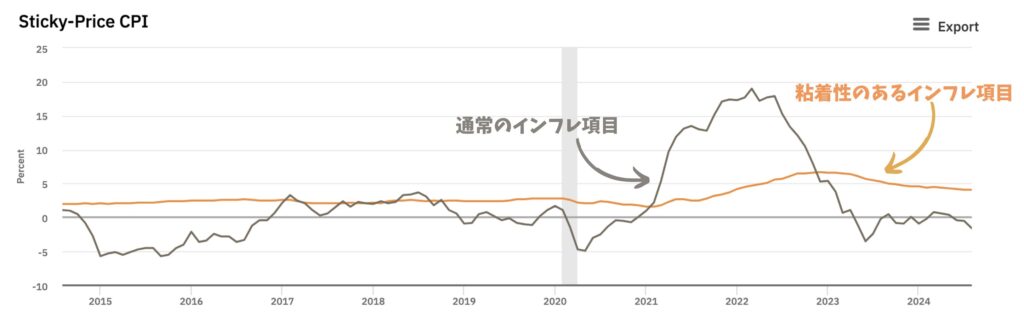

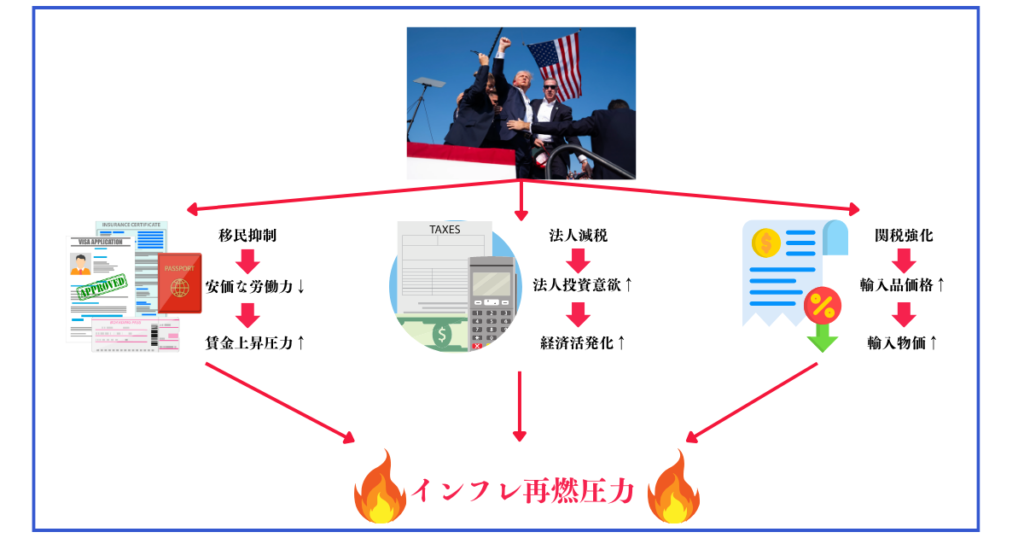

インフレ再燃懸念が燻っている

インフレ再燃の懸念を払拭できていないという点も見逃せません。

インフレが下がりきていれば景気が後退したとしても、金利を大きく引き下げることも量的緩和を行い支えることも可能です。

しかし、現在はまだ粘着性の高いインフレ率は依然として高く、いつインフレが再燃してもおかしくない状況が続いています。

そのため、景気後退になったとしてもパンデミックの時のような大規模な金融緩和を実施することができない可能性があります。特に2025年からはインフレ政策をとるトランプ大統領が誕生することで、インフレ再燃の懸念がたかまっています。

一度発生した高インフレはなかなか解決するのが難しいのです。実際、現在と同じインフレが発生した1970年代は10年間でリターンはありませんでした。

2024年時点で、上記の米国相場の先行きが見通しにくい今、世界市場でもどこで運用すべきかは非常に判断が難しい状況です。

そこで、このような混沌とした相場の中で、どのように投資信託を選ぶべきか、また2024年初頭時点で、どの投資信託がおすすめなのかを長年相場を歩んできた筆者の目線で記載していきたいと思います。

【投資信託の選び方】まとまった資金はどこで運用すべきなのか?

まず、上記のような複雑な市場環境では、投資信託を選ぶ際に例えばテーマファンドやコモディティETFなどを選んではいけないということを念頭に置きましょう。

テーマファンドとは例えばAIファンドやサイバーセキュリティ、クリーンテックファンドなどです。これらは全て玄人投資家向けの商品で、相場歴10年以下の素人が触って良い物ではありません。金融機関の窓口では初心者を狙った営業が多いみたいですが・・・。

コモディティETFはゴールドやシルバー、ウランなどの価格に連動する上場投信です。

これらのファンドを買うというのは、資金を預けるのではなく自分でトレードするといった側面が非常に強いです。相場環境が難しくなれば、即座に対応していく必要のある投資なので、サラリーマンの方や自営業の方が軽い気持ちで購入してはいけない金融商品になります。

選ばなくてはならない投資信託は「一流のプロ」が運用する投資信託(ファンド)です。

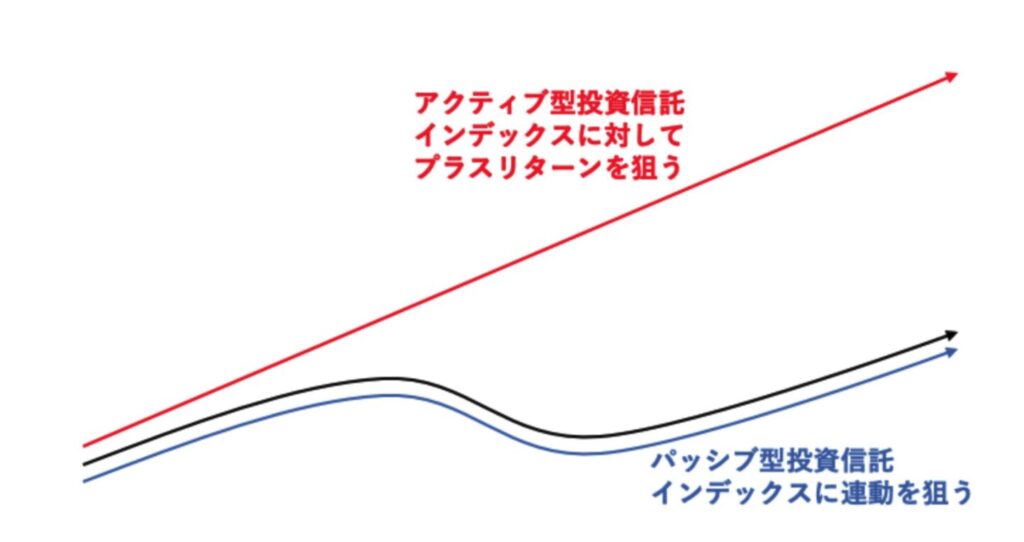

投資信託の選択肢としては、インデックスファンドとアクティブファンドがあります。インデックスファンドは株価指数に連動し、市場が好調な際には安定した成長を見せます。一方でアクティブファンドは積極的な個別銘柄投資を通じて、インデックスを上回るリターンを目指します。

一流のプロに預けるのであれば間違いなくアクティブファンドになるのですが、問題点があります。

→アクティブファンドはやめとけ?パッシブ運用型の投資信託のどちらがよいかデータを比較しながら検証!

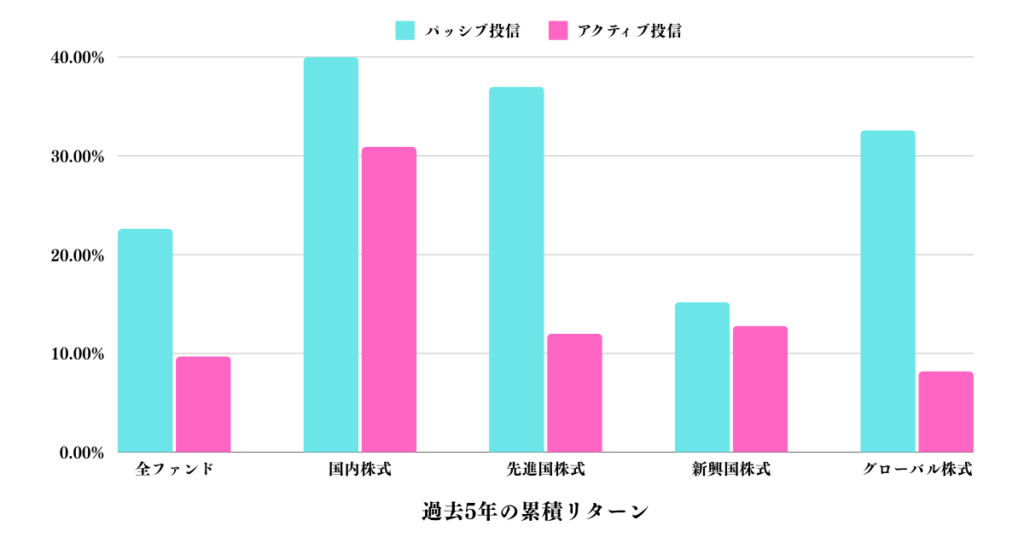

アクティブファンドとインデックスファンドのパフォーマンスには既に明確なデータが存在します。長期的にはインデックスファンドの方が高いリターンを達成しています。

つまり、日本のアクティブファンドで一流のプロがほとんどいないということです。インデックスに負けてしまうのです。

| 分類 | 平均5年累積リターン |

| パッシブ型全ファンド | 22.60% |

| アクティブ型全ファンド | 9.70% |

| パッシブ型日本株ファンド | 40.00% |

| アクティブ型日本株ファンド | 30.90% |

| パッシブ型先進国株ファンド | 37.00% |

| アクティブ型先進国株ファンド | 12.00% |

| パッシブ型新興国株ファンド | 15.20% |

| アクティブ型新興国株ファンド | 12.80% |

| パッシブ型グローバル株ファンド | 32.60% |

| アクティブ型グローバル株ファンド | 8.20% |

結局成績の出ない自称プロのアクティブファンドに預けるくらいならインデックスファンドの方が良いと思ってしまいます。しかし、インデックスファンドへの投資は慎重に行うべきです。

過去にはインデックスが長期間停滞した例もあります。ドットコムバブル崩壊後は13年も低迷しました。

また、前項で述べた通り、今後米国株が暴落した後に復活しないリスクも常にあるのです。現在までインデックスで富を築いた人はまさに結果論なのです。

正しい投資哲学を持つことが重要です。数あるアクティブファンドの中にもごくわずかな一流の投資家、ファンドマネジャーは存在しますので探し求めるべきです。

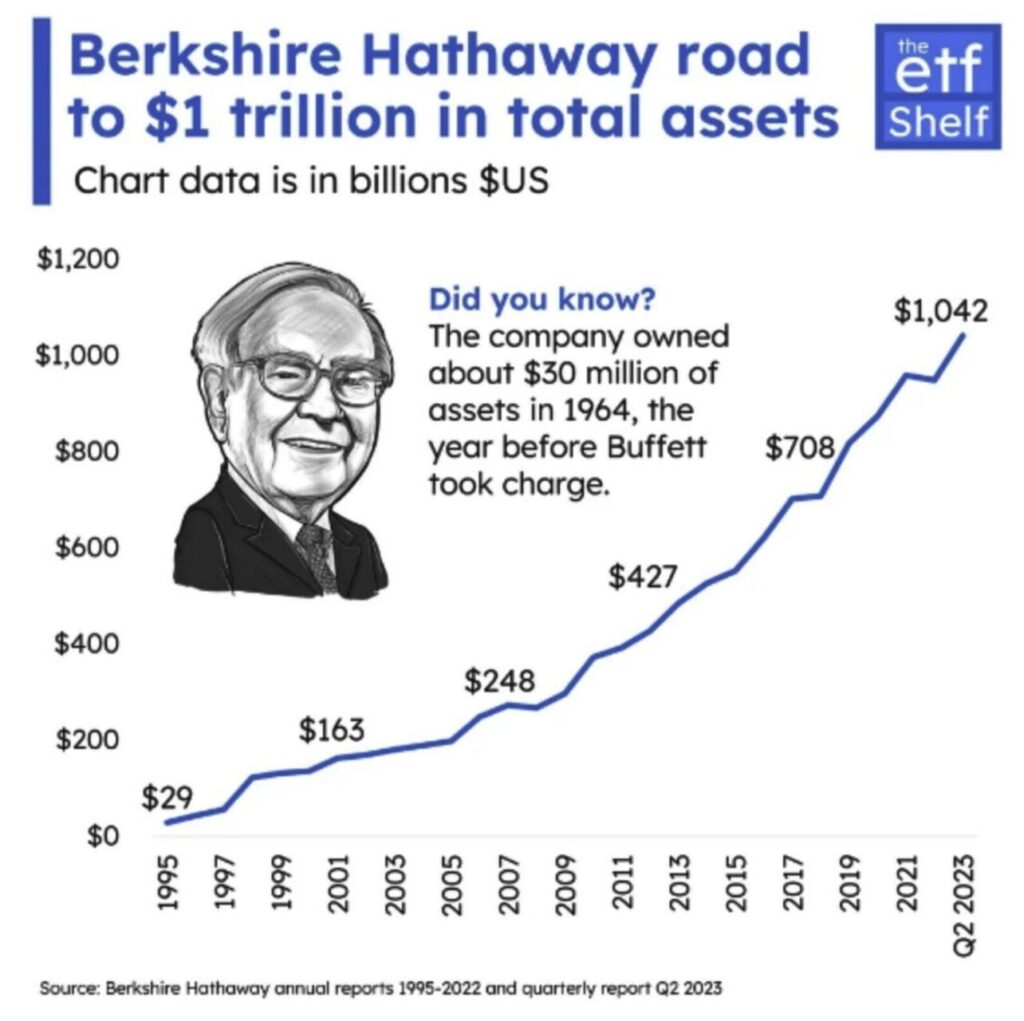

正しい投資哲学の中には「長期投資」、「堅実な投資先の選択」、「長期的な実績」と「下落耐性のある投資先」の選定が含まれます。ウォーレンバフェットのような投資家も、上記の哲学に従い、長期的な複利効果を最大化することで莫大な資産を築き上げました。

繰り返しますが、投資信託(アクティブファンド)を選ぶ際には、長期的な下落耐性と堅実な運用に焦点を当てるべきです。

インデックスファンドや新興国のインデックスへの投資を検討する際は、マクロ経済の理解と正確なタイミングが不可欠ですので本業で運用していないという人は避けた方が賢明です。

まとめると、投資は長期的な視点を持ち、堅実な選択を行うことが重要です。高リターンを謳うが短期的な実績しかないファンドには注意し、長期的な実績を持ち、下落市場でも立ち回りが可能なファンドへの投資を検討しましょう。

おすすめしない投資信託の特徴は?

避けるべき投資信託は、長期投資の観点から逆の特性を持つものです。

これには、短期的な成果に重点を置き、長期的な複利効果を無視するファンドや、過度に高いリターンを謳うものが含まれます。特に、長期間の運用実績や市場の変動に対する耐性が不足しているファンドは避けるべきです。

例えば、外国為替取引(FX)ファンドのように、短期的なリターンを前面に出すものは、市場の下落時にどのように対応するか不透明であることが多いです。そもそもレバレッジをかけるFXトレードのファンドを創設する理由もイマイチわかりません。個人一人で勝ち続ければ大富豪になれますからね。資金需要が不明です。

バリュー株ファンドなのでアクティビスト戦略を行うなどであれば、資金を集める正当性があります。やはりFXファンドはその存在意義自体を問うべきかもしれません。

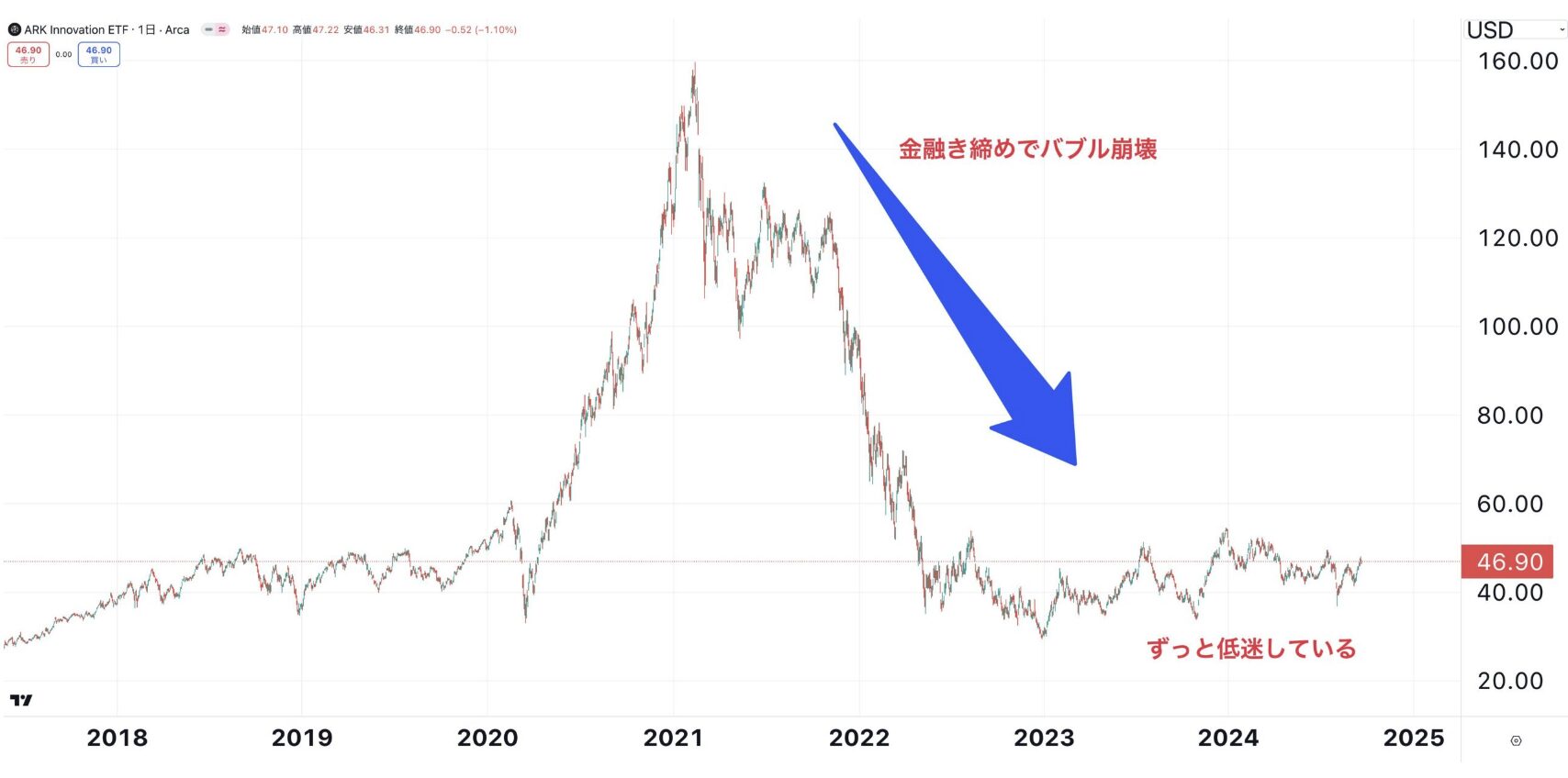

他にも株式ファンドで、例えば2020年のバブル相場で大きなリターンを得たとしても、下落相場での運用戦略が不明瞭なファンドは、賢明な投資選択とは言えません。2022年のベアマーケットでの成績はどうだったのか?も問わなければなりません。

ARKKがわかりやすい例で、低金利政策の時のみ上昇するファンドであり、長期で預け続けるには非常に危険な投資先となります。

ARKKのようなファンドを選ばないためにも、下落耐性の強いファンドを選ぶべきでしょう。

適切な利回りで堅実運用!今買うべきおすすめ投資信託銘柄ランキング

第1位:「eMAXIS Slim 全世界株式」(オールカントリー)

| 総合 85点 | 新興国株式を含めて全世界の株式に投資している。世界経済の成長をダイレクトに受けることができるインデックスファンド。 |

|---|---|

| 運用実績 85点 | 運用開始から現在までは金融緩和の影響で高いリターンを叩き出している。ただ、景気後退に加えて円高局面で今後苦難の時期が訪れることが想定される。 |

| 下落耐性 70点 | リーマンショックなどの暴落で資産が半分以下になる可能性があることは留意しておきたい。 |

| 運用手法 80点 | MSCIオールカントリーワールドインデックス(配当込み・円換算ベース)に連動するように組成されている。 |

| ファンド マネジャー 70点 | インデックスファンドでありファンドマネージャーは重要ではない。 |

eMAXIS Slim 全世界株式、通称「オルカン」は、グローバルな視点を持つ投資家にとって魅力的な投資先です。

同インデックスファンドは全世界の株式に投資するものの、その大部分は米国株式に集中しています。実際、米国以外の主要国の株式市場は、多くの場合、米国市場と強く連動しており、結果としてこのファンドの80%以上が米国株式に影響される形となっています。

| 組入上位国 | 構成比率 |

| 米国 | 61.7% |

| 日本 | 5.6% |

| イギリス | 3.7% |

| フランス | 2.8% |

| カナダ | 2.8% |

| スイス | 2.4% |

| ドイツ | 2.0% |

| ケイマン諸島 | 1.8% |

| オーストラリア | 1.7% |

| インド | 1.6% |

eMAXIS Slim 全世界株式は、その性質上、米国のテクノロジー企業の成長に大きく依存しています。これは、アップルのiPhoneやグーグルの検索サービス、アマゾンのオンラインストアなど、私たち日本人が日常的に利用しているサービスが米国企業によって提供されていることと関連しています。

そのため、全世界株式を購入するか、米国インデックスに投資するかという選択は、本質的に大きな違いはないと言えます。これは投資家の個々の趣味や好みに依存する問題です。

第2位:セゾン資産形成の達人ファンド(世界分散投資)

| 総合 80点 | 全世界の株式に投資している。世界経済の成長の恩恵を受け取ることができるファンド。 |

|---|---|

| 運用実績 85点 | 2021年下半期から運用を開始しているので運用期間は短いが中国の株式市場が下落する中でもプラスのリターンを挙げている。ファンドマネージャーが過去に運用した新興国では現地通貨建で年率100%近い実績をあげていた。 |

| 下落耐性 70点 | 新興国の株式への投資なので |

| 運用手法 80点 | 個別株に投資するのではなく優秀なファンドに対して分散投資を行うファンドオブファンズ形式の運用をおこなっています。 |

| ファンド マネジャー 90点 | ファンドオブファンズ形式ということでファンドマネージャーを全面に押し出してはいない。 |

セゾン資産形成の達人ファンドは、グローバルな視野での資産運用を目指す革新的なファンドです。同ファンドは、世界各国の株式市場に分散投資を行い、経済成長の恩恵を受けることを狙っています。

ファンズオブファンズの形式を採用しており、これにより長期的な収益性を追求します。出資額の柔軟性が高く、少額からの投資が可能です。しかし、世界経済の不況時には、株価が大幅に下落するリスクも覚悟する必要があります。

株式市場は周期的な変動が見られ、特に2010年代から2021年にかけての急上昇期に続き、最近では金融引き締めによる厳しい状況が予想されます。これにより、セゾン資産形成の達人ファンドも今後は厳しい運用環境に直面する可能性があります。

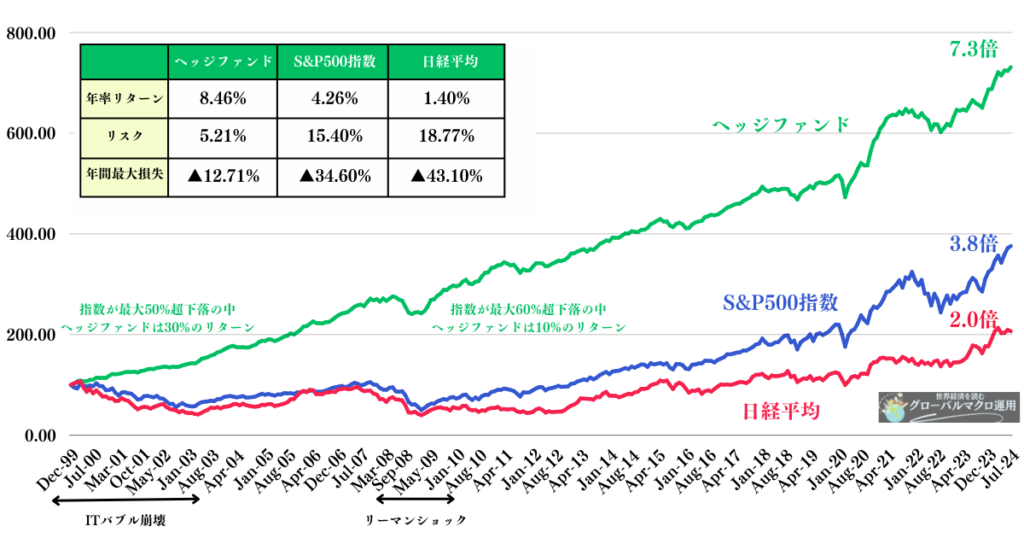

一方、ヘッジファンドでは市場環境に関係なく右肩あがりに資産を増加させています。

更に詳しくセゾン資産形成の達人ファンドについて知りたい方はこちらからどうぞ。

まとめ

最も収益性の高い投資信託は長期間にわたって安定した利回りを維持できるものです。

2022年以降、金利の動向は過去40年とは異なる新しいパラダイムに入っています。資金的に余裕がある投資家にはヘッジファンドが適していますが、そうでない場合は株価指数に連動するファンドへの積立が望ましい選択となります。

また、アクティブ投信はインデックスをアンダーパフォームしているか、もしくはインデックスファンドの真似事をしていることがほとんどでしたので、筆者からすればそれは顧客の視点ではなく、ランキングには入れませんでした。

アクティブファンドについての筆者の評価は、何百もの銘柄を長年分析してきた結果なので、自信を持ってお伝えさせていただきます。