不動産は「不労所得」の代名詞とも言えるくらい人気の資産運用法です。

しかし、実際に取り組んでみるとその大変さに驚きすぐに撤退してしまう人が少なくありません。

筆者も不動産は2件ほど真剣に投資をしていますが、あれは事業です。筆者は本業が忙しいので、それ以上の拡大は断念しました。

同じような経験をした人も多いかと思います。

しかし、不動産の実物に投資をする時間がなくても不動産に投資をする方法がありました。それがREITですね。

REITに関して詳しくは以下の記事で解説していますので参考にしてみてください。

→ 高配当利回りで評判のJ-REIT(リート)とは?2024年からの見通しを含めてわかりやすく解説する!

今回はそんなREIT商品の中でも人気の「フィデリティ・USリート・ファンドB(為替ヘッジなし)」について分析していきます。

フィデリティ・USリート・ファンドB(為替ヘッジなし)はどんなファンド?

投資対象

目論見書によると、投資対象は不動産に投資しているREITではなく、米国のREITに投資をすることになっています。

主として米国の取引所に上場(これに準じるものを含みます。)されている不動産投 資信託(リート)に投資を行ないます。

つまりは米国の不動産に投資していると同じ効果が得られるということです。

米国といえば不動産価格の上下動が日本に比べて高く、また一般消費者も活発に不動産(持ち家)を購入する文化です。

つまり、ボラティリティが景気変動によって日本より大きく、やりようによっては大きく利益を上げられる可能性があります。

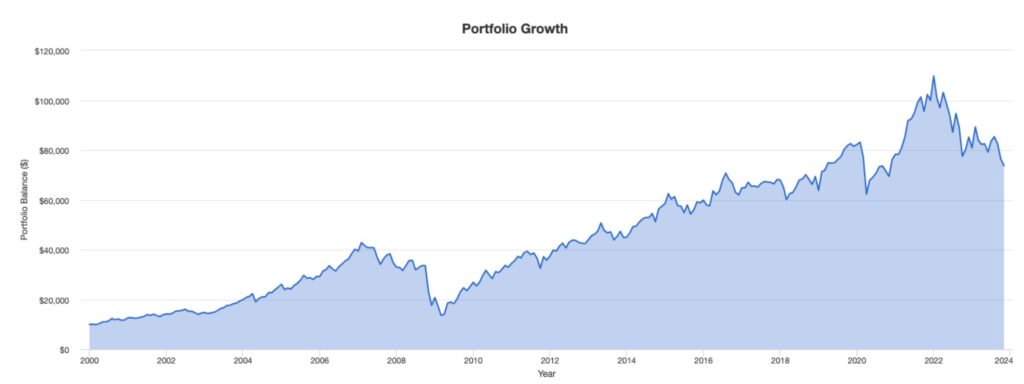

リーマンショックなどを経ながらも、最終的には上昇に向かっており、流石は資本主義国家ですよね。

(資本主義に特化しすぎたために国内格差は酷いことになっていますが)

ただ、直近2022年から大きく下落しています。この点については後述します。

上位の組み入れ銘柄

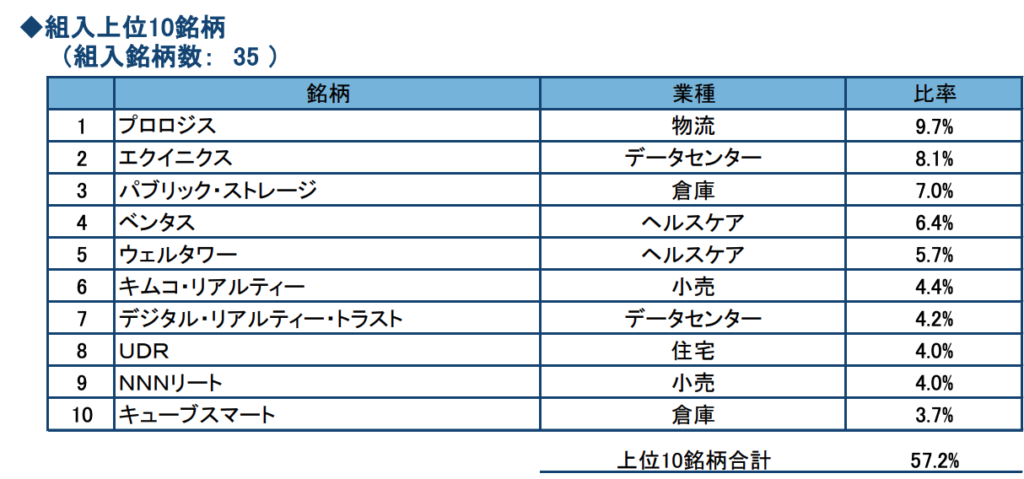

2024年9月30日時点のフィデリティUSリートファンドの組み入れ銘柄は以下となっています。

2022年10月からの構成上位の推移は以下となります。

| 2024年9 月末 | 2024年3月末 | 2023年9月 | 2023年5月 | 2022年10月 | |

| 1 | プロロジス | プロロジス | プロロジス | プロロジス | PROLOGIS INC |

| 2 | エクイニクス | エクイニクス | エクイニクス | エクイニクス | AMERICAN TOWER CORP |

| 3 | パブリック・ストレージ | ベンタス | ベンタス | デジタル・リアルティ・トラスト | CROWN CASTLE |

| 4 | ベンタス | パブリック・ストレージ | ウェルタワー | ウェルタワー | DIGITAL REALITY TRUST INC |

| 5 | ウェルタワー | デジタル・リアルティ・トラスト | デジタル・リアルティ・トラスト | ベンタス | REALTY INCOME CORP |

| 6 | キムコリアルティ | キムコリアルティ | UDR | クラウンキャッスルインターナショナル | VICI PROPERTIES |

| 7 | デジタル・リアルティ・トラスト | ウェルタワー | ミッド・アメリカ・アパートメント・ コミュティーズ | キューブマート | HEAL THPEAK PROPERTIES INC |

| 8 | UDR | サンコミュニティーズ | キューブマート | UDR | SUN COMMUNITIES INC |

| 9 | NNNリート | キューブマート | NNNリート | ミッド・アメリカ・アパートメント・コ ミュティーズ | REXFORD INDUSTRIAL REALTY INC |

| 10 | キューブマート | NNNリート | サンコミュニティーズ | エクストラ・スペース・ ストレージ | INVITATION HOMES INC |

ポートフォリオ1位のプロロジスはサンフランシスコの物流施設への投資にノウハウを持った会社です。

同社は、世界的な物流不動産企業であり、物流施設の所有・運営に特化しています。

同社は、倉庫、配送センター、物流パークなど、多様なタイプの物流施設を提供し、グローバルな物流ネットワークを展開しています。

プロロジスは、顧客のニーズに合わせたカスタマイズされた物流ソリューションを提供し、最先端のテクノロジーを活用して効率的な物流プロセスを支援します。

株価は2022年以降でみると40%ほど下落していますね。

エクイニクスは、グローバルなデータセンターおよびインターコネクションソリューションを提供するリーディングカンパニーです。

同社は世界中に広がるデータセンターを運営し、企業や組織に高速かつセキュアなデータの収容、共有、接続環境を提供しています。

エクイニクスのネットワークエコシステムは、クラウドプロバイダー、ネットワークサービスプロバイダー、エンタープライズ企業など、さまざまな関係者を一つのプラットフォームで結びつけデジタルビジネスの成長とイノベーションを促進しています。

エクイニクスは健闘していますね。

米国の不動産を扱った企業の株価が下落しているのは明確な理由があります。米国は止まらないインフレを退治するために、歴史上類をみないレベルの金融引き締めを行なっています。

金利が上昇すると当然ローンを借りる需要が低くなるので不動産投資熱が冷えて不動産価格は低下していきます。

この金融引き締めの影響をダイレクトにうけているのです。

「為替ヘッジはなし」の意味するところとは?

フィデリティUSリートファンドB(為替ヘッジなし)は名前の通り、為替ヘッジはついていません。

つまり、ドル円が上昇すればリターンは向上し、ドル円が下落すればリターンは低下するということを意味しています。

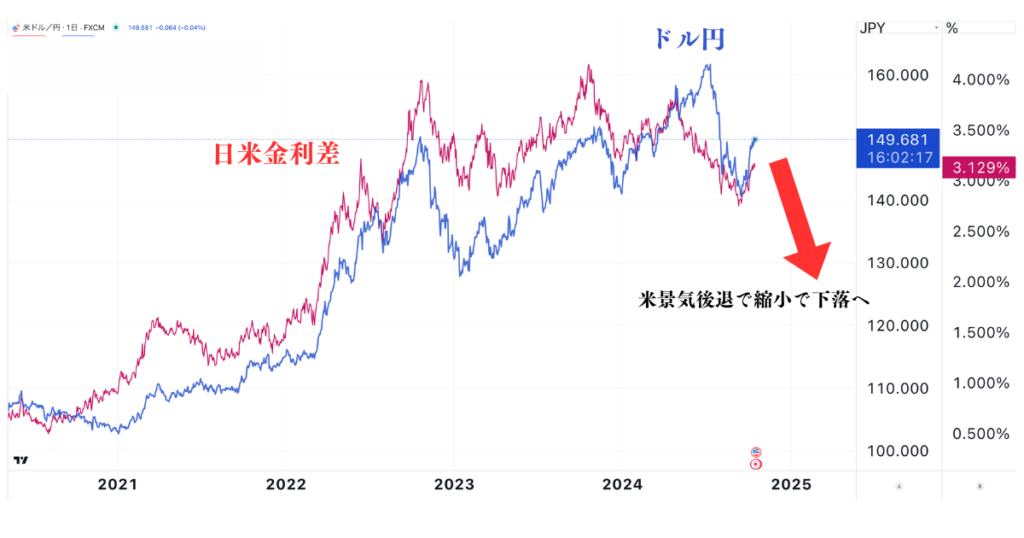

日米金利差に連動する形で2024年6月にドル円は162円に到達していますが、景気後退懸念と日銀の利上げで日米金利差は縮小して150円近辺になっています。

しかし、今後、景気後退が本格化すると日米金利差は縮小してドル円は下落することが見込まれています。

ここから「為替ヘッジなし」の投信に投資するのはリスクが高いですね。

手数料

手数料体系は以下となっています。

- 購入手数料:3.85%(税抜3.50%)

- 信託報酬:1.54%(税抜1.40%)

初年度は5%以上の手数料がかかりますので、配当利回り4.2%はここで消えてしまうことになります。

フィデリティ・USリート・ファンドの運用実績は?

それでは運用実績を見ていきましょう。配当利回りが高くても、運用実績が低くては元本割れでトータルはマイナスになってしまいます。

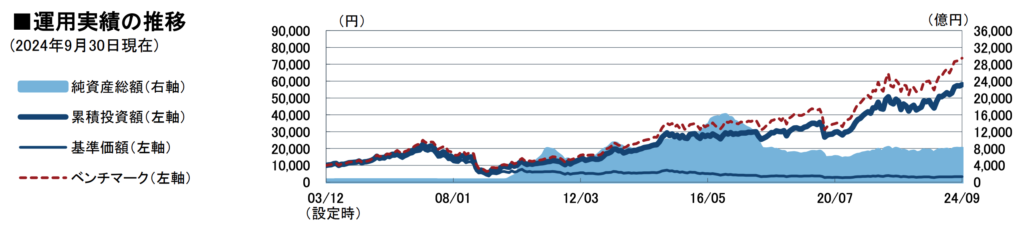

配当株、配当投信の罠ともいえます。以下が運用実績です。ベンチマーク(FTSE NAREIT Equity REITs)を下回っています。

設定来は分配金再投資だとしても430%となっており、年率で直すと7.7%程度です。

インデックス以下の成績に見えますが、低金利時代と異次元な円安の2020-2022年を含めてもこの成績なので、かなり厳しいです。

再投資するのであれば素直にインデックスを買うか、ヘッジファンドなどの選択肢を模索した方が良いということになります。

掲示板の口コミと評判

それでは掲示板での口コミや評判をお伝えしていきます。

娘ちゃん(2歳)のジュニアNISA投資信託を選定中。

🌟新生 UTIインドファンド

🌟フィデリティ・USリート・ファンドD

🌟アライアンス・バーンスタイン・米国成長株投信D➡手数料割高でつみたて停止

🌟eMAXIS Slim 米国株式(S&P500)

🌟iFreeNEXT FANG+インデックス➡つみたて継続

— 楽天NISAマン🦜FIREを目指して頑張る人 (@rakutenNISA) December 27, 2020

🌟五位 フィデリティ・USリート・ファンド(資産成長型)D(為替ヘッジなし)

あの波乱の3か月で2%……まあ、REITだしね。これ以上下がらなければなんでもいい。(来年から積立停止)

— 楽天NISAマン🦜FIREを目指して頑張る人 (@rakutenNISA) December 30, 2020

運用会社別の流出入

一方、投信市場でこの10年ほど主役だった「毎月分配型」は苦境が著しい。

投信の残高首位だった毎月分配型の「フィデリティ・USリート・ファンドB(為替ヘッジなし)」の解約売りが相次ぎ、運用残高は1兆円を割り込んだ。 pic.twitter.com/uUnq3Z2ldK— Izumo_maru (@Izumo_maru) January 10, 2018

フィデリティ・USリート・ファンドB(為替ヘッジなし)、2ヶ月で1900億円超の資金流出 https://t.co/0FgUkiYOHe

— エル 【L】米国株投資実践日記🇺🇸🇯🇵📚 (@leveraged1) January 28, 2018

コロナ禍はオフィス需要がなくなる、人類は一生外出できないといった恐怖もあったことから、資金流出なども・・・?と思いましたが2018年の時点で解約相次いでいたみたいですね。

現在の高い分配利回りを維持することは可能?

フィデリティ・USリート・ファンドBに投資をしている方の多くは高い分配利回りにつられているのではないでしょうか?

実際、現在の基準価額は3000円程度で月間分配金が35円(年間ベースだと420円)で分配利回りは14%という高い水準になっています。

しかし、基準価額は設定された時の10,000円から下がり続けており元本から支払われている特別分配金であることがわかります。

つまり、この高い分配利回りを維持することは不可能です。そもそも米国REITの分配利回りは4%程度しかないのですからフィデリティUSリートファンドBの分配金は過剰なのです。

米国リート配当利回りは昔は10%を超えていました。徐々に下降線を辿っています。資本主義の限界も感じさせるところがあります。

2020年は超低金利バブルでしたが、やはり4-5%程度の配当利回りが限界であることがわかります。あとは今後の米国リートの見通しが重要になってきます。

今後の見通しも暗い?

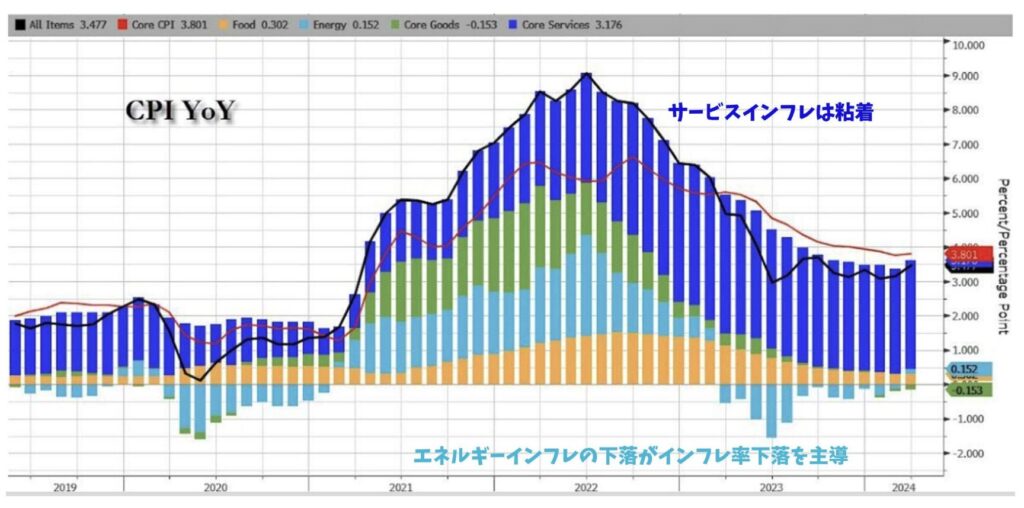

不動産は金利が全てと言っても過言では有りません。現在は米国のインフレが落ち着きつつあるとはいえ、未だにFRBの目標のはるか上を推移しています。

直近、インフレ率は3%以下に低下しなくなっています。

更に今後はインフレが再燃する可能性が高まっています。

今後は現在の状態が続くと以下の青色の経路をたどってインフレが再燃する確度が高まっています。

インフレが落ち着き、利上げから利下げに転じることがない限り、フィデリティ・USリートを購入するのは非常に危険です。インフレが再燃すると再び金利が上昇していくので、不動産価格はここから更に下落していきます。

そして不動産市場は次の金融危機の震源地とも目されています。

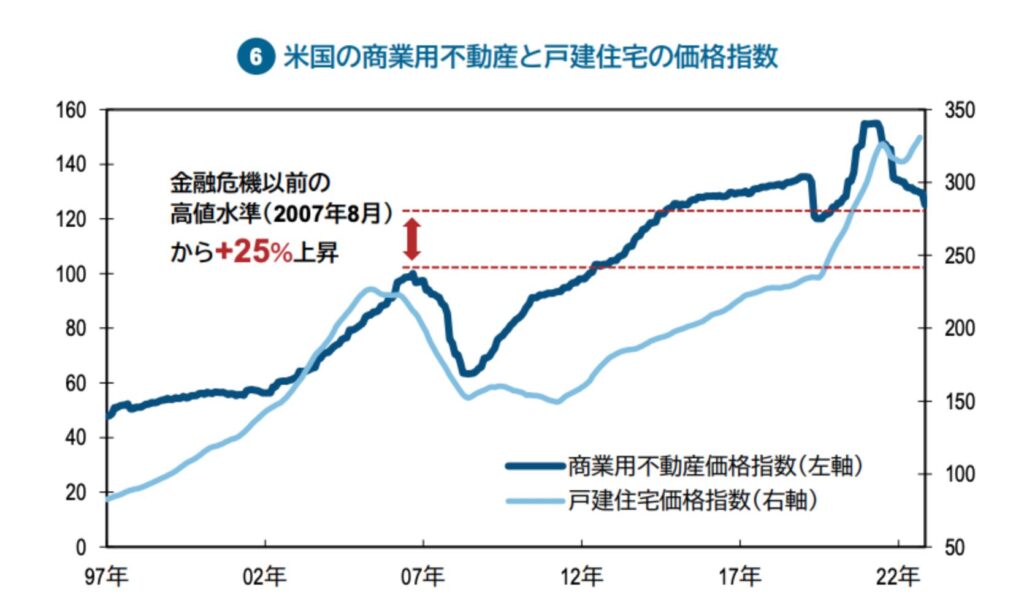

実際商業用不動産の価格は大きく下落に転じています。ただ、まだ地獄の入り口といったところでしょうか?

金利が上昇したことに加え、働き方改革でリモートワークへと移行がすすみ商業用不動産の需要が低下して価格が急落しました。

結果として、商業用不動産に投資しているファンドが顧客からの解約対応ができなくなり解約制限を課しています。

最近、資金運用に行き詰まる投資ファンドが増えている。コロナ禍を経た「働き方の変化」で、オフィスビルの空室率が上昇していることが関係している。加えて金利が一時上昇したこともあり、商業用不動産の価値下落によって顧客への資金返還が難しくなるファンドが出ているのだ。金融専門家の中には、次の危機の震源地として「商業用不動産などに投資するファンド」への警戒を強めている向きがある。(多摩大学特別招聘教授 真壁昭夫)

参照:ダイヤモンド

解約以来がとまらず解約対応のために不動産を売却し、株を売却し現金を捻出するという事象が雪崩をうって発生すると金融危機が発生します。

その確率が今、一番高いと見込まれているのが米国の不動産市場なのです。そのような震源地となりうる資産に集中投資するのは合理的な選択肢とはいえなしでしょう。住宅ローン組成額も増加しておりインフレと米国民との戦いが続いており、どこかで弾けてしまいそうで嫌な予感がします。

住宅ローン組成額は3930億ドルと、前期に付けた9年ぶりの低水準である約3240億ドルから増えた。

自動車ローン残高は長期的に増加傾向にあり、200億ドル増の1兆5800億ドルに達した。自動車価格の急騰を反映し、組成額は約11%増えて1790億ドルだった。

いかなる環境でも安定したリターンをだせる資産に投資をするべきです。

米国不動産への投資ではなく、国内不動産を検討する場合には以下のサイトがおすすめです。

「エンマネ」は、アセットテクノロジー株式会社が運営する不動産投資や資産運用に関する情報を提供するメディアサイトです。不動産投資の豆知識、投資エリアの選び方、管理会社の選定、経済ニュース、資産運用のコツなど、幅広いトピックをカバー。初心者から上級者まで、実践的なアドバイスや最新の市場分析を通じて、読者の資産形成をサポートします。