日本には様々な種類の投資信託が存在しています。日本株や世界株式、更には債券やREITに投資する無数の投信が販売されています。

今回はその中でも少し異質なヘッジファンド型の運用を実行しているダブルブレインについてお伝えしていきたいと思います。

ダブルブレインは「Morning Star」の「Fund of the year 2020」のオルタナティブ型部門の最優秀ファンド賞を受賞しています。

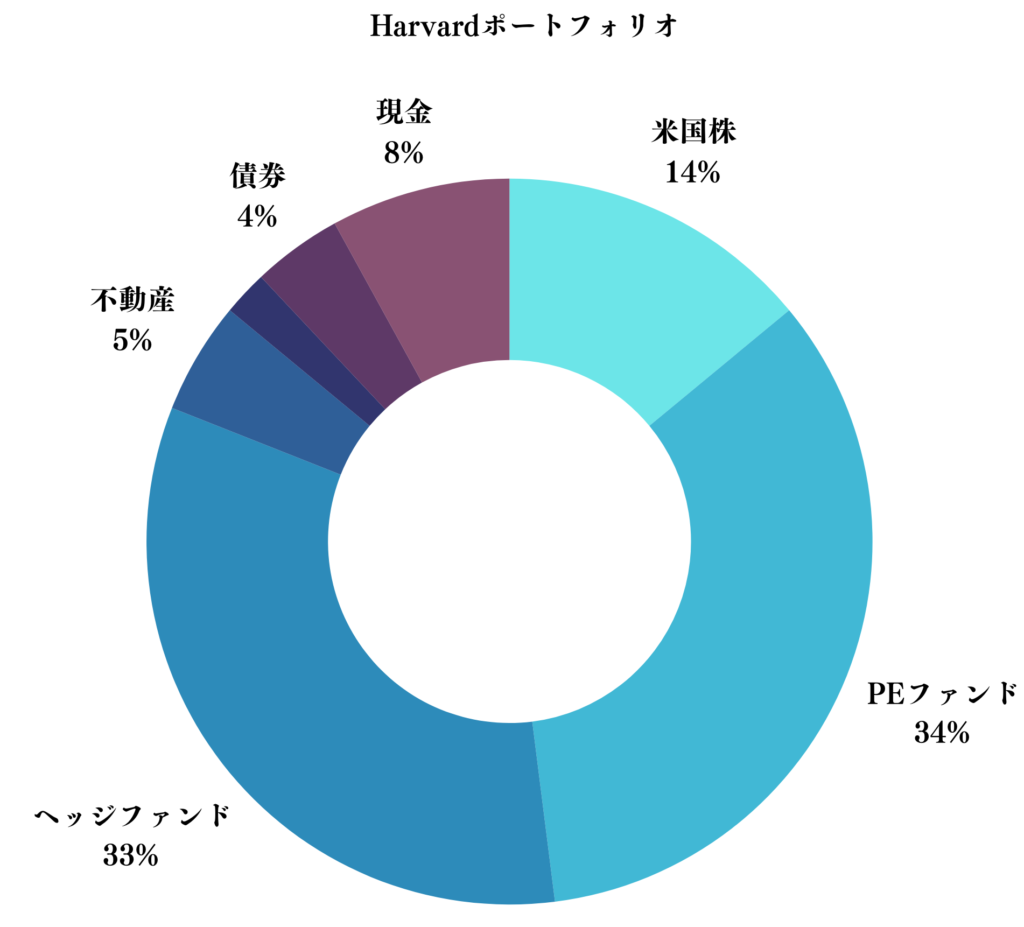

オルタナティブ投資とは伝統的な株式や債券とは異なる動きを行う資産に投資をする投資手法です。

オルタナティブ投資として代表なものとして以下のようなものがあります。

✔︎ PEファンド

✔︎ ヘッジファンド

✔︎ 不動産

✔︎ 天然資源や金

平均して高いリターンを出し続けているハーバード大学も以下の通りふんだんに取り入れています。

ダブルブレインはヘッジファンドが運用しているので、ヘッジファンド型の投資信託ということになります。

ヘッジファンドはどのような市場局面でも安定したリターンをだすことを目的としたファンド形態です。

本日はヘッジファンド型の投資信託として販売されている「ダブルブレイン」について分析していきたいと思います。

ダブル・ブレインを運用するマングループとは?

ダブルブレインの運用を担当しているのはイギリスに籍を置くヘッジファンド「マングループ」です。

マン・グループ(Man Group plc、マン・グループ・ジャパン・リミテッド、マン投資顧問会社)は、イギリス・ロンドンに本社を置く世界最古で最大級のヘッジファンドである。主な子会社としてAHL、GLG、FRM、Numericがあり、多彩な戦略を提供している。運用資産残高は788億米ドル(日本円にして約9.8兆円)【2014年12月末時点】。

参照:Wikipedia

ダブルブレインの運用を担当するのは子会社の1つとして挙げられているAHLです。

AHLは数学や物理学の博士号を持つ多くの社員が在籍しており、金融工学の研究者集団です。

AIやビッグデータ解析などのテクノロジーを用いた運用を行っています。

ダブルブレインの手数料とは?マングループと野村アセットマネジメントにダブルで発生?

投資信託には購入時に発生する購入手数料と年率で発生する信託手数料があります。

購入手数料:3.3%

信託手数料:年率0.913% (実質年率2.013%)

信託手数料の表面上の0.913%と実質の2.013%の差に疑問を持たれた方が多いと思います。

これは、ダブルブレインがマングループが運営するファンドに投資しているので、マングループのファンドで発生する信託報酬も同時に発生していることに起因しています。

つまりダブルブレインを運営している野村アセットマネジメントとマングループのダブルで手数料を払っていることになるのです。

投資信託「ダブル・ブレイン」の運用戦略「リスクコントロール戦略」と「トレンド戦略」とは?

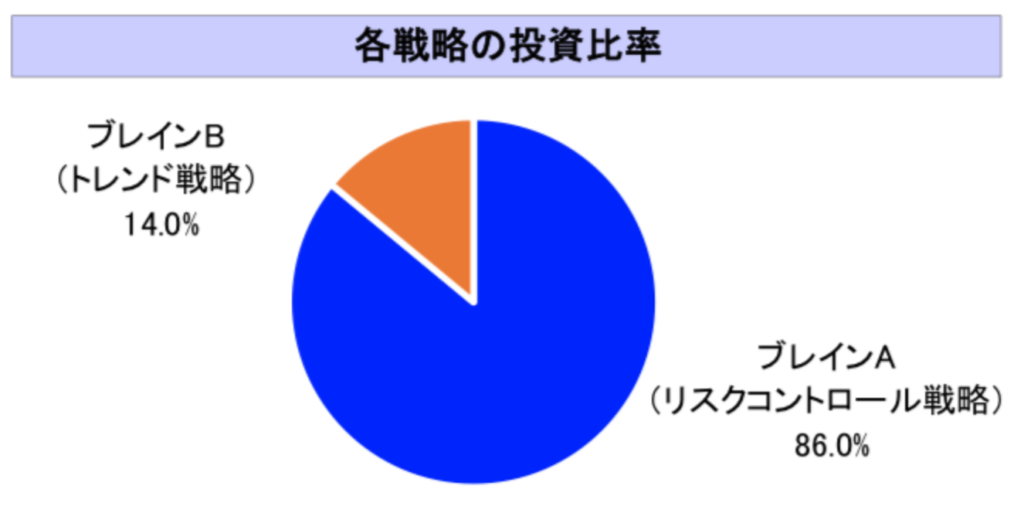

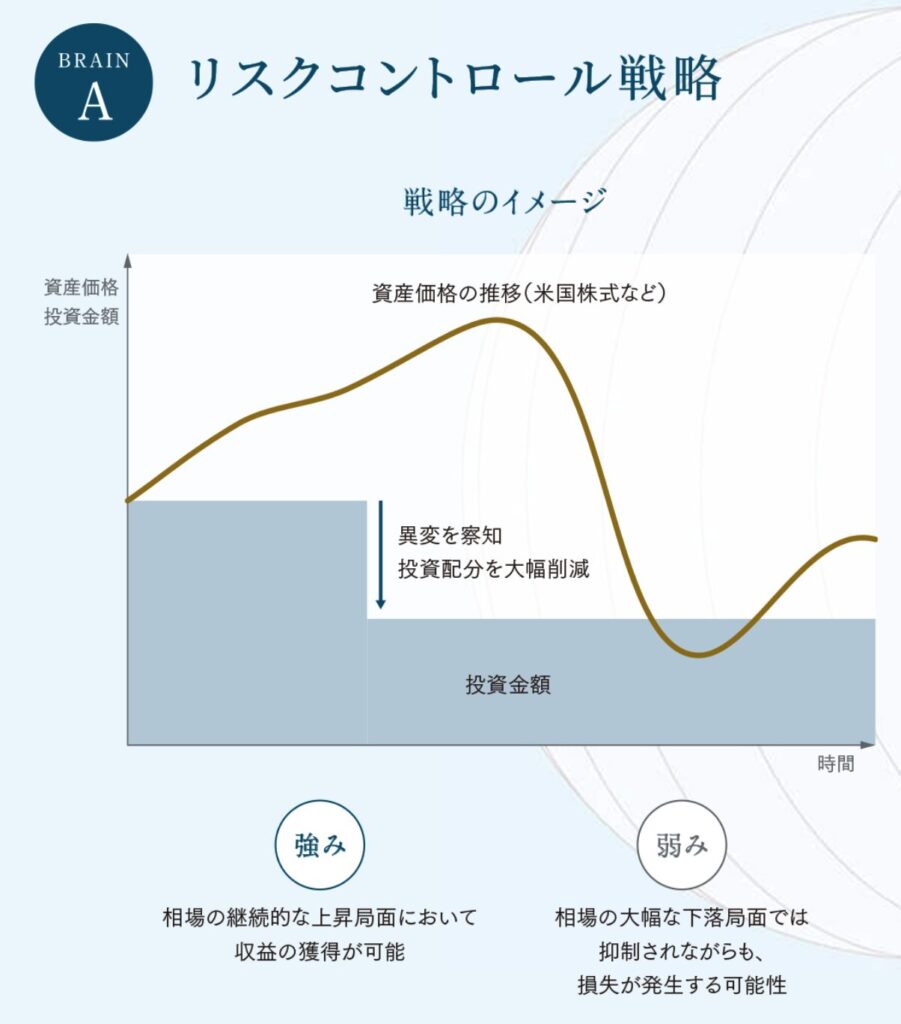

ダブル・ブレインは名前の通り、「リスクコントロール戦略」と「トレンド戦略」の二つの戦略で運用されています。

リスクコントロール戦略は全体の86%なので、重要なのはリスクコントロール戦略ですね。

戦略①:リスクコントロール戦略

リスクコントロール戦略は常に10分毎に価格動向を分析して、相場の異変を察知した場合はリスク資産への投資配分を削減します。

確かに、大きな損失を避けることができる可能性は高いのですが、取れるべき収益機会を逃すという可能性もあります。

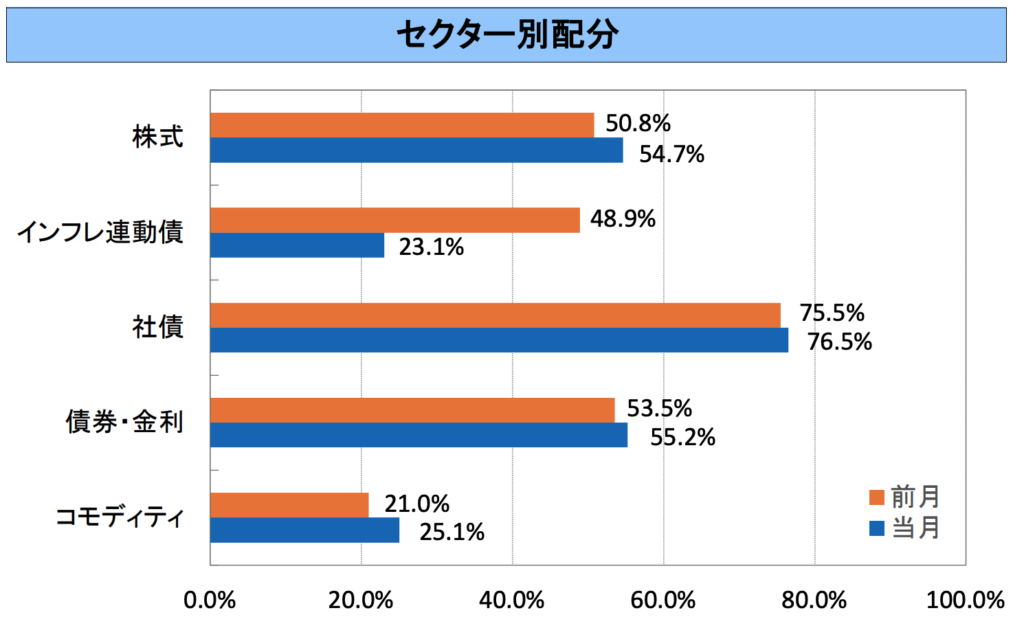

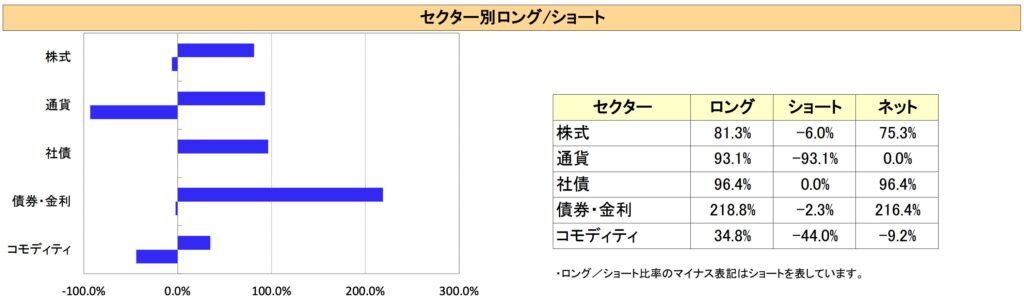

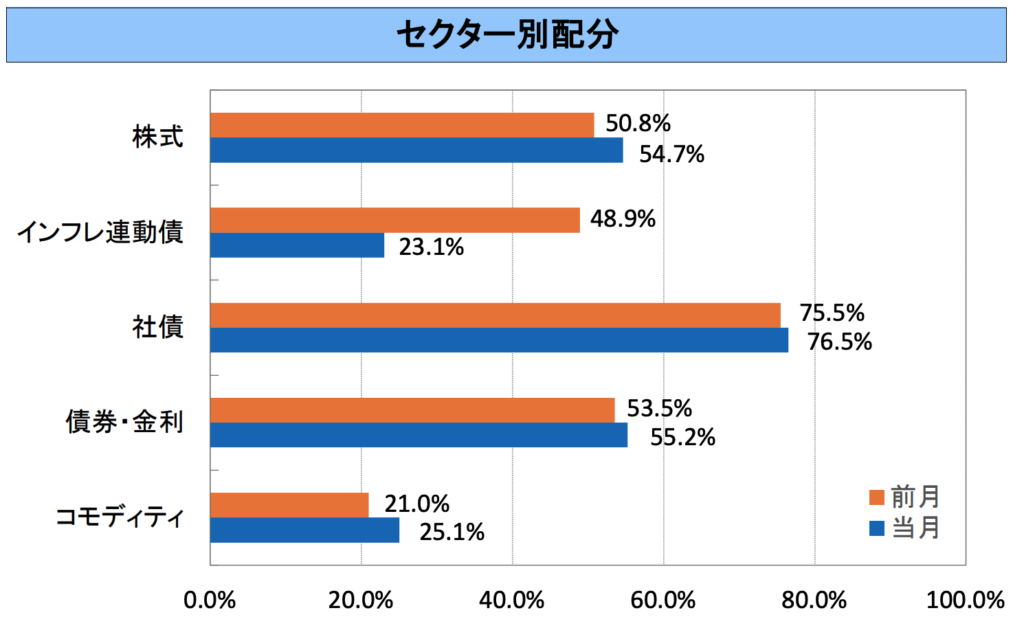

以下は2024年9月末時点の「株式」「インフレ連動債」「クレジット」「債券・金利」「コモディティ」の投資比率は以下となります。

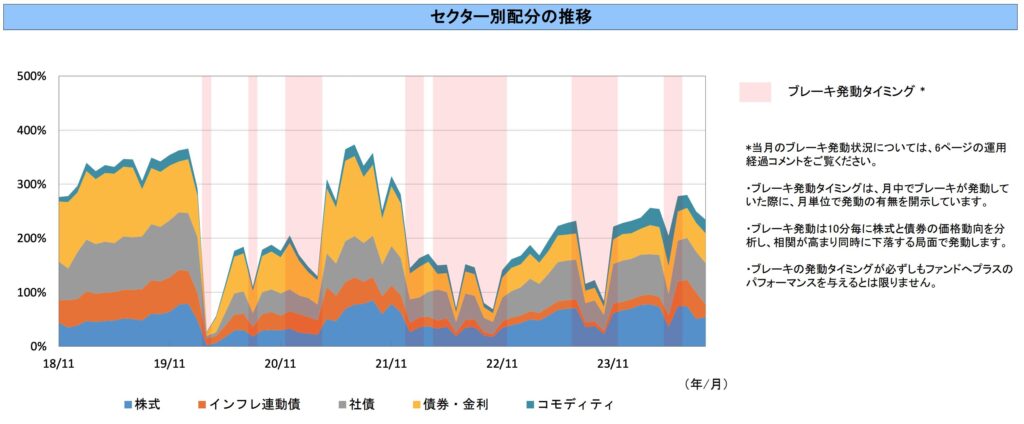

金利上昇に合わせて、社債、債券への投資が進んでいますね。過去からのセクター配分の推移は以下となります。

何度もブレーキが発動して株式比率が減少していますが、上記を見ると遅きに失しているのがわかります。コロナショックが発生したのは2020年2月から3月です。コロナショックが発生してからポジションを縮小しているのです。

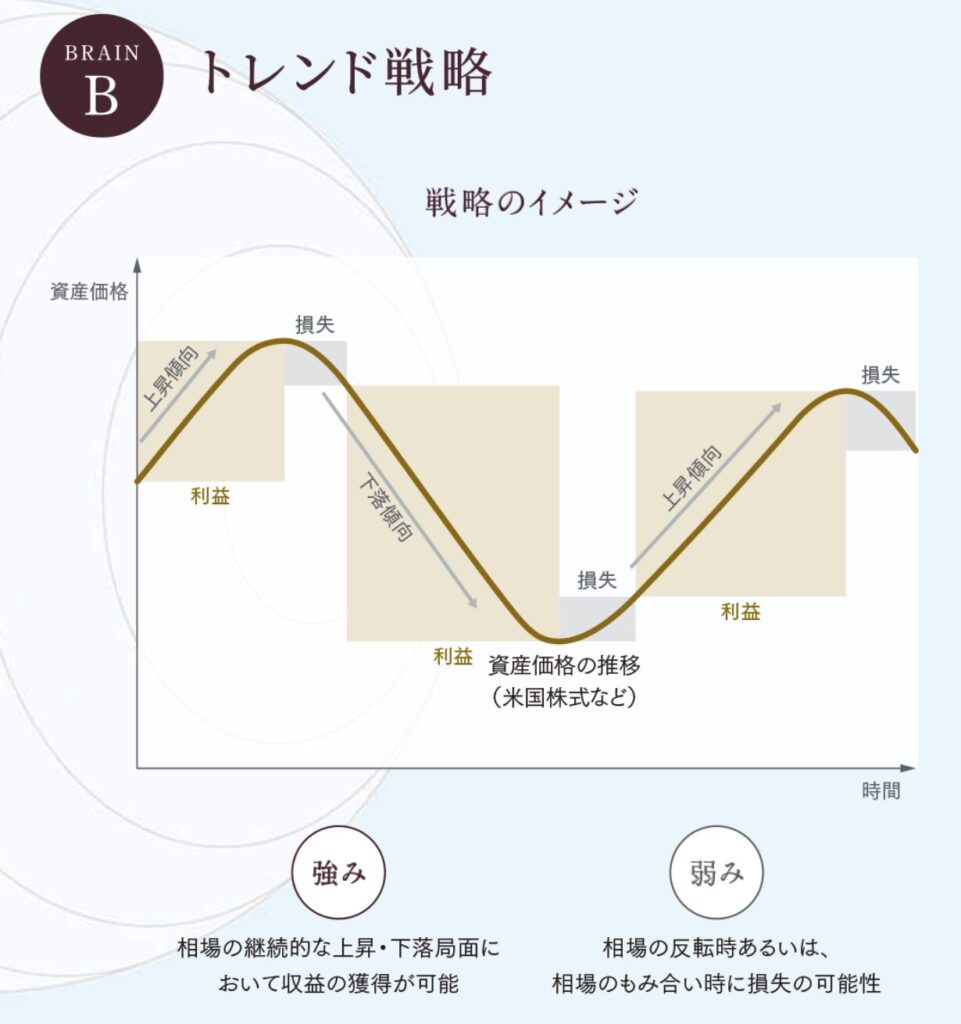

戦略②:トレンド戦略

すべての投資対象市場の「上昇傾向(トレンド)」や「下落傾向(トレンド)」を判断して収益機会を狙う投資戦略です。価格の上昇局面で購入し、下落局面において空売りを活用して利益を狙います。

所謂伝統的なロングショート戦略ということになります。現在のロング(=購入)とショート(=空売り)の比率は以下となります。現在は株式と債券に対して強気にみているということができます。利下げを見込んでいるということですね。

| セクター | ロング | ショート | ネット |

| 株式 | 81.3% | -6.0% | 75.3% |

| 通貨取引 | 93.1% | -93.1% | 0.0% |

| 社債 | 96.4% | 0.0% | 96.4% |

| 債券 | 218.8% | -2.3% | 216.4% |

| コモディティ | 34.8% | -44.0% | -9.2% |

ダブルブレインの運用実績

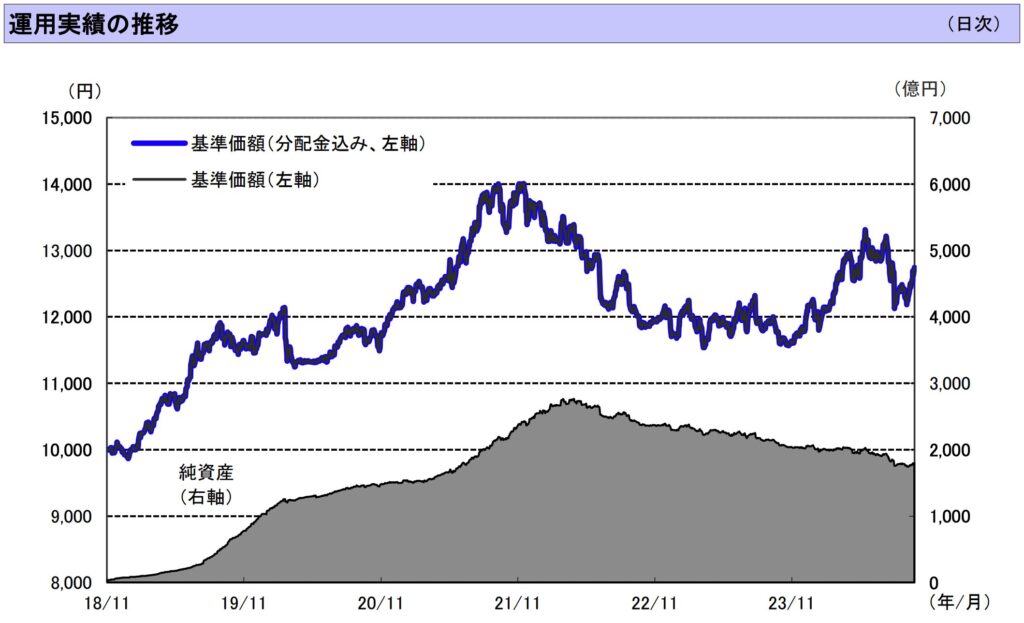

以下はダブルブレインの運用開始となった2018年からの運用実績です。運用実績としては比較的安定的な推移となっています。しかし、このペースでは暴落した分を回復するのは時間かかりそうですね。

設定来で20%程度のリターンですね。5年で20%ですから、平均年利回りは3.77%です。物足りないですね。

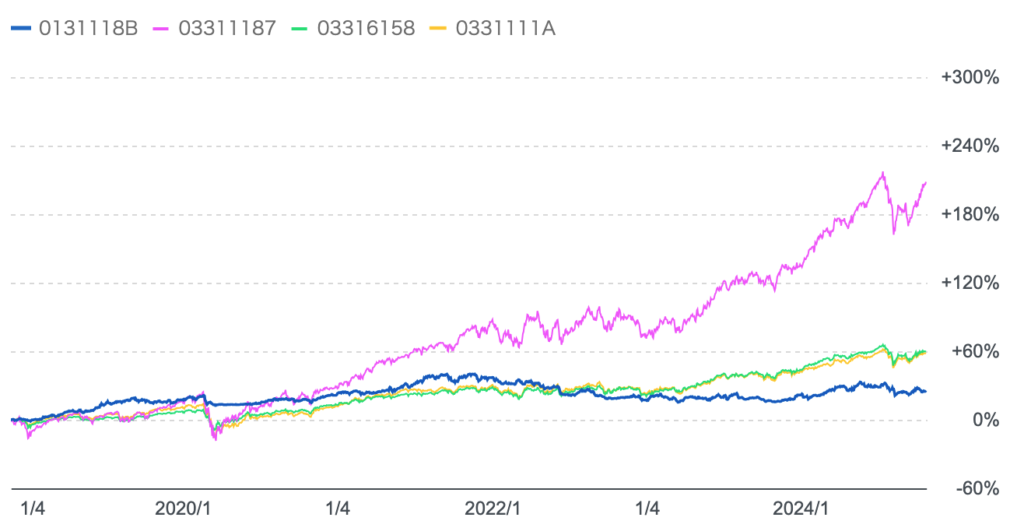

では、全世界の平均株式指数に連動するeMAXIS全世界株式やバランス型の投信であるeMAXISバランス(4資産均等型)とeMAXISバランス(8資産均等)を比較していきます。

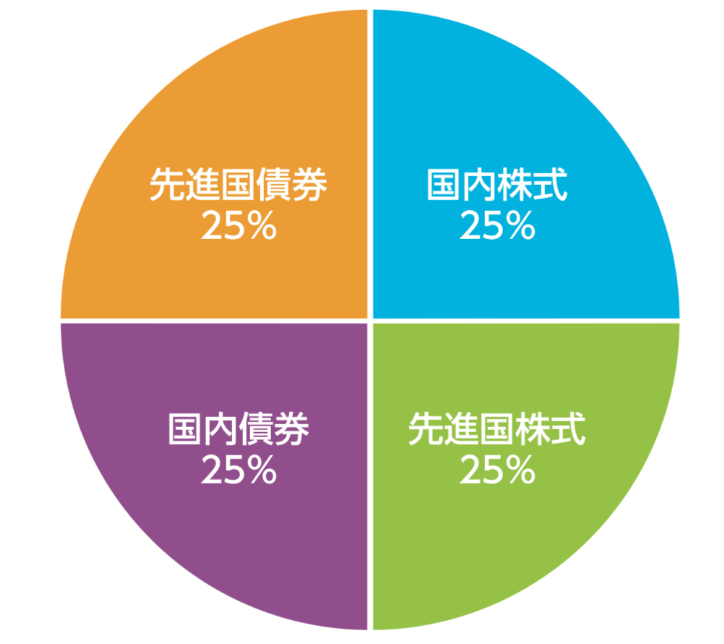

eMAXISバランス(4資産均等型)は「国内株式」「先進国株式」「国内債券」「先進国債券」を均等に配分しています。

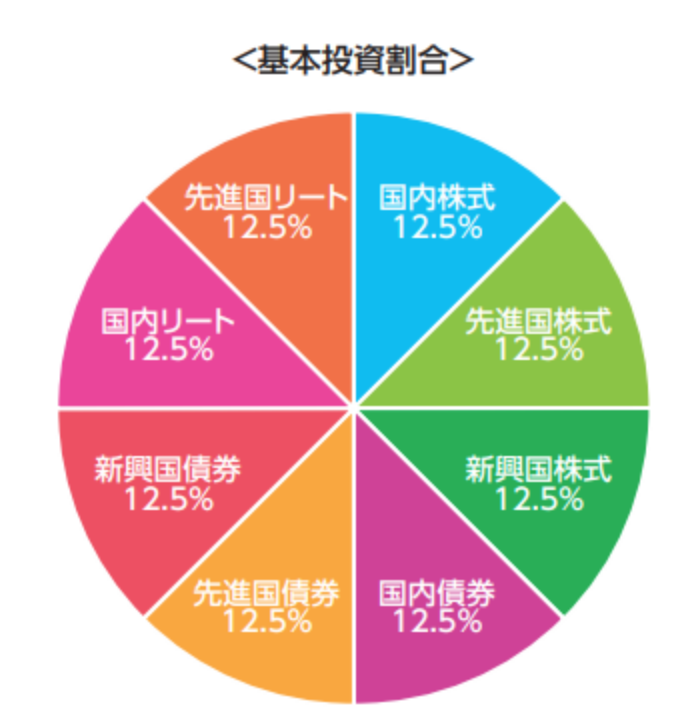

eMAXISバランス(8資産均等型)は「国内株式」「先進国株式」「国内債券」「先進国債券」に加えて「新興国債券」「先進国リート」「国内リート」「新興国株式」を分散投資しています。

以下はダブルブレインとeMAXIS全世界株式とeMAXISバランス(4資産均等型)のリターンとeMAXISバランス(8資産均等)の比較です。

青:ダブルブレイン

赤:eMAXIS全世界株式(円建)

緑:eMAXISバランス(4資産均等)

黄:eMAXISバランス(8資産均等)

ダブルブレインは全世界株には負けているだけでなく、インデックス投信で構成されているバランス投信にも負けています。投資する理由が見つかりません。

もう売り時?ダブルブレインの掲示板での口コミ評判

少し確認してみましょう。やはりリターンが低いので、ネガティブなものが多いのでしょうか?

同時期に始めた個別株、ETF、投信、利益出てるのにこれだけがマイナスです。

キャンペーンで試しに購入したがゴミ掴まされました。

損切りして撤収です。

期待しないで推移を見てるけど運用が下手すぎるわ。13,000円割るのか??

それでいてずっと信託報酬が高すぎるままだし。下がっても販売員には%入って、

本当にいい商売してるな。

信託報酬がバカ高いにもかかわらず、

なぜ…………??(泣)

最近の下がり方がエグい‼️😖⤵️

自己責任にも程がある💢

政府は「貯蓄から投資へ」などと

たわけたことを言ってるが

夢のようなことだけではなく

リスクの現実をちゃんと

伝えて欲しい。😤

ブレーキ踏んでる間も信託料は取られてるので、運用してないのにコストが発生しちゃう感じですね。どうにかならないものか?ブレーキ踏み過ぎ、、、

さすがにこの状況でも上がらなくなったので販売員達も説明する事ができなくなり、このスレから去っていったみたいですね。

手数料か0.1%程度のインデックスのほうが成績か良いファンドが多くなりはじめている

やはり厳しかったですね。

ダブルブレインより魅力的なヘッジファンドとは?

ダブルブレインはどのような環境でも利益獲得を狙うヘジファンドのマングループによって運用されています。

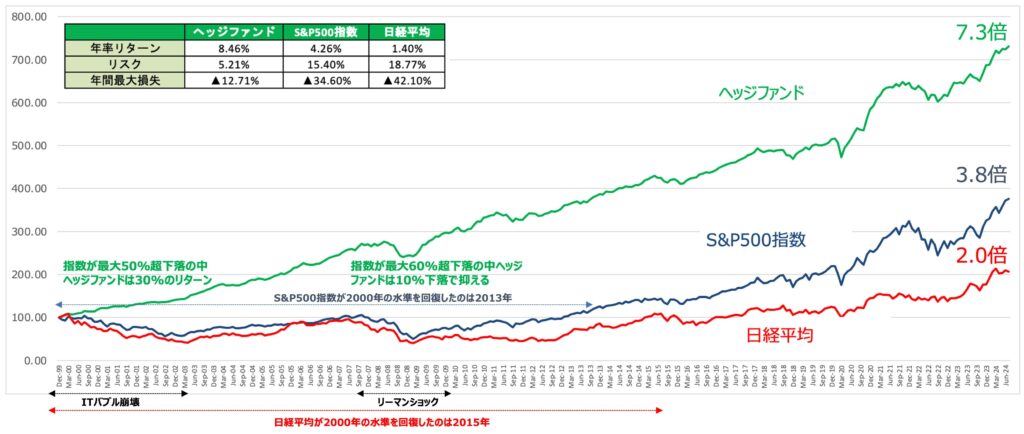

ヘッジファンドは下落を回避したり免れながら高いリターンを出すことで世界の機関投資家から注目を集めています。

たしかにダブルブレインは損失を抑制はしているのですが、結局全世界株式やインデックスバランスファンドに対して劣後した成績となっています。

同じヘッジファンドであるなら更によい選択肢に目を向けた方が賢明です。

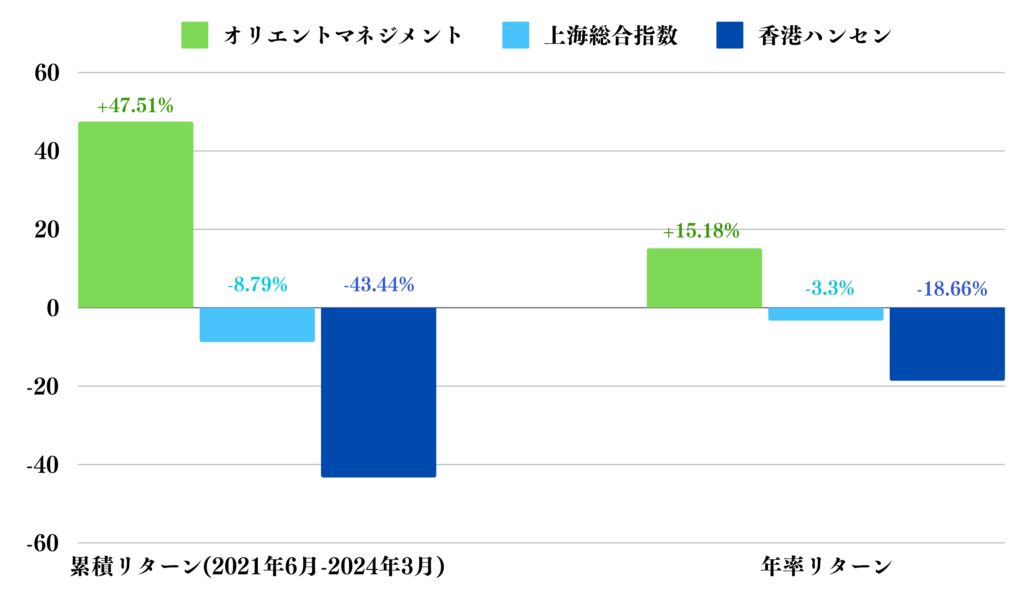

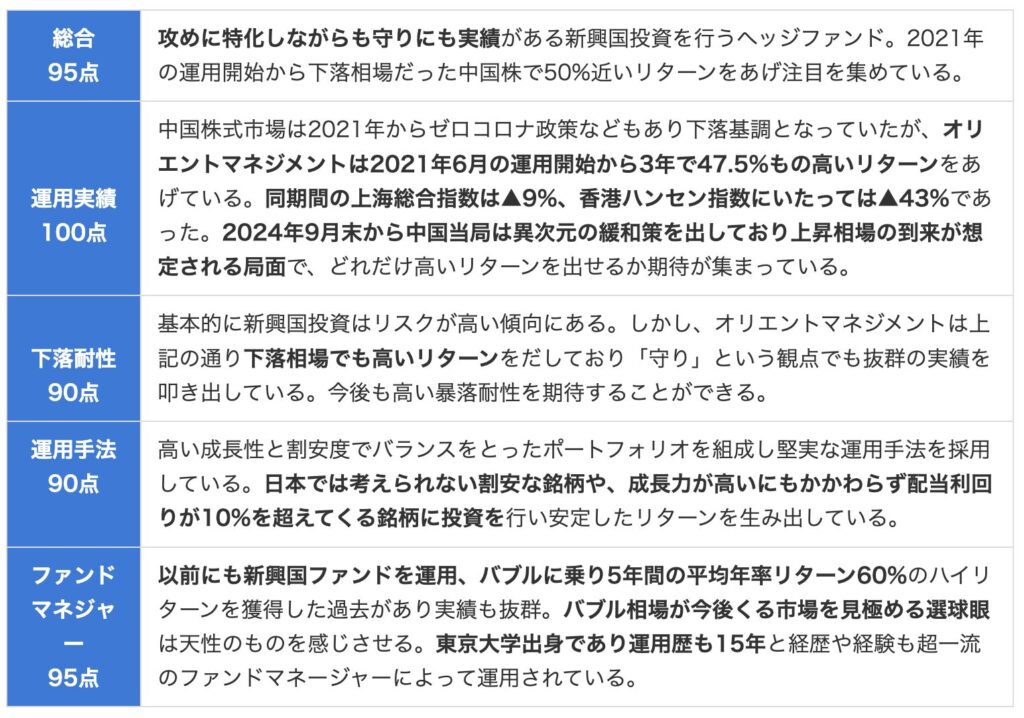

筆者が投資しているヘッジファンド「オリエントマネジメント」は中国株に投資をしていますが2021年の運用開始から中国株が軟調な局面であったにも関わらず非常にい高いリターンを叩き出しています。

中国当局が株式市場へのテコ入れを開始しており、今後の上昇相場でどれほど高いリターンをだすかが期待されています。

ダブルブレインの2024年以降の今後の見通しとは?

ダブルブレインはイギリスのマングループが運用するヘッジファンド型の投資信託です。

確かに株式市場と異なる動きとなっていますが、全世界株式市場と比べて低いリターンとなっています。

2020年のバブル相場でもあまりにもブレーキを踏みすぎなので、プラス幅も狭く、今後もこれ以上のリターンを見込むのは厳しいでしょう。

もう一度、現愛のポートフォリオをみてみましょう。主軸のリスクコントロール戦略は以下のポートフォリオとなっています。

株式、社債を買い持ちしています。

国債に関しては、今後景気後退を見込んで金利が下落すると債券価格は上昇するはずですので戦略としては納得できます。

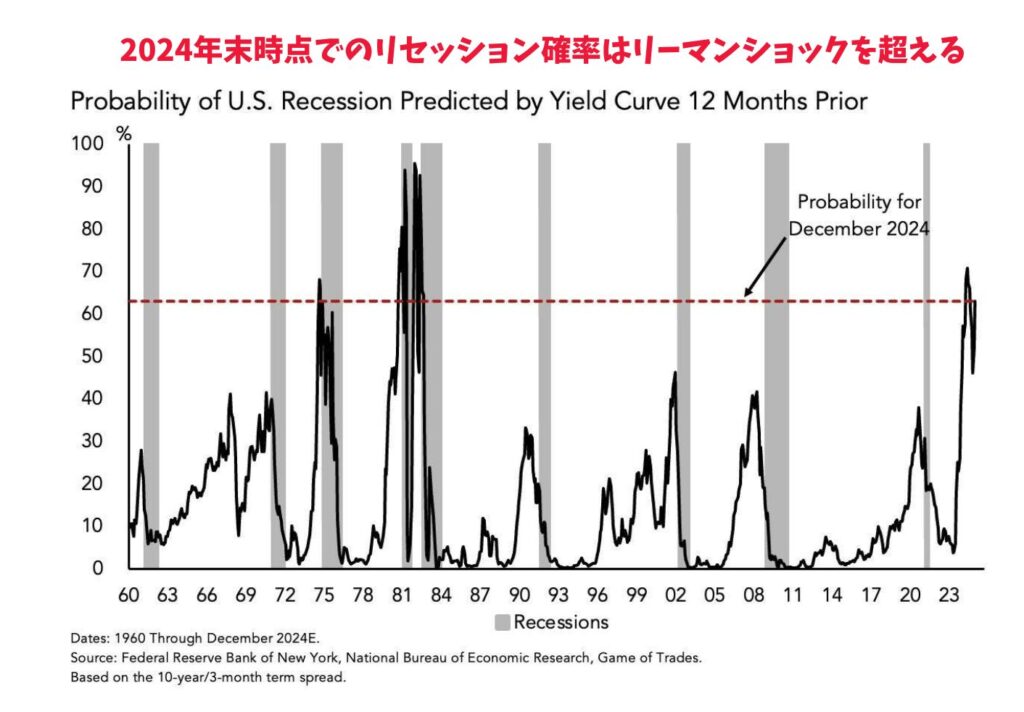

ただ、今後は景気後退が見込まれています。株式も景気後退で企業収益が下落するなかで株価が下落する可能性が高まっています。

更に社債も当然、景気後退となると価値が暴落していきます。

ここからも非常に厳しい結果が待ち受けていると想定されます。ヘッジファンドとしての性質を残念ながら満たしているといえる成績を残しているとは言えません。

折角、オルタナティブ投資としてヘッジファンド型の投資をしたいのであれば、他の選択肢も考えてみましょう。