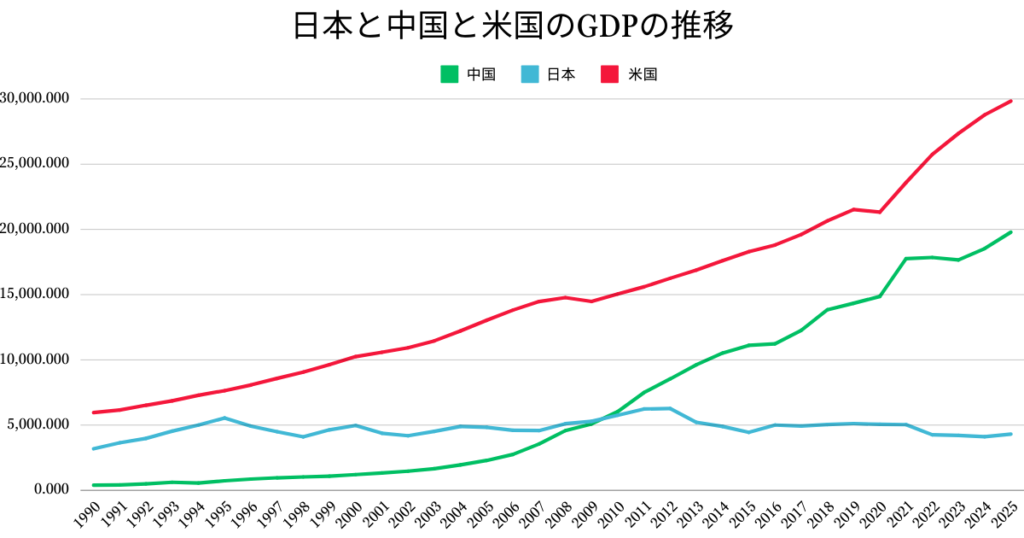

中国は経済成長力は新興国の中でも依然として高水準を維持しています。結果として2009年にGDPで2位に躍り出てから15年で既に日本の4倍の規模にGDPは成長しています。

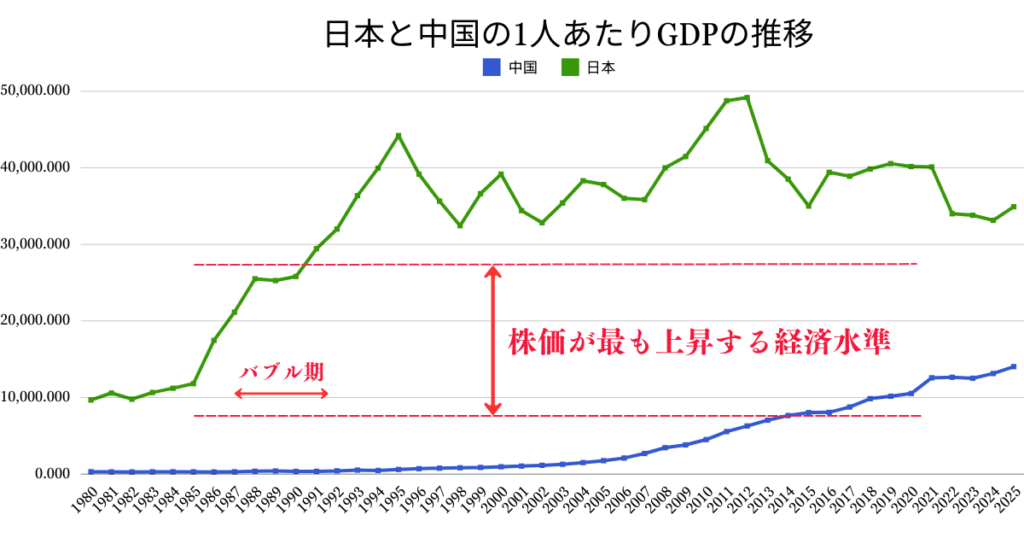

中所得国の罠を乗り越えて世界第1位の経済大国を伺う超大国です。現在、中国の経済水準はバブル期に入る日本と同水準まで上昇しています。

このレベルまでくると国民が株式を購入する余力がでてくるので株式が上昇しやすい環境が整っている状況に入ってきているのです。当時からのインフレを考えると、ちょうど今の中国の経済水準がバブル直前期といってもいいかもしれません。

しかし、この10年間は株価は横ばいで推移したことで殆ど成長していない日経平均に比べても劣後する成績となっていました。これは逆にいうと中国株が著しく割安ということができるのです。

日本株を持ち上げていったのはアベノミクスにおける黒田日銀の大規模な金融緩和です。量的緩和というスキームで市場にマネーをばらまき株式や不動産のリスク資産の価格を引き上げていきました。

そして、2024年についに中国当局も大規模な緩和を開始する構えを見せています。中国が緩和を実施すれば株価は上昇し、過去10年のたまりにたまったマグマを加味すると10倍になることも十分視野に入ってきています。

当記事では魅力的な中国の株式市場に投資するにあたって魅力的なファンドをランキング形式でお伝えしていきたいと思います。

第1位:中国に狙いを定めるオリエント・マネジメント

| 総合 97点 | 2021年6月から運用を開始しており指数に対して非常に高い超過リターンを獲得している。今後訪れるであろうバブル的な上昇局面でどれだけ高い超過リターンをだすのか注目が集まっている。 |

|---|---|

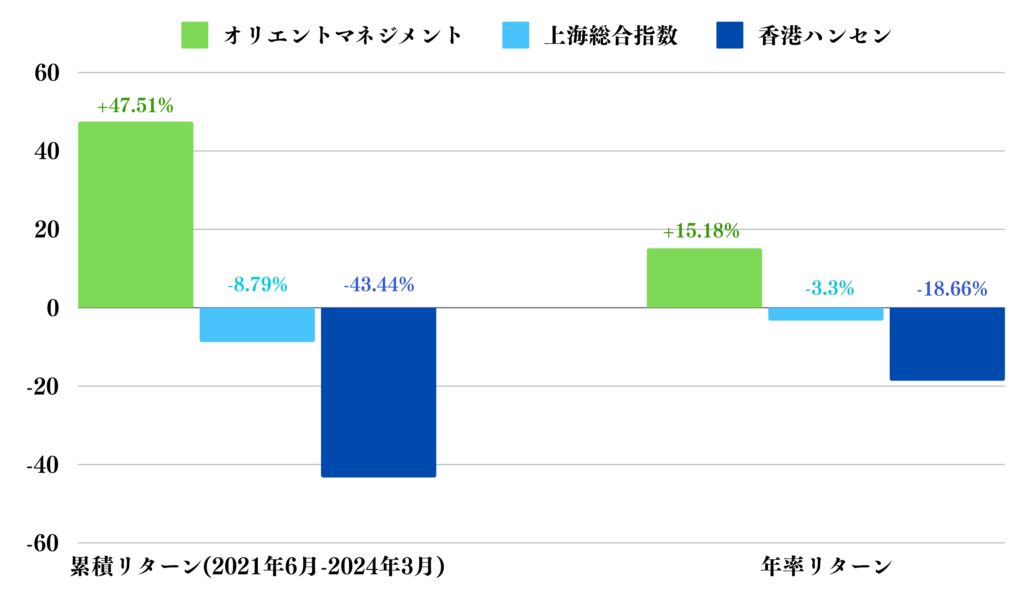

| 狙える リターン 100点 | 運用開始から約3年間の累積リターンは47%となっている。この間の上海総合指数は▲8.7%、香港ハンセン指数は▲43.4%となっている。中国株全体が上昇相場となることが期待されており、今後破壊的なリターンを狙えるファンドとなっている。 |

| 安定性 95点 | 新興国株式は通常値動きは大きいことが想定される。ただ、上記でもお伝えしている通り下落相場でもしっかりとリターンをだしており、値動きも幅も極力抑えており安心感がある。 |

| ファンド マネジャー 95点 | 東大卒で外資系金融機関出身のファンドマネージャーが運用。過去に日本株や新興国株での運用実績もあり経歴ならびに経験は十分。過去に運用した新興国株ファンドは5年間の平均年率リターンは60%と驚異的なリターンを叩き出している。バブルとなる株式市場を見極めるのに定評がある。 |

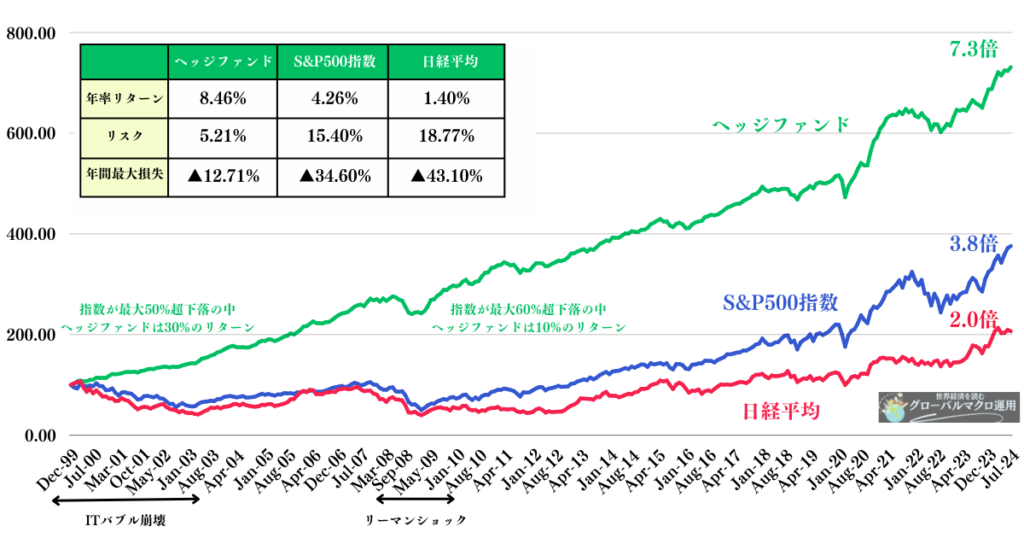

オリエントマネジメントは中国株に投資を行うヘッジファンドです。ヘッジファンドは富裕層の間で人気の投資対象で、どのような局面でもリターンを叩き出すことを目標に運用がなされています。

実際、ヘッジファンドは以下の通り市場が下落する局面でも下落を回避しながら安定して高いリターンを出しています。

オリエントマネジメントもヘッジファンドの名に恥じることなく運用開始から3年間で以下のリターンを出しています。上海総合指数や香港ハンセン指数がマイナスに沈み込む中で50%近いリターンをあげているのは非常に素晴らしいですね。

そして、中国はこれから金融緩和を行う構えを見せています。つまり、これからアベノミクスが行われる2012年の日本の状況ににているのです。

中国はトップクラスの国有銀行に最大1兆元(約20兆6200億円)の資本注入を行うことを検討している。低迷する景気の下支えが狙いだ。事情に詳しい関係者が明らかにした。

2008年の世界金融危機以後、中国政府が大手行に資本を注入するのは初めて。中国は経済の活性化を狙い、住宅ローン金利の大幅引き下げや主要政策金利の引き下げを実施した。上位6行の自己資本比率は要件を大幅に上回っているが、当局は銀行への資本注入を急いでいる。

下落相場でも高いリターンをだすことができているオリエントマネジメントがどれほど高いリターンを叩き出せるか楽しみにして投資額を引き上げています。チャンスに乗り遅れないようにしましょう。

第2位:深セン・イノベーション株式ファンド

| 総合 80点 | 中国のハイテク企業に投資をする投資信託。上昇局面では大きなリターンを見込める反面、下落する時には大きく下落するのが難点である。 |

|---|---|

| 狙える リターン 85点 | パンデミックによる世界的なグロース株のバブル相場では1年間で2倍になったが、そこから3年で上昇前の水準まで戻ってしまっている。投資をするタイミングが非常に重要になってくるファンドである。 |

| 安定性 70点 | 上下動は激しく精神的余裕をもって投資をするには適さない。 |

| ファンド マネジャー 80点 | ファンドマネジャーの名前は明かされていないが、経験年数は22年と公表されておりベテランによって運用が実施されていることが読み取れる。 |

深セン・イノベーション株式ファンドは主に深セン市場に上場しているハイテク株に投資している投資信託です。

高いリターンが評判を呼んでいますが、株価の値動きの幅である標準偏差(=リスク)が高く最大60%のドローダウンを覚悟する必要がある。実際、2022年から2024年にかけて基準価額は半分になっています。

また、2023年からのAIバブルによってハイテク企業の株価は世界的に割高となっています。投資をするのであれば大きなポーションではなくポートフォリオの一環としてくみいれるのを推奨します。

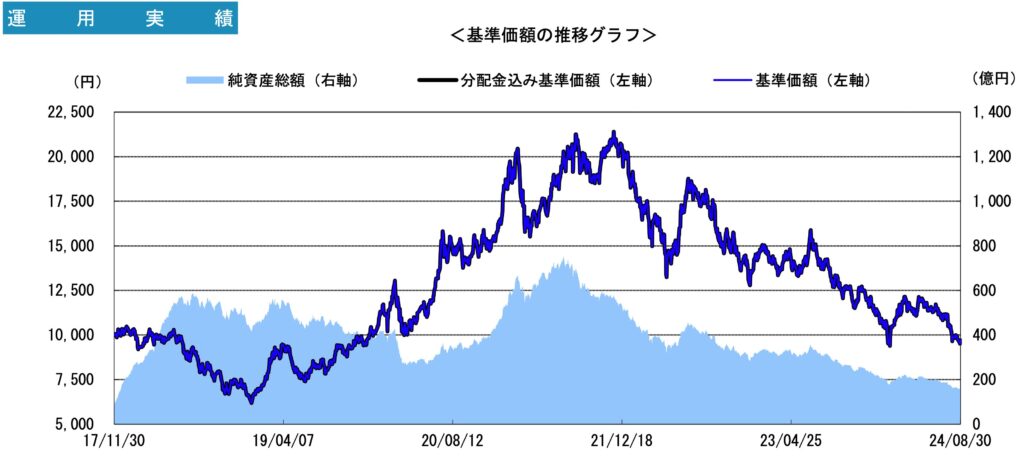

第3位:新成長中国株式ファンド(シャングリラ)

| 総合 75点 | 平均点を目指す中国投信。上海総合指数より高いリターンを出している点は評価できる。 |

|---|---|

| 狙える リターン 80点 | 長期間でみると上海総合指数より高いリターンをだしているが、直近3年の下落相場でみると上海総合指数よりも大きな損失をだしている。ただ配当金をださずに投資家に還元しているポイントは評価できる点である。 |

| 安定性 65点 | 下落局面では指数よりも大きな損失をだしている点は大きなマイナスポイントである。 |

| ファンド マネジャー 70点 | 公表されておらず評価不能。 |

新成長中国株式ファンドはアセットマネジメントOneが運用する中国のアクティブ型投資信託です。香港上場の中国株だけでなく、中国本土に上場しているA株や、米国に上場しているアリババなどにも投資を行なっています。

テックジャイアントとオールドエコノミーをバランスよく組み入れているのが特徴で、他の総合的な中国投信より若干ではありますが高いリターンとなっています。また、殆ど配当金をだしておらず投資家本位の成績となっている点が評価できます。

何故基本的に投資信託が上海総合指数やハンセン指数より高いリターンなのか?

中国の投資信託を調べていて驚いたことがあります。

日本のアクティブ型の投資信託は日経平均に負けているものが多いので正直調べていて驚きました。しかし、中国のアクティブ投信が指数を上回っている理由が存在しています。

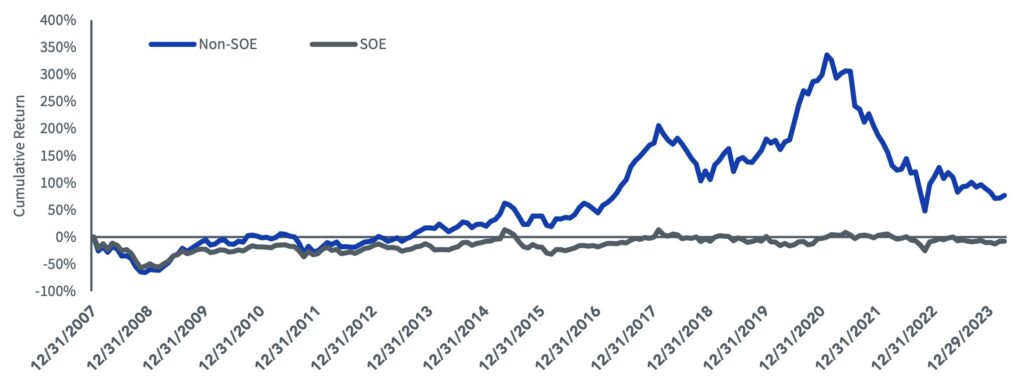

それは、国有企業の組入比率です。中国では政府機関が株式の多くを保有している国有企業が多く存在しています。そして国有企業が株価指数に多く組み入れられています。

国有企業は利権によって経営が効率化されていなかったり、粉飾決算を行う可能性が高く投資家から信用されておらず株価が低迷しています。以下は国有企業と非国有企業のリターンの比較です。

青色:非国有企業

灰色:国有企業

これら国有企業を排除するだけで、リターンを改善させることが可能となります。そのため、中国のファンドは基本的に指数を上回るリターンを実現しているのです。

ただ、上記をみていただければ分かる通り2021年末からは非国有企業は大きなマイナスとなっています。この期間から運用を開始して高いリターンを叩き出しているオリエントマネジメントは非常に優れたファンドであるということがご理解いただけたかと思います、