BMキャピタルは筆者のポートフォリオの核をなす投資ファンドです。運用リターンや運用手法についてはお伝えしてきました。

しかし、実際に手元に残る資金を考える上では手数料や税金についても加味する必要があります。

本日はBMキャピタルの手数料や税金体系についてお伝えしていきたいと思います。また、手数料とリターンの関係についても興味深い調査結果を紹介していますので最後までご覧いただければと思います。

BMキャピタルの手数料は3種類(購入手数料・管理手数料・成功報酬手数料)

BMキャピタルの手数料は3種類です。一般的な2つの手数料とヘッジファンド特有の手数料である成功報酬手数料についてお伝えしていきます。

購入手数料は5%で管理手数料は年率6%

まずは、購入した時に支払う購入手数料です。購入手数料は5%となっています。投資信託のアクティブファンドの手数料が3%程度であることを考えると若干高い水準ですね。

この購入手数料は一過性の手数料なので長期的にみると、あまり誤差でしかありません。

また2つ目の手数料として管理手数料があります。これは投資信託でいうところの信託手数料を意味します。

BMキャピタルも管理手数料が6%発生します。アクティブ投信より少し高い水準となっています。

ヘッジファンド特有のハイウォーターマークの成功報酬手数料とは?

最後の手数料が成功報酬手数料です。これは手数料後のリターンが出た場合はリターンの半分を手数料として徴収するという手数料です。

例えば管理手数料差引後のファンドのリターンが20%だとします。ここから半分の10%が成功報酬手数料となり、投資家に残る最終リターンは10%となります。

BMキャピタルの主な手数料はこの成功報酬手数料です。

つまりリターンを出さないとファンドは果実を手にすることができないのです。逆にいうと投資家と同じ船にのっているということができますね。

そのため、ファンドマネージャーも死にもの狂いでリターンを追求していくのです。この成功報酬手数料制度についてはハイウォーターマーク制度が取られています。

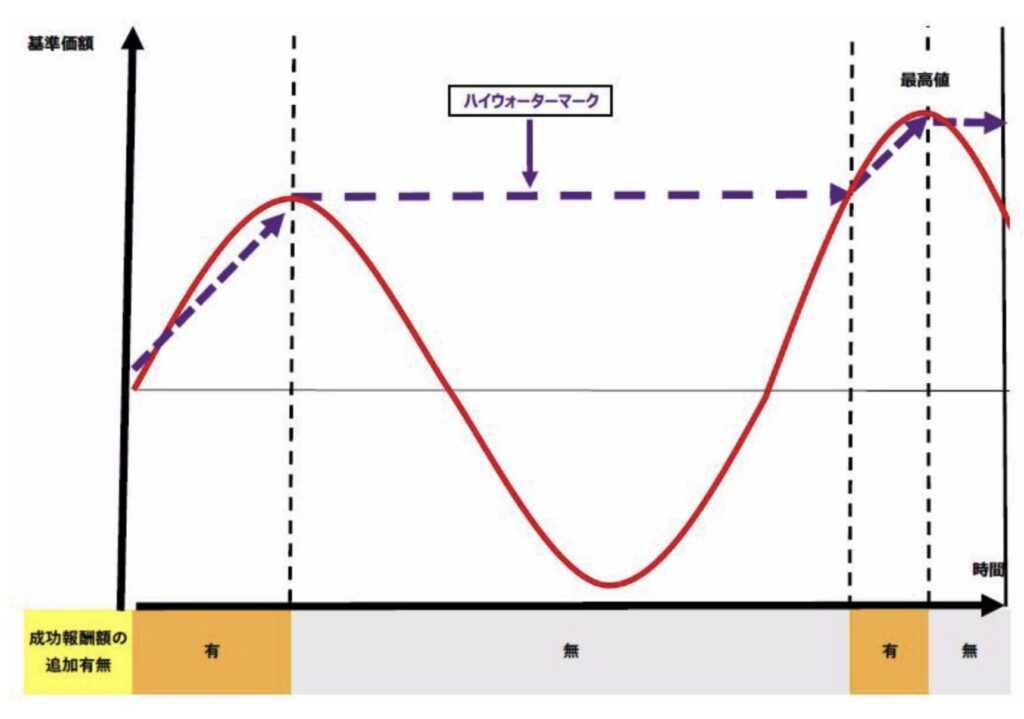

ハイウォーターマーク制度とは、基準価格が最高値を超えた分について手数料を徴収するという意味です。

ハイウォーター・マークとは、信託報酬のひとつである「成功報酬」を算出するための基準となる価額のことで、投資信託の設定時に条件や計算方法が決められます。

成功報酬を取る投資信託で使われることがあり、この報酬形態をハイウォーター・マーク方式といいます。投資信託の値段である基準価額がハイウォーター・マークを上回った場合に、信託財産から成功報酬が差し引かれます。報酬額は、「ハイウォーター・マークより上回った基準価額に対して何%」といった形で出来高制が採用されています。参照:SMBC日興証券

わかりやすく例を用いてお伝えします。例えば1000万円を投資していたとします。1000万円が1200万円に増えたとします。成功報酬手数料が30%であれば次の決算期で200万円の30%である60万円が徴収されて1140万円となります。

次の期に1000万円まで下落したとします。すると下落したので成功報酬手数料は発生しません。更に翌期に1300万円になったとします。すると増えた300の全額に対して成功報酬が発生すると勘違いされがちですが、それではアンフェアです。

ハイウォーターマーク制度では過去の再高値の1140万円を釣果した160万円分に対して成功報酬手数料が発生するのです。

重要なのは手数料よりもリターン

企業において利益を伸ばす方法は二つあります。1つは売上を伸ばす方法で、2つは経費を節約する方法です。

2つ目は当然ながら限度があります。どちらの方が最終的に利益が伸びる企業かは一目瞭然ですね。

投資における売上とはファンドが叩き出すリターンであり、経費というのは手数料のことです。手数料が低かったとしてもリターンがマイナスのファンドであれば投資家は資金を失うことになります。

一方、売上が伸びている企業であれば多少経費が高くても残る利益は伸びていきます。一般的な投資信託の手数料形態は購入手数料と信託手数料となります。

信託手数料は利益がでようが損失がでようが発生します。つまり投資信託はリターンを出すインセンティブが少ないのです。ヘッジファンドは違います。主な報酬は成功報酬なのでリターンがでないとファンド自体が儲かりません。

そのため高いリターンをだそうと奮闘して結果をだしてくれるのです。

やる気のない運用者とモチベーションが高い運用者のどちらに預けたいかといったら間違いなく後者だと思います。

東大卒で外資系金融出身のエリートファンドマネージャーに本気を出して貰うという意味では成功報酬手数料は寧ろあったほうが良いといえるでしょう。

(重要)ヘッジファンドの手数料は高い方がリターンが高いという調査結果

BMキャピタルの手数料について高いと考えられた方も多いと思います。しかし、手数料が高いという理由だけで選択肢から外すのは大きな間違いです。

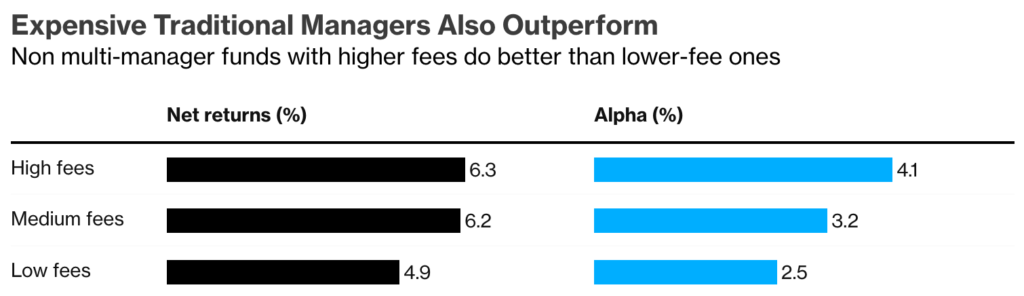

以下はBloombergの記事です。英国の一流銀行であるバークレイズが調査した結果となります。

バークレイズのキャピタル・ソリューションズ・グループによる最近の調査によれば、最も高い料金を徴収するヘッジファンド会社はより安価なところよりも長期的に高いリターンを上げる傾向があった。高額料金のファンドは業界の著名企業である場合が多い。バークレイズは約290のヘッジファンドの手数料とリターンを調査した。

複数のトレーダーを採用してさまざまな市場に投資するマルチマネジャーファンドのパフォーマンスが最良のグループに入った。また、顧客が運用コスト、ポートフォリオマネジャーの報酬、その他費用を全て負担する「パススルー」システムのファンドが「優れた純リターンを生み出した」という。部分的なパススルーまたはこうした料金を課さないファンドに比べ、ベンチマークを上回るリターンであるアルファも大きい傾向があった。

参照:Bloomberg

グラフにすると以下となります。

| 手数料 | 指数に対する超過リターン(手数料控除後) |

|---|---|

| 高いファンド | 4.1% |

| 平均的ファンド | 3.2% |

| 低いファンド | 2.5% |

この理由については以下としています。

「確立されたマルチストラテジー運用会社は強力なブランドを持ち、最高の人材を採用できるとともに多くのデータを購入しインフラストラクチャーに投資する力もある」と、バークレイズの戦略コンサルティング米責任者、ロアーク・スターラー氏が解説。「コストを投資家に転嫁するため運用会社にとっても利益だが、高い料金を払ってもなおリターンが大きいので投資家にとっても問題はない」と指摘した。

つまり、コストが高いほど良い人材を集めることができ、高いリターンを出す体制を整えることができるためとしています。重要なのはコストではなく、リターンなのです。

BMキャピタルのリターンに関して発生する税金とは?

投資に関しても労働で得た所得と同様に税金が発生します。通常の株式投資や投資信託に関しては利益に関して20.315%の税金が発生します。

配当に関しても同様に20.315%の税金が発生します。この計算は給料収入とは分けて計算を行います。

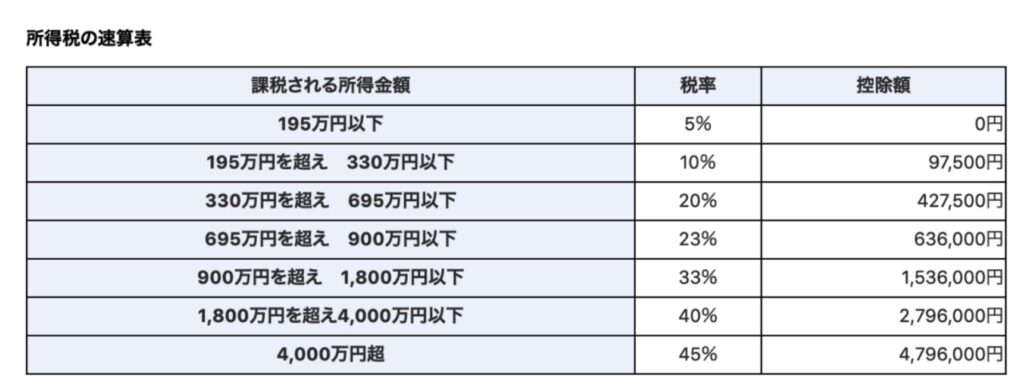

一方、BMキャピタルの場合は取り崩しの時は総合課税となります。名前の通り給料収入と合算して税率を算出するということです。以下が総合課税の税率となります。

給料を得ていない老後の方であれば税金を低く抑えられる可能性もあります。例えば、リターンが400万円の場合は納める税金は以下の金額となります。

税金 = 400万円 × 20% -427,500 =372,500円となります。利益400万円から割返す税率は9.3%となり10%を下回ります。

逆に高い収入を得ているサラリーマンのような方は現役時代は取り崩さずに運用しつづけて、退職後に取り崩せば低い税率で抑えることができるのです。長期運用前提のファンドですから、税金は人生の後半に繰り延べることが合理的でしょう。

まとめ

手数料について解説してきました。

特徴的なのは成功報酬手数料で、ファンドがリターンを得たらファンドも利益を得ることができる仕組みになっています。つまり投資家と同じ船に乗っている手数料形態となっています。税金に関しては総合課税方式となっています。