老後2000万円問題など資産運用にまつわる話題が増えてきた日本。

「貯金だけではなかなか老後資産を構築するのは難しいけど、副業はなかなか上手くいかない」(相当な情熱と時間が必要ですからね)。

となれば、多くの人が、「資産運用をしなければ!」と考え、投資を始める人が劇的に増えたのが2019年〜2023年のハイライトと言えるでしょう。

実際に、話題のつみたてNISAの開設状況も大きな伸びを見せ新しいNISA(通称:新NISA)も2024年から始まり資産運用の機運が高まっています

しかし、「新NISA」は年間最大で360万円が限度ですし1800万円で上限も設けられており、なかなか大きな資産を形成していくことはできません。

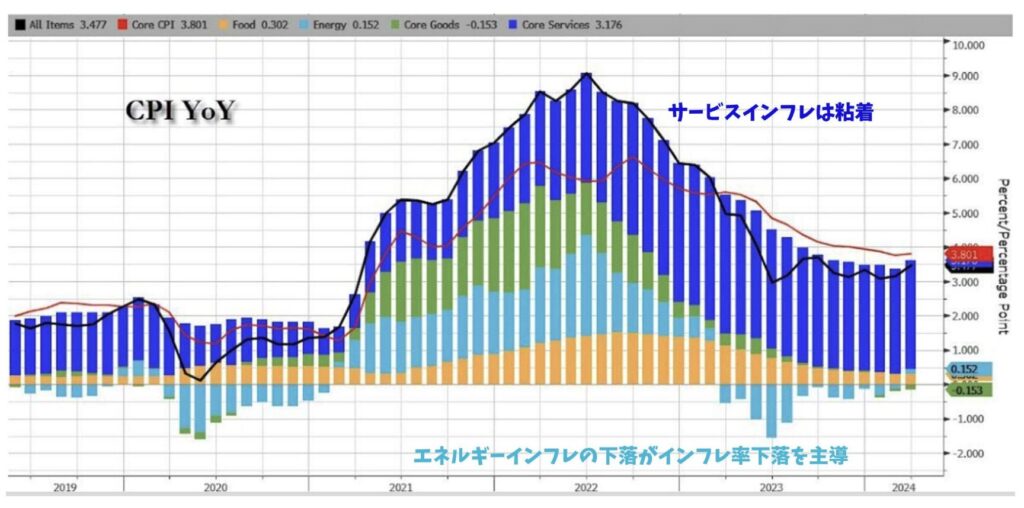

また、新NISAで投資対象となるインデックス投資はしばらく厳しい期間を迎えることが想定されます。

既にまとまった資金を保有している方からすると、別の魅力的な選択肢を検討した方がよいでしょう。

では、例えば1000万円以上の資産をすでに保有している人達はどこで運用をしているのでしょうか?

世の中には、まとまった資産を保有している方だからこその選択肢が存在します。

その代表例がヘッジファンドです。既に欧米では主流の投資手法ですが富裕層はヘッジファンドで資産運用を行い自身の資産を守り育てています。

日本でも近年になって魅力的なヘッジファンドが台頭してきました。

ヘッジファンドは市場環境から受ける影響を少なくしながら安定したリターンを叩き出し機関投資家や超富裕層から愛用されています。

しかし、ヘッジファンドは富裕層の間で口コミで広がっていくため、なかなか情報が出てこないという状況になっているかと思います。

筆者は縁あって早いタイミングから日本のヘッジファンドに投資をして資産を増やしていくことに成功しています。今回はせっかくなので、私が10年来出資しているBMキャピタルについて網羅的に解説していきたいと思います。

以下は公式ページですが、昨今の状況に合わせてZOOMでのオンライン面談も対応しているそうです。

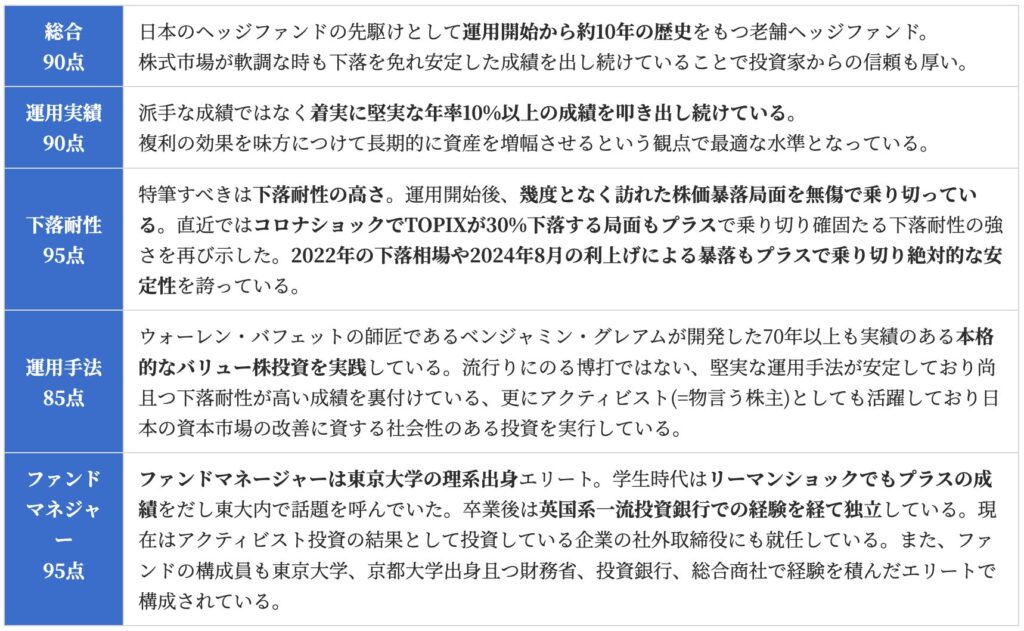

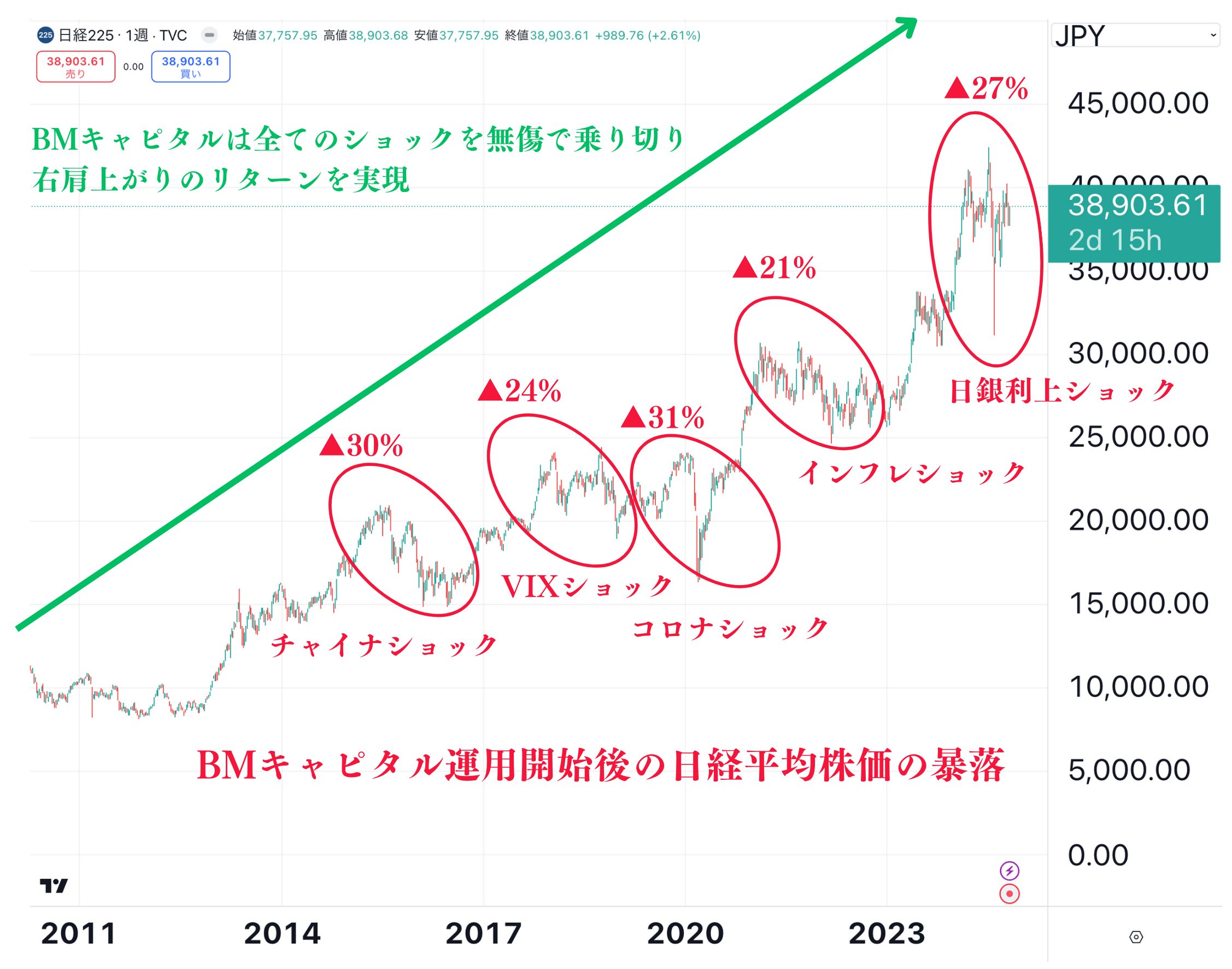

最大の魅力は下落相場に強いこと

私がBMキャピタルに出資する最大の理由は、下落相場でも積極的にリターンを獲得する柔軟な運用です。

定期預金に安心感を覚える日本国民としては、大きな下落によって資産を失うことに大きな不安を抱いている方も多いのではないでしょうか?

例えば1000万円投資している時にリーマンショックが発生した場合を考えてみましょう。日経平均に連動する商品をかっていれば400万円近い資産を失うことになります。

とても許容できるレベルではありません。苦しすぎて損切りを行い資産を失ってしまったという方も多いのではないでしょうか?

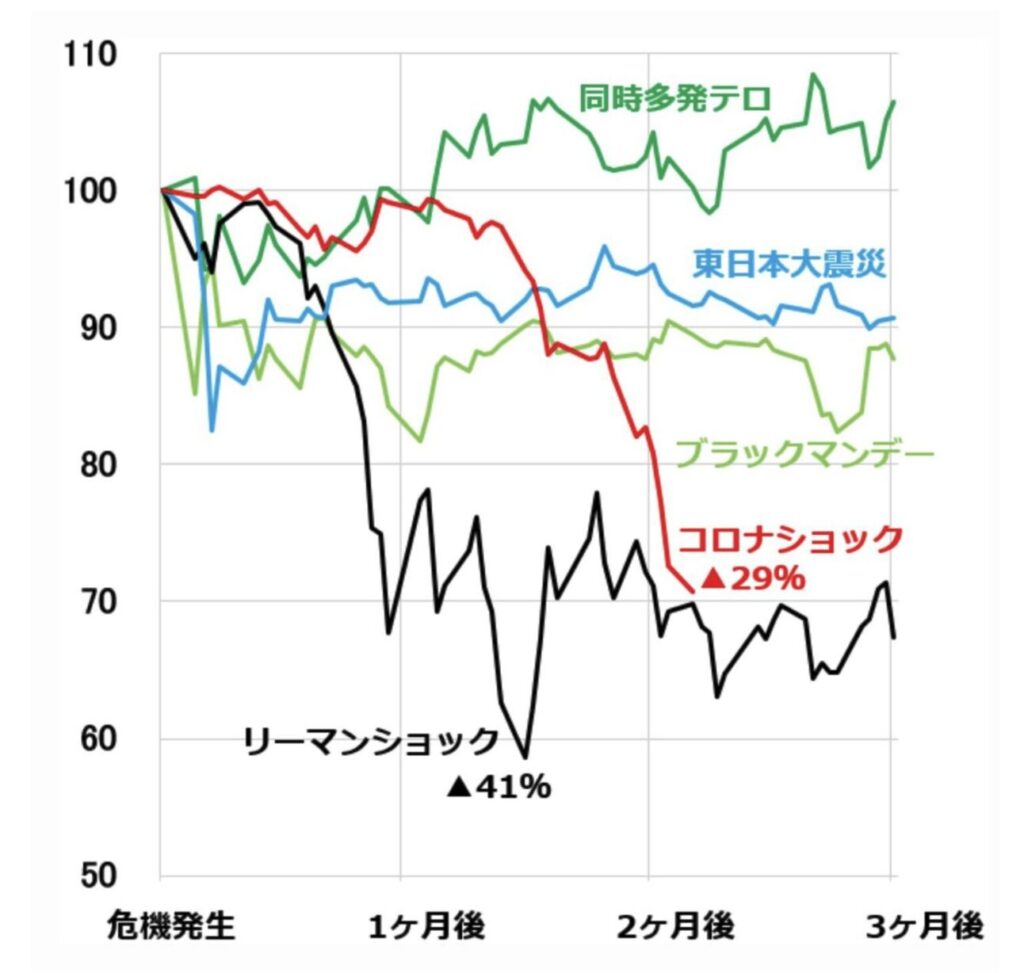

株式市場の暴落は定期的に発生します。例えば2020年3月のコロナショックでの大暴落。

<危機発生後の日経平均の暴落局面を比較:危機発生から3カ月後まで>

赤色のチャートが日本の株価の暴落ですが、BMキャピタルはプラスで取引を終えました。

コロナショックにより株式市場は大荒れとなっています。2020年1-3月、日経平均は-20%と大幅下落しました。しかしながら、大荒れの環境下においても弊社のバリュー投資には圧倒的優位性があります。弊社ポートフォリオは同期間においてもプラス圏で推移し、「資産を守る」という弊社の投資哲学を体現しました。

1000万円を超えるような大きな資産であればあるほど「資産を守り育てる」という視点は大切です。

日経平均が-29%というのはとんでもない下落です。例えば1000万円投資していた場合、一気に290万円を失うということです。1億円投資していたら2900万円です。

株式は一度大きな下落を経験すると、株価はしばらくは元に戻りません。

これは単純な話で、株式銘柄が-20%下落すれば、取り返すためにはリターンが+25%必要ですし、-50%下落すれば+100%必要です。

上記の損失を取り返す大変さ、下落に付き合っている「時間」など大きな下落が自身のポートフォリオに直撃するということは目に見える損失以上の損失を抱えているに等しいのです。

2020年のコロナショックによる大暴落では、多くのヘッジファンドが損失を抱えました。といっても以下の通り10%未満の損失で株価指数の暴落と比べると軽傷ですね。株価指数は40%近く暴落しましたからね。

暴落局面でヘッジファンドは高い暴落耐性を発揮して投資家を惹きつけてきました。

その中でもBMキャピタルはバリュー株投資の特性を生かし下落相場でも損失を殆ど出さなかったことは驚愕といえるでしょう。

BMキャピタルのこの下落局面に完璧に対応できている点は、顧客の大切な資産を預かるヘッジファンドとして正当に評価されるべき実績でしょう。

また2022年の下落局面で株式市場は▲17%、ヘッジファンド全体は耐えて▲4%の中、BMキャピタルはプラスのリターンで調整局面を乗り切っています。2024年8月の日経の暴落もプラスで乗り切っています。

運用開始以降、数々の下落局面をほぼ無傷で乗り切って投資家に精神的な安定を伴った資産形成を提供しています。

(BMキャピタルの実績は、毎四半期配布される運用レポートでわかります。示唆に富む内容で面白いですよ)

BMキャピタルの概要↓

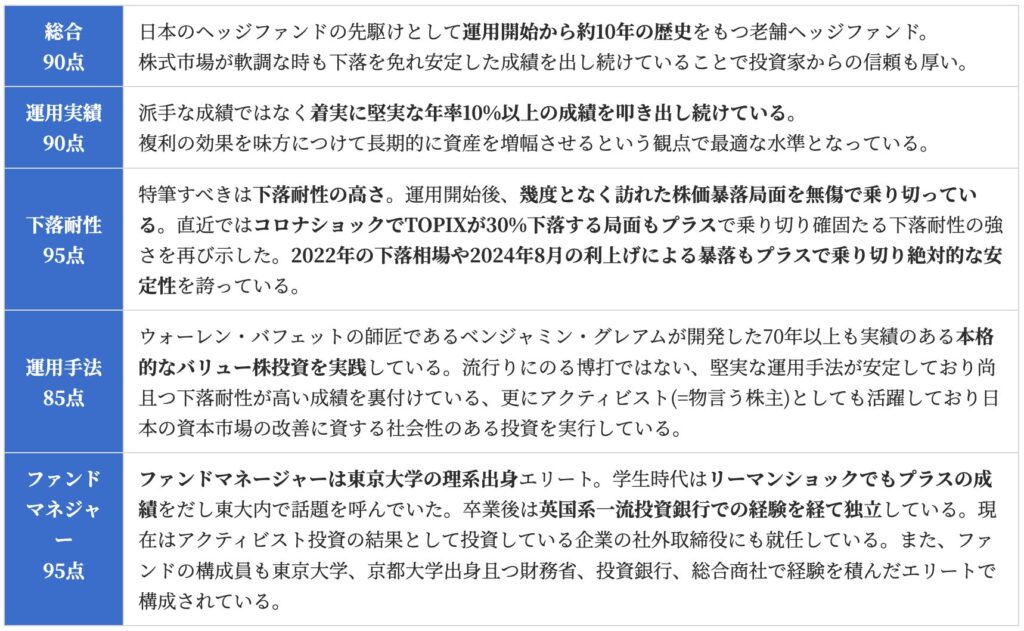

2020年代はインデックス投資は厳しくなっていくがBMキャピタルの運用戦略には投資機会が大きい

パンデミック後の金融緩和によって2023年末現在ではインデックス投資がブームになっています。円安によって2022年の下落相場を回避できたことも要因としてあげられます。

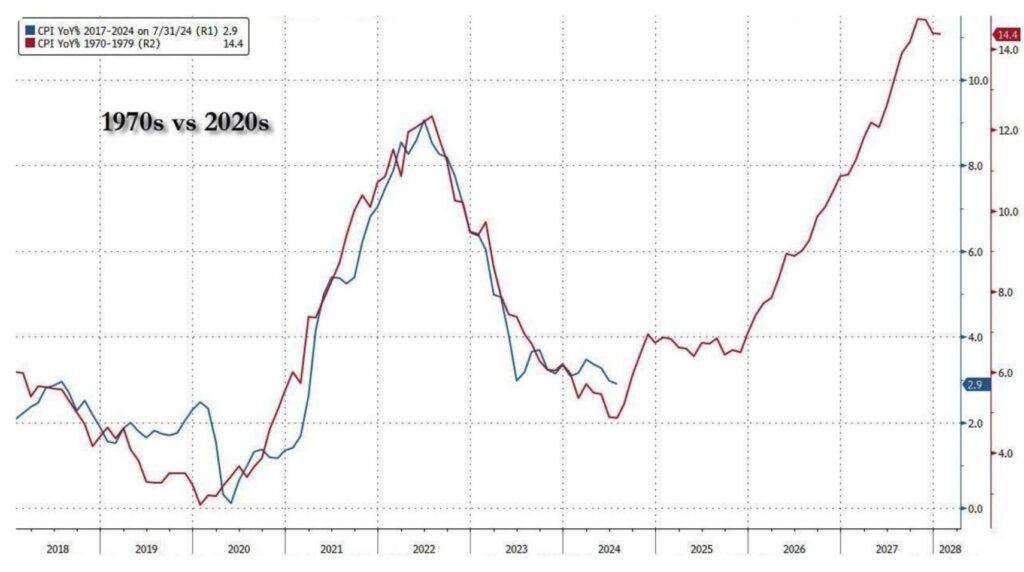

しかし、残念ながら2020年代を通して株価指数のリターンは低迷することが想定されます。理由は現在が高インフレが発生した1970年代と非常に似た環境となっているからです。

1970年代は非常に高いインフレが発生して当局が金融引き締めを実行して金利が上昇していきました。

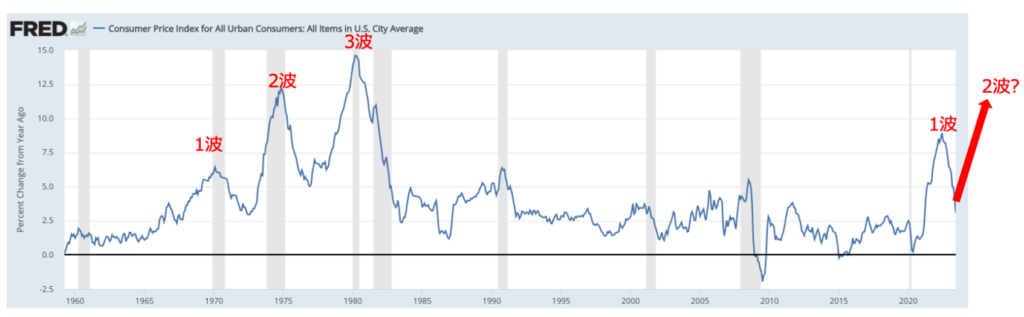

インフレは1度発生すると粘着します。1970年代はインフレが3回にわたり押し寄せました。2023年現在は1波の終わりかけであり今後2波へと移っていきます。

2024年に入っても見た目上インフレは低下しているように見えているだけで核となるサービスインフレは依然として根強く寧ろ2022年よりも高まっています。

ここで、中東情勢の悪化や中東産油国の減産などの報道がでると再びエネルギー価格は上昇に転じてインフレ2波へと波及していきます。

ちなみに現在と同じインフレが発生した1960年代後半からのインフレ率の推移は、2010年代からのインフレ率の推移と同じ経路をたどっています。

これはかなり不穏な動きなのではないでしょうか?

インフレが発生している期間はどうしても金融引き締め的な政策になります。今まで株価が上昇してきた局面を考えるとわかりますが基本的に金融緩和局面でした。

アベノミクスや2020年のパンデミック後の金融緩和は記憶に新しいですね。

金融緩和というのは金利が低下していき量的緩和を行なっている状態です。金利が低く経済が活発になり量的緩和でお金の総量も増えて余った「お金」が株式市場に流れ込んでいきます。

反対の金融引き締めは金利が上昇して量的引き締めで市場から「お金」を吸い上げていきます。考えただけで株式市場にい逆風が吹いているのは容易に想像できますね。

2023年のように反発局面はありますがインフレの問題が完全に解決するまでは右往左往する局面が継続します。実際、1970年代は10年間にわたり株価指数のリターンはありませんでした。

しかし、この間インフレが進みお金の価値が低下しているので実質リターンでみると大きなマイナスだったということになります。

さらに今後は今まで日米金利差に連動する形で進行してきた円安が米国のリセッションと日本側の金融政策の修正によって円高方向に修正する確率が高くなっています。

円高方向に修正すると当然米国のインデックス投資はドル建なので(投信では円建に表記されていますが実質ドル建であることには変わりません)、大きくリターンは毀損していくことになります。

日本の大型株なども米国株や為替の動向に左右されるので結局、米国インデックスが調子が悪い局面では同じく被弾してしまいます。

一方、BMキャピタルは運用戦略の項目で詳しく説明していますが日本の小型株を対象としたバリュー株戦略に物言う株主としてのアクティビスト戦略を実施しています。

小型株は外国人の投資対象にもなりませんし、海外売上比率が低いので米国株の影響も為替の影響もうけず市場環境から受ける影響を軽微にしながら運用を実践することができているのです。

精緻に分析して下落余地が少ない銘柄をベンジャミングレアム流の王道かつ正当なバリュー株投資を実践しているのですが米国株などは割安銘柄が少なく投資対象がなかなか見つかりません。

しかし、時価総額に比して上場企業数が多い日本の株式市場では通常では考えられないレベルの割安な銘柄が数多く眠っているのです。

BMキャピタルは投資した銘柄の大株主となり物言う株主として能動的に株式価値を引き上げてリターンを作っていくことができるのも大きな魅力となっています。

四半期毎の運用報告書が勉強になる

BMキャピタルは四半期毎に報告書を出しています。

さすが財務省など元官僚や東大・京大卒→一流企業出身のエリートが集結しているヘッジファンドということもあり非常に簡潔でわかりやすい内容で投資家に配布されます。

初心者に最適な国内ヘッジファンド 弊社は投資初心者のための国内投資会社です。一般的な投資信託を通じて投資をしても、あなたの金融レベルは変わりません。 弊社が投資家様にお送りしている四半期毎の運用報告書では、単なる運用状況のレポートのみならず、金融市場情勢や投資哲学、個別企業の分析方法についても非常に役に立つ情報を提供しています。 投資家様の中には勉強のためにBM CAPITALの報告書を読みたいという理由で投資している方もいらっしゃいます。 正しい金融知識を付けるためにも、投資初心者の方には最も適切な投資選択であるといえます。

出所:BMキャピタル公式

時勢に応じた世界の株式市場の相場観、その中で日本の相場は今どのような局面にあるのか。

- 投資事業損益計算書

- Market Overview

- Fund Overview

- 投資先企業の属する市場など

- 直近の投資事例

といった情報が網羅されています。ヘッジファンドで一部資産を預けながら、自身でも株を一部購入していく人にとっても非常に有益な内容となっています。

筆者自身は個別株投資も実行しているのですが、何よりもこのファンドマネジャーの市場に対する考えは役立っています。

市場を知ることとは、世界経済を知ることです。景気のサイクルに合わせて生活を柔軟に変えることができるということです。

インフレ期に出費を抑え、デフレ期に割安で買い物をするなどの資本家の考え方を学ぶことができます。

この報告書はBMキャピタルに投資する大きなメリットといってよいでしょう。その辺の投資に関するブログやメルマガ、雑誌を読むよりもはるかに勉強になります。

現役で実績を出し続けているファンドマネージャーのリアルタイムの考え方が学べるわけですからね。

また大量保有報告書などが出された時やアクティビスト活動を目の当たりにした時に、資本主義のダイナミックさも感じることができます。

BMキャピタルとはどのようなヘッジファンドなのか?

そもそもヘッジファンドとは?

そもそもヘッジファンドとは何者かという点について少し触れていきます。

ヘッジファンドは出資者から私募で資金を集めます。公募はされていないので、なかなか一般投資家が投資する機会はありません。

集めた資金から投資をして、高いリターンを獲得し、投資家にその利益を還元する方式で運用します。

ファンドというと色んな形態がありますが、ヘッジファンドは私募ファンドといわれる形態です。投資信託のように、銀行や証券会社では購入できません。

ヘッジファンドへ投資をする場合は人脈をつたってファンドの募集にたどり着くか、自らファンドに問い合わせて話を聞くなど能動的に動く必要があります。

筆者の場合、会社の先輩がBMキャピタルで運用しており好調であるという話をきっかけに話を聞いて投資する運びとなりました。

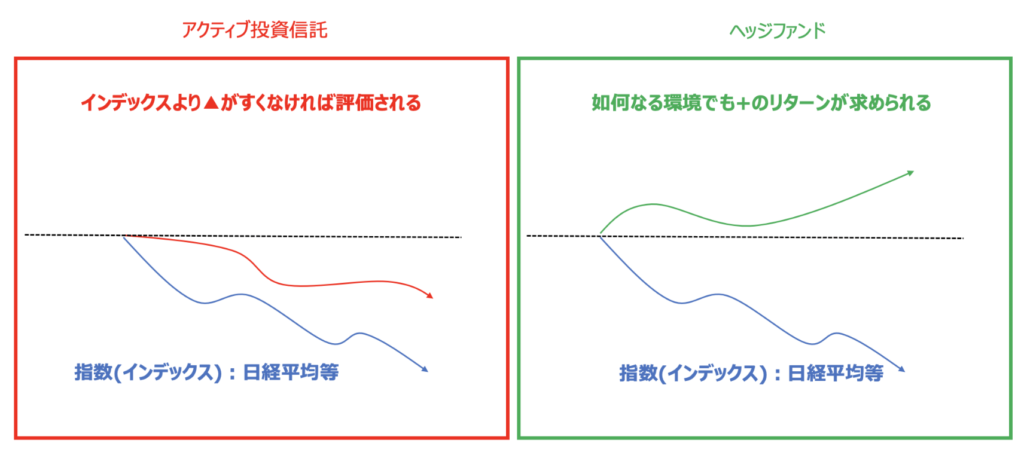

ヘッジファンドと比較されやすいのが投資信託です。しかしヘッジファンドと運用手法が大きく異なります。

投信はすでに投資対象や投資方針が決まっており、公募(テレビ広告など)ができる代わりに柔軟な運用ができません。ヘッジファンドは、規制を受けず、自由度の高い運用が可能であり、相場の下落局面、上昇局面双方で高いリターンを積極的に狙っていけます。

投資信託は購入手数料と信託報酬がファンドマネジャーの報酬になる手数料ビジネスとなっています。

ヘッジファンドは絶対収益型のファンドです。市場環境の言い訳ができないのです。

難易度の高い投資になりますが、市場の波を乗りこなし、高いリターンを上げていく点が大きな特徴です。

ファンドマネジャーの報酬も、「成果」に依存するため、市場への向き合い方の本気度が異なります。

絶対収益型というのは市場環境を言い訳できないということです。リーマンショックであろうがコロナショックが起ころうが、投資家からはリターンが求められます。

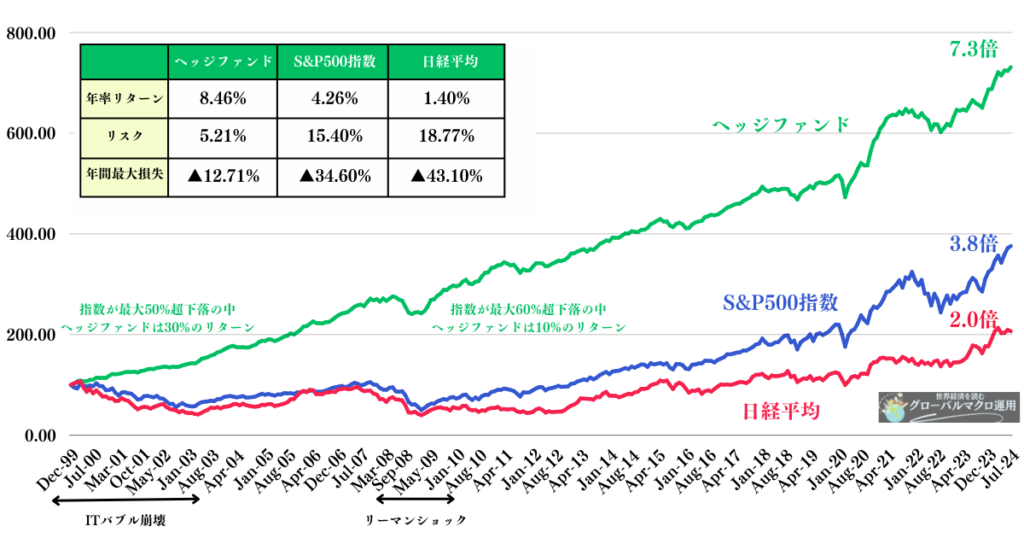

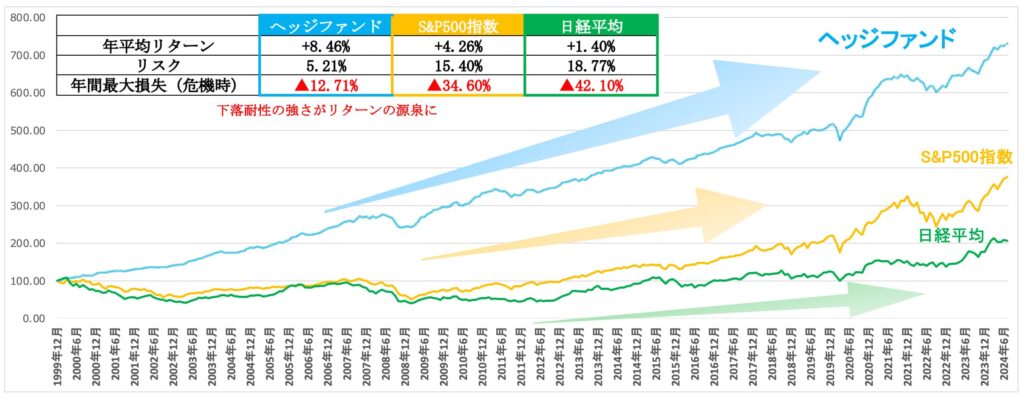

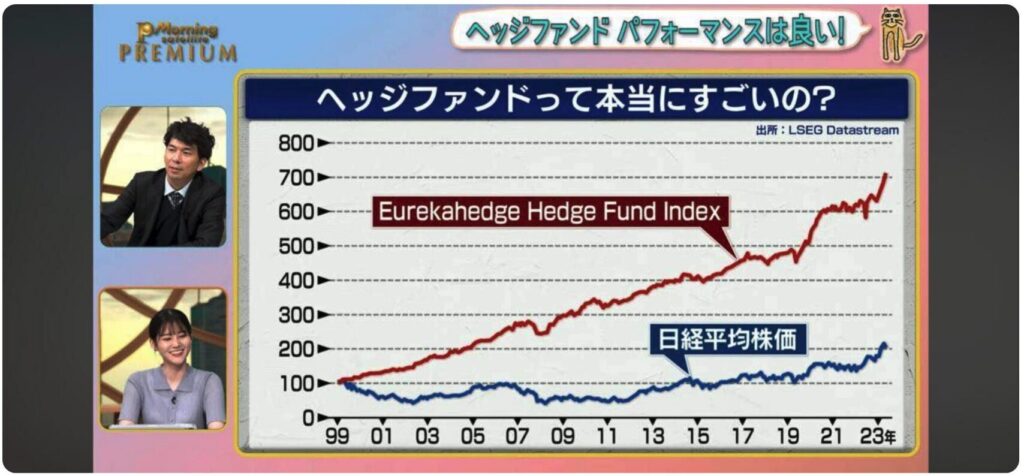

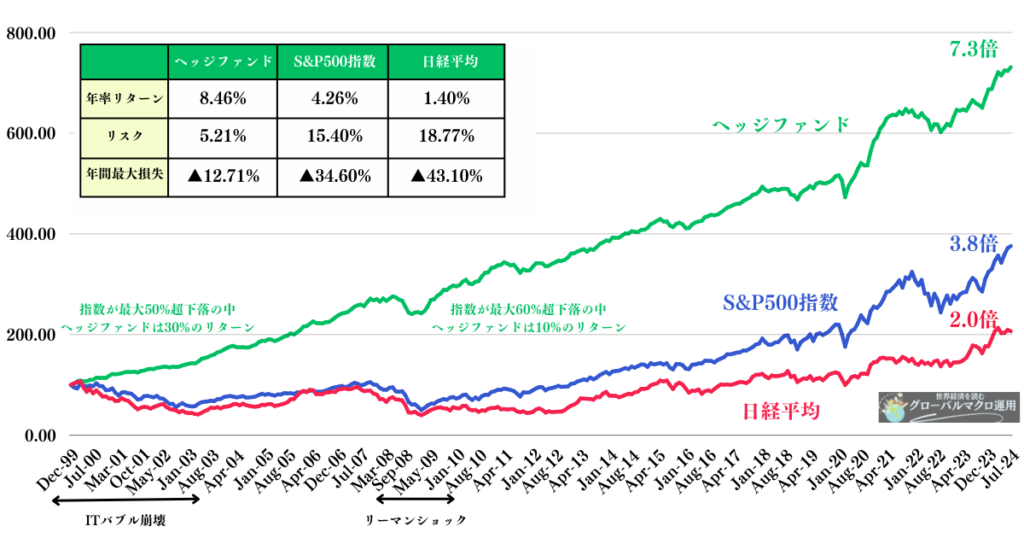

実際、ヘッジファンドは以下の通り株価暴落局面でも資産を守り安定的に資産価値を向上させてきています。

以下はヘッジファンド全体の成績を表すヘッジファンドインデックスを日経平均と比べたものです。

日経平均は言わずもがな、S&P500指数も大幅に凌駕したリターンをあげています。

更に特筆すべきはリスクの低さです。

ヘッジファンドはS&P500指数やS&P500指数の3分に1程度のリスクに抑えています。リスクとは価格変動の大きさを表す指標です。

つまり、暴落を抑えて安定的な右肩あがりのリターンを実現してきていることを意味します。(グラフをみれば一目瞭然ですね)

S&P500指数や日経平均などの株価指数は危機発生時には半値以下になる局面があります。

しかし、ヘッジファンドは2000年以降の最大損失を僅か12%で抑えています。100年に1度といわれるリーマンショックが発生しても12%しか被弾していないのです。

この高い安全性ゆえに年金基金や大学基金、保険会社などの資産を失うことができない機関投資家を中心に重用されている資産クラスなのです。

BMキャピタルの会社概要

| 会社名 | ビーエムキャピタル合同会社 (BM CAPITAL LLC) |

|---|---|

| 会社住所 | 東京都港区六本木7-18-1 |

| 代表 | 森山武利(たけとし) |

| 運用者 | 運用手法流出の観点から非公開(面談時に確認可能) |

| 運用資産高 | 約150億円 |

| 設立年度 | 2013年 |

| 年平均利回り | 10%以上(手数料後) |

| 運用手法 | 伝統的なバリュー株投資とアクティビストを組み合わせて昇華 |

| 投資形態 | 合同会社への社員権出資 |

| 手数料 | 成功報酬:運用益の30%~50%程 |

| 最低出資額 | 1000万円~少額からの段階投資も相談可 |

代表(社長)は森山武利氏

BM CAPITALの代表は、森山武利(たけとし)氏です。

過去の経歴としては、金融業界(日本ユニコム)で30年以上も活躍されている方です。

日本ユニコムの前はバブル時代に一斉を風靡した山一証券に在籍していたということもあり証券業界の申し子と言える経歴ですね。ただ、代表とファンドマネージャーはまた別物です。

華々しい経歴のBMキャピタルのファンドマネジャー

私自身も個人的に知り合いですが、東京大学から世界一流金融機関である英投資銀行のバークレイズ→ヘッジファンド創業(独立)という経歴を持っています。

大学時代に立ち上げた事業から得た収益を元に運用を開始したのがファンドの母体だそうです。

事業経験があることが、後でお伝えするアクティビスト戦略を実行するための経験となっていることが想定されます。

そして、BMキャピタルのアクティビスト投資の結果として、上場企業の大株主となり実際に取締役にも就任しています。

上場企業の役員になるのは、経歴や反社会的人物かどうかの厳しい審査が実施されます。

経歴だけでなくしっかりとした人物であることが担保されているといってよいでしょう。どこの企業の役員となっているかは面談と実際に伺ってみてください。

BMキャピタルの概要、森山代表、ファンドマネジャーについてさらに詳しくは以下の記事にまとめています。

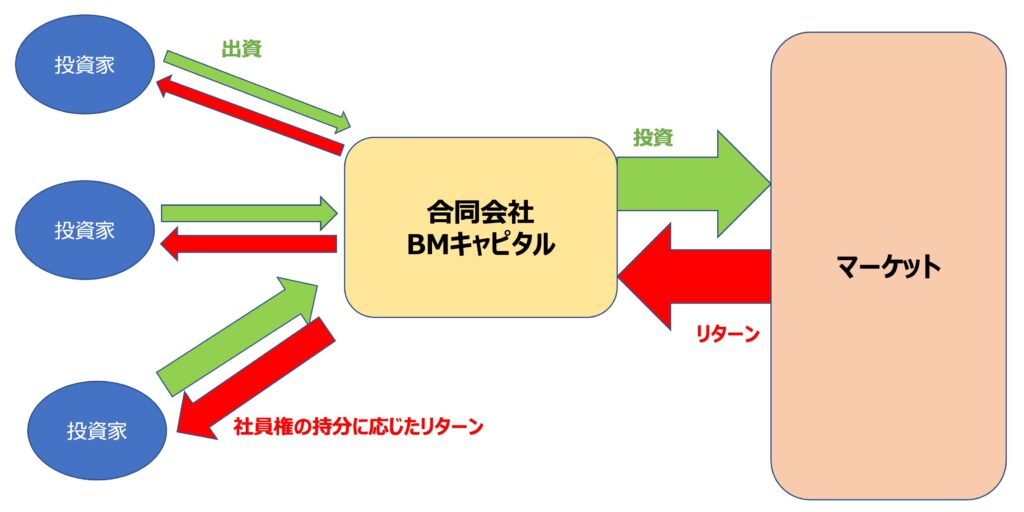

BMキャピタルは合同会社だが怪しいのか?社員権販売スキームとは?

BMキャピタルは合同会社という形をとってヘッジファンドサービスを提供しています。

投資家は合同会社に出資し、社員という形で運用益を享受することになります。この方式を社員権募集スキームといいます。

ファンドとしての運用の容易さ、事業にかかるコストパフォーマンスも高く採用しているものと思われます。

合同会社というのは皆が知るアマゾン、FaceBook、グーグルなどの日本支社でも採用されている形式であり、全く怪しいものではありません。

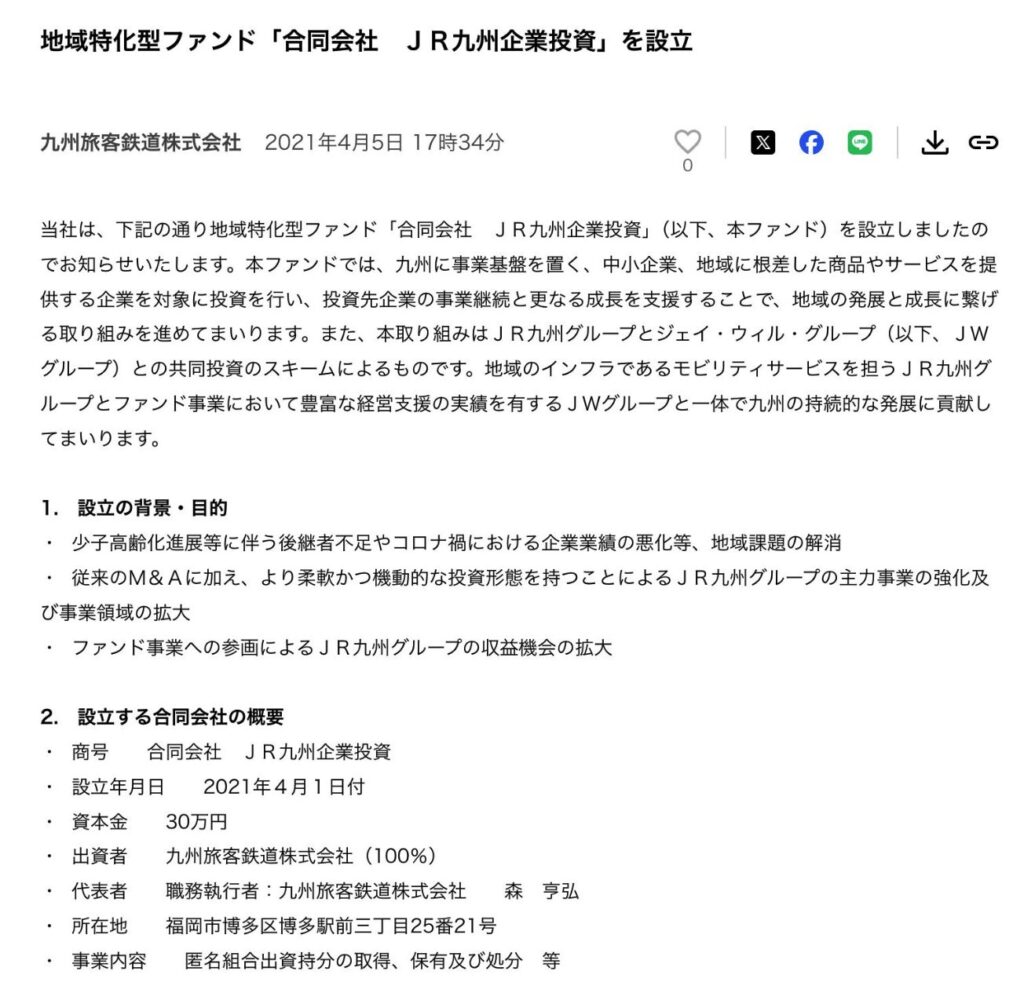

また、同スキームを用いてJR九州も地域特化型ファンド「合同会社 JR九州企業投資」を設立しています。

大手企業も活用するスキームなのです。

合同会社にてファンドを運営するにあたり、金融庁への登録は必要ありません。しかし、不定期で金融庁と連絡を取り合うなど、それなりに金融庁の監視下にはあるようです(詳しくは面談で聞いてみると良いでしょう)。

筆者も最初は不安だったので調べてみたのですが、弁護士も問題ないという見解を出しています。

合同会社の社員権を、自ら販売する場合には、金融商品取引業の登録が必要がありません。そのため、資金調達の手段として、合同会社の社員権販売が行われているのです。

参照:弁護士「中野秀俊」

金融商品取引法2条8項7号によって合同会社が自らの資金調達のため社員権を自ら募集又は私募する行為は金融商品取引業の登録を受けずに行うことが認められています。

このスキームは「合同会社の社員権募集スキームが金融商品取引法の登録の例外」と呼ばれており立派な合法スキームなのです。

更に具体的にもと消費者庁の弁護士である肩が説明していただいていたので抜粋します。

合同会社の社員権それ自体は、金融商品取引法2条2項3号により「有価証券」とみなされる「みなし有価証券」です。

「みなし有価証券」の場合、「その取得勧誘に応じることにより相当程度多数の者が当該取得勧誘に係る有価証券を所有することとなる場合として政令で定める場合」でなければ、㋐発行開示規制の対象となる「有価証券の募集」にあたりません(金商法2条2項3号)。

具体的には、「その取得勧誘に係る有価証券を500名以上の者が所有することとなる取得勧誘を行う場合」に限られます(施行令1条の7の2)。

また、出資総額の50%超が有価証券に投資され(金商法3条3号イ⑵、施行令2条の10第1項3号)、かつ、出資総額が1億円以上であることも要件となります(金商法4条1項5号参照)。

つまり500名未満であれば金融庁の適用外ということになります。

投資できる人数に上限があるので追ってお伝えする通り最低出資金が1000万円以上と設定されているのです。(場合によってはそれ以下でも可能となるケースもあり)

他の弁護士の見解も見てみましょう。

合同会社が自らの資金調達のため、社員権を自ら募集又は私募する行為は金融商品取引業の登録を行うことができます。(金融商品取引法2条8項7号参照)。

これが「合同会社の社員権募集スキームが金融商品取引法の登録の除外」といわれるゆえんです。

なお、SECSから合同会社の社員権スキームについて意見が出されています。

「現行制度では特定の場合を除き、合同会社の従業員による当該合同会社の社員権の取得勧誘は金融商品取引業に該当しない」と明記されています。ただし、外部の代理店などを使って勧誘する場合には、金融商品取引業に該当し登録が必要です。

参照:弁護士 佐野太一朗

つまり代理店を使って募集してはいけないが、合同会社の社員によって直接販売がなされる場合は金融商品取引業に登録する必要はないということが示されています。

これは当然といえば当然ですね。合同会社も事業を行う上で資金調達が必要で、その一環として出資を募る行為が違法であれば事業を運営することができませんからね。

そのため先ほどのJR九州の例やJR西日本が設立した不動産私募ファンド「合同会社JRWEST」など大企業も様々な合同会社ファンドを立ち上げています。

金融庁の登録を受けると自由な運用を行うことができずファンドマネージャーの辣腕を振るう弊害になってしまいます。このスキームで運用することが出資者への還元を最大限高めるという意味でも最適な手法なのです。

なぜ、私募ファンドとして運用しているのかという点については説明がスムーズになるため運用手法の説明のあとにお伝えします。

ちなみに有名な海外ヘッジファンドもこの合同会社(LLC)の形態を取っていることも多いです。

Tiger Global LLCなど米国の超有名ヘッジファンドも合同会社です。日本ではまだまだヘッジファンドは黎明期であり、聞き慣れない会社形態であることは確かです。

File the Articles of Incorporation for the Hedge Fund Firm

In order to start a hedge fund in the United States, two business entities typically need to be formed. The first entity is created for the hedge fund itself and the second entity is created for the hedge fund’s investment manager. The hedge fund is typically set up as either a limited partnership (LP) or limited liability corporation (LLC).

引用:How To Legally Establish a Hedge Fund In the United States

| Rank | Profile | Managed AUM | Type | Region |

| 1 | Bridgewater Associates, LP | $235,542,378,467 | Hedge Fund Manager | North America |

| 2 | Balyasny Asset Management | $180,959,433,560 | Hedge Fund Manager | North America |

| 3 | Tiger Global Management LLC | $124,655,466,641 | Hedge Fund Manager | North America |

| 4 | Garda Capital Partners | $124,164,445,000 | Hedge Fund Manager | North America |

| 5 | Renaissance Technologies LLC | $121,848,923,848 | Hedge Fund Manager | North America |

| 6 | Capula Investment Management LLP | $118,360,187,022 | Hedge Fund Manager | Europe |

| 7 | ExodusPoint Capital Management | $115,731,633,205 | Hedge Fund Manager | North America |

| 8 | Squarepoint Capital LLP | $75,716,520,593 | Hedge Fund Manager | Europe |

| 9 | Two Sigma Investments | $74,437,035,981 | Hedge Fund Manager | North America |

| 10 | Coatue Capital, L.L.C. | $73,333,689,427 | Hedge Fund Manager | North America |

引用元:Top 100 Hedge Fund Manager Managers by Managed AUM

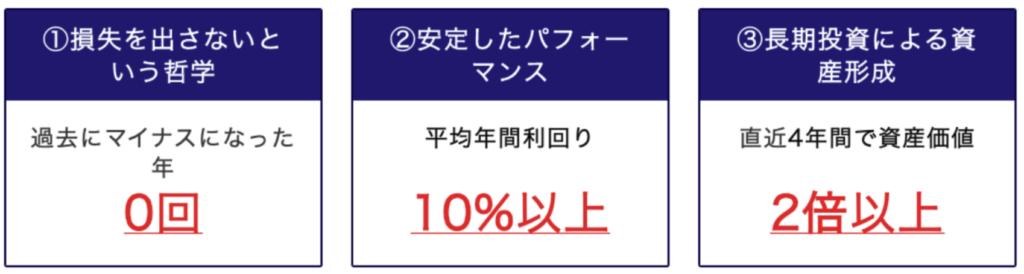

高い平均利回りと安定した運用実績

BM CAPITALの利回りは、「年間平均利回り10%以上」「過去にマイナスを出した年0回」「直近4年間で資産価値2倍以上」となっています。

上記の運用成績の妥当性を推し量る為、安定運用で定評のあるGPIF(年金積立金管理運用独立行政法人)の直近のリターンと比較しています。

2020年3月のコロナショックについても言及がありました。

コロナショックにより株式市場は大荒れとなっています。2020年1-3月、日経平均は-20%と大幅下落しました。しかしながら、大荒れの環境下においても弊社のバリュー投資には圧倒的優位性があります。弊社ポートフォリオは同期間においてもプラス圏で推移し、「資産を守る」という弊社の投資哲学を体現しました。

やはり、最も驚きなのは下落相場に強い点です。BMキャピタルはすでに運用開始から10年以上が経過しております。

幾度となく株価大暴落の時期がありました。リーマンショック(これはファンドマネジャーが学生時代)、チャイナショック、コロナショック、2022年の下落相場。

このような激動の10年間で、平時は固く利益を獲得し下落相場では市場を大きくオーバーパフォームしています。

まさに以下のヘッジファンド平均を良い意味で上回る成績をだしているということができますね。

暴落時のレポートを読むのは面白いですよ。どのように市場を乗り切ったのか、今のポートフォリオはどのような構成になっているのかなど、とても勉強になります。

少ない資産で大きな利益を高いリスクを張って、日本の小型株に賭ける!短期で億万長者になりたい!という人はもちろんBMキャピタルでの運用は向きません。

寧ろ資産運用が向いていません。

安全に、資産を守りながら確実に資産を増やしていきたいという人は、BMキャピタルへの投資は正解でしょう。(大きなアップサイドももちろん見込めます)

バリュー株投資とアクティビストを組み合わせた運用を実施

なぜ、上記のように高いリターンを安全にだせているのでしょうか?その答えが運用手法にあります。

BMキャピタルで採用されている軸となる運用手法はバリュー株投資です。

バリュー株投資とは割安に放置されている銘柄を財務諸表、過去の決算データから読み解き厳選していく投資手法です。

バリュー株投資の特徴は以下の通りです。とてもリスクが低く、且つ大きくキャピタルゲイン(株式売買益)が狙える方法です。

- 日々の値動きが安定

- 割安で銘柄を購入するため値下がりする可能性が低い

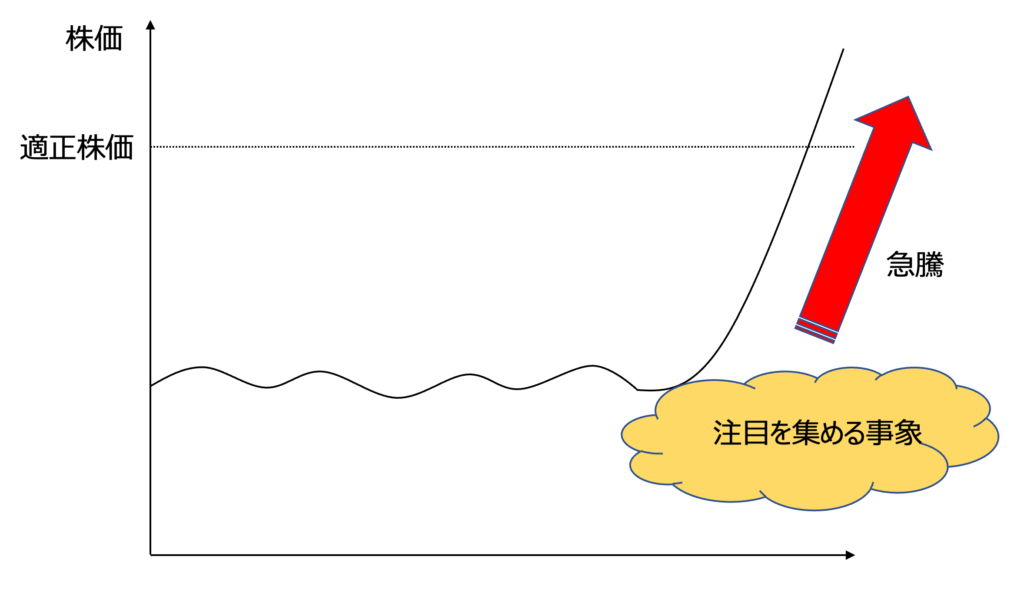

- 多くの投資家が割安な企業価値に気づいた時に高騰(決算ニュース、トレンド情報など)

- 注目されるまで株価が高騰しないため保有期間が長くなってしまう

- 市場に影響されず、暴落に強い(リーマンショック、コロナショックを回避)

日本の投資信託でもバリュー株投資を謳っているファンドがいくつかありますがBMキャピタルのバリュー株投資はそれとは大きく異なります。

日本の投資信託では低PERや低PBRなど単純な指標から投資判断をしているものが多い印象を受けます。

しかし、BMキャピタルの場合は企業のBSを深く深く精査します(また後述しますが企業訪問・経営陣との面談も活発に行われています)。

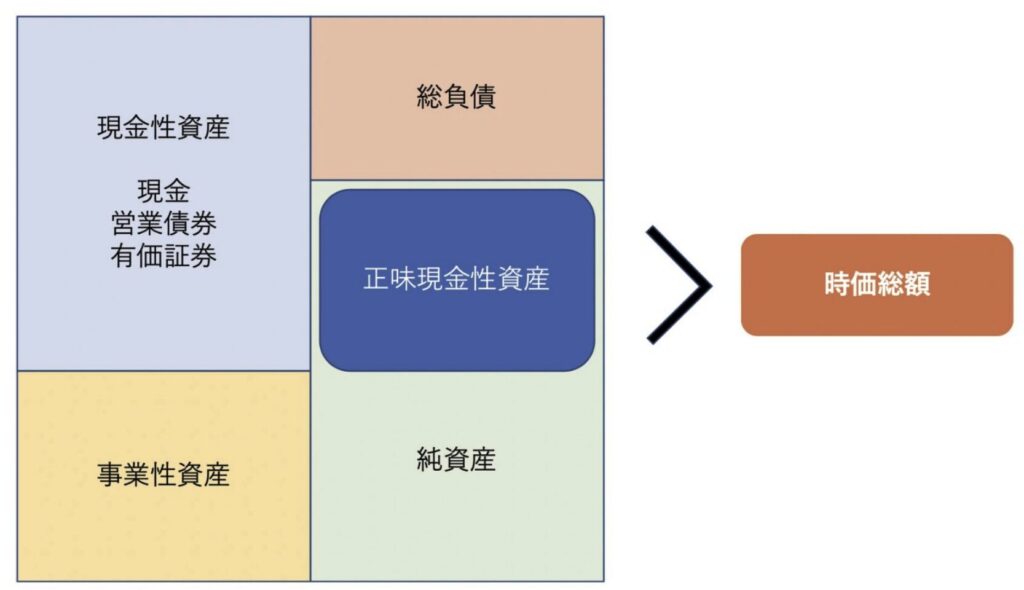

具体的には、現金性資産を見極め、負債を差し引き純粋な現金性資産を見極めます。

その純粋な現金性資産と時価総額を照らし合わせ、「企業の価値」と「今の株価」の乖離を狙って投資を実行するのです。

隠れたバーゲンセール銘柄を掘り当てるということです。

バリュー株投資はあまり注目されない、将来高騰するかもしれない銘柄への投資を行います。

出来高が少なくBMキャピタルのような大きな資金を持ったヘッジファンドが購入すると一時的に目立ってしまう可能性がありますね。株主欄の話題はメディアでもたまに見かけます。

萬世電機の株主欄にいつのまにかBMキャピタルが入っていた。ブラッククローバーは12月に買い増したし、光通信もまだ1.5%持っているのだろう。 バリューファンドが集う…。

Twitter @boshBMキャピタルは三京化成で見かけたファンドですね。萬世電機は値動きもほとんどないし業績にもほとんどブレがないので、株主欄はチェックしてませんでした。有益な情報ありがとうございます。

Twitter @株リズム

過去のリターンの源泉となった投資はBMキャピタルの運用報告書に記載されています。

以前BMキャピタル社員とお会いさせていただいた時には、2015年にエーワン機密(6156)へ投資し、+51%のリターンを出したという話も聞きました。

その他キクカワエンタープライズ (6346)など、高値で利確した実績もあります。

→ バリュー株投資の真髄!BMキャピタルの投資手法を実際の事例を元にわかりやすく解説。

バリュー株投資で着実にリターンを叩き出していますね。

バリュー株投資の特徴の部分で「注目されるまで株価が高騰しないため、保有期間が長くなってしまう」という大きなデメリットがありました。

この点について詳しく説明していきます。

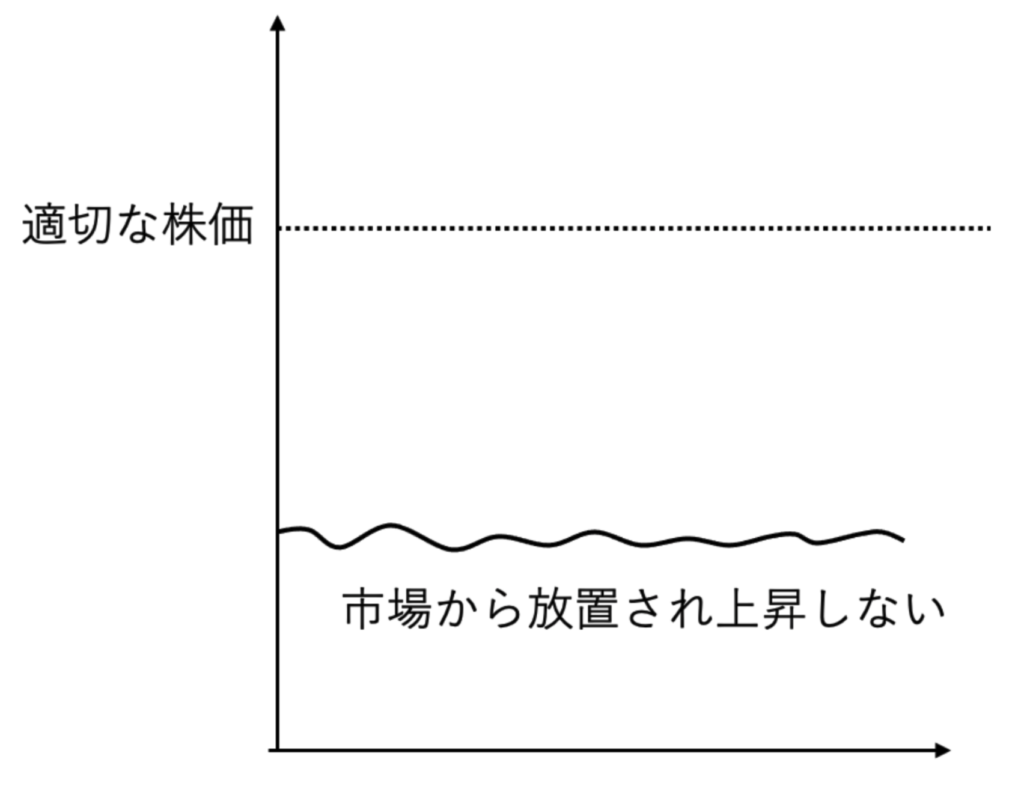

特にBMキャピタルが投資するような圧倒的なバリュー株は市場に放置されている小型株に多く存在しています。

日本の株式市場は時価総額が小さい上場企業が数多く存在し、規模の大きい機関投資家がカバーしきれない状態となっているのです。

結果として本質的価値から著しく乖離した価格で取引されている圧倒的なバリュー株が多く存在するお宝市場となっているのです。

逆にいうと市場から注目があつまりにくいため、長期間株価が低迷してしまう可能性があるのです。ずっとスポットライトが当たらない可能性があるということです。

このバリュー株投資のデメリットを解決すべく、BMキャピタルは投資先企業の経営陣に積極的に企業価値上昇を目的に提言を行います。

これを「アクティビスト」日本語でいうと「物言う株主」といいます。物言う株主として有名なのは村上ファンドの村上世彰氏ですね。

悪いイメージがつきがちですが、日本において株式会社は株主のものであるという常識を日本に定着させるべく尽力した方でした。

「物言う株主」は株主の期待に応えるべく、経営に積極的に関与し、株価上昇のスピードを高めていく活動を実行していきます。

至極真っ当なことを行っているのです。むしろ本来企業は株主のものということは世界の常識です。保有する株の企業に対して口出しをするということは株主の本来あるべき姿でもあるのです。

「物言う株主」からの提言を企業が実行し市場から注目を浴びる事象が発生すると株価は適切な水準に向けて急騰していきます。

BMキャピタルは「物言う株主」として企業の経営者に注目を浴びる事象が発生するように積極的に働きかけていきます。

助言内容としては経営に関することはもちろんのこと、やはりヘッジファンドとして知見のある資本政策についても提言していきます。(M&Aの提案や自社株買いなど)

実際に現場に赴き、投資先の実態を把握し助言するなど手間暇を惜しまずリターンを追求している点から、個人投資家が獲得できる情報と大きな差があります。

そもそも、大株主でないと実施は難しいので、資金規模が大きいファンドという形態ならではの投資手法よいうことができますね。

バリュー株投資で防御力を高めながらもアクティビスト投資で積極的にリターンを狙いにいく攻守兼ね備えた戦略で運用しているのです。

リーマンショック、チャイナショック、コロナショックを回避した手腕は、投資家としては頼もしい限りですね。

Column:何故、私募ファンドとして運用しているのか?

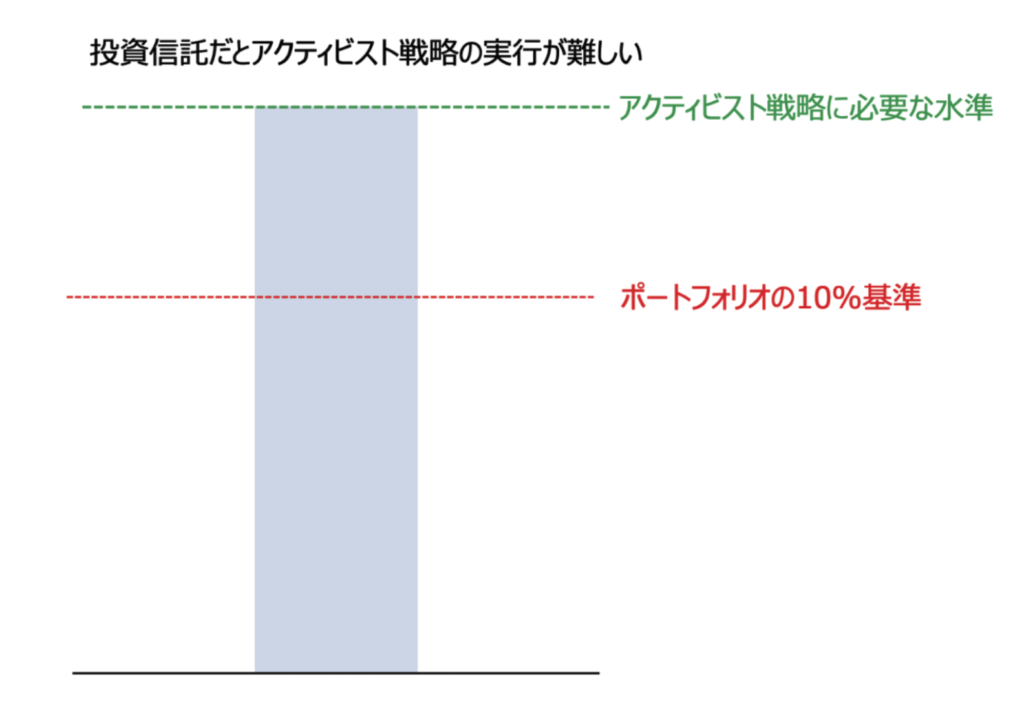

先ほど、スキームの欄でなぜ私募ファンドとしてBMキャピタルが運営されているのかは運用手法のあとでお伝えすると述べました。

筆者も出資をする際に気になったので聞いてみたのですが、非常に明瞭な回答を頂けましたの共有します。上記で述べた通り、BMキャピタルは物言う株主として投資を実行したあとも、企業に関わり能動的に株式価値を引き上げる活動を行っています。

そのためには大株主となる必要があるため、多くの資金が必要となります。しかし、投資信託は一般社団法人投資信託協会によって1銘柄あたりポートフォリオの10%以内とする規則が設けられています。

一般社団法人投資信託協会の規則に定める一の者に対する株式等エクスポージャー、債 券等エクスポージャー及びデリバティブ等エクスポージャーの信託財産の純資産総額に対 する比率は、原則としてそれぞれ 10%、合計で 20%以内とすることとし、当該比率を超えることとなった場合には、一般社団法人投資信託協会の規則に従い当該比率以内となるよう調整を行うこととする。

この規則のせいで大株主となることが出来ず、アクティビスト投資をする機会を逸失する可能性があるとの説明を受けました。

つまり、BMキャピタルが目指す運用を行うためには私募ファンドが最適解であるということになります。実際、投資信託で本当の意味でアクティビスト戦略を実行できているファンドはありません。

マネックスアクティビストファンドなどは名前にアクティビストとついていますが大企業の株の1%未満を保有しているだけで株主としての強い権限を有しておらず名ばかりとなっています。

本当の意味でアクティビスト戦略を実行するためにはヘッジファンドという形態が必要になってきます。

日本には未だに会社は経営者のものであるという神話がまかりとおっている企業が数多く存在しています。しかし、株式会社は名前の通り株式を保有している株主のものです。

現金を蓄えこみ株主の利益にならない資本政策をとっていたり、経営陣に不当に高い役員報酬をだし収益を圧迫している企業も存在しています。

これらの非効率な企業のシステムにメスをいれて改革し企業価値を引き上げていってるのがBMキャピタルなのです。資本市場の活性化、社会貢献性のある投資を実行していると思います。

(中上級者用) BMキャピタルの本格的なバリュー株投資の実態

さきほど、BMキャピタルはバランスシートを精査した本格的なバリュー株投資を行っていると申し上げました。

では具体的にどのような運用手法なのか気になった方もいらっしゃると思いますので説明していきたいと思います。

以下は送られてくる報告書をもとに筆者が分析した内容です。多少難しい内容ですので苦手な方は読み飛ばしていただければと思います。

バランスシートというのは企業が今どのような資産を持っていて、負債をもっているのかという点を表す財務諸表の1つです。

バランスシートでは左側に資産、右側に負債を並べて差額が純資産ということになります。よって常に左側と右側がバランスするように構成されています。

一言に資産といっても換金可能性が高い資産と、必ずしも換金できるとは限らない資産があります。

前者は現金や売掛金等の営業債券や有価証券のことで現金性資産となづけます。

一方、後者の在庫商品や土地や工場の機械設備や建物を事業性資産と名付けます。商品は販売できなかったら現金になりませんしね。

そして、BMキャピタルは以下のような条件を満たす銘柄を選び出します。

つまり、現金性資産からすべえての負債を差し引いた正味現金性資産だけで時価総額を超える銘柄を厳選するということになります。

多くの現金を持っているのに殆ど負債を保有しておらず、株価が割安に放置されているということになります。

借金を払った後に200億円の価値がある現金性の資産を保有している会社が100億円で売られていたらバーゲンセールですよね。このようなバーゲンセール銘柄を狙う手法ということになります。

では、そもそもこのような銘柄が存在するのかという点が疑問としてあると思います。

保有している現金より安い価格で取引されているということは購入した時点で利益が確定しているようなものですからね。もし、デパートで2万円が入っている財布が1万円で売られていたら人が殺到してすぐ無くなりますよね。

しかし、日本の株式市場は上記のような銘柄が存在しやすい環境が整っているのです。

先ほども申し上げた通り日本は時価総額の割に上場している企業が多く、全部で3500銘柄もの銘柄が市場で取引されています。

一方、アナリストの数は限られています。小型株には目がいかず株価が適正な価格から著しく低い株価で取引されている銘柄が数多く存在しています。

また、機関投資家や投資信託もある一定以上の時価総額の銘柄を取引することが多いので超小型株は市場から放置される傾向にあります。

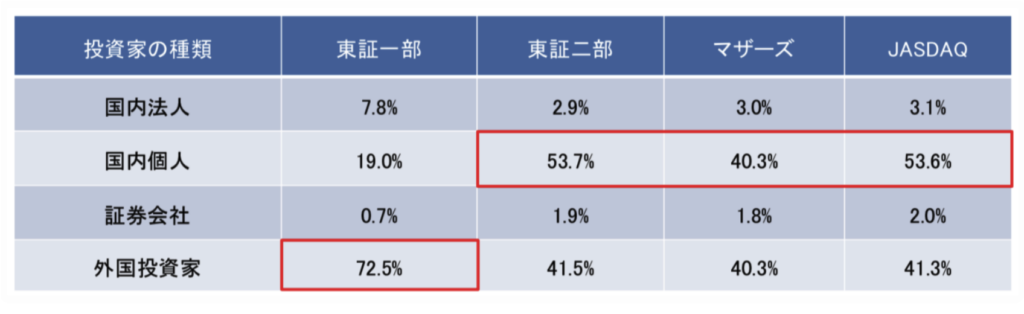

実際、小型株が多い東証二部やJASDAQでは国内と外国の個人投資家が主な投資家となっています。

個人投資家は企業の価値を精査する能力が低いですし、外国人投資家は日本語の壁があり正常な判断が下せない可能性があります。

結果として上記のように常識的に考えたら「あり得ない」レベルの銘柄が数多く存在しているのですしかし、「あり得ない」レベルの割安な銘柄は理由があります。それは先ほど言及した通り注目を全く集めていないということです。

注目が全く集まらないので割安に放置されており下手をするとずっと割安なまま終わってしまう可能性があるのです。

そこでBMキャピタルでは株式を大量に保有して「物言う株主」として経営政策や資本政策を改善させて市場からの注目を集めるように働きかけています。

まさにバリュー株投資の欠点を補った運用手法であるということができますね。

最低投資額はいくら?

BMキャピタルの最低出資額は「1000万円」です。これは公式ページにも書いてありますね。

Q:最低投資金額はいくらからですか?

A:原則として1,000万円から受け付けております。1,000万円以下での投資希望の場合は弊社役職員とご相談ください。

欧米ではヘッジファンドの最低出資額は1億円〜などのようですが、日本はヘッジファンド自体がまだまだ黎明期であり、1000万円からでも投資可能となっているようです。

BMキャピタルの場合は1000万円以下でも相談可能ということで、まずは少額から始めて、信頼してもらってから増額でも良い、という方針のようです。

私募ファンドは公に信頼性をアピールできないので、面談して、運用結果を見極めた上で投資をしてくださいということなのかもしれませんね。

スタンスとしては好ましいです。

手数料はいくら?

BM CAPITALの手数料は成功報酬型となっています。

成功報酬に関しては、BMキャピタルの運用がプラスだった時のみ、手数料がかかります。

割高な手数料に感じるかもしれませんが、ファンドマネジャーの手腕に信頼を置けるかどうかで判断しましょう。

ただ、リターンがでた場合に成功報酬として支払われる手数料は納得感があるのではないでしょうか?

投資信託であれば、運用成績にかかわらず預け入れ資産に対して一律で決められたパーセンテージで徴収されますからね。手数料については問い合わせを行い直接詳しく聞いてみましょう。

信用に値する運用歴の長さ(老舗ファンド)

BM CAPITALは2013年より運用を開始し、すでに10年を迎える老舗ファンド。

長期に渡り運営を続けられているということは、一つの信頼になります。ポッと出てきて詐欺でお金を集めて逃亡するファンドが後を絶ちませんからね。

また、短期間での運用成績ほどあてにならないものはありません。市況要因によるものである可能性が高いからです。

例えば、コロナショック後にワクチン株などが盛り上がっていますが、運が良ければ短期で2倍3倍のリターンが当たり前の領域です。そのような実績を元に、資金を預けるわけにはいきません。

BMキャピタルはすでに10年、ファンドマネジャ自身は大学時代から運用をしており14年以上、大きな資金で安定運用をしています。

私自身、他ファンドにもコンタクトをとり運用先を色々と吟味してみましたが、やはりBMキャピタルが一番安心感があります。

会社経営も老舗が安心されるように、ヘッジファンドも老舗が安心できるというのは同じということですね。

暴落局面では空売りを活用して下落を回避

基本的にはBMキャピタルは先ほどお伝えしたバリュー株投資とアクティビスト運用を組み合わせて運用しています。

この運用手法だけで下落体制が高くアクティブリターンが狙えます。

しかし、市場が壊れるような暴落局面をマネージするのは限界があります。

そこでBMキャピタルのファンドマネージャーは抜群の相場観に基づいて本当に危険と判断される局面では株価先物指数をショートしてポートフォリオをヘッジします。

結果として誰もが損失を被った2020年3月の暴落を回避することができています。

このような相場観は天性のものであり通常の投資家では真似することができません。

まさに天才によって運用がなされていると断じてよいでしょう。

ポンジスキームには気をつけよう

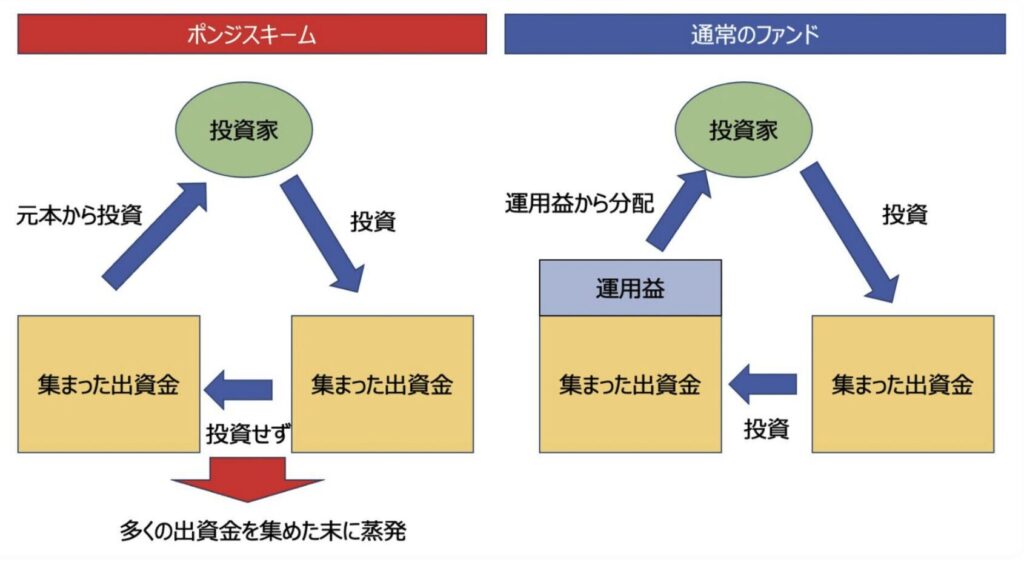

世の中には様々な詐欺がありますが、最も多く存在する詐欺がポンジスキームです。ポンジスキームは投資家から集めた出資金を運用せずに投資家に分配するスキームです。

ポンジスキームは新規の出資者が集まりファンドの規模が大きくなる間は存続しますが、ファンド規模が縮小に転じれば出資金を持ち逃げして蒸発します。

そのため、ポンジスキームでは投資家をあつめるために甘い話を出して勧誘します。

以下はポンジスキームの勧誘の例です。

・元本保証を謳う

・月利○%とか日利○%とかの明らかに怪しいレベルのリターンを謳う

・解約に制約が伴っている(解約は抽選であったり、毎月少しづつしか解約できない等)

・運用歴が短い

等々の特徴があります。このような特徴が見受けられたらポンジスキームであることを疑ったほうがよいでしょう。

以下でも検証している通り、BMキャピタルはポンジスキームではないと断じることができます。

なぜなら投資している実態が確認されているからです。しっかりと大株主となって株主欄に名を連ねているファンドがポンジスキームなわけがありません。

更に投資をして大株主になった結果、ファンドマネージャーが投資先の上場企業の社外取締役になっている点も決定打ですね。

そもそも高学歴エリートという生き物はポンジスキームを行うという発想がないと思います。

これまで積み上げてきた輝かしい経歴を不意にしてしまうようなリスクを背負う理由もありません。

ポンジスキームを行うファンドの場合、ファンドマネージャーの経歴が金融とは関係なく、エリート街道を歩んできていない場合が殆どです。

本物のエリートはあえて道を踏み外す必要がないのです。

BMキャピタルの評判はどうか?5chやTwitterや口コミサイトを確認

それでは様々な口コミについて網羅的に集めたものが以下となります。

ファンドの口コミサイト

以下は口コミサイトの評判です。実際に投資している人の感想が多いですね。リアルなものが多くなっています。

Twitterでの口コミ

以下はツイッターの口コミを漁ってみました。ツイッターの特性上、投資していない人の憶測が多い印象ですね。

色々な憶測があって面白いです。私募ファンドは情報が表に出ないので、やはり怖いものとして捉えられているのかもしれません。

個人投資家でも投資できるヘッジファンドがある。BM CAPITAL(ビーエム キャピタル)だ。最低投資額は1000万円。成功報酬を差し引いても年率10%程度の利益。過去8年間損失無しだが、この間日経平均株価は右肩上がりだったので当然であるただ、株で損してるぐらいならBMの方がいいだろう。@ホーチミン地代生活

といったところで視野視点が違うから解らんか。 株式投資は基本バイ・アンド・ホールド。 BMキャピタルが買うような感じの銘柄から配当の高いものを買って放置するが個人投資家には最上。@GEJI

さっきヘッジファンドBMキャピタルと面談してきた。

3年前に1回して以来2回目。成績ずっといいし投資することに。

怪しんだ過去の自分に後悔・・— 史村文間(トレード歴13年目) (@Huuuumi2) June 11, 2019

その他の口コミは以下となります。

BMキャピタル

10分調べただけで胡散臭さ満載に感じた

— ねこた (@nidonedaisuki1) April 10, 2019

【ヘッジファンドについて】

エクシア合同会社、BMキャピタル、オーシャンズブリッジ‥日本にも増えてきましたね。

できる限りの情報を調べて、疑問点は担当者に質問攻めにしてください。詐欺だと、どこかで話に必ず矛盾が生じてきます。上記のファンドは詐欺ではありません!#ヘッジファンド

— もこ投資の真実を呟きます! (@Flower10293847) August 11, 2020

【BMキャピタル】

・設立 2013年

・代表 森山武利外資系投資銀行出身の金融エリートが多く在籍。

豊富な知識・経験を活かし、高い分析能力と調査能力で「マイナスを出さない」運用手法で安定した成績をあげている。— 資産運用会社データベース (@a__Management) August 8, 2020

ネットネット株は長期間放置することになってしまって、個人でやるのは厳しいんだろうな。

ファンドに投資するのが良いんだろうけど、そんなファンドを見つけるのは、検討つけるだけでも難しい。— アルミナ (@capmedmedx) February 17, 2020

ヘッジファンドへ預けての運用ってどうなんやろ? 国内ではBMキャピタルがやたら持ち上げられてる上に運用成績も抜群・・・ローリスクハイリターンなんてあるのだろうか?W

— FLiP@わんこお小遣いで超富裕層を目指す (@FLiPakO5) October 7, 2019

東大出身のみなさん…BMキャピタルはまじなの?誰か知り合いいないかな笑

まぁ1000万なんてすぐ出せないんだけども…— つん(たん) (@tsunyj) September 8, 2019

BMキャピタルのファンドマネジャーが東大出身なのかどうかについては、本当ですね。

これは私が保証します。

5chでの口コミ

2chが生まれ変わった5chでの口コミは以下となります。

BMキャピタルは1000万から行けるらしいので

今までの成績はいいらしいが、流石に怖いな

大企業ではないので、コンプラ的に変な気を起こされたら、0になるというのが100%ないわけじゃないしな

上記の点に関してはファンドマネージャーが上場企業の役員にも就任していることからも、そのような背信行為はないと断言できます。

上場企業の役員になるためには様々な審査を通過する必要がありますからね。

BMキャピタルは、ネット上での評判は悪くないですね、来年1口契約しようか考え中です

面談はオンラインで30分程度で、内容を説明してくれて、その後質疑応答して終わりと簡単だったよ

面談に関する口コミもありました。特段押し売りをしてくることもなく簡単なものという口コミがありますね。筆者も同感です。

筆者の面談を受けた経験に関しては以下でお伝えしています。

→ 問い合わせ方法とその後のBMキャピタルの面談はどのように進む?出資申し込みまでの流れの体験談を記録!

網羅的にまとめたものは以下となります。

BMキャピタルとの契約と解約の方法

契約方法

基本的には、まずは公式ページより問い合わせ。

その後、ファンドの担当者からコンタクトがあります。

面談で詳細を聞いた上で、投資するのかどうかを決めるのが基本的なフローです。

これは知り合いづての私も面談からのフローは一緒です。

納得したら投資をしましょう。面談ではインターネットにない情報ばかりが提供されるので、自分の憶測も確認すべく、少しでも興味があればまずは会うのが大事かもしれませんね。

断っても強引な勧誘は絶対ありません。

出資額など、1000万円以下から始めたいなど相談してみましょう。優しく教えてくれますよ。

解約方法は?四半期に一回引き出しを行うことが可能!

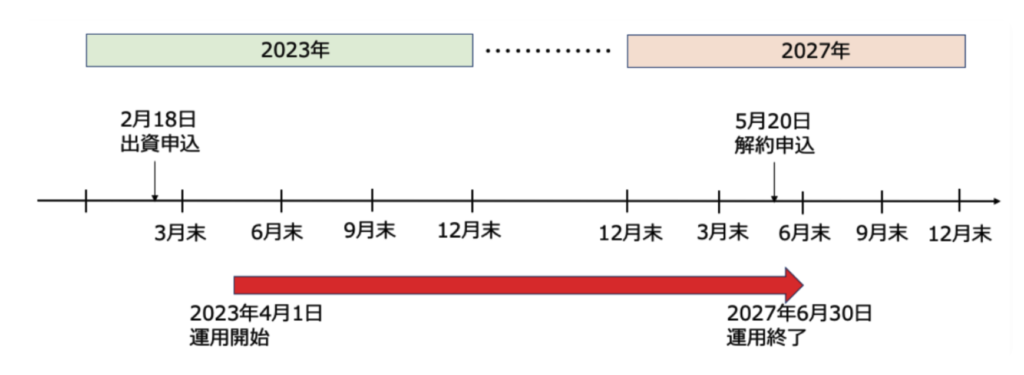

BMキャピタルは出資も解約もタイミングは四半期に一回となります。出資も解約の申し込みもいつでも可能です。

解約は担当者に簡単な解約理由とともに解約希望を申し出るだけです。緊張しなくても大丈夫です。

むしろなぜ解約したのかどうかのヒヤリングをした上で、BMキャピタルはファンドサービスを充実させています。

リターンが低いというものであればそれは投資方針の認識が異なっているかもしれません。

BMキャピタルはバリュー株投資を主体とした長期運用が基本なので、短期での成果は求めてはいけません。

具体的に四半期に一回という点をイメージしたものが以下となります。

例えば2023年の2月18日に出資申し込みを行ったとしても実際に運用が開始となるのは次の四半期が始まる2023年4月1日からとなります。

また2027年5月20日に解約申し込みをしたとしても実際に運用が終了して資金が手元に返ってくるのは2027年6月30日ということになります。

なぜ四半期に一回なのかと疑問に思われた方もいらっしゃるかと思います。

ロックアップはヘッジファンドが基本的に採用しているもので、海外のファンドなどでは1年に1回というものもあります。

ヘッジファンドの場合は顧客1人あたりの出資金額が大きくなりますので、いつでも解約が発生してしまうとファンドマネージャーの投資計画が狂いかねません。

例えば今から10億円を魅力的な投資対象に投資をしようとした時に、急に大口顧客の解約が発生して結果的に満足のいく株数を仕込めなかったという事態が発生しかねません。

四半期毎にどれだけの資金が入ってきて、どれだけの資金が出ていくのかを認識した上で戦略を組み立てることで効率的に資金を運用することができるようになるのです。

運用結果は四半期報告書で確認可能

出資を行った投資家一人一人に、BMキャピタルは四半期ごとに報告書を出しています。

例の、投資家に人気の報告書です。

一流投資銀行を出て、ヘッジファンドを立ち上げ結果を出しているファンドマネジャーが自身で書き上げる報告書は、示唆に富む内容となっています。

運用状況、市況感、ポートフォリオ、取引銘柄の過程と結果など、丁寧に分析内容と共に記載されています。

個人トレードもしている私は、この市況感の部分が非常に役立っています。

BMキャピタルに投資した場合の税金の取り扱いも把握しておこう

私が個人的に気になったのが、税金面でした。少し複雑なので、自身の備忘の為にもここは記載しておこうと思います。

BMキャピタルで運用してもらって、利益が出ている段階で解約をした場合にはどのような税金がかかるのか。

株式投資や不動産投資など、資産の売買益で獲得した利益には、20.315%の税金が発生することは、誰もが知るところです。

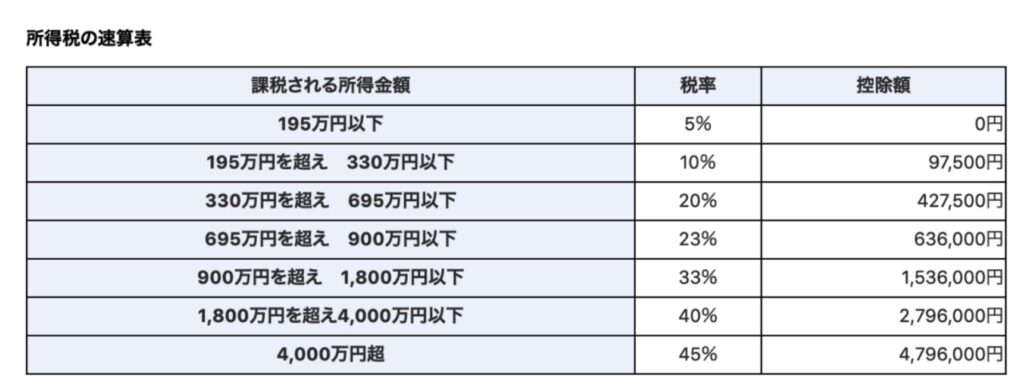

これに対して、BMキャピタルでの税金の取り扱いは「総合課税」となっています。

所得税は、1人1人の所得に対して課される税金ですが、対象となる所得は、その所得を稼いだ方法によって10種類に区分され、それぞれの所得について所得金額の計算方法が決められています。

そして、所得税の課税方法は大きく「総合課税」と「分離課税」の2種類があります。

総合課税とは、個人の1年間の所得をすべて合計して課税の対象となる計算のしくみのことで、対象となる所得をすべて合算して、その合計額に対して累進税率によって課税します。

累進税率とは、所得を6段階に分けて所得が多くなればなるほど高い税率を課すものです。つまり、所得が多ければ多いほど、税金が高くなるしくみになっています。

出所:経理コンパス

つまり、サラリーマンであれば会社の収入があります。BMキャピタルによってもたらされた収入はその会社からの収入と合算して、その合計金額に累進課税がかかるということです。

税金に関しては、人の家庭環境や収入、勤務体系によって大きく異なるので、これこそ面談時に詳しく担当者と相談しながら理解していくのが良いでしょう。

基本的には長期投資となるかと思いますので、利益確定は本業収入が少なくなった老後などに取り崩していくと、節税も可能になってくるかと思います。早期リタイアするのであれば、さらに早く取り崩しを始めれば良いですね。

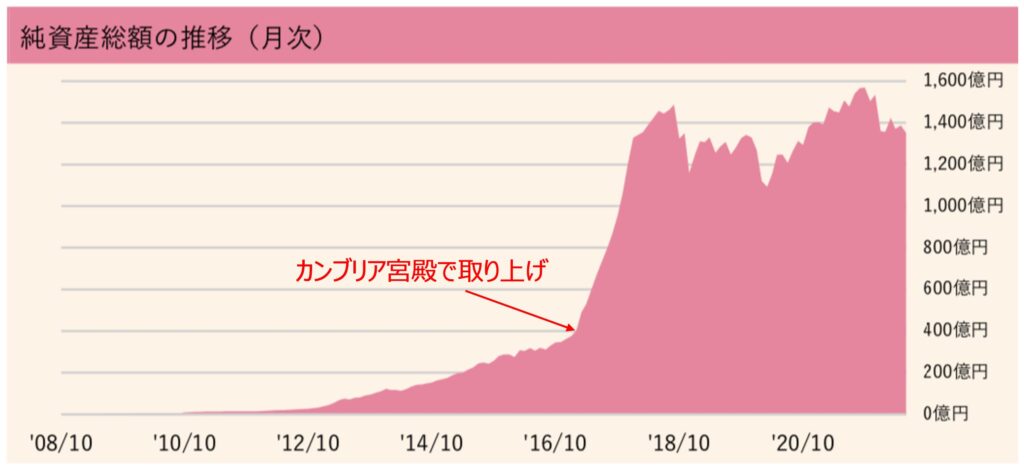

セゾン資産形成の達人ファンドと比較してみる

安定運用、と聞くと、BMキャピタルの他にセゾン資産形成の達人ファンドがよく私の周りでは話題に上がります。

個人的に比較してみました。私自身、セゾン投信は本気で運用を考えたことがありますが、やはり安心感の部分でBMキャピタルが上回りました。

高い利回りで安定、という結果を出すのは、本当に難しいことなのだなと感じた次第です。

| BM CAPITAL | セゾン資産形成の達人ファンド | |

| 戦略 | バリュー投資 (本質的な価値に注目) | 世界への分散投資 (仕組み的にリスクを分散) |

|---|---|---|

| 契約形態 /スキーム | 直接契約で全て自前で運用 (シンプル) | 機能ごとに組織を分化 (ファンド・オブ・ファンズで複雑) |

| 最低出資金 | 1,000万円 | 月々5,000円の積立投資 |

| パフォーマンス (実績) | 常に年10%以上 年単位でのマイナスはない 安定的で堅実な実績 | 長い目で見ればプラス ボラティリティ(振り幅)は大きい 当たれば大きく、外せば損 |

| 公開情報 | 限られた情報のみ公開 詳しくは問い合わせて確認 | 細かいことまで全て公開 自分で細かく調べて確認する必要あり |

ひふみ投信と比較してみる

BMキャピタルとよく比較されるファンドとして「ひふみ投信」があります。

独立系のファンドとして同じ分類として、よく引き合いにだされます。

| BM CAPITAL | ひふみ投信 | |

| 戦略 | バリュー投資 (本質的な価値に注目) | 日本株割安成長株投資 |

|---|---|---|

| 契約形態 /スキーム | 直接契約で全て自前で運用 (シンプル) | 直接契約で全て自前で運用 (シンプル) |

| 最低出資金 | 1,000万円 | 1万円 |

| パフォーマンス (実績) | 常に年10%以上 年単位でのマイナスはない 安定的で堅実な実績 | 以前は卓越した成績を残していたが ファンド規模上昇に伴い成績は悪化 |

| 公開情報 | 限られた情報のみ公開 詳しくは問い合わせて確認 | 月次報告書で公開 |

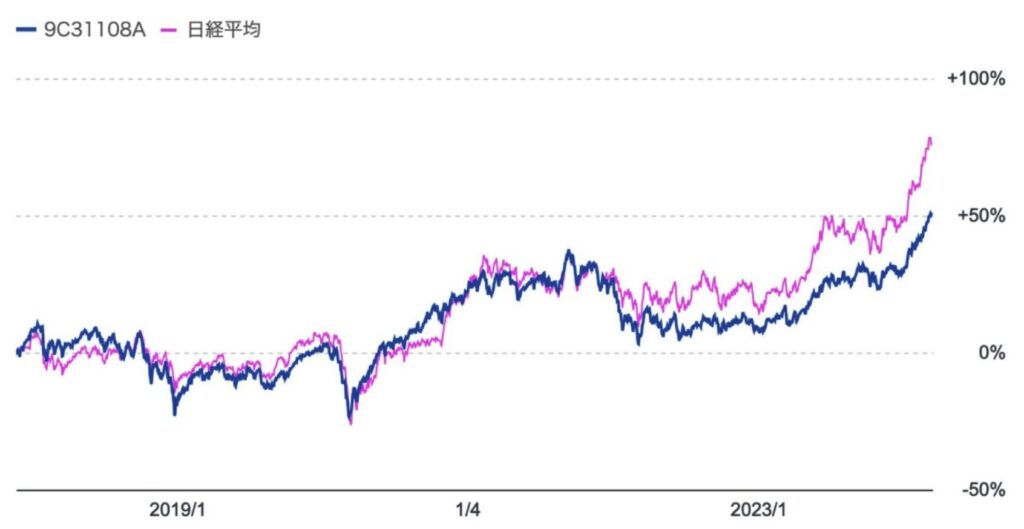

ひふみ投信といえば日本で最も有名なアクティブファンドではないでしょうか。

たしかに、超長期でみると「ひふみ投信」は卓越したリターンを出しています。

青:ひふみ投信

赤:日経平均

しかし、過去5年でみると見える景色は全く変わります。

過去5年では日経平均に劣後した成績となってしまっているのです。

青:ひふみ投信

赤:日経平均

全てのファンドにいえるのですが、最初高いリターンをだしていても人気を集めると得意な運用ができなくなって得意な戦略を実行できなくなるのです。

「ひふみ投信」は2017年に「カンブリア宮殿」に取り上げられてから著しくパフォーマンスがおちています。

個人的に多くのファンドを観測してきていますが、ファンドの運用資産が500億円を超えたあたりから成績が落ちるファンドが多くなっています。

ひふみ投信も元々は超小型成長株投資で高いリターンをだしていますしたが、規模が大きくなり超小型株投資だけでは運用できなくなってきていたのです。結果的にパフォーマンスが落ち込んでいるのです。

一方、BMキャピタルはまだ100億円規模と小さく超小型株投資で高いリターンを出すことができる水準にいます。

ファンドマネージャーいわく1000億円までは今の運用を続けることができると自信をのぞかせているそうです。

魅力的だったころの「ひふみ投信」を昇華した運用手法で実績をあげているBMキャピタルの方が魅力的であると考えています。

まとめ

BMキャピタルを徹底的に暴いてみました。私が知る情報はこれでもたったの一部です。

面談、投資、運用レポート、担当者とのコミュニュケーションを経て、BMキャピタルとの付き合いが長くなればなるほど実態が掴めてくるでしょう。

老舗10年のヘッジファンド、資産を守り育てたいという方は、おすすめです。