投資を行う際に一発あてて大きく資産を増やすことを狙おうとして、

ハイリスク・ハイリターン投資に手をつける人も多いのではないでしょうか。

しかし、そもそもリスクという概念を理解している方は少ないのでしょうか?

本日はまず投資におけるリスクの概念についてお伝えした上で、ハイリスク・ハイリターン投資としてあげられる投資についてお伝えした上で、

より堅実に資産を形成することができるローリスク・ミドルリターン投資についてお伝えしていきたいと思います。

投資におけるリスクとは?

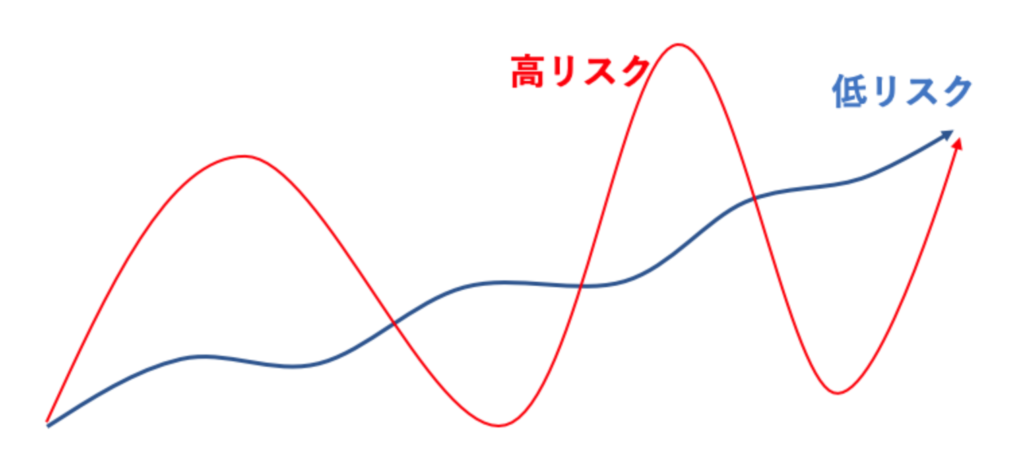

投資におけるリスクとは下落する可能性の高さではありません。

投資におけるリスクは価格の変動幅

投資におけるリスクとは価格が変動する幅の大きさのことを指します

例えば、同じリターンを出している以下の二つの資産の場合、赤はリスクが高く、青はリスクが低い資産ということになります。

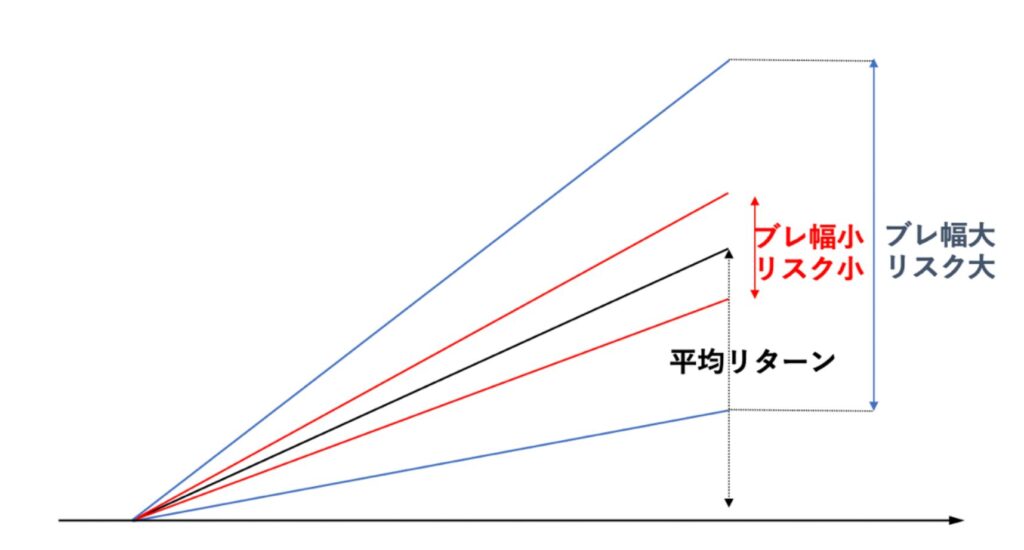

もう少しわかりやすく表現したものが以下となります。同じリターンを出していたとしても、リスクが低い資産の方が安心して投資することができますね。

標準偏差を用いてリスクを定量的に把握する

よく投資信託などでリスク10%という表現があるかと思います。

このように定量的に表現されたリスクは標準偏差を指します。

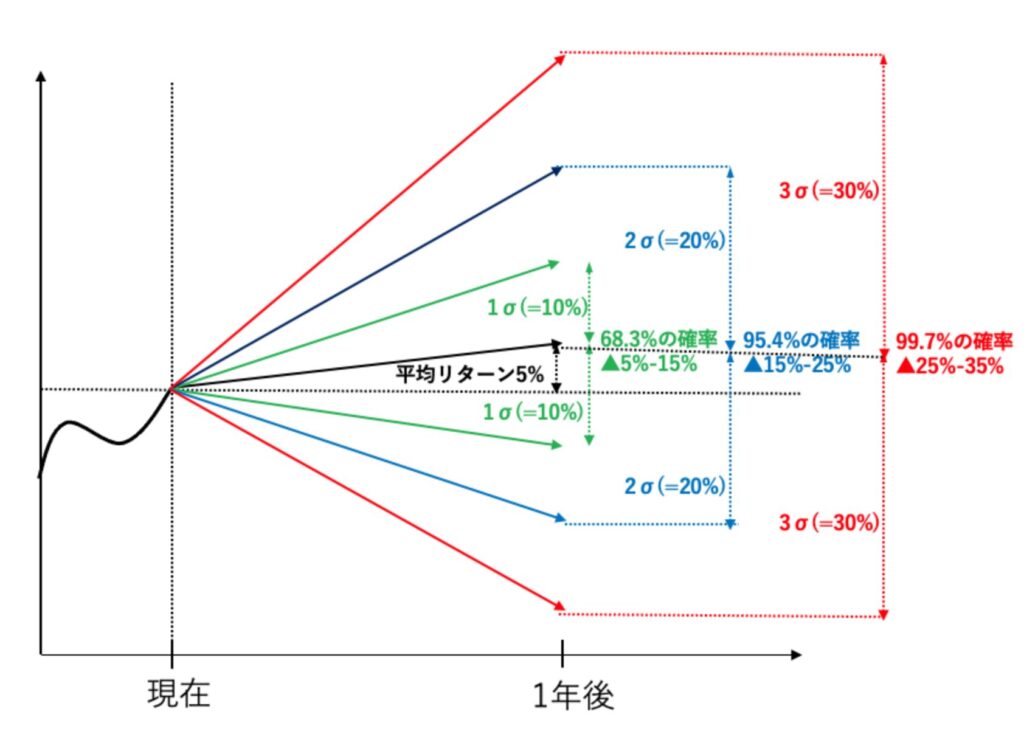

リスクとリターンがわかれば、今後1年間の利益の幅を確率的に把握することができます。

例えば、リターン5%でリスクが10%の資産の場合は今後1年のリターンは以下の通りとなります。

【68.3%の確率】

▲5%(=リターン5%-リスク10% )

〜

+15%(=リターン5%+リスク10%)

【95.4%の確率】

▲15%(=リターン5%-リスク10%×2 )

〜

+25%(=リターン5%+リスク10%×2 )

【99.7%の確率】

▲25%(=リターン5%-リスク10%×3 )

〜

+35%(=リターン5%+リスク10%×3 )

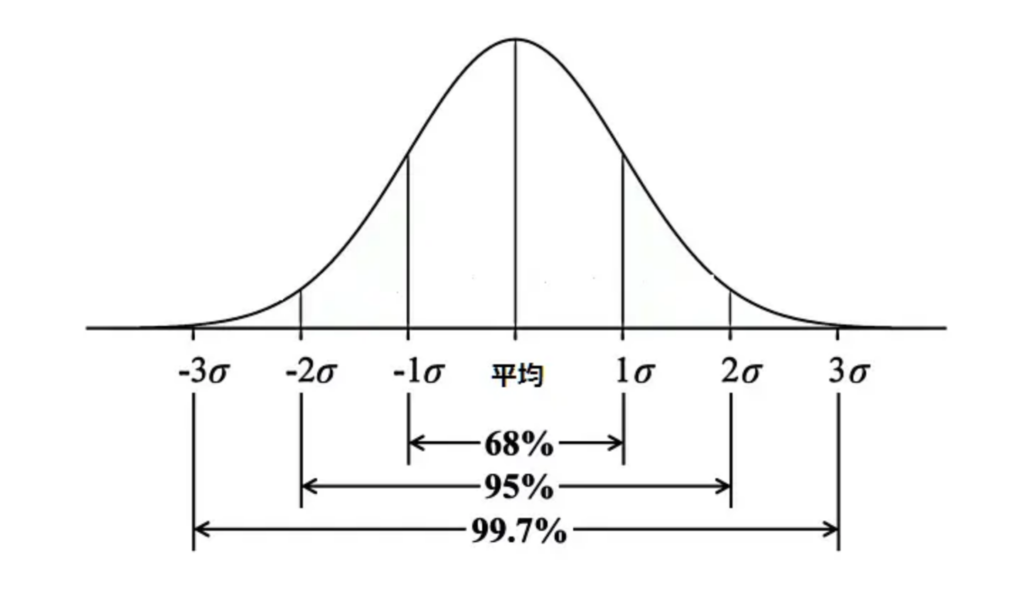

急に68%とか95%とか99%という意味は何なんだ?

と疑問に思われることと思いますが、この数値は統計学的に正規分布に従った結果であり、そういうものであると考えていただければと思います。

一応、図で示すと以下の通り平均からどれくらいの確率で、どれだけの幅で分布するのかということを示した指標ということになります。

リスクを理解することで、最大損失について予め想定しながら投資をすることができるのです。

リスクを目標にした投信なども存在しています。

→ 下落理由は?損切り推奨?ひどいと評判の「投資のソムリエ」は儲かるの?掲示板での口コミや長期保有は可能なのかなど今後の見通しを含めて徹底評価!

ハイリスク・ハイリターン投資の定義とは?

まずハイリスク・ハイリターン投資の定義について見ていきましょう。

ハイリスク・ハイリターン投資と一言に言っても何のことなのか分からないと思います。

実は一言にハイリスク・ハイリターン投資といっても、一概に『これ!』といった定義はありません。

しかし、ある程度ハイリスク・ハイリターンが何を指すのかという点を紐解くことは出来ますので、わかりやすく見ていきたいと思います。

ハイリターンとは??

リターンについては皆さん簡単に理解することができるのではないでしょうか?

例えば今までの5年間のリターンが以下だとします。

| リターン | 元本 | |

| T年目末 | – | 100 |

| T+1年目 | 10% | 110 |

| T+2年目 | -20% | 88 |

| T+3年目 | 15% | 101.2 |

| T+4年目 | -10% | 91.08 |

| T+5年目 | 20% | 109.296 |

| 年率リターン | 1.79% | |

単純に平均リターンを出すと3%になります。(=+10%-20%+15%-10%+20% = +15% ÷ 5年間)

しかし、実際に年率平均リターンを出す場合は幾何平均を用います。幾何平均では1.79%となります。算出式は以下となります。

算出式:(109.296/100)^(1/5)-1=1.79%

投資の世界で年率平均リターンという時には幾何平均を用いることになります。

それでは、ハイリターンとはどれくらいの年率リターン以上のことを指すのでしょうか?

これに関しては定義があるわけではありません。

最も基本的で歴史のある米国の株式市場の過去140年間の平均利回りが8%程度となっています。

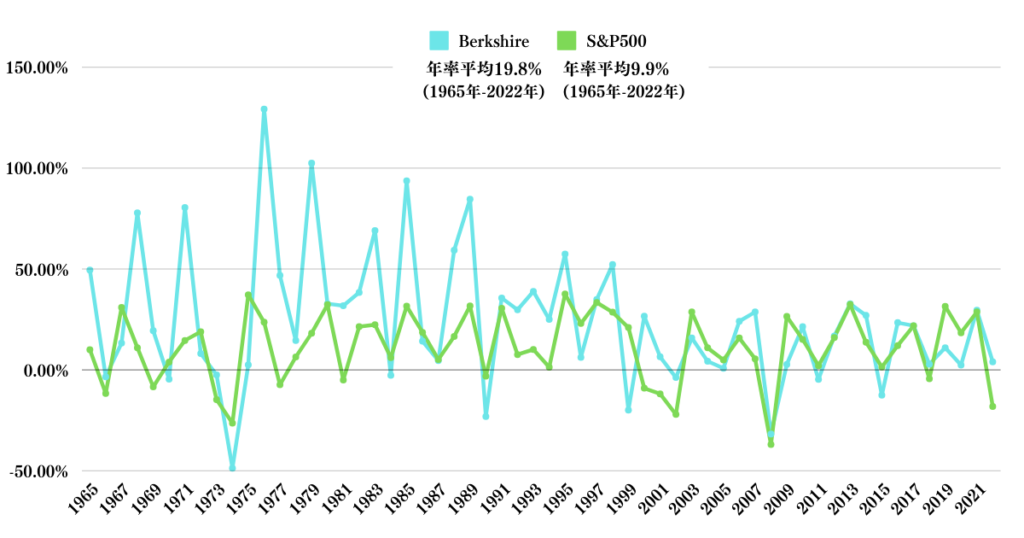

投資の王様であるウォーレン・バフェット氏の長期リターンが平均20%であることを鑑みると、20%を超えるリターンは十分ハイリターンということができるのではないでしょうか?

ただ、下記をご覧いただければ分かる通り21世紀にはいってからはバークシャーハサウェイもS&P500指数と変わらないリターンとなっています。超長期で20%以上のリターンを出すのは本当に難しいことなのです。

単年度で20%のリターンを出す資産はたくさんありますが、長期間の平均で20%を超えるリターンを出す資産はなかなか存在しません。

筆者としては個人投資家が求めるリターンは10%程度が妥当であると考えています。

ハイリスクの定義とは?

リターンに関してはわかりやすかったと思います。

ではハイリスクの定義はどのような基準が適切なのでしょうか?

因みに以下は様々な資産のリスク(=標準偏差)について列挙したものです。

| リスク | 期間 | |

| 全世界株 | 16.22% | 2009年〜 |

| 米国株 | 15.18% | 2002年〜 |

| 日本株 | 18.25% | 1996年〜 |

| 新興国株 | 22.06% | 2006年〜 |

| 中期米国債 | 6.26% | 2003年〜 |

| 長期米国債 | 13.06% | 2003年〜 |

| 金 | 17.36% | 2005年〜 |

| 銀 | 33.10% | 2007年〜 |

ハイリスクの定義というのは非常に難しいのですが値動きの激しい新興国株のリターンが22%となっているので、

ハイリスクも20%を一つの基準と考えるのが妥当なのではないかと考えています。

先ほどのリスクの説明を元にリターン20%に対してリスクが20%でしたら確率的に以下の範囲に収まります。

68%の確率で1年後に

20%-20%(0%) ~ 20%+20% (+40%)

95%の確率で1年後に

20%-20%×2(▲20%) ~ 20%+20%×2 (+60%)

99%の確率で1年後に

20%-20%×3(▲40%) ~ 15%+20%×3 (+80%)

▲40%となる可能性が少ないとは言えあり得ることを考えるとハイリスクと十分に言えるレベルですね。

ハイリスク・ハイリターン投資の種類とは?

ハイリスク・ハイリターン投資の種類については色々なものがあります。因みに、ハイリスク・ハイリターンと思われがちなFXについては残念ながらハイリスク・ハイリターンの定義を満たしません。

というのも、そもそも為替は上がるか下がるかで、買う人と売る人が同数存在するので期待勝率は50%となりリターンは0%となります。

更に、為替市場は銀行のトレーダーやヘッジファンドに有利な市場環境となっているので、日本人の個人投資家はカモにされており勝率は40%となっています。

期待リターンがマイナスなので、ハイリスク・ローリターンの投資先なのです。ハイリスクハイリターンの投資先の例としては以下のようなものが挙げられます。

個別株

株価指数は株式全体の動きとなるので比較的マイルドな値動きになります。(とはいってもリーマンショックのように50%を超える下落をする時もありますが)

一方、個別株はたとえ大型株であっても大きな値動きが発生することが頻繁にあります。以下は既に時価総額が100兆円を超えているNvidiaの株価推移です。

2021年の末から2022年の末にかけて3分の1に下落し、その後2024年の年初にかけて約10倍になっています。

個別株は非常に値動きが大きいので、安易に手をだしてしまうと大怪我をする可能性がありますので注意が必要です。

レバレッジ投信・レバレッジETF

株価指数自体は比較的マイルドでも指数にレバレッジをかける投信やETFの値動きは非常にあらくなります。

以下は米国のS&P500指数に3倍のレバレッジをかけるETFであるSPXLの値動きです。

3分の1になったり、7倍になったりと目まぐるしいですね。

またレバレッジ投信は毎日のリターンにレバレッジをかけることによって、横ばいの相場でも価格げ下落していくというデメリットがあります。その点は以下で詳しくお伝えしているのでごらんいただければと思います。

- 買付ランキングは高いが掲示板の評判は悪い楽天日本株4.3倍ブルを徹底評価!今後の見通しは?

- 人気のレバレッジ投資信託をメリットやデメリットから解剖!知られざるリスクについてもわかりやすく解説する!

仮想通貨(超ハイリスク投資)

仮想通貨の値動きの激しさは上記2つを上回ります。一番時価総額の大きいビットコインですら値幅が大きいので、草コインの値動きの大きさは想像を絶します。

ハイリスク・ハイリターン投資が危険な理由を説明

確かにハイリスク・ハイリターン投資は大きなリターンを狙えるのですが、

半分程度の下落をする可能性があります。

例えば貴方の1000万円が、50%下落して500万円になってしまったとします。

すると、500万円を1000万円にする為には100%のリターンを狙う必要があるのです。

受けた打撃を元に戻すのは二倍大変だということですね。

更に取り返そうとハイリスク・ハイリターン投資を行い、また500万円が250万円になってしまっては悲惨ですよね。

資産運用を行う上で気を付けなければいけないのはなるべく資産の下落を抑えることです。

仮に下落したとしても少ない打撃で済むようなローリスクな投資商品を選ぶことの方が重要になってくるのです。

ハイリスク・ハイリターン投資のまとめとローリスク・ミドルリターン投資のすすめ

ハイリスク・ハイリターン投資は定義は決まっていません。

筆者としては今までお伝えしてきた通り概ね15%以上のリターンが見込めるものの、

リスクが20%以上あり資産が半分程度になる可能性がある投資先のことと考えます。

資産が大きく減少すると、取り返すのが非常に難しいので、

投資を行うにあたってはハイリターンを求めて大きなリスク(=ハイリスク)をとるべきではありません。

出来うる限りリスクを抑えながら(=ローリスク)で5%~15%といったミドルリターンの中でも、

高いリターンを求めることが合理的な選択肢となります。

ローリスク・ミドルリターンの投資先については私が投資を行っているヘッジファンドを含めて、

以下ランキング形式にまとめておりますので参考にしてみて下さい!