レオスキャピタルが直接販売する「ひふみ投信」と証券会社が販売する「ひふみプラス」。

2000年代後半から2010年代前半の高いリターンですっかり有名になりましたね。

筆者自身も昔からファンドマネージャーである藤野英人氏をフェースブックなどでフォローし発言を見てきました。

実際にひふみ投信に投資をしたことはないのですが、多くの人が購入している人気ファンドですよね。

2022年末時点で再び藤野英人氏がファンドマネージャーに復帰し、期待を寄せる投資家も多くいました。(この点詳しく後でお伝えします。)

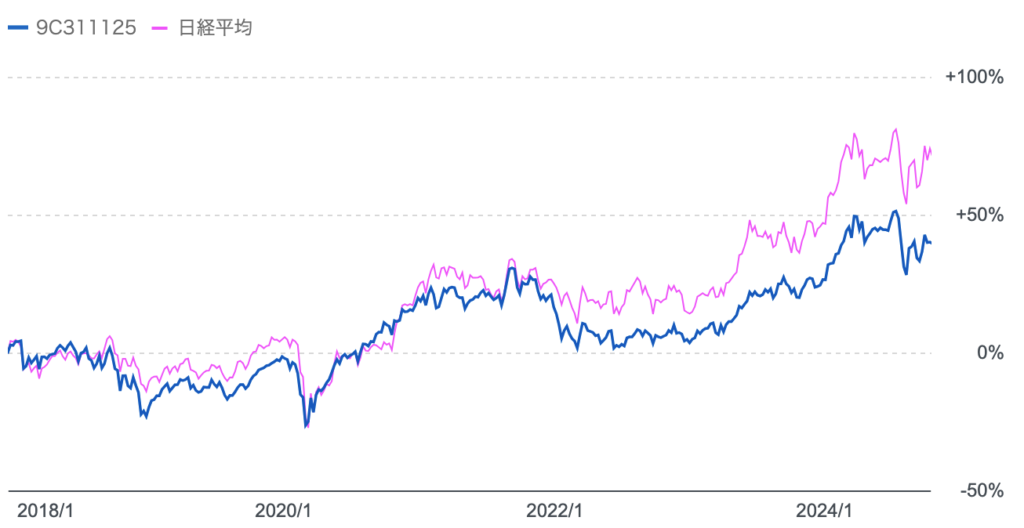

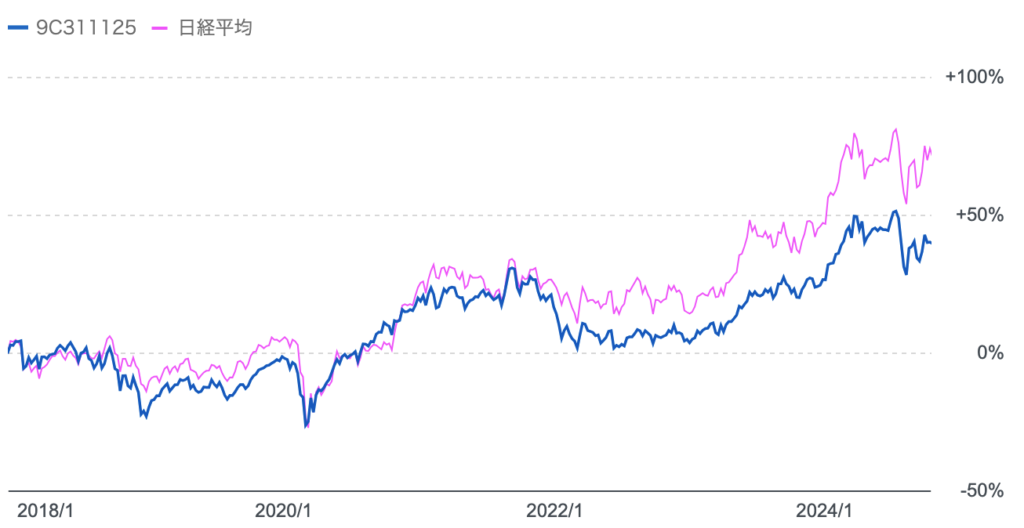

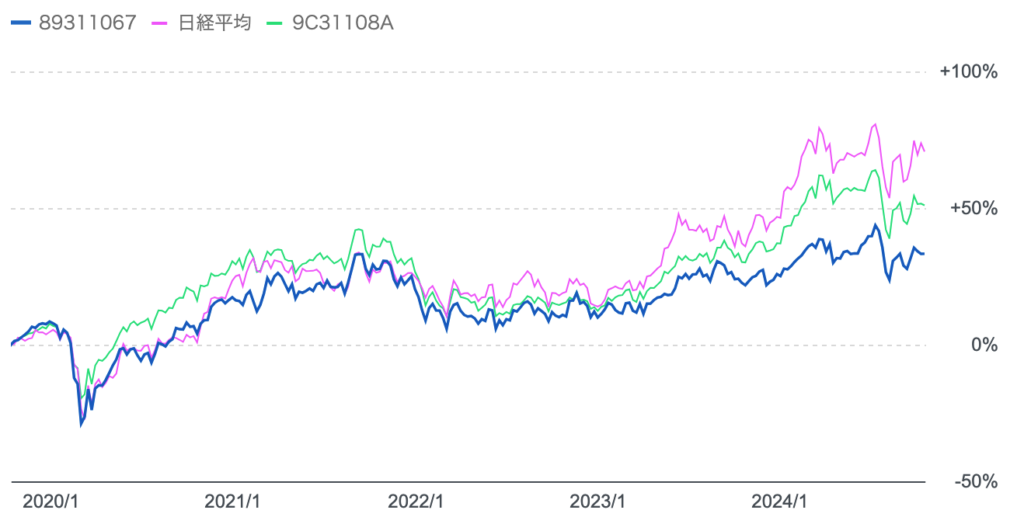

ただ、ひふみ投信はテレビ出演などで人気になった後の成績は急激に悪化しています。

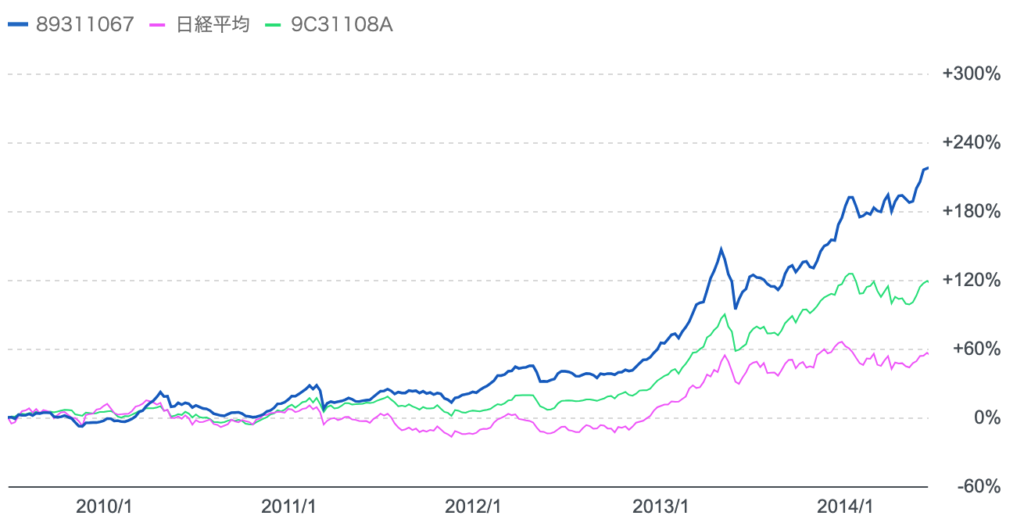

以前は日経平均を大幅にアウトパフォームする成績を叩き出していましたが、テレビで取り上げられた2018年以降でみると日経平均に劣った成績となっています。

以下の日経平均は構成企業が配当を出した後の株価なので実際には日経平均のリードは更に大きくなります。

青色:ひふみ投信

赤色:日経平均

更に直近3年でみると差は顕著に大きくなっています。

残念ながら大幅に劣後していますね。

本日はひふみ投信について紹介したあとに、なぜ最近リターンが低くなってきているのかという点について紐解いていきたいと思います。

前半部分は概要的な説明になるので運用成績についての分析を手っ取り早く知りたい方は右をクリックしてひふみ投信の実績にジャンプしていただければと思います。

関連記事↓↓↓

昔の好調だった頃の「ひふみ投信」と同様の運用を行なっているファンドを取り上げています。

ひふみ投信とはどのようなファンドなのか?

ひふみ投信は、レオスキャピタルワークス社が運用を行なっている投資信託です。

成長株投資をしていく運用方針ですね。

「日本を根っこから元気にする」をコンセプトに、主に日本の成長企業に投資をする投資信託です。

2008年の運用開始以来、成長企業の目利き力と柔軟な運用姿勢、また顔が見える運用をご評価いただいてきました。

ひふみ投信は、レオス・キャピタルワークス株式会社から直接ご購入いただけます。積極的な情報開示と保有期間に応じて信託報酬を実質的に還元する「資産形成応援団」という仕組みでお客様の資産形成を長期にわたって応援します。

動画にもありますが、代表取締役社長である藤野氏が直々に、山梨にある会社を訪問し数字には表れてこない情報を貪欲にかき集めているのがわかります。

ここから「ひふみ投信」の概要についての話が続きますが「ひふみ投信」が不調の原因を早く知りたい方はひふみ投信の実績にジャンプしていただければと思います。

「ひふみ投信」を提供しているレオスキャピタルワークスの沿革

以下はレオスキャピタルワークスの沿革です。

2003年に設立、2008年10月にひふみ投信の運用・販売を開始しています。最初は私募投信の運用助言、年金資産の運用助言業をビジネスとしていたことがわかります。

実際に運用を開始したのは2004年の「レオス日本成長株ファンド」、これがひふみ投信の前身となります。

その後2010年にひふみ投信の純資産総額10億円突破、2012年には姉妹ファンド「ひふみプラス」の運用を開始。

2017年にはひふみ投信マザーファン 純資産総額5,000億円を突破しました。

マザーファンドはひふみ投信、ひふみプラスなど傘下にあるファンドの親(つまり、総額)、と考えれば問題ありません。

(長いので、一気に飛ばしてしまっても良いです)

早く実績について知りたい方は右をクリックしてひふみ投信の実績にジャンプしていただければと思います。

| 2003年 | 4月 | レオス株式会社として設立 |

|---|---|---|

| 8月 | 投資顧問業 登録 | |

| 9月 | レオス・キャピタルワークス株式会社に商号を変更 | |

| 12月 | 私募投信の運用助言を開始 年金資産の運用助言を開始 | |

| 2004年 | 4月 | DLJディレクト・エスエフジー証券(現楽天証券)が販売するレオス日本成長株ファンド(鞍馬天狗)の運用助言を開始 |

| 2006年 | 11月 | フィデリティ証券がレオス日本成長株ファンド(鞍馬天狗)の販売を開始 |

| 2007年 | 9月 | 投資信託委託業 認可取得 金融商品取引業(投資運用業、第二種金融商品取引業、投資助言・代理業) みなし登録 |

| 12月 | 金融商品取引業登録の変更受理(投資一任業務を追加する業務方法書の変更) | |

| 2008年 | 1月 | 投資一任契約に係る業務を開始 私募投信の運用開始 |

| 8月 | ひふみ投信 有価証券届出書を関東財務局長へ提出 | |

| 10月 | ひふみ投信の運用・販売を開始 | |

| 2009年 | 2月 | 株式会社ISホールディングスへの第三者割当増資を実施 |

| 2010年 | 11月 | ひふみ投信 純資産総額10億円突破 |

| 2011年 | 9月 | レオス・アジアセレクト株式ファンドの運用を開始 |

| 2012年 | 4月 | ひふみ投信「R&I ファンド大賞 2012」投資信託/国内株式部門で最優秀ファンド賞を受賞 |

| 5月 | ひふみ投信の姉妹ファンド「ひふみプラス」の運用を開始 | |

| 2013年 | 4月 | ひふみ投信「R&I ファンド大賞 2013」投資信託/国内株式部門で優秀ファンド賞を受賞 ひふみ投信マザーファンド 純資産総額100億円突破 |

| 2014年 | 4月 | ひふみ投信「R&I ファンド大賞 2014」投資信託/国内株式部門、NISA/国内株式部門で最優秀ファンド賞を受賞 |

| 5月 | ひふみ投信 1万口座突破 | |

| 12月 | ひふみのゆるキャラ「ひふみろ」がLINE(ライン)のスタンプで登場 | |

| 2015年 | 4月 | ひふみ投信「R&I ファンド大賞 2015」投資信託/国内株式部門で優秀ファンド賞、NISA/国内株式部門で最優秀ファンド賞を受賞 |

| 2016年 | 1月 | 「全国ありがとうキャラバン」実施 |

| 3月 | ひふみ投信・ひふみプラス「リッパー・ファンド・アワード・ジャパン2016」で最優秀ファンド賞を受賞 | |

| 9月 | ひふみ投信 2016年度グッドデザイン賞を受賞 レオス・キャピタルワークス 運用資産残高2,000億円突破 | |

| 10月 | 確定拠出年金(DC)専用投資信託 「ひふみ年金」の運用を開始 | |

| 2017年 | 2月 | テレビ東京「カンブリア宮殿」に出演 |

| 3月 | ひふみ投信・ひふみプラス「リッパー・ファンド・アワード・ジャパン2017」で最優秀ファンド賞を受賞 | |

| 4月 | ひふみ投信・ひふみプラス「R&I ファンド大賞 2017」NISA/国内株式部門で最優秀ファンド賞を受賞 | |

| 5月 | 確定給付年金向けファンド「日本株式戦略」「R&I ファンド大賞 2017」確定給付年金 国内株式グロース部門で受賞 | |

| 6月 | フィデューシャリー・デューティー宣言を公表 | |

| 11月 | ひふみのゆるキャラ「ひふみろ」がゆるキャラグランプリで167位を獲得 | |

| 12月 | ひふみ投信マザーファンド 純資産総額5,000億円突破 | |

| 2018年 | 3月 | ひふみプラス「リッパー・ファンド・アワード・ジャパン2018」で最優秀ファンド賞を3年連続で受賞 |

| 4月 | ひふみ投信・ひふみプラス「R&I ファンド大賞 2018」NISA/国内株式部門で優秀ファンド賞を受賞 「全国ありがとうキャラバン」実施 | |

| 10月 | ひふみ投信 10周年記念 | |

| 2019年 | 5月 | 当社がスポンサーをつとめた国内初民間ロケット インターステラテクノロジズ「宇宙品質にシフトMOMO3号機」の打ち上げ成功 ひふみ投信「R&I ファンド大賞 2019」投資信託10年/国内株式部門で最優秀ファンド賞を受賞 ひふみ投信・ひふみプラス「R&I ファンド大賞 2019」NISA/国内株式部門で優秀ファンド賞を受賞 |

| 10月 | 「ひふみワールド」の運用・販売を開始 | |

| 12月 | 「ひふみワールド」の姉妹ファンド「ひふみワールド+」の運用を開始 | |

| 2020年 | 2月 | ひふみ投信・ひふみプラス「Yahoo!ファイナンスベストファンドアワード2019」ポートフォリオ登録部門 入賞 |

| 3月 | 一般社団法人 Fintech協会 法人会員 加入 | |

| 4月 | ひふみ投信「R&I ファンド大賞 2020」投資信託10年/国内株式部門で最優秀ファンド賞を受賞 一般社団法人 ファイナンシャル・アドバイザー協会 法人賛助会員 加入 | |

| 6月 | SBIファイナンシャルサービシーズ株式会社(SBIホールディングス株式会社の子会社)が当社株式の過半数を取得 |

レオスキャピタルワークスは2018年末に東証マザーズ上場を予定していましたが、こちらは延期されました。

これに関しては、5日後に上場予定だったものが急遽延期され市場では大きく話題になりました。

運用、資金繰りのほか、スキャンダルなども含めてすべて「白」だ。ある案件について主幹事(のみずほ証券)から「白なのは分かっているが、『驚きの白』にしてほしいので上場を延期してください」というような要請があった。つまり安全であるということを、より高い次元で説明してほしいということだ。

出所:https://business.nikkei.com/atcl/report/15/110879/122100916/

やはり運用会社ということで、金融関連業種はより厳しく見られるため、「驚きの白」ではないとダメということでしょうか。

すでに東京証券取引所より承認が下りていたにも関わらず、主幹事銀行であるみずほ証券の意向で上場が延期されるのですね。これは私も驚きでした。

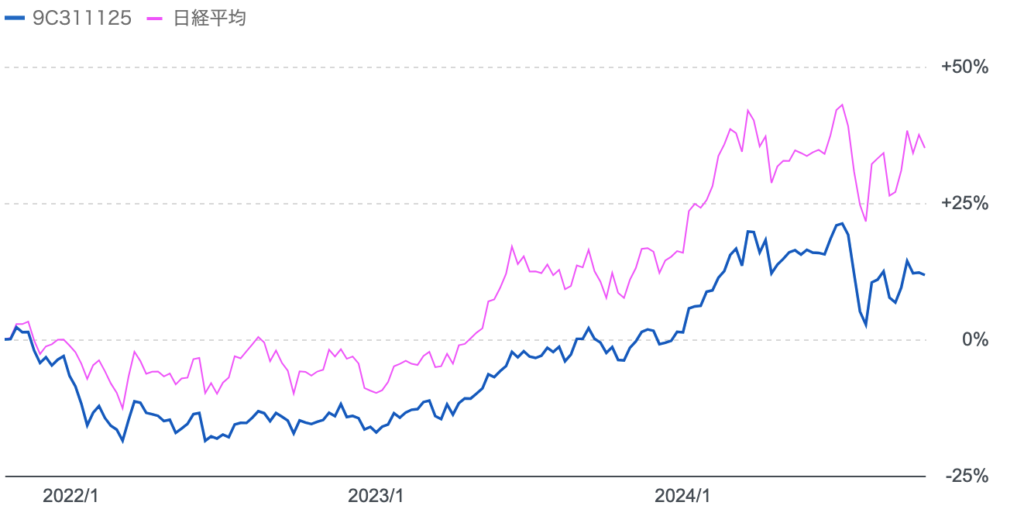

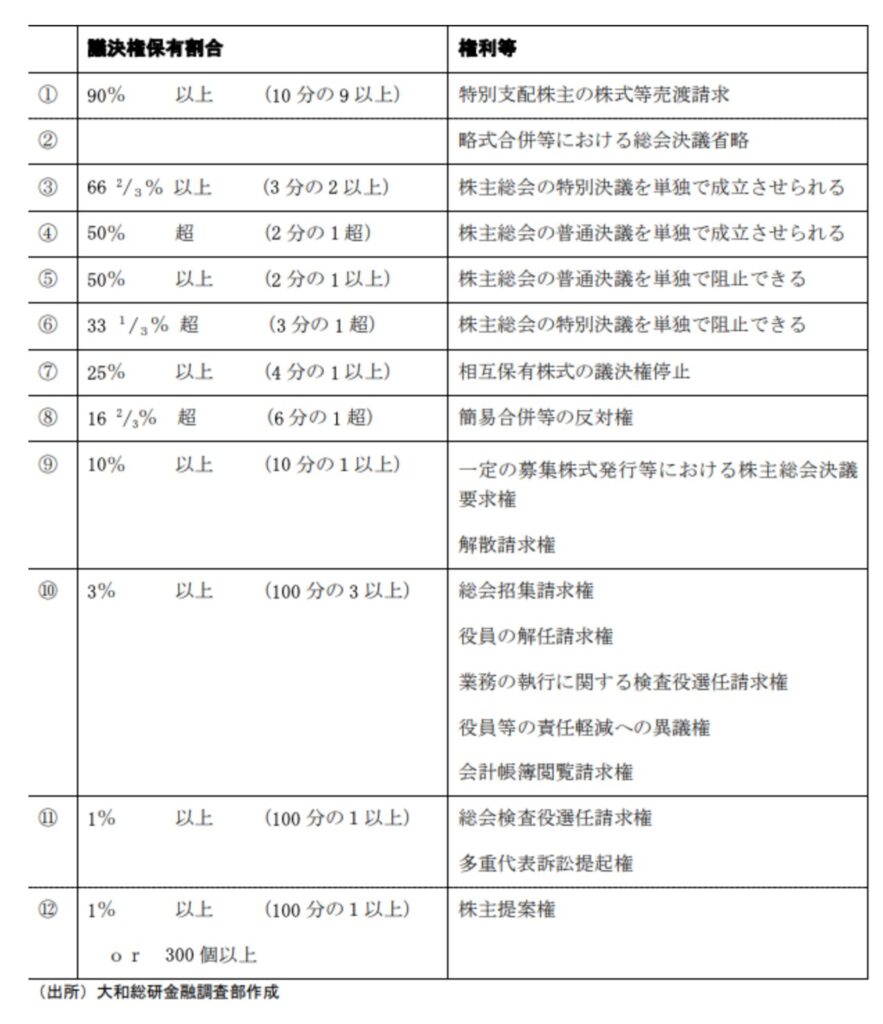

様々な憶測が出ていますが、結局上場話は今ではなくSBI証券で有名なSBIホールディングスがなんとレオスの発行済株式総数の51.28%を取得しました。

SBIホールディングスは、「ひふみ投信」「ひふみプラス」などの投資信託の運用などを行っているレオス・キャピタルワークスの発行済株式総数の51.28%を取得すると発表した。株式がSBIに譲渡された後は、レオス・キャピタルワークスはSBIの連結子会社となる予定だ。

50%を超える保有株式数になりましたので、SBIホールディングスがレオスの主導権を持っていることになります。

以下の表の⓹の部分「株主総会の普通決議を単独で阻止できる」という支配力をSBIホールディングスが持っています。

余談ですが、SBIホールディングスの金融領域の買収に次ぐ買収の勢いは凄まじいものがあります。

SBIホールディングス(HD)はインターネット証券中堅のライブスター証券(東京・千代田)を買収する。同社が抱える約20万の顧客を取り込み、SBIが持つ夜間取引といったサービスとの相乗効果を図る。

https://www.nikkei.com/article/DGXMZO61986200Y0A720C2EE9000

SBIは昨年9月、島根銀行と資本提携し、グループとして34%を出資。その後、福島銀行(19・25%出資)、筑邦銀行(福岡、3%出資)、清水銀行(静岡、3%出資)と立て続けに地銀と提携している。SBIはこれらの地銀に出資する持ち株会社として、新たに「SBI地銀ホールディングス」を設置しており、今後同社は現在の4行から10行にまで出資先を増やす方針だという。

北尾社長の手腕というところでしょうか。

3メガバンク+SBI連合という金融勢力図になっていく未来が見えます。

ファンドマネジャーの藤野英人氏とはどのような人物なのか?

代表取締役の藤野氏はメディアにもよく出演されているので、見たことがあるという人は多いでしょう。

野村アセットマネジメント、JPモルガン、ゴールドマンサックスを経て独立しています。非常に輝かしい経歴ですね。まさに金融エリートという感じです。

元々は裁判官など法律を扱う仕事を目指していたみたいですが、司法試験に合格しなかったことで金融の世界に足を踏み入れたみたいです。

僕はもともと、裁判官や検察官を志望していて、お金について語る人やお金を扱う人のことについては、自分とは縁遠い人たちだと思っていました。でも学生時代に司法試験に合格することができなかったので、2年くらいの社会勉強のつもりで、野村投資顧問(現:野村アセットマネジメント)に入社しました。

ちなみに、社会勉強でもするか、という気持ちで野村アセットマネジメントは普通は合格しません。

私も就職活動の時に見ていた会社でしたが、就職難易度はとても高い会社です。

その後にゴールドマンサックスにも転職をしているところを見ると、藤野氏と金融は相当に相性の良いものだったことが想像できます。

藤野氏は法学部卒ながら、32歳でITバブルに乗り、カリスマファンドマネジャーと呼ばれるまでになったそうですね。

レオスキャピタルワークスを設立したのは、「日本には良い投資信託がない」と感じ、理想の国民的な投資信託を作りたいという思いがあったからだそうです。

投資信託については、これは私も同感で、本当に国内には良い運用先がありません。

((投資信託はやめたほうがいい記事))

ひふみ投信の実績は実際にどうか?

投資方針

国内中型グロースのカテゴリーに属しており、市場平均を上回るリターンを目指すファンドです。

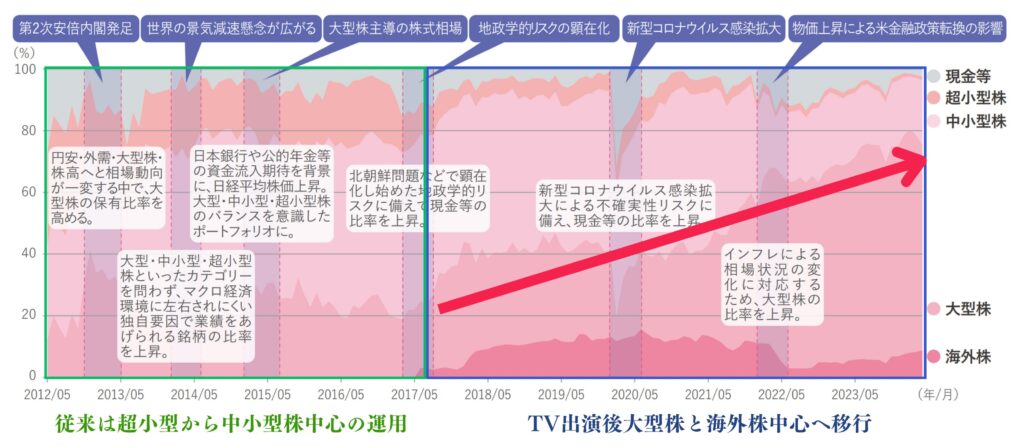

元々、藤野英人氏が中小型株投資の経験があったので、最初は中小型株の運用をおこなっていました。

しかし、現在は大型株中心のポートフォリオとなっています。(後述しますが、この点が非常に重要になってきます)

運用成績は直近軟調になってきている

投資信託を見る上で、シンプルに「基準価額」が上昇し続けているかを確認するのが先決です。

もちろん細かい精査は必要ですが、基準価額が運用開始より低い状態であればチェックするに値しません。

2018年まで、素晴らしい運用実績を残していたことがわかります。基準価額が設定来+536.90%となっています。

しかし、最初にお伝えした通り、過去5年の直近リターンは日経平均に大きく劣後しています。

青:ひふみ投信

赤:日経平均

リスクとリターンから分析する「ひふみ投信」の実績とは?

では実際にデータで見てみましょう。以下は過去1年、3年、5年、10年のリターンとリスクを可視化したものです。

続いてどれくらいの利回りが見込めるのかを見ていきます。

| 年 | 1年 | 3年 (年率) | 5年 (年率) | 10年 (年率) |

|---|---|---|---|---|

| トータルリターン | 17.78% | 7.24% | 3.80% | 12.85% |

| 標準偏差(リスク) | 9.84 | 13.19 | 16.22 | 14.71 |

| シャープレシオ | 1.81 | 0.55 | 0.23 | 0.87 |

トータルリターンが過去1年は+17.78%、3年で年率7.24%、5年で年率3.80%となっています。

トータルリターン(Total Return)とは、一定期間内に投資商品への投資から得られる総合収益を指します。これにはキャピタルゲイン(譲渡益)だけでなく、再投資された分配金(インカムゲイン)などが含まれます。こうした利益の合計額を投資コスト(購入価格)で割ってパーセンテージで表すことが多く、総収益率ともいいます。

トータルリターンは、投資信託の運用成績を表す際に用いられます。分配金を全て再投資したと仮定し、ある一定期間の分配金込みの基準価額の騰落率を年率で表します。

あきらかに過去1年-5年の成績がへこんでいるのがわかりますね。ちなみに2020年-2021年はバブル状態だったにも関わらず、リターンは凡庸な結果となっています。

投資におけるリスクとは株価の値動きの変動幅のことを指します。統計的には標準偏差といいます。

→ 投資におけるリスクとは!?ハイリスクハイリターン投資よりローリスクミドルリターン投資を狙おう!

ひふみ投信の過去5年のリターン3.80%とリスク16.22%から導き出される今後1年のリターンは以下となります。

【68.3%の確率】

▲12.42%(=リターン3.80%-リスク16.22% )

〜

+20.22%(=リターン3.80%+リスク16.22%)

【95.4%の確率】

▲29.86%(=リターン3.80%-リスク16.22%×2 )

〜

+34.02%(=リターン3.80%+リスク16.22%×2 )

【99.7%の確率】

▲46.08%(=リターン3.80%-リスク16.22%×3 )

〜

+50.24%(=リターン3.80%+リスク16.22%×3 )

大きなリターンが狙える反面、大きなリスクを覚悟っする必要はありそうですね。

では本題のなぜ、直近リターンが低いのかという点について踏み込んでいきたいと思います。

2018年からの長期的な不調の要因とは?

では何が下落の要因なのでしょうか?

直近リターンが低迷して暴落に弱くなっている理由

ひふみ投信のリターンが低くなっている主因は運用手法が純資産額の増加によって変わってきていることが原因です。

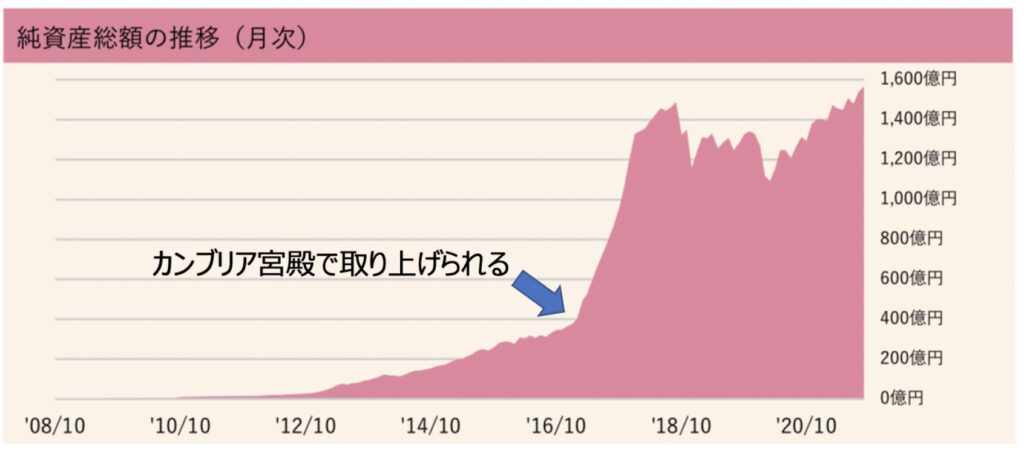

ひふみ投信は運用成績がよかったため、2017年2月にカンブリア宮殿に取り上げられました。

その頃から申し込みが殺到して急激に運用資産額が増加しています。テレビの力ってすごいですね。

で、まさにそのころから運用成績が悪くなっているのです。

ひふみ投信のファンドマネージャーである藤野英人氏は中小型株投資で実績のある方です。

純資産額が大きくなり超小型株だけで運用できなくなり、大型株の比率が直近大きくなっています。

現在は半数の銘柄が大型株となっています。もう殆ど大型株ファンドといっても差し支えないですね。

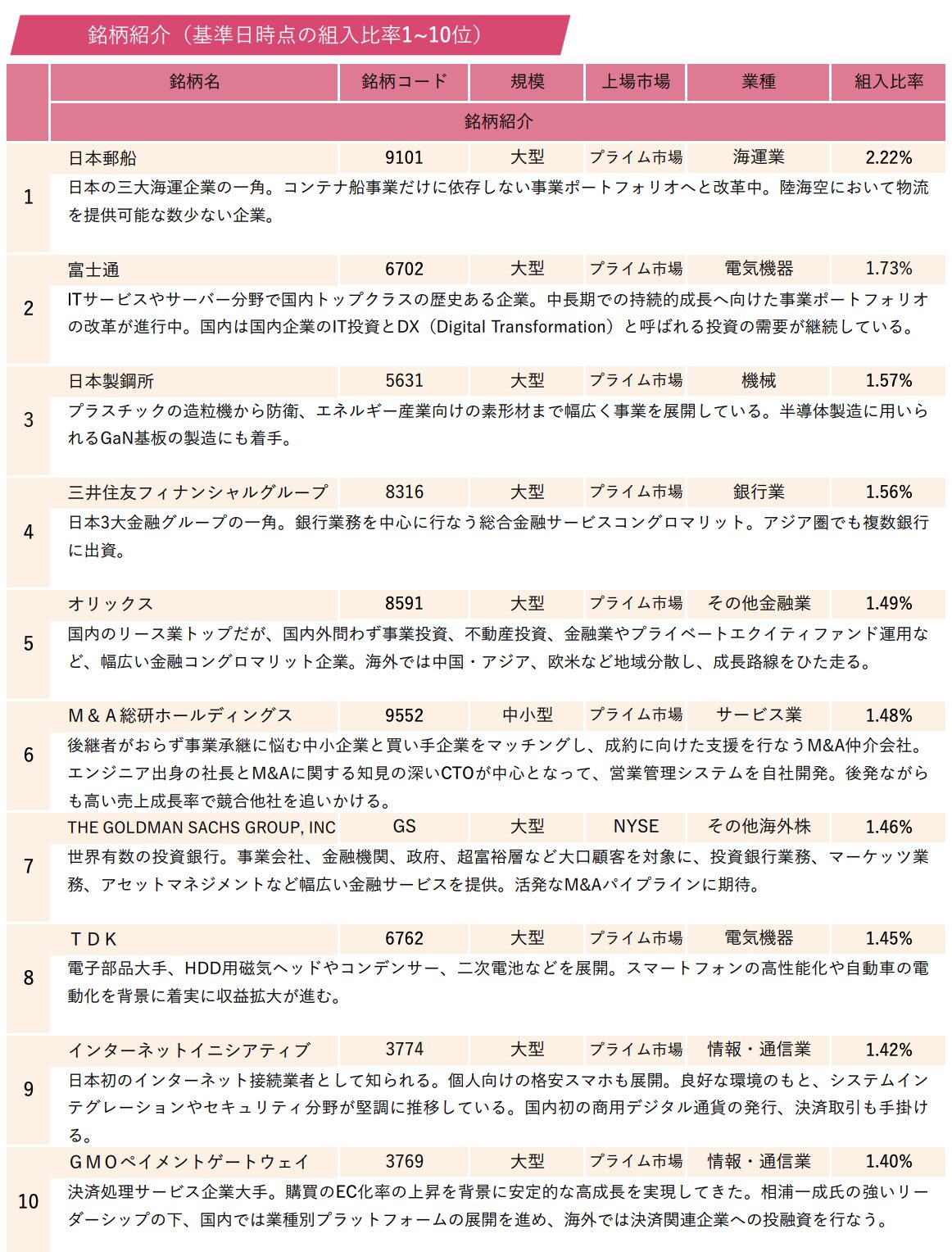

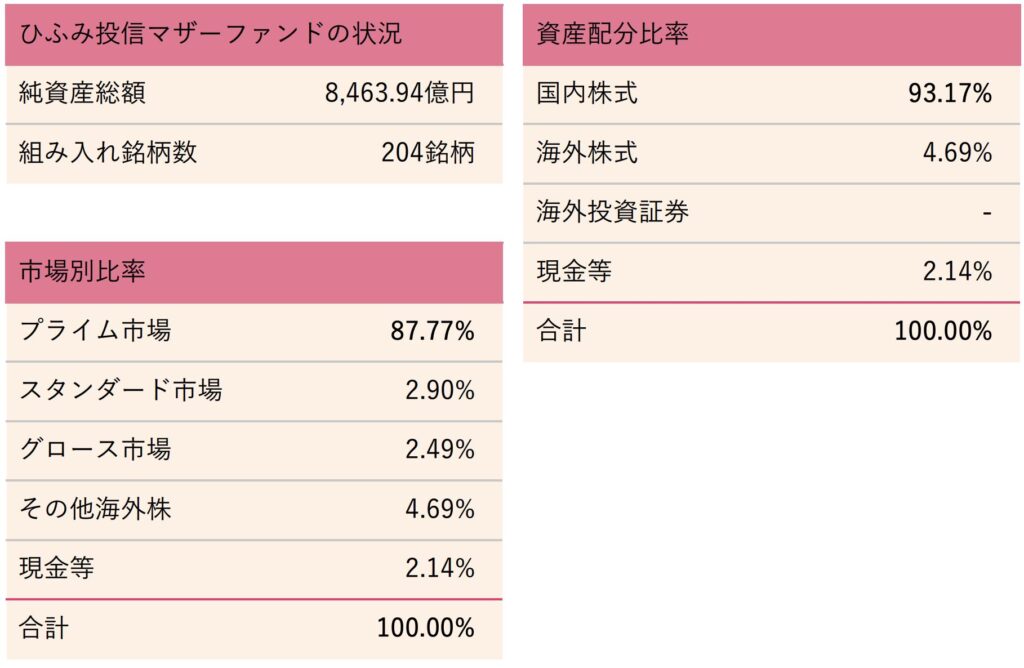

実際、2024年9月末時点での構成上位銘柄は以下の通り、聞き馴染みのある大企業ばかりとなっています。

以下、プライム市場というのが大型株の比率と考えて差し支えありません。

組み入れ銘柄も176銘柄となっています。日経平均が225銘柄であることを考えるとほぼ日経平均株価ではないかと思ってしまいます。。もはやアクティブファンドとはいえません。

とはいえ、資産規模が大きくなりすぎると致し方ないのかもしれません。

たまごを一つの籠に盛るなと、よく分散投資を推奨する際にいわれますが分散しすぎては高いリターンを得ることはできません。

結局は日経平均と同様の値動きのするファンドに成り下がってしまうのです。

そもそも、投資信託でも他に良い選択肢はあるはずです。

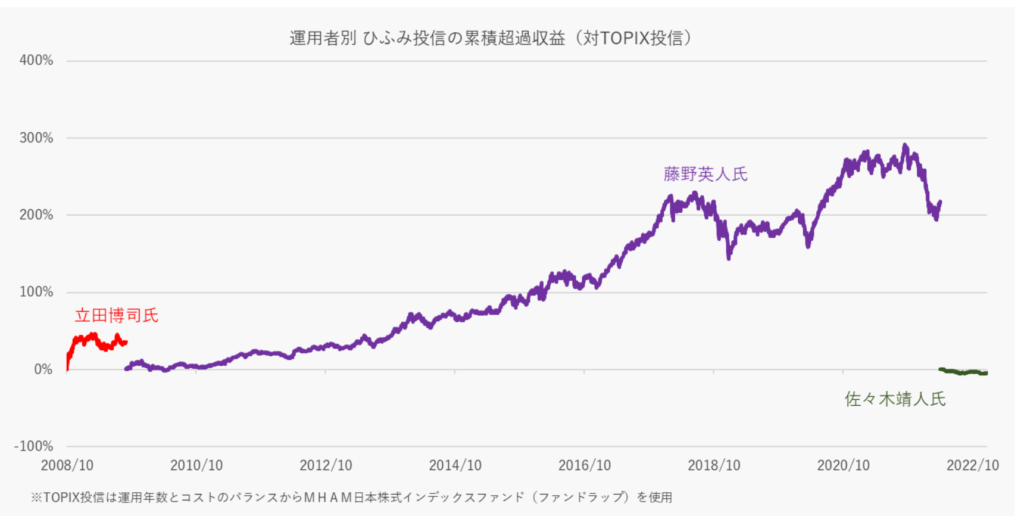

コラム:2022年12月23日に藤野英人氏がファンドマネージャーが復活したが・・

2022年12月23日のプレスリリースで藤野英人氏がファンドマネージャーに復帰すると発表がありました。

投資信託「ひふみ」シリーズを運用するレオス・キャピタルワークス株式会社(本社:東京都千代田区、代表取締役会長兼社長:藤野 英人、以下「当社」)は、2023年1月よりひふみ投信マザーファンドの運用責任者に最高投資責任者(Chief Investment Officer (CIO))である藤野 英人を復帰させることにいたしました。なお、ひふみ投信マザーファンドの日本株の運用担当者として株式戦略部の佐々木 靖人が、世界株の運用担当者として株式戦略部の韋 珊珊(ウェイ・シャンシャン)が引き続き藤野をサポートいたします。

藤野氏からは以下のコメントがでています。

今年の4月に「ひふみ」シリーズの運用体制強化のためにひふみ投信マザーファンドの運用責任者を離れましたが、運用成績がお客様のご期待に沿えずご心配をおかけしましたことを大変申し訳なく思っております。約9ヵ月間を経ていま一度、ひふみを応援いただいたお客様の信頼を回復しご期待に応える上でも、より運用現場に近い環境で私が立て直しをするため、運用責任者の職務に戻るという苦渋の決断をいたしました。

あたかも直近の運用成績が悪いのは現在までのファンドマネージャーである佐々木氏の責任であるかのうような書きぶりですね。

しかし、佐々木氏が引き継いだのは2022年4月からです。

「ひふみ投信」のような巨大な規模の資金を運用する上でポートフォリオの組み替えも難しく佐々木氏の運用を評価するにはあまりにも早計です。

むしろ、2022年のパフォーマンスが悪いのは、4月までのポートフォリオを構築してきた藤野氏の責任に帰するところが大きいはずです。

実際、以下の通り佐々木氏になってから運用が悪くなってるわけではなく、むしろ下落相場の中にあっては奮闘していた方であると評価することもできます。

なにも運用成績が悪化したのは佐々木氏になってからではありません。先ほどお伝えした通りカンブリア宮殿で注目され運用資金が急増した2018年からパフォーマンスが悪化しているのです。

藤野氏がファンドマネージャーに復帰したからといって、パフォーマンスが向上するというわけではありません。

一度交代して戻ってくることで印象操作を行っているように感じます。

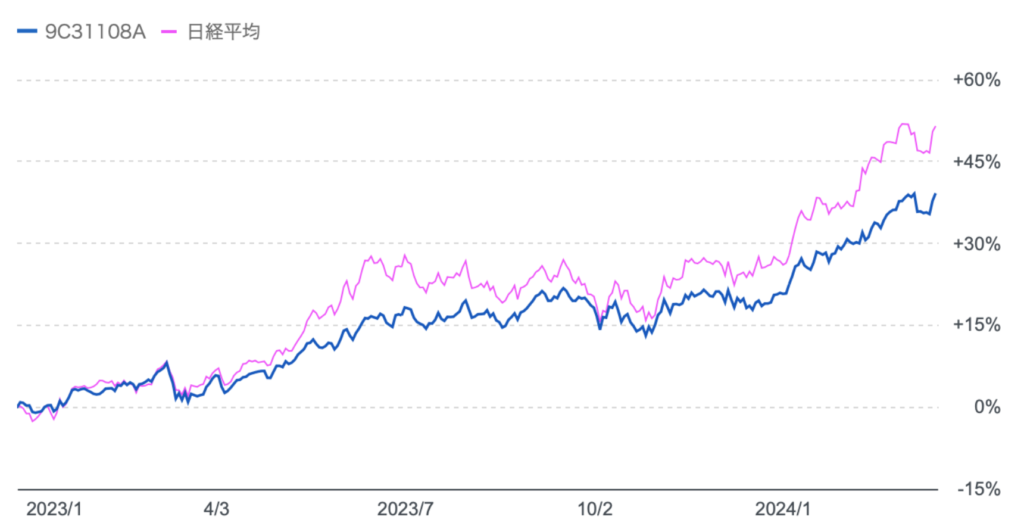

実際、以下の通り藤野英人氏がファンドマネージャーに復帰した後のリターンも引き続き日経平均に大きく劣後しています。

青:ひふみ投信

赤:日経平均

ファンドマネージャーというより先程お伝えした構造的な問題が大きいと言えるでしょう。

ひふみ投信のような人気投信は手数料が高いインデックス投信になる傾向にある

今回はひふみ投信を取り上げましたが、他にも過去に素晴らしいリターンをだしたジェイリバイブのような投資信託もあります。ジェイリバイブは超長期でみると「ひふみ投信」を上回る素晴らしいパフォーマンスをだしていました。

しかし、過去5年でみると以下の通り「ひふみ投信」はおろか、日経平均にも劣後した成績になってしまっています。

ひふみ投信と同じく運用資産額が増加すると元々得意としていた運用ができなくなり大型株に分散した擬似インデックスになってしまうのです。

大きすぎる純資産額に対して、超小型株に投資を行い得られるリターンはごく僅かですからね。全体のリターンを向上させることができなくなってしまうのです。

更に投資信託の構造的な要因もあります。

投資信託はリターンではなく運用資産に対して信託報酬を受け取れます。ある程度大きくなると、そもそもリスクをとってリターンを追求するインセンティブがないのです。

インデックスと同等の無難な運用を行うことで、成績が悪くなれば株式市場に責任を転嫁し言い訳を述べることができます。

事業としてはリスク低く、安定して信託報酬を受け取れることができる手数料が高いだけの擬似インデックス投信になりさがってしまう宿命んあるのです。

過去の「ひふみ投信」に投資して卓越したリターンを目指そう!

現在の「ひふみ投信」は以前の「ひふみ投信」とは異なるファンドになってしまいました。ただ、実際にひふみ投信が2008年-2017年まで魅力的なリターンをたたきだしていたのも事実です。

現在運用純資産が7300億円でしたが、500億円くらいの時は卓越したリターンを叩き出していたのです。

純資産が大きくなると、その巨大な資産を運用するに足る魅力的な資産をみつけるのが難しくなり、

ひふみ投信に限らず全てのファンドで成績が低下するという問題点をかかえているのです。

では、どうしたらよいか?

簡単なことです。過去の「ひふみ投信」と同様の魅力的な小型株に投資をしてリターンを挙げている純資産規模が500億円規模のファンドに投資をすることです。

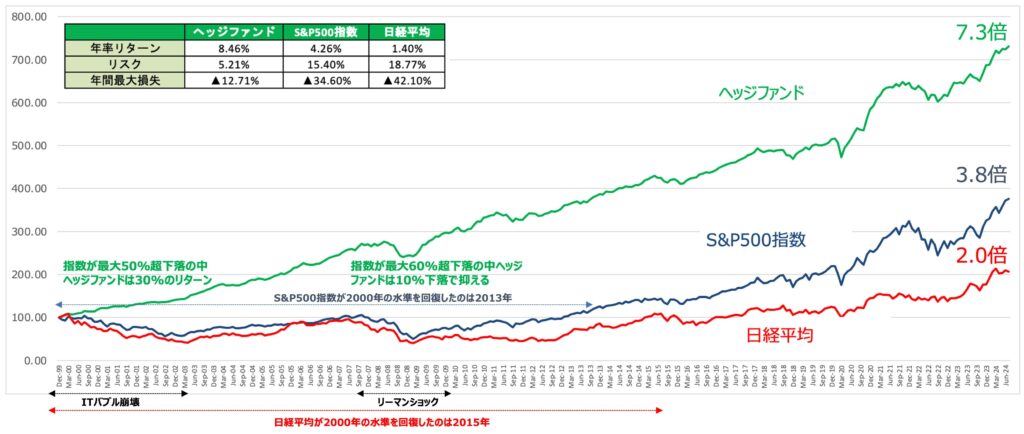

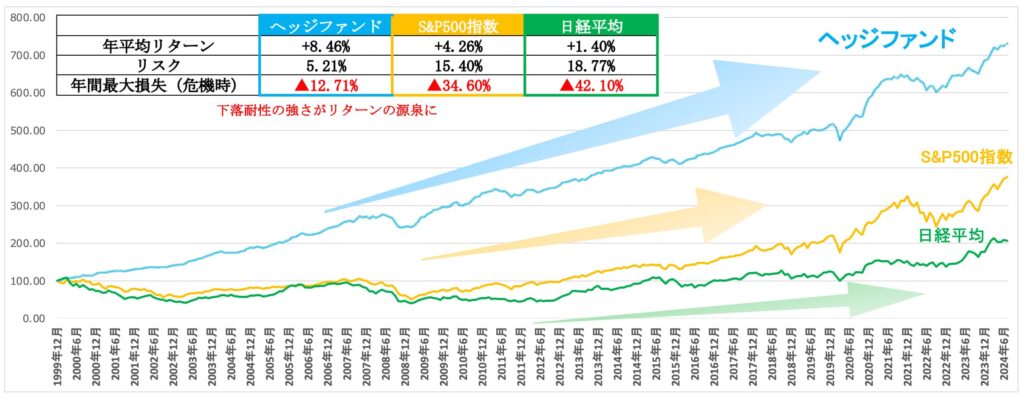

そのような投資先として筆者が注目しているのがヘッジファンドです。ヘッジファンドは以下の通り下落を抑制しながら安定したリターンを出し続けています。

ヘッジファンドは得られたリターンに対して報酬をいただく成功報酬を主な収益としているので、どのような相場環境でもリターンを追求していってくれます。

過去の「ひふみ投信」のように高い下落耐性で安定したリターンを出しているファンドをまとめていますので目を通していただければと思います。

魅力的なファンドはすぐ純資産が増加して「ひふみ投信」化してしまう可能性があります。

まだ、あまり認知されていない状態の時に仕込んで大きなリターンを狙うようにしましょう!

ひふみ投信の手数料

手数料も確認しておきましょう。

買付手数料・解約は無料です。信託報酬が税抜きで0.98%かかる設計となっています。

今からは危ない?今後2024年以降のひふみ投信の見通しを解説

ひふみ投信に投資をしている方、または投資を考えている方にとって重要なのは今後基準価額が上がるのかという点です。

ただリターンの項目でみてきた通り、現在は規模が大きくなり大型株中心のポートフォリオとなり日経平均と同様の動きをすることが見込まれます。

日経平均は基本的には米国株式市場の動きに連動します。以下は日経平均と円建のS&P500指数の推移です。ほぼほぼ連動していますね。

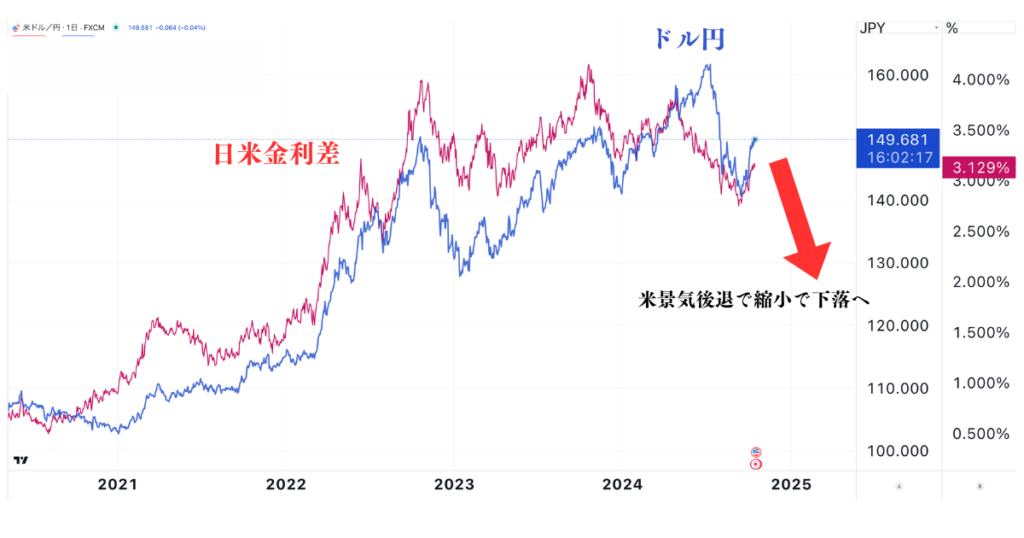

つまり今後、米国の株式市場がどうなっていくのか、ドル円がどうなっていくのかを見通すことで、日経平均と「ひふみ投信」についても見通すことができるようになります。

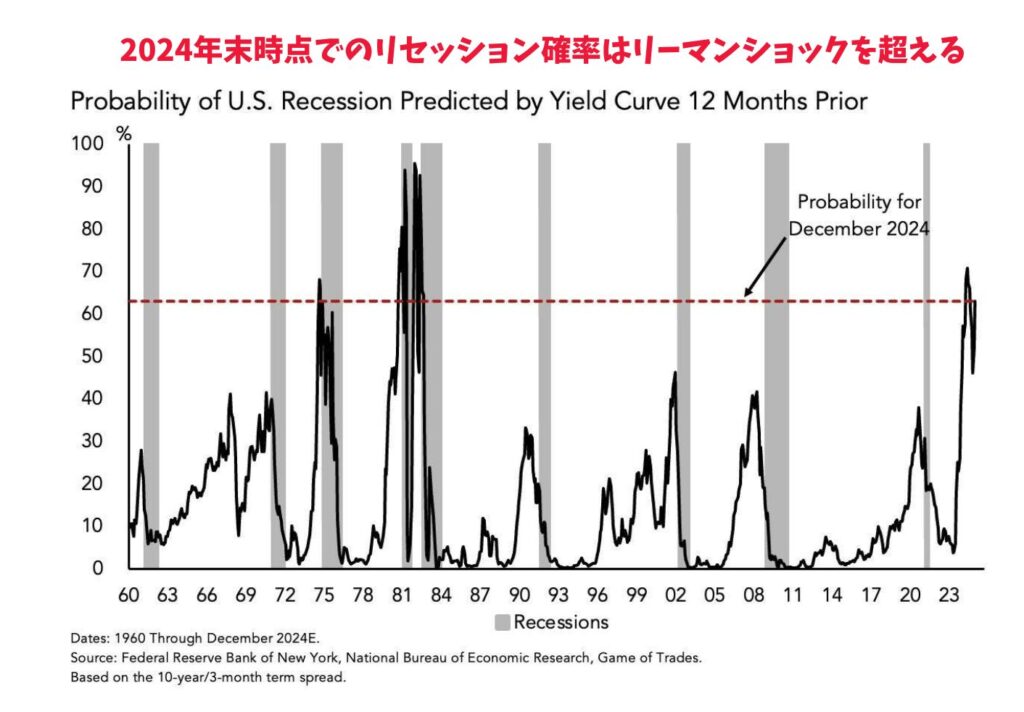

米国株式市場は2024年現在、2022年から発生しているインフレが粘着しているので金融環境は引き締め的となっています。

中央銀行が金融引き締めを行なっている間は基本的には株式市場は下落基調となります。ただ、現在は中間反騰といわれる局面でAIブームの追い風に乗って大幅に反発しています。下落相場では反発局面が数多く見られます。

しかし、インフレは粘着し景気後退の足音も着実に聞こえてきています。クレジットカードの延滞率は上昇し、個人貯蓄も順調に減ってきています。

長らくつづくインフレと高金利によって米国では景気後退の可能性が高まっています。2024年末時点で景気後退が発生する確率はほぼ100%織り込まれています。

今後、米国をはじめ世界的な景気後退が発生すると企業収益が大きく下落し、当然株価も下落していきます。

また、景気後退となると米国の金利が低下して日米金利差が縮小します。いままで日米金利差拡大によって上昇してきたドル円の逆回転が始まります。

そもそも日経平均が上昇しているのは円安による割安効果で外国人投資家がトレードしているに過ぎず、円高起点でどこまで株価が下がっていくのかわかりません。

このような時こそ、どのような市場環境でもリターンを目指すファンドへの投資が魅力的となっていきます。

先ほどお伝えしたヘッジファンドは下落局面でもリターンを狙う絶対収益型のファンドです。

以下の通り世界的に株式が下落する時もリターンを獲得したり、損失を抑制して資産を右肩上がりに増大させていっています。

以下では日本人の投資家でもアクセスできるヘッジファンドについてお伝えしていますのでご覧いただければと思います。

掲示板やネット上での評判や口コミ

掲示板やウェブ上での評判も近年の低いリターンによって辛辣なものとなっています。致し方ないところです。

以下はYahoo financeの掲示板ですが怒りを超えて暴言までみられます。

残高が4000億切れば一気に下がるな。

ここは銀行に多額な手数料支払い資金集めてる。

やがて投資家に完全に見放されるな。

運用より理想ばかり能書きたれてる、メガネざる、藤野ええかげんにせえ。

今回、日経でのワースト運用、ひふみ投信とひふみプラスでぶっちぎりマイナスです。

5000本の投信の中でも信託報酬は馬鹿高いし運用はマイナスときたら詐欺やな。

新手の信託報酬詐欺やな、

解約や積立停止続出でも藤野は謝罪しない。

こいつはほんまにアホや。

さわかみファンドでもプラス、

コモンズ30は約40%のプラス、

ひふみはマイナス10%、

藤野、頭おかしくないか?

日経インデックスでもプラス7%ですよ。

以下はツイッターでの口コミです。更に日経平均との比較で大きく劣後している点も指摘されています。

日経平均昨年末比プラス24%

こことの比較で大敗しているのも大問題です

日ひ○みの月次の熱心な読者だったけど、丸3年間TOPIXに圧倒的に負けてる人たちの相場観や市場予測や銘柄分析を読んで何かの学びがあるかというとほぼ何もない。逆神としても使えないし。 この時間を一社でも多く有報を読むとか、シーゲル/グレアム本を読むのに向けた方がよほど有意義。

ひふみ投信は、 もはや普通のファンドに成り下がってしまった。 現金比率を上げるか下げるか で、勝負をかけるという 博徒的戦略しか残って ないのか?

まとめ

今回はひふみ投信について調べてきました。

かつては藤野英人氏が得意とする中小型株投資で高いリターンをあげていました。

しかし、現在はカンブリア宮殿で運用資産が急上昇してから、日経平均と殆ど同様の動きとなってしまっています。

さらなる利回りを追い求める人は、個別株(難易度は非常に高い)、またプロに任せてしまうヘッジファンドでの運用なども検討して、後悔のない運用をしていきましょう。