資産が5億円を越え始めてくると、大きく人生観も変わってくるものでしょう。まず経済的な心配、ストレスからは解き放たれていることだと思います。

そもそも資産が5億円を超える方というのは1000人に1人という水準であり、才能や運に恵まれた人物であることは間違いないと思います。

しかし、世の中は広く、上には上がいますよね。筆者もシンガポールや香港に出張し富裕層の方々と話をする機会が多々ありましたが、動かせる金額が100億単位だったりと強烈な印象を持った記憶が蘇ります。

そのような方々も、代々祖先から受け継いできた資産だったり、一代で成り上がった人など多様でした。

そのような富裕層の方々も一貫して、真剣に資産運用は行なっていましたし、やはり運用方法に共通点がありました。

今回の記事では、5億円規模の資産を持っている方が考えたい資産運用の考え方、具体的な運用法について述べていきたいと思います。

資産5億円以上の人達の生活・日常・完全リタイア(FIRE)は可能か?

まず資産を5億円以上保有している人とはどのような人なのでしょうか?

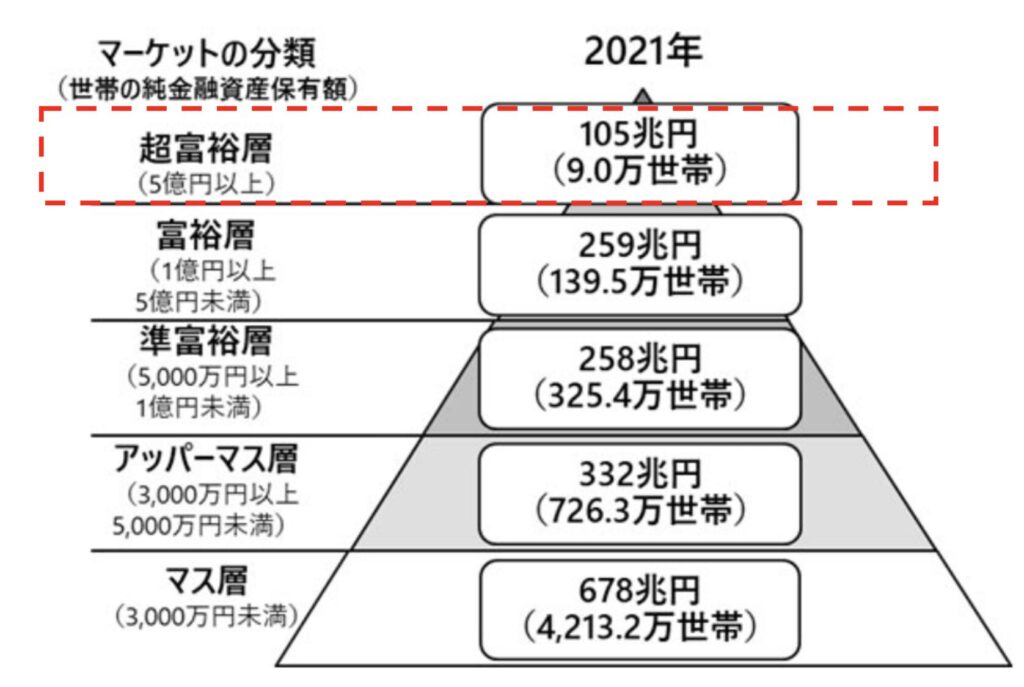

以下は野村総研が分類しているものですが超富裕層に位置します。5億円も持っているような人はこのような分類にすら興味がない方が多いとは思いますが。

超富裕層世帯は全体で0.17%程度しかいません。1000世帯に2世帯程度です。日本では東京の港区の人口が24万人程度で、全体の0.2%程度なのでドンピシャの数字ではありますよね。

実際は港区にも賃貸で住んでいる人が多く、海外や地方に超富裕層は散らばっているとは思います。完全リタイアは当然可能な水準で、計算しなくてもわかる資産額です。

自分の生活水準を決めて、その通りに支出するだけです。

そもそも4%ルールなどで運用すると毎年2000万円の収入が入ってくることになるので、月々150万円ほど使えてしまいますよね。

余裕を持ったFIREができますが、FIREする人は実際に少ないですよね。事業や家族、仲間と人生を楽しんでいる人が多いです。(上場社長など常にプレッシャーの中にいる人も存在します)

さて、このような方々の日常とはどのようなものかというと、千差万別です。筆者の観測内では職業は100%会社経営でしたが、他には以下のような方々が考えられます。

- 超一流芸能人(ダウンタウンなど)

- 超一流プロスポーツ選手

- 超一流アーティスト

- トレーダー(株信用、FXなど)

遺産で5億円手に入れた人などは論外としておきます。

個人で稼いで5億円以上の資産に辿り着くには、経営者として資本(事業投資、不動産投資など)と組織(人材、仕組み)を活用してレバレッジをかけないと厳しいと思います。

芸能人やスポーツ選手、トレーダーなどアスリート型は才能と運に恵まれた一握りの人のみでしょう。

数億円程度の資産額であれば、努力で辿り着けますが5億円ともなると一気に難易度が高まります。

サラリーマンでも30年程度かけて本気で節約して複利運用を活用すれば、なんとか辿り着く可能性もあります。

それにはある程度の高い年収(外資系エリート)と、投資の才能、相場に恵まれるという運も必要になってくるのでやはり難しいですね。

資産5億円以上の方々の日常といえば、当然責任を持って会社経営をしていたり、派手な生活を送っていたり、または意外にも質素だったりと統一感はありません。

筆者が出会ってきた富裕層達は基本的には質素でした。テレビやSNSで見る「お金持ち」とはかけ離れた存在であり、お金持ちは意外にも質素という話も本当なのだなと感じたものです。

彼らは何よりも割高なものにお金を払うのを嫌う傾向がありますので、結果的に物欲などは薄く、本当に価値のあるもの、体験にしかお金を使いません。

ただし、住居には手を抜かずお金を使っている印象は強いです。

高い高級車なども、リセールバリューが高く、法人で所有など非常にきめ細かいです。そもそも高級車ではなく、地味な耐久性のある国産カーに乗っていたりするので外見では庶民です。

贅沢しようと思えばできる状態が、贅沢への欲望を殲滅しているように感じました。

やはり、お金を稼ぐというのは万能なのかもしれないなと感じたものです。

5億円あれば都内で裕福な生活水準で何年暮らせる?

そもそも資産5億円もある超富裕層の場合は生活水準が高いことが想定されます。

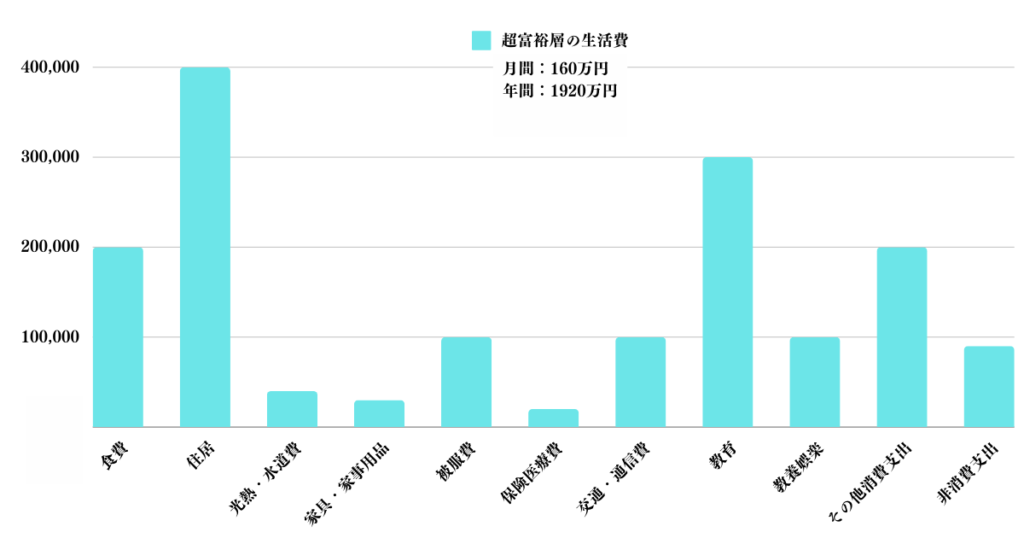

以下が超富裕層の場合に想定される生活費です。

| 内訳 | 超富裕層の生活費 |

|---|---|

| 食費 | 200,000 |

| 住居 | 400,000 |

| 光熱・水道費 | 40,000 |

| 家具・家事用品 | 30,000 |

| 被服費 | 100,000 |

| 保険医療費 | 20,000 |

| 交通・通信費 | 100,000 |

| 教育 | 300,000 |

| 教養娯楽 | 100,000 |

| その他消費支出 | 200,000 |

| 非消費支出 | 90,000 |

| 月間合計 | 1,600,000 |

| 年間合計 | 19,200,000 |

参照:10億円の資産ができたときにどこに預ける?そもそも何年暮らせる?利息生活でリタイア後でも資産運用に攻撃要素を加えよう!

1920万円の生活費を取り崩していくことを考えると5億円でも26年しか生活することしかできません。

まだ子供が小さい場合は、子供を育てる間は大丈夫ですが老後が若干心配になりますね。

ただ、一定程度5億円から利息を受け取ることができれば、十分に完全リタイアすることができます。

5億円で4%の利息を得るポートフォリオを組めば税後で1600万円の資本収入を得ることができれば、多少の取り崩しは必要となりますが資産の目減りを抑えてリタイアすることが可能です。

子供が巣立てば食費も教育費もなくなり負担も軽くなりますしね。

やはり前提として5億円あれば運用をして増やした方が良いということになりますね。

資産5億円以上の方々の運用

5億円保有している超富裕層で基本的に運用していない人はいません。お金に働かせることが当たり前と思っている人しか超富裕層まで辿り着くことはないのです。

適切な場面でレバレッジをかけるからこそ、人より高い報酬を得てきたのです。資産5億円以上になってくると、金融機関からひっきりなしに営業の電話がかかってくるかと思います。

筆者の観測範囲では、意外にもプライベートバンクなどで運用している人はいません。

中小企業社長の特徴として、自己運用とファンドなど併用で資産運用を行なっている人が多かったです。上場企業社長などはまた違うのかもしれませんが、意外でした。

ただやはりリスクを取った運用は基本的にしていません。

資産が50億、100億円を越えてくるとやはり手に負えず海外移住、プライベートバンク、ファミリーオフィスなどを活用する機会が増えてくるみたいです。

それでは資産5億円規模の方々の運用の中から王道のものを抜き出して紹介したいと思います。

債券投資

やはり富裕層は債券投資です。これは世界共通ですね。海外劣後債、国債など様々選択肢はありますが、米国債がやはり最も人気です。

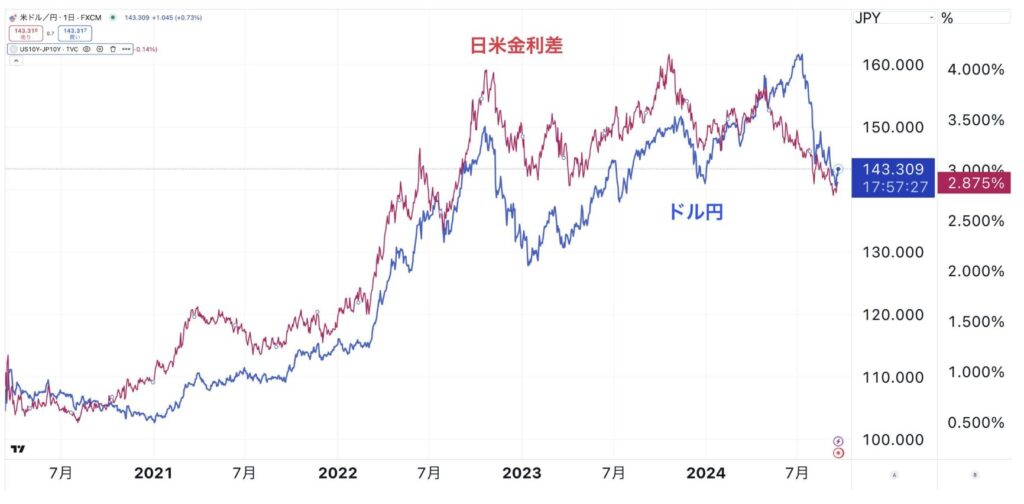

とはいえ、米国債は円建てで生活をしている人であれば常に為替リスクが付き纏います。一時は162円まで進んだ円安も140円台までもどしています。一時は139円まで円高が進みました。

ドル円は日米金利差に連動しているので、米国が景気後退に陥れば米金利が低下して日米金利差が縮小して更にドル円は下落していきます。

つまりは、現在債券を買い始めると、FRBが米国の不況を織り込み利下げを始めた時から円高が始まり為替損失がせっかくの利回りを食い潰してしまうことになるのです。

FRBが利上げを始める前の段階まで為替が戻るとすれば-30%程度の下落が見込まれるので債券価格の上昇で多少は防御されますが、それでも想定のリターンは得られないと考えられます。

ただし、ドルを一生円に戻さないなど0年スパンの短期的なドル円下落は許容できるという方であれば妙味があると言えます。

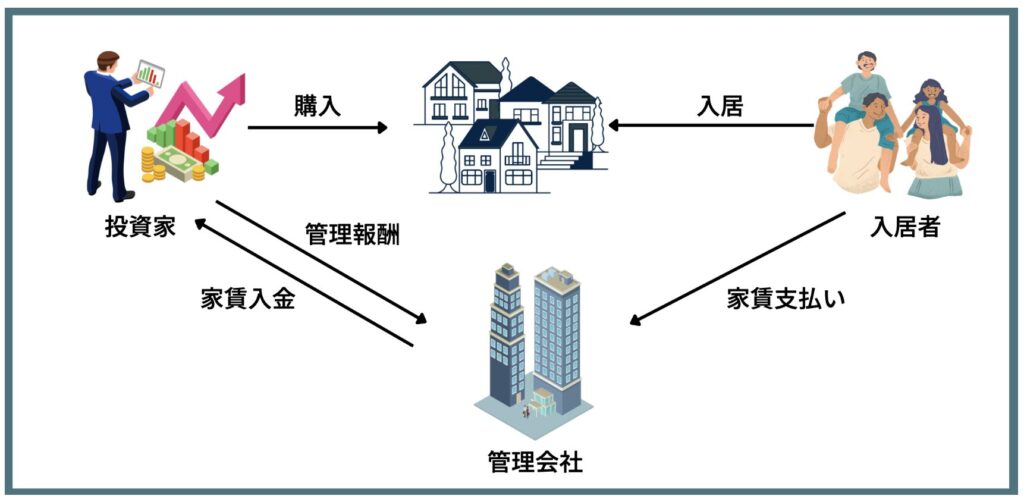

不動産投資

続いて、王道投資第二弾ですが不動産投資です。不動産は非常に人気で、資産5億円以上ある方はその与信力で存分に安定運用ができるはずです。

不動産投資ですが、こちらはできるだけキャッシュを使わずに融資を活用して規模でレバレッジをかけるべきです。

キャッシュを使ってリターンを狙うなら、金融商品の方が効率が良いです。

不動産の良いところは融資が活用できることなのです。金融機関も最悪とりっぱぐれても物件価値が低くなければ回収できますからね。ただ気をつけたいのはカボチャの馬車といったような悪質な不動産サブリースなどです。

「かぼちゃの馬車」は、スマートデイズが建設・運用していた女性専用のシェアハウスの名前です。 スマートデイズは不動産投資家に「かぼちゃの馬車」を販売し、サブリース契約を行うという形で事業を拡大していきました。 ターゲットとなったのは副収入を得たいサラリーマンや医者、公務員たちです。

サブリースが悪いわけではなく、かぼちゃの馬車は物件も劣悪、不正融資など不動産業界の不正オンパレードといったような投資となっていました。

基本的にはこういった物件はテレアポなどで美味しい話があるといったような勧誘があるはずなので、それは本当に良い投資になるのかを見極める必要があります。

事業家であれば、早々騙されることはないかと思いますが油断は禁物です。

不動産に関しては自分で物件を見極め購入し運用するのがベストだと思います。

人にあまり任せてしまうと利回りが低くなりますし、トラブルに発展してしまうことも少なくありません。一つの事業として捉えるべきでしょう。

融資で土地を買い、上物を建設し一棟物を仕上げ賃貸に出す、売却するなど、このくらいまでたどり着けると、資産は優に10億を越えてくる体制が整っていると言えます。

S&P500インデックスファンド

インデックスファンドは大ブームでしたね。2020年から米国株がバブルだったので、インデックスファンドは富裕層も昔から購入するような資産です。

今では投資初心者の間でもインデックスファンドさえ購入しておけば問題なし、といったような言説が目につきます。

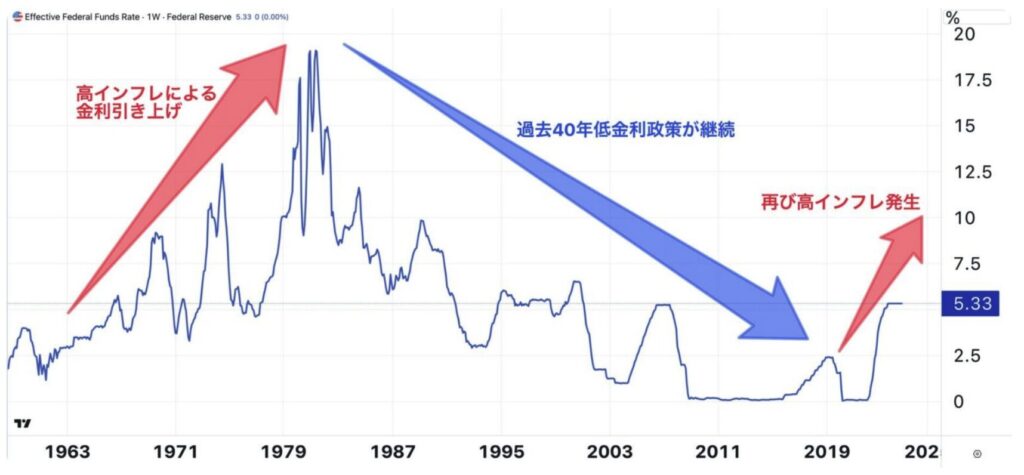

しかし、筆者はインデックスファンドについてはかなり懐疑的です。当然、FRBが利上げしていることもあるのですが、今回のインフレの高騰は実に40年ぶりの水準です。

これはなぜ起きているかというと、Covid19パンデミックによる紙幣のバラマキやウクライナ戦争なども影響しているのですが、最も大きく影響しているのは40年に亘る金融緩和の結果発した産物です。

この間、米国株式は上昇を続けました。まさに低金利が土台となり、そしてドットコムバブル、テクノロジーバブルが後押しした形となりました。

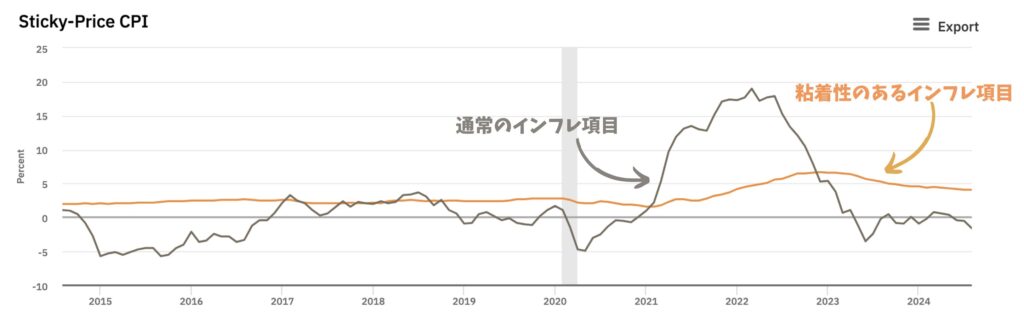

しかし、今後は不況が来ても、過去のように異次元な低金利政策ではなく、比較的高金利で米国は推移されることが予想されています。原油価格下落で見た目上のインフレは低下しても粘着性のある項目のインフレは依然として高い水準となっているからです。

安易に金融緩和をおこなってしまうとインフレが再燃してしまい1970年代と同じ経過を辿ってしまいます。

つまり、今までのように金融緩和を実施できないので米国株は過去のような上昇は厳しいということです。

ここから30年、40年と米国株が力を取り戻さないのではないかと筆者は考えていますが、少し悲観的すぎるかもしれませんね。しかし、10年スパンの停滞は十分に可能性が高いと考えています。

実際、現在と同じ高インフレが発生した1970年代は10年間、S&P500指数は停滞し続けました。

すでに保有資産が5億円を超えるような方々は、他にも安定的な投資対象、成長がある市場が必ずありますので、模索すべきだと考えています。

ヘッジファンド

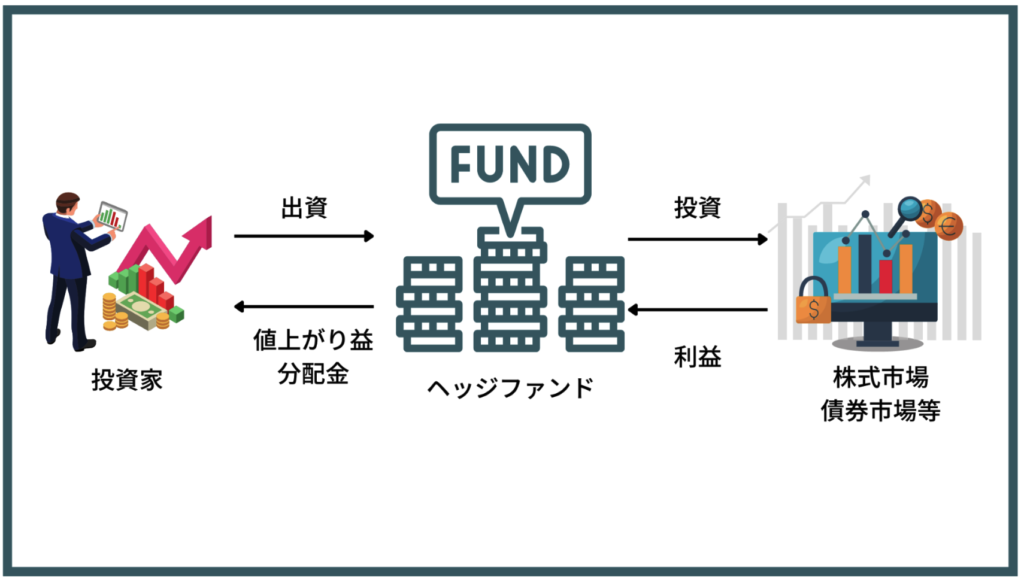

最後にヘッジファンドです。ヘッジファンドはプライベートバンクやファミリーオフィス、最近ではファンドラップ経由などで運用を行う人も増えたかと思います。

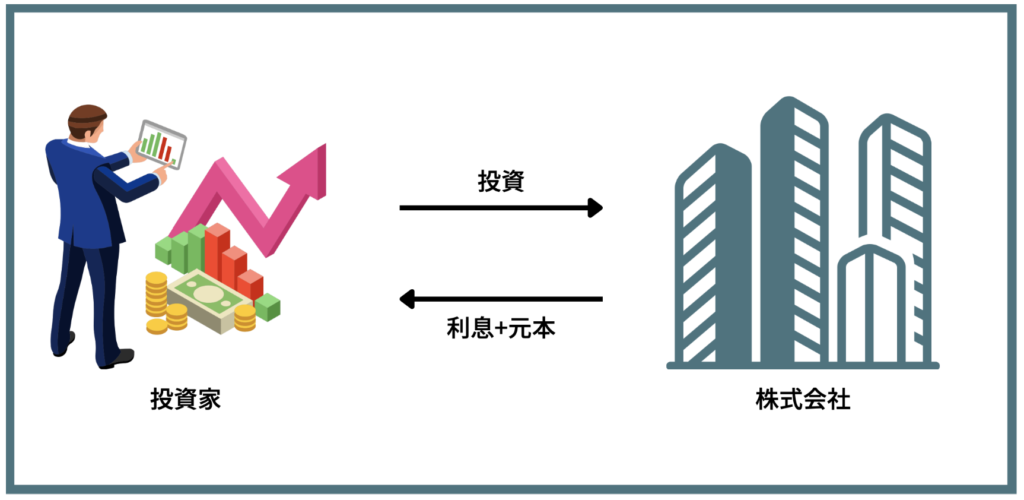

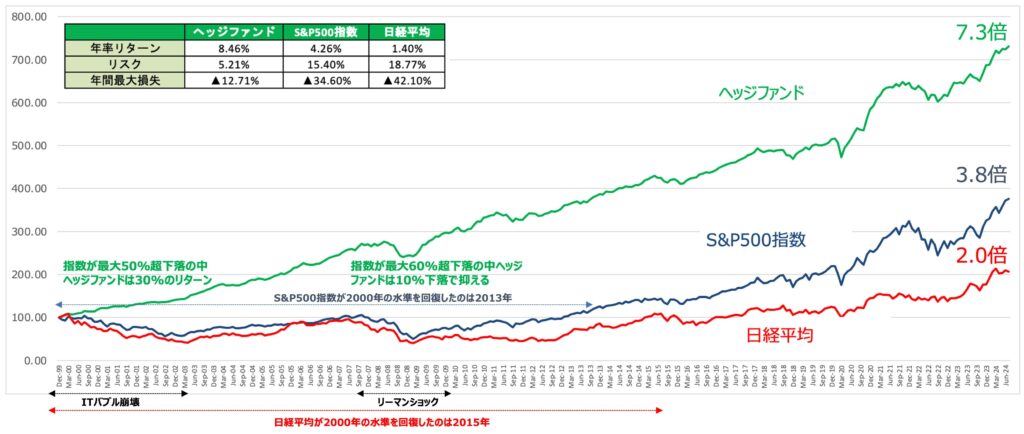

筆者の場合は直接ヘッジファンドへ入れています、間に仲介が入るので手数料は高くなるかと。ヘッジファンドとは絶対収益型ファンドであり、下落相場でも積極的にリターンを狙っていくことを至上命題としています。

投資家にとってはファンドに預けているのだから、リターンを求めるのは当然ですよね。

投資信託ではインデックスファンドとアクティブファンドがありますが、インデックスは市場が暴落すればそのまま被弾します。

アクティブファンドに関してはインデックスを超えるパフォーマンスを求められているにも関わらず、インデックスの成績を下回っているのが実情です。

→アクティブファンドはやめとけ?パッシブ運用型の投資信託のどちらがよいかデータを比較しながら検証!

ヘッジファンドの場合は公募の投資信託とは異なり私募ファンドです。

金融庁の規制を受けずに柔軟な運用が実現できること、また手数料形態が成功報酬型であることから、ファンドマネジャーが結果を出さなければならない環境にあるのも、ヘッジファンドの高いパフォーマンスに繋がっているものと考えられます。

ヘッジファンドと言っても、当然ピンキリであり、しっかりと見極める必要があります。

筆者としては、長期投資の複利運用こそが資産を増大させるには最もインパクトがある投資であると考えているため、損失を可能な限りミニマイズしてくれるヘッジファンドを選択しています。

5億円保有している方であれば、複利運用すると途方もないリターンになるのは言うまでもないですね。なぜ損失を出さないファンドが良いかというと、過去の優良ファンドの特徴だからです。

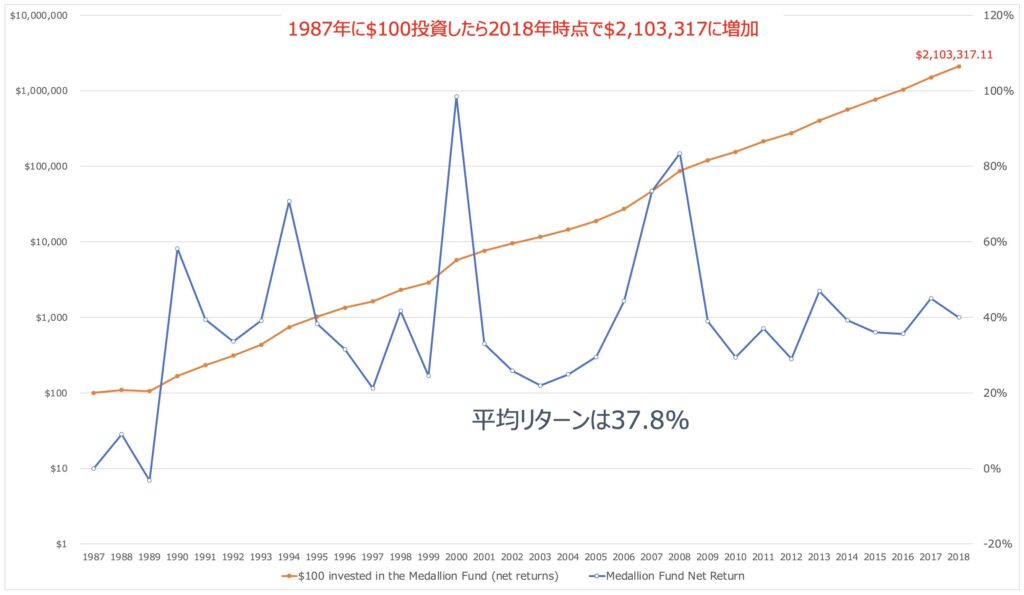

例えば、今や伝説のヘッジファンドであるメダリオンファンド(ルネサンステクノロジー)は30年間マイナス運用なしで平均リターンは39%でした。

あの世界一の投資家であるウォーレンバフェット氏の運用も、過去50年間でマイナスの年は2回のみです。初期の35年はマイナスの年はありませんでした。

平均年利回りは20%です。つまりは毎年確実にリターンで増えた利益の上に利益を重ねていたということです。

これが長年の平均リターンの向上に繋がっているのです。この「リターンの上にリターンを重ねる」ということが最も資産形成では重要なのです。

まとめ

資産5億円保有している人は、運用の選択肢が堅実且つ効果的で、まさに資本主義を感じてしまいます。

また、富は加速するという言葉の通り、あまり意識しなくても5億円あれば資産が増えていくのが現実です。

まだまだ10億円を超えない規模感ですと、自分で運用をする方も多いと思いますので、筆者の長年の経験からまとめた投資先も以下にありますので、参考になれば幸いです。