「5000万円」の貯金・資産を達成するには、どれくらいの長い道のりが待ち受けているのでしょうか?

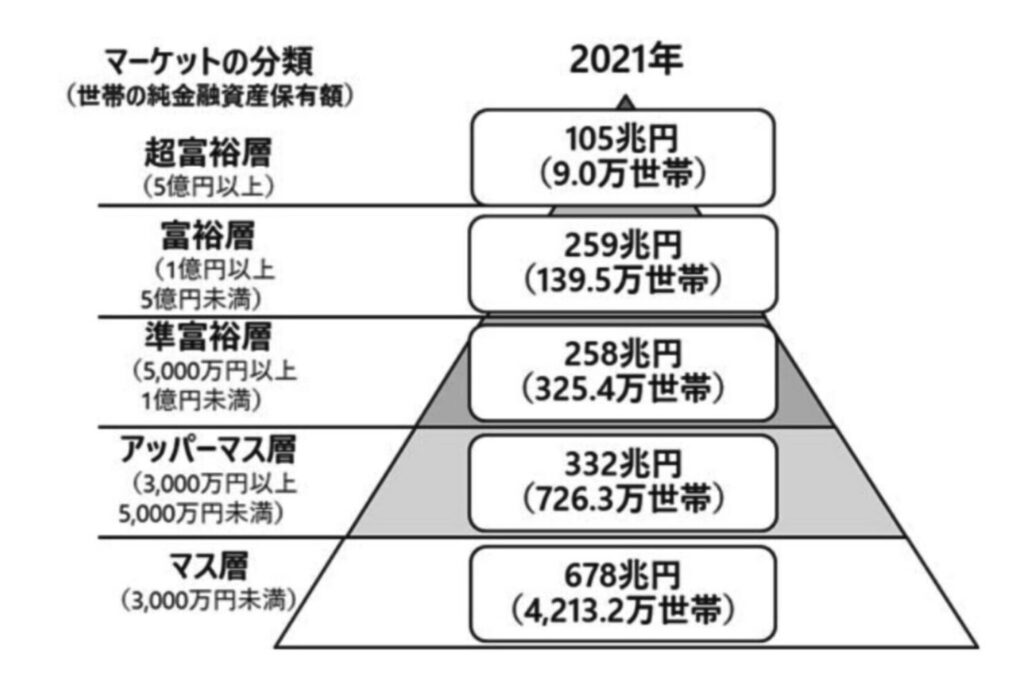

大金ですので、なかなか想像し難い水準の資産とも言えます。貯金5000万円を保有している世帯は日本では10%以下、そして準富裕層に位置付けられる資産家となります。

サラリーマンであれば、相当な努力を積み重ね、築いた資産と言えるのではないでしょうか?

もしくは、親の遺産、生命保険の支払いを受けた場合に達成することも少なくないでしょう。

しかし、地道に5000万円を貯金することは一筋縄ではいかないのが一般的です。ただ、来るインフレ社会では5000万円はもはや裕福とは言えません。通過点として捉えましょう。

今回は実際に、準富裕層の称号を得られる5000万円の資産を築くまで、現在保有しているであろう資産別にシミュレーションしてみます。

貯金5000万円あったら投資はもういらない?5000万円超えたら何年暮らせる?(独身〜5人世帯まで)

5000万円を超える資産を保有しているということは、どれくらいの期間を働かずに貯金取り崩しだけで生きていけるのでしょうか?

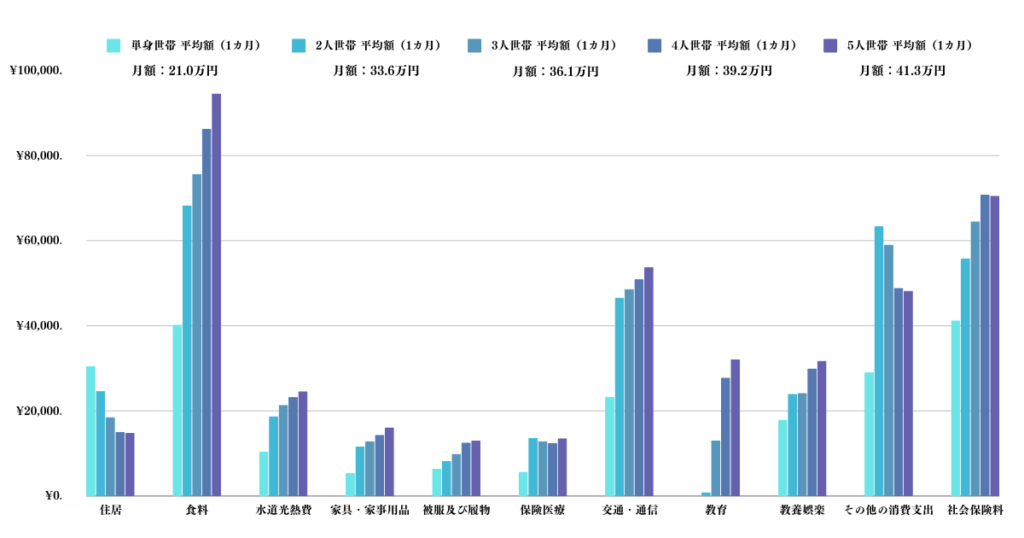

生活費は個人差があると思いますので、日本の一般的な生活費から考えていきます。

| 項目 | 単身世帯 平均額(1カ月) | 2人世帯 平均額(1カ月) | 3人世帯 平均額(1カ月) | 4人世帯 平均額(1カ月) | 5人世帯 平均額(1カ月) |

|---|---|---|---|---|---|

| 住居 | 30,525 | 24,652 | 18,557 | 15,074 | 14,805 |

| 食料 | 40,235 | 68,273 | 75,667 | 86,316 | 94,596 |

| 水道光熱費 | 10,405 | 18,754 | 21,383 | 23,247 | 24,590 |

| 家具・家事用品 | 5,377 | 11,605 | 12,872 | 14,395 | 16,127 |

| 被服及び履物 | 6,374 | 8,260 | 9,903 | 12,587 | 13,024 |

| 保険医療 | 5,714 | 13,648 | 12,877 | 12,431 | 13,562 |

| 交通・通信 | 23,337 | 46,611 | 48,649 | 50,921 | 53,798 |

| 教育 | 0 | 854 | 13,088 | 27,789 | 32,136 |

| 教養娯楽 | 17,921 | 23,999 | 24,212 | 29,987 | 31,787 |

| その他の消費支出 | 29,077 | 63,356 | 59,065 | 48,897 | 48,243 |

| 社会保険料 | 41,244 | 55,850 | 64,551 | 70,808 | 70,527 |

| 合計 | 210,209 | 335,862 | 360,824 | 392,452 | 413,195 |

- 独身であれば月の生活費は21万円(年間252万円)

- 2人世帯であれば33.6万円(年間403万円)

- 3人世帯であれば36.8万円(年間441万円)

- 4人世帯であれば39.2万円(年間470万円)

- 5人世帯であれば41.3万円(年間496万円)

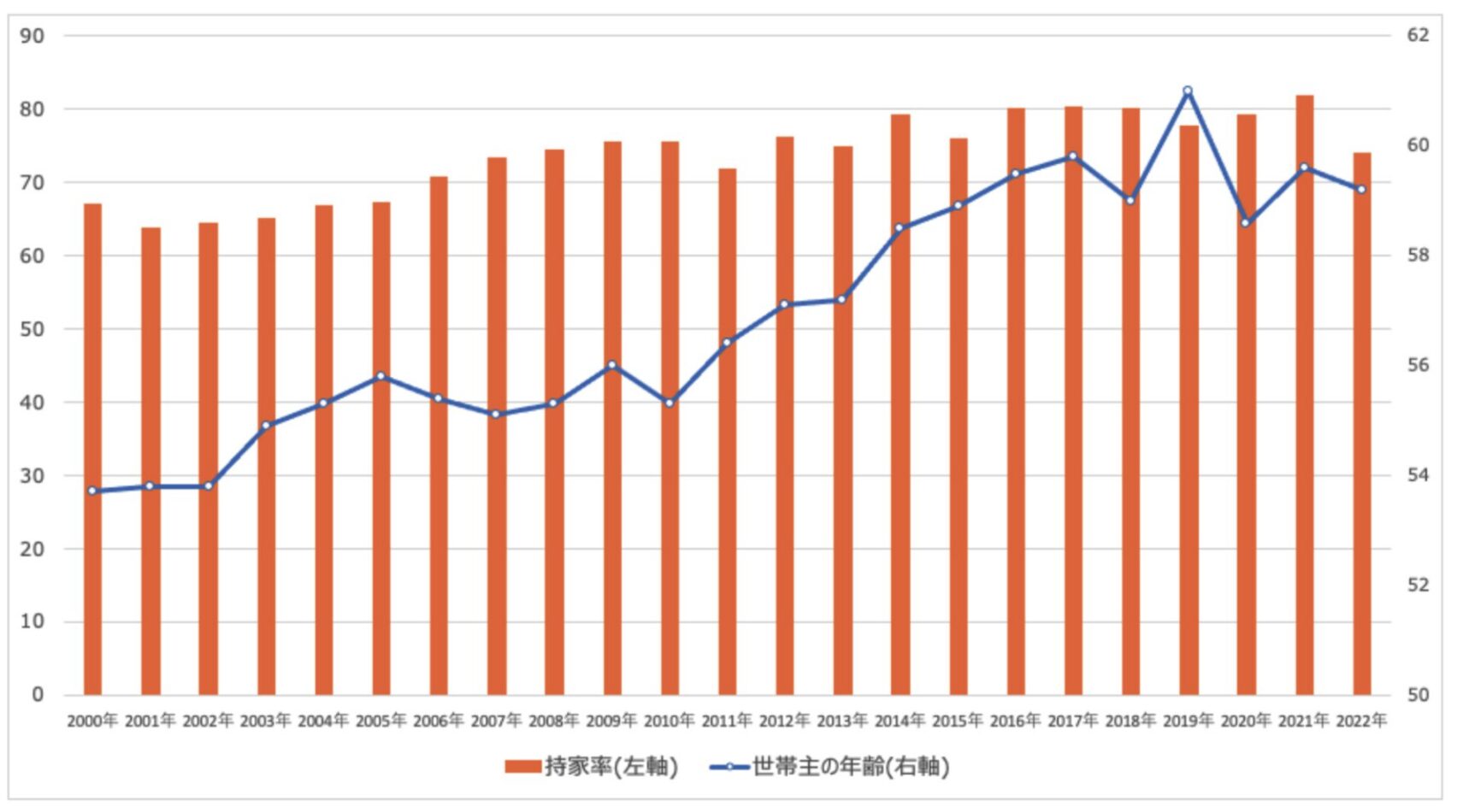

ただ、上記をみると住居費が安すぎるような気がしますが、高齢化により既にローンを払い終えた持ち家世帯が相当数いることが理由になっているのでしょう。

実際、二人以上世帯の実に70%近くが既に持ち家となっていますからね。

本来、賃貸であればこの2倍はかかりますし、都内であれば3倍以上、都心であれば5倍でしょう。

住居費は一旦置いておいて、上記の生活費の場合、5000万円を単純に貯金を切り崩していくのであれば、以下の年数を労働なしで生き延びることができます。

- 単身世帯:19.8年

- 2人世帯:12.4年

- 3人世帯:11.3年

- 4人世帯 :10.6年

- 5人世帯:10.1年

東京都心の場合は住居、生活費共に跳ね上がるはずなので、さらに短くなると思います。

また、旅行や少しお金のかかる趣味はまず不可能で、諦める必要があります。(何のために生きているのかわからなくなりそうです)

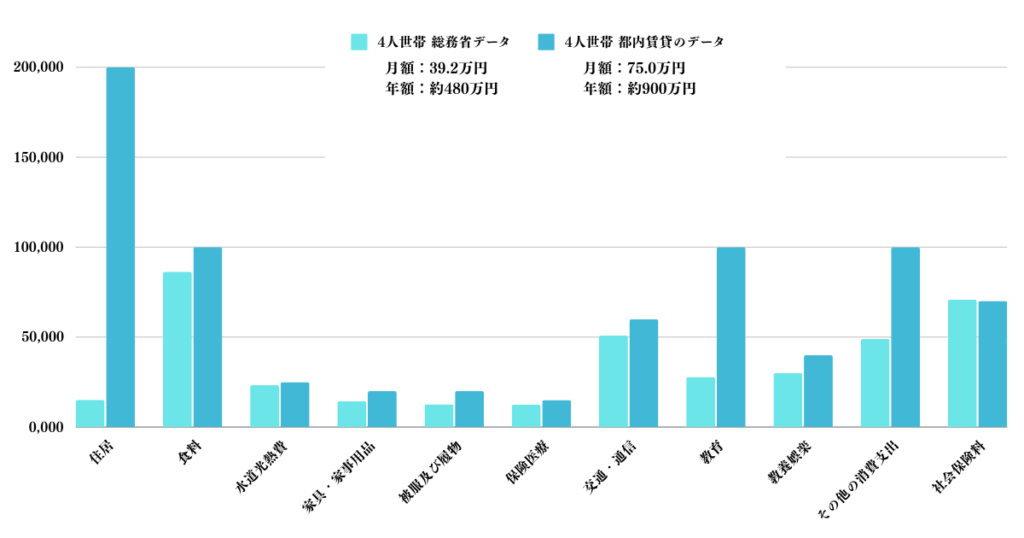

例えば子供が2人いる4人世帯の場合の生活費を東京で賃貸を行なっている世帯を前提にシミュレーションしたものが以下となります。

| 項目 | 4人世帯 総務省データ | 4人世帯 都内賃貸のデータ |

|---|---|---|

| 住居 | 15,074 | 200,000 |

| 食料 | 86,316 | 100,000 |

| 水道光熱費 | 23,247 | 25,000 |

| 家具・家事用品 | 14,395 | 20,000 |

| 被服及び履物 | 12,587 | 20,000 |

| 保険医療 | 12,431 | 15,000 |

| 交通・通信 | 50,921 | 60,000 |

| 教育 | 27,789 | 100,000 |

| 教養娯楽 | 29,987 | 40,000 |

| その他の消費支出 | 48,897 | 100,000 |

| 社会保険料 | 70,808 | 70,000 |

| 合計(月額) | 392,452 | 750,000 |

| 合計(年額) | 約480万円 | 約900万円 |

地方に住んでいると900万円という金額に違和感があるかと思いますが、東京に住んでいると現実的な数値となります。塾代でも中学受験では月間10万円ほど必要になってくるからです。

授業料だけでなく夏期講習などを含めて考えると年間100万円以上かかります。日本は先進国故に、教育費はどんどん上昇していますね。5000万円あっても6年経たずに資金が尽きる計算になります。

アッパーマス層から準富裕層へ!5000万円までの道のりは?

それぞれの資産額で、シミュレーションをしていきたいと思います。単純な計算ですが、年数の規模感を押さえておくことは非常に重要となります。

具体的な金額として、500万円、1000万円、2000万円、3000万円の場合で考えていきます。

現在資産500万円を保有している場合

500万円の資産を保有している場合をまず考えてみます。

毎月頑張って10万円の貯金をした場合、残りの4500万円を貯めるにはどれくらい掛かるのでしょう?

- 10万円/月×12ヶ月=120万円

- 4500万円 ÷ 120万円 = 37.5年

約38年掛けてようやく5000万円です、途方に暮れる年数ですね。

1000万円をすでに保有している場合

1000万円をすでに保有しているとします。

毎月頑張って10万円の貯金をした場合、残りの4000万円を貯めるにはどのくらいかかるのでしょう?

- 10万円/月×12ヶ月=120万円

- 4000万円 ÷ 120万円 = 33.3年

約33年掛けて、ようやく5000万円ですね。

2000万円をすでに保有している場合

2000万円をすでに保有しているとします。毎月10万円の貯金をした場合、残りの3000万円を貯めるには、

- 10万円/月×12ヶ月=120万円

- 3000万円 ÷ 120万円 = 25年

約25年掛けてようやく5000万円ですね。

3000万円をすでに保有している場合

2000万円をすでに保有しているとします。毎月10万円の貯金をした場合を考えてみましょう。

残りの3000万円を貯めるには、

- 10万円/月×12ヶ月=120万円

- 2000万円 ÷ 120万円 = 16.7年

約17年掛けてようやく5000万円ですね。

やはり、3000万円という大金を持ってしても、長い時間が掛かりそうです。

貯金だけでは5000万円を築くには時間が掛かる

上記の通り、たとえ3000万円もの資産を保有しているにも関わらず5000万円の資産到達まで17年かかってしまいます。

毎月頑張って貯金を10万円しているのに、報われていない感覚に襲われないでしょうか?

そして…ではなぜ富裕層の人たちはどんどん資産を大きく育てていくことに成功しているのか?

それは「お金に働いてもらっているから」に他なりません。人間1人で稼げる金額には限界があります。

ハリウッドの一流俳優、MLBで活躍する大谷翔平選手のような異次元の功績を残す人であれば1人でも良いです。

しかし、そのような人は世界人口の1%以下ではないでしょうか。私も含め、1人では限界があります。

さて、本題ですが富裕層は具体的にどのように資産を増やしているのでしょうか?

お金に働いてもらっているといえば「資産運用に成功している」ことになります。

実際問題、資産運用は、人生では避けられない課題であり、富裕層だから取り組むべきものでもありません。資産形成を考える全ての人が取り組むべきものです。

資産運用は毎年の利回りでリターンを出し、資産を増やすことを目的とします。資産運用の効用として大きいものが、「複利」です。

複利のインパクトは凄まじいもので、複利を活かすために、資産運用は早く始めればその分有利であるという意見も多いです。

当然ですよね、福利は利益の上に利益が乗るのですから、指数関数的に資産を大きくしてくれるのです。時間と仕組みでお金を稼ぐ、という感覚です。「スノーボールエフェクト」と欧米では言われています。

資産運用は人生設計次第で投資先が変わってきます。急いで資産を増やしたいのであれば新興国やグロース株(成長株)などに集中投資するなどの選択肢があります。

これは資産が「数百万円程度」の場合の戦略と私は考えています。少額であれば、失ってもカムバックしやすいです。

200万円、300万円を失ってもほとんどの人の場合、複数年の労働で資産を回復できます。しかしまとまったお金になってくると、カムバックが難しくなります。

1000万円の大台に乗ってくると、リスクを果敢に取り資産を増やすよりも、安定的に複利を活用しながら時間でお金を稼ぐ方が、より堅実で着実に資産が増えていきます。

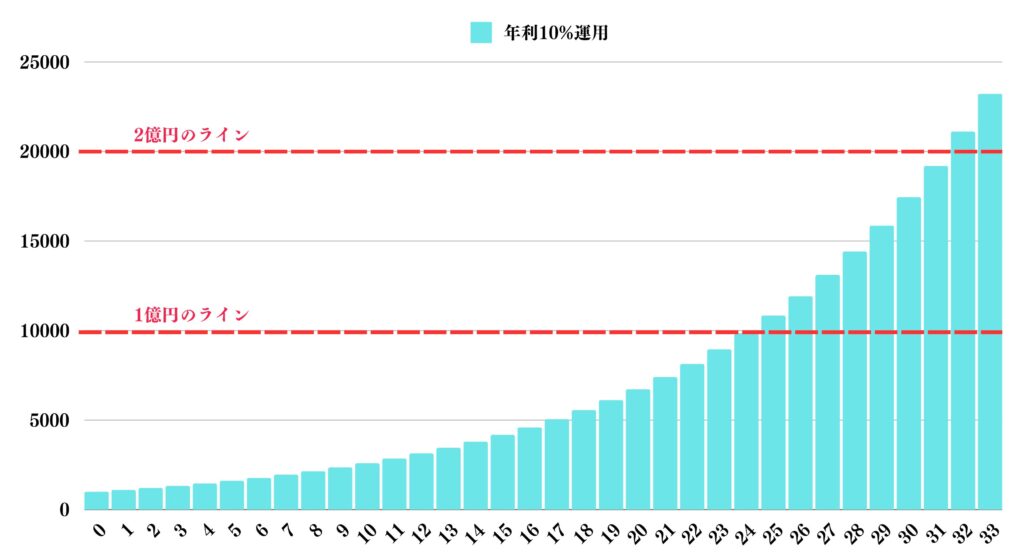

5000万円を目指す上で、資産1000万円の人は毎月の貯金が10万円ですと、約33年かかると上記では述べました。しかし、元本の1000万円を効果的に、年平均利回り10%程度で複利運用していけば、33年後には2.1億円を突破します。

関連:投資で平均年利10パーセントを狙うのは難易度が高い?個人投資家が狙うべき運用利回りを考察する!

ここにさらに毎年の貯金が加わります(追加で運用するなどの選択肢も当然あります)。

これはベストケースですが、資産運用の複利を生かした場合の効果を実感できるでしょう。資産を増やすには、資産運用を避けては通れないのです。

資産を築く人はとにかく資産運用への取り組みが早いです。年齢を追うごとに先に始めていた人との差が明らかになってくるので資産運用は後回しにして良い科目ではありません。

500万円の資産の人はまず1000万円到達をまず目指そう

まずは500万円を利回り10〜15%で運用して回す、若しくは日本の小型株や新興国不動産などに投資するなどして2倍、3倍を目指します。

1000万円の大台に乗せることを意識して、資産運用に取り組みます。ただし、小型株など成長株や新興国不動産はハイリスクハイリターンです。

貯金で1000万円まで頑張ってみるのも、良いでしょう。私の場合は貯金と節約で1000万円まで資産を増やし、そこから本格的に資産運用を開始しました。

具体的には、日々の生活費を切り詰め、年収アップを目指し転職などもし、収入を増やし、支出を減らす生活をしばらくしていました。

早く資産が必要なのであれば、リスクを取る必要があります。ここは自分の人生設計と相談ですね。

しかし、やはり急がば回れ、1000万円くらいまでは貯金と本業を頑張れば良いと思います。

1000万円を5000万円に到達させるには?

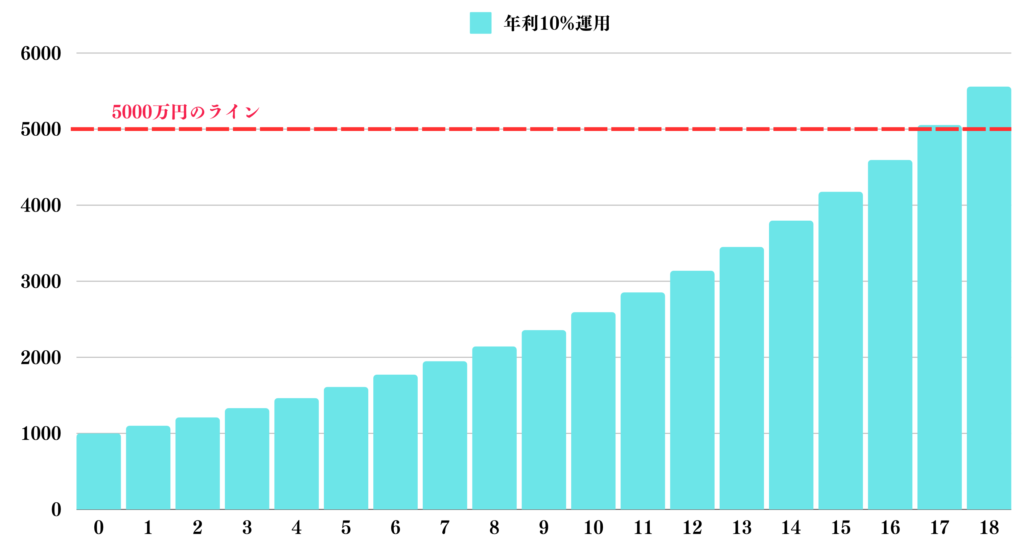

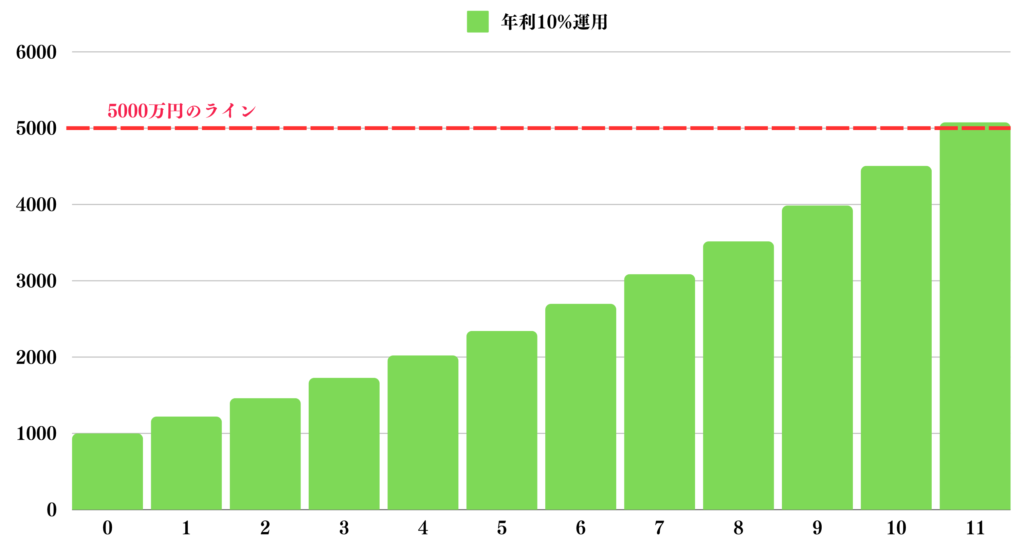

シンプルに1000万円を年利回り10%を目指し運用をしていくと、5000万円到達まで18年かかる計算です。

しかし、これは毎月の貯金を考慮していない数字なのでさらに短縮できます。

毎月10万円、年間120万円を追加投資しながら運用をしていくと、どのくらいの年数で5000万円を達成できますでしょうか?

11年で達成、7年もの長い時間を短縮できました。追加投資額が大きければ大きいほどその期間は短くなります。

時間と複利効果を活用すると、ここまで資産がジャンプアップできるのです。追加投資をした場合でも12年かかる、というのはそれでも長いように感じますよね。

でも、資産を育てるのは木を育てるのと一緒で、一気に伸びたりはしません。じっくりいきましょう。

一気に伸ばそうと思えば、日本の小型株などハイリスクを取る必要があります。

私自身、ハイリターンを目指して数百万円を小型株に投下し何倍にもしようと試みましたが、資産が半減してしまい、自分には向いてないと考え、ゆっくり資産を育てる方針に変えました。

むしろ資産が半減したせいで3年ほど資産運用で非常に重要な「時間」を失いました。あの失敗がなければ今頃どのくらい資産があったのだろうと、たまに思い出します。

しかし、この失敗を経て、ゆっくり資産を育てる方針が功を奏し、普段の仕事に集中しつつ、資産も同じく育っていくという好循環が生まれたのです。

10%の利回りを達成するには?高配当銘柄は正解なのか?配当生活は可能?

上記では、利回りが10%の前提でグラフを作成していますが、投資で年利回り10%というのは実は難しいことです。簡単ではありません。

世界の投資家ウォーレン・バフェットという生きる偉人がおりますが、彼ですら年平均リターンは20%程度です。

バフェットも運営している保険会社特有の「フロート」という仕組みを使ってレバレッジを使っているので銘柄選択によるリターンは10%程です。

一般投資家が例えば株式投資で安全に年10%利回りを目指そうと考えると、やはり高配当株投資がメインの戦略になってくるのかと考えてしまう人は多いのではないかと思います。

関連:株式投資の巨星:ウォーレン・バフェットの投資哲学とバークシャー・ハサウェイの興隆

高配当株は選択肢になり得る?

高配当利回りで有名なのが、JTや三井住友銀行などになってきます。しかし、高配当を出す企業がなぜ配当を出しているのかをまず理解しなければなりません。

基本的に企業は成長していくために、事業で獲得した利益を自社の事業へさらに投資していくことが必要です。

しかし、高配当を出す企業はすでに市場のパイを取り切り、成長余地がなく、フェーズとしては現状を維持していくという方針を持っています。

かつて、米国マイクロソフトが配当を開始することを発表した瞬間に株価は大きく下落し、その後もしばらく低迷しました。

なんとかクラウドサービスを発掘したため、その後株価は上がりましたが、マイクロソフトも一歩間違えれば老舗の成長が終わった企業だったのです。

配当、特に高配当を出す企業はさらなる成長はなかなか見込めず、一般投資家からするとキャピタルゲイン(株式値上がり益)を獲得できないことを意味します。

また、成長が見込めず、時代の変化に応じることができずそのまま株価が低迷してしまう可能性が高いです。配当を出すということは投資先がない、投資先をこれ以上探す気がないとも取られてしまうのです。

個人投資家も、企業から配当をもらっていても、株価が落ちれば、資産が減少してしまいます。結果的に自分の資産は増えていないではないかという状況になります。

すでに用船料は下落しており、後は株価下落を待つのみですね。

私募ファンド・ヘッジファンド投資という選択肢

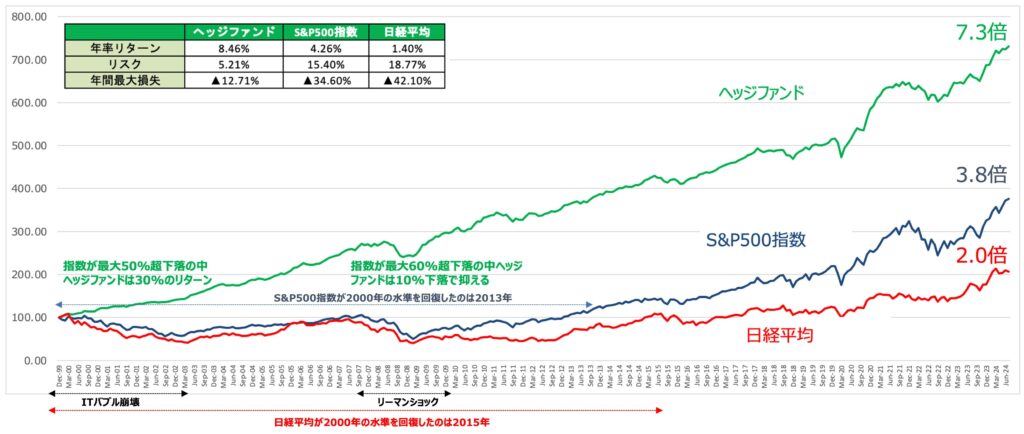

結果的に、運良く老舗のヘッジファンドとの出会いがあり、そちらで運用をお願いして、高い利回りで資産を増やしていけてます。

株式を中心に運用をしていくファンドであり、ファンドマネジャーの腕次第でリターンが変わる種の運用先ですが、十分にリターンが出ており満足しています。

「ヘッジファンド」はなかなか日本では馴染みがありませんが、これからどんどん日本でも当たり前の運用法となっていくと思います。

理由は単純でリスクを最小化しながら株価指数よりも高いリターンを挙げているからです。ヘッジファンドは以下の通り暴落局面を抑制しながら高いリターンを出し続けています。

最低出資額が1000万円となっているのが通常ですので、複利効果を生かし運用をしたいと考えている人は、検討の一つに入れてみてはどうでしょう。

まとめ

保有資産別にどのように5000万円を目指していくのかを紹介しました。

基本的には1000万円までは頑張り、そこから大きく複利を生かして資産を増やしていくことをお勧めします。

やはり、お金に働いてもらい資産を増やしていくというリテラシーはまだまだ多くの日本人は身についていないように感じます。形はどうあれ相場の波にしっかり乗って、お金の不安のない人生を送っていけるようにしましょう。