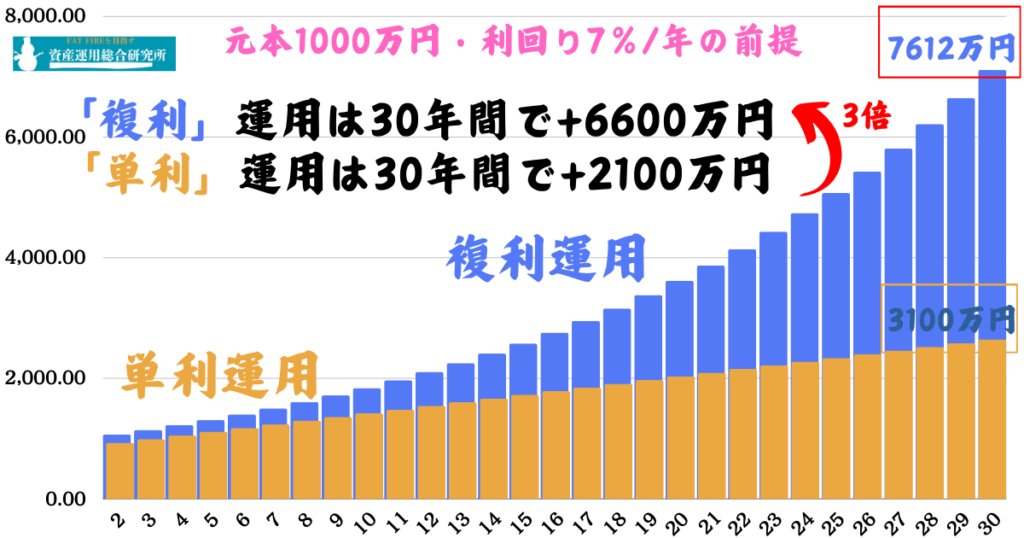

資産運用は「待ち」の期間があります。投資をして最初から利益がすぐに出るというものではありません。運用は時間が経てば経つほど、効果を発揮するのです。

複利効果があるからですね。

しかし、多くの人が、投資をして「1年でいくら儲かるか、では2年では?」と短期的に考えて、結局資産運用自体を投げ出してしまう事例をたくさん見てきました。

しかし、それでは勿体無いですよね。投資・資産運用は忍耐が大切で、忍耐力がない故に良い投資先をみすみす見逃してしまいます。

今回の記事では、資産5000万円以上を保有する方が、そもそもリタイア・セミリタイアは可能な水準なのか?

また、まだまだリタイアしないのであれば、その5000万円をどのように活用してさらなる資産を蓄積していくべきなのかを論じていきます。

40代から60代の準富裕層の割合とは?老後世代含めて年代別にどれくらい存在している?

まずは働き盛りの40代から定年後の60代の世代の準富裕層の割合についてみていきたいと思います。

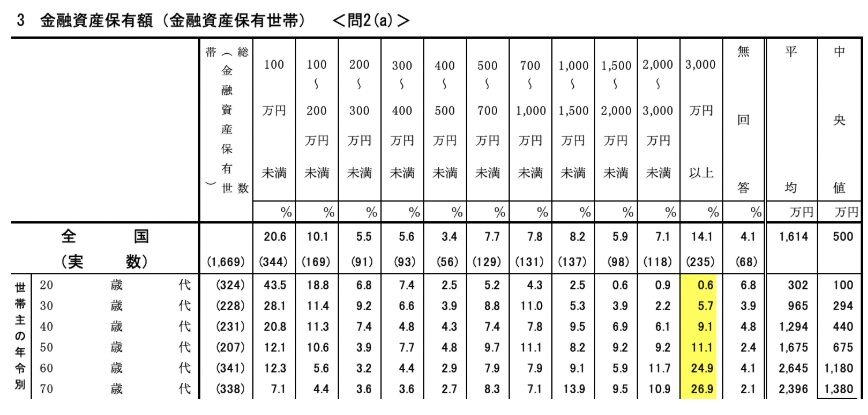

以下は総務省が発表している3000万円以上の資産を保有している世代毎の分布です。

3000万円以上の資産を保有している割合でも40代で9.1%、50代で11.1%、60代で24.9%となっています。

準富裕層の5000万円ともなると40代で5%、50代で7%、60代で15%程度となることが推定されます。

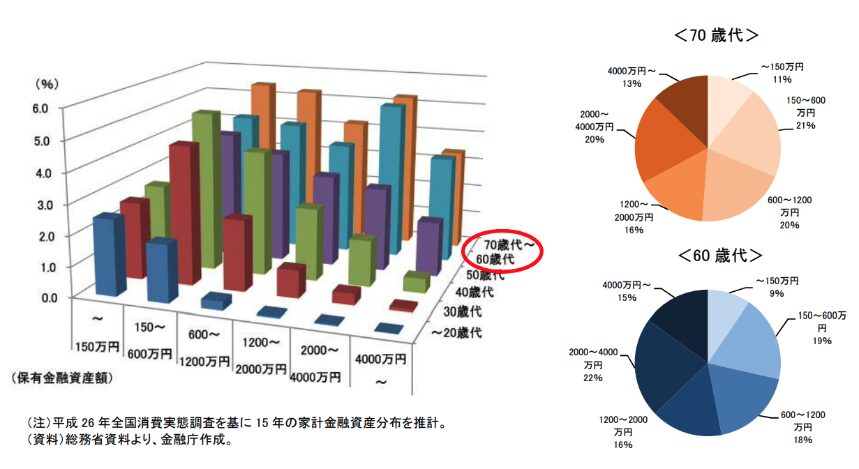

もう少しわかりやすいデータは金融庁の以下のデータとなります。各世代の資産が棒グラフとして可視化されています。

退職金を貰える60代からは4000万円以上の比率が急増しますが、勤労世帯の比率は小さくなります。

60代でも4000万円以上の世帯の比率は15%ということなので、5000万円以上ということになると10%-12%程度ということになりますね。

いずれにせよ、準富裕層の比率は低いということがわかります。

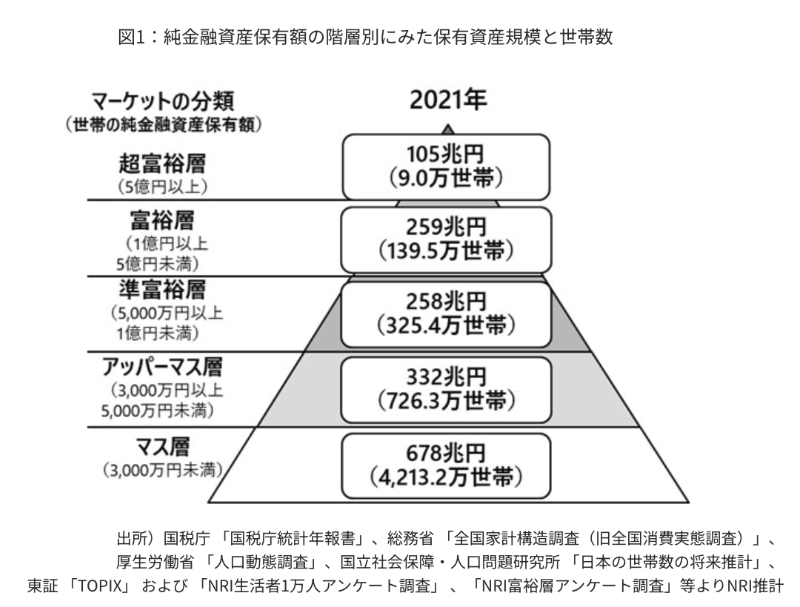

世代関係ない野村総研のデータだと準富裕層以上の比率は5300万世帯のうち473万世帯なので全体の約9%ということになります。

とはいえ、日本は2024年現在インフレが進んでおりますので、投資をしている人は一気に資産が大きくなっているので準富裕層、富裕層など来年の統計ではさらに増えているものと思われます。

準富裕層の生活とは?車とか住居はどうなのか?

準富裕層の生活について気になっている方もいらっしゃると思います。筆者は現在は1億円以上の資産を保有していますが、5年前に準富裕層を達成したところです。

当時のことを思い返すと、特段今と生活スタイルは変わっていないかと思います。

では裕福に暮らしていたかというと、そんなわけはなく、社会人になったばかりの新卒の頃から変わらない生活を続けています。

都内近郊の5000万円の3LDKの物件に住んでいます。ありがちなタワーマンションに住んでいたりはしません。

更に車もカーシェアで好きな時に好きな分だけ使うことにしています。かなり節制していると思います。

生活水準は一度上げてしまうと戻すことは出来ません。

リタイアするのに安全圏といえる水準、一般的には2〜3億円ですが、筆者の場合は5億円まで資産を形成するまでは気を引き締めて生活水準を上げずに生活していく予定です。

関連記事:

- 50歳〜60歳で金融資産2億円〜3億円あったらリタイアは可能?資産運用を活用して豊かな老後生活を送ろう!

- 資産5億円保有している超富裕層は完全にリタイアして生活することは可能?裕福に暮らして何年暮らせる?

そもそも資産5000万円(準富裕層)あったらリタイア可能なのか?投資はいらないのか?

準富裕層は5000-1億円未満の世帯です。既婚であればパートナーと合算した資産になります。まだまだ上には超富裕層、富裕層が控えています。準富裕層は通過点ですね。

しかし、筆者はこの通過点はこれまでのアッパーマス層やマス層の頃とは一味違う通過点だと考えています。

その理由は、保有資産が大きく、運用方法次第では非常に大きな資産にもなりますし、間違えると大きく減少してしまうサイズでもあることです。

投資元本が大きければ、博打のような投資をして失敗したらあっという間に大金が吹き飛んでしまいます。しかし、堅実な投資を行えば、着実に、富が加速していきます。

さて、5000万円の資産でリタイアは可能かというと、セミリタイアは可能ですし、完全リタイアは不可能です。

セミリタイアとは、運用益を獲得しつつも、労働は継続していく(年収が下がったとしても好きな仕事をするなど)生活スタイルになります。

完全リタイアは運用益のみで暮らすことになりますが、4%ルールに基づくと5000万円のリターンは200万円です。20%の税金を払って手残りは160万円。月ベースで直すと13万円です。

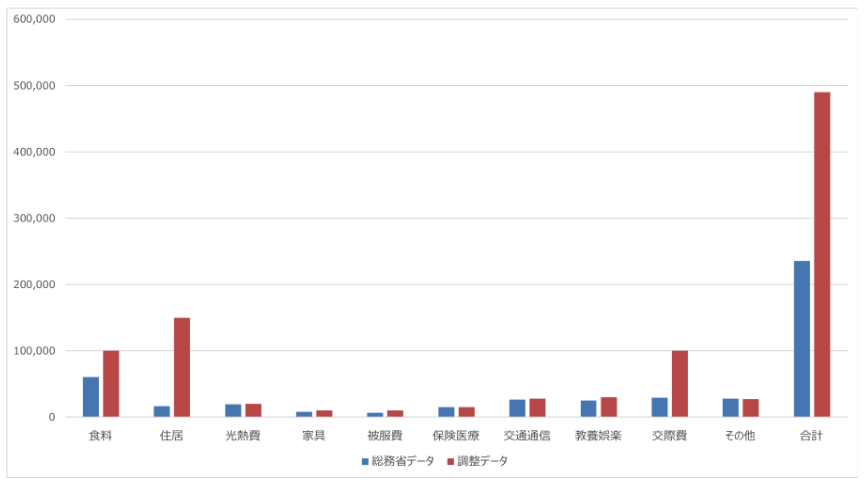

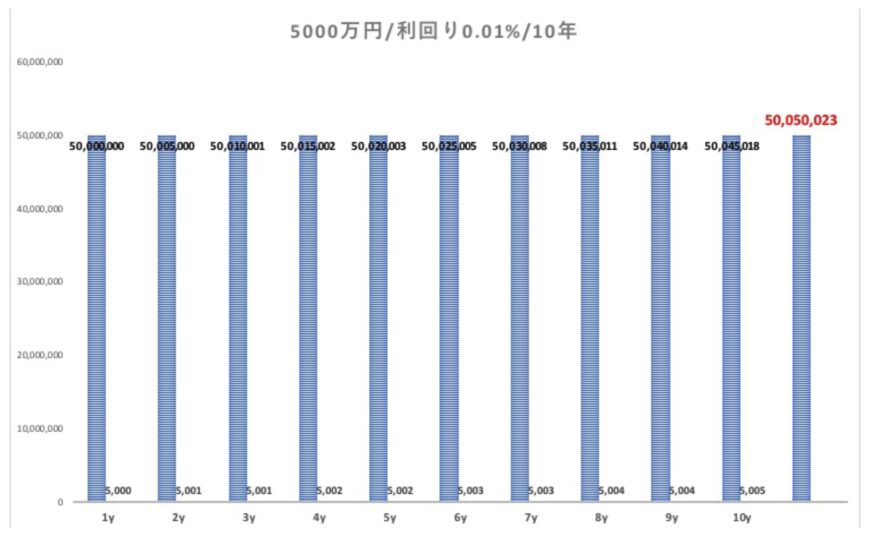

以下は総務省が出している2人以上世帯の平均生活費を筆者が現実ベースに直したものですが、保守的な総務省データでも月間で235千円、年間で280万円が必要です。

完全リタイアするには、5000万円の運用益だけでは足りないということがよくわかりますね。結論、セミリタイアは人によっては可能、完全リタイアは不可能となります。

完全リタイアに向けて、さらに運用と労働で資産を増やしていく必要があります。以下の記事でお伝えしている通り、都内の子持ちでリタイアするためには2.5億円から3億円が必要になります。

関連記事:1億円を投資する場合の資産運用ポートフォリオとは?BMキャピタルなどのヘッジファンドを含めおすすめの預け先を紹介!

運用によって増やしていく必要があるのです。5000万円以上あれば投資は要らず、リタイア可能という声もありますが、それは地方都市で慎ましい生活をした場合です。

ではどんな運用をすべきなのでしょうか?

準富裕層にふさわしくない資産運用例

定期預金(例.10年間運用)

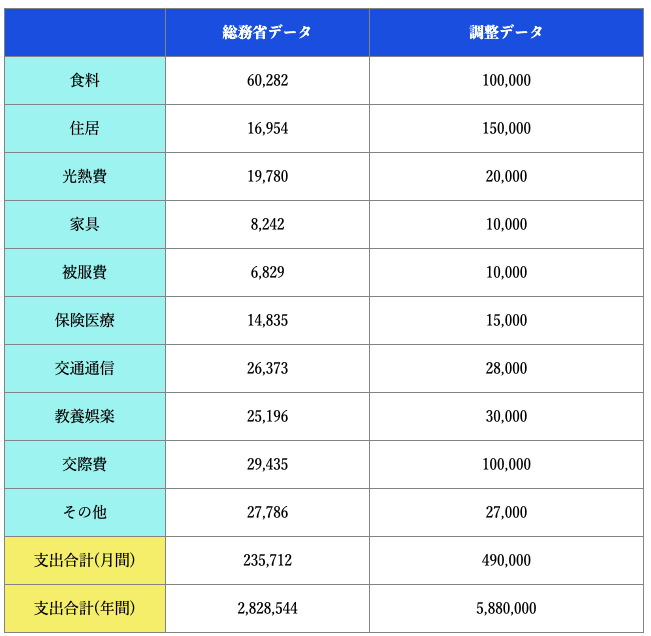

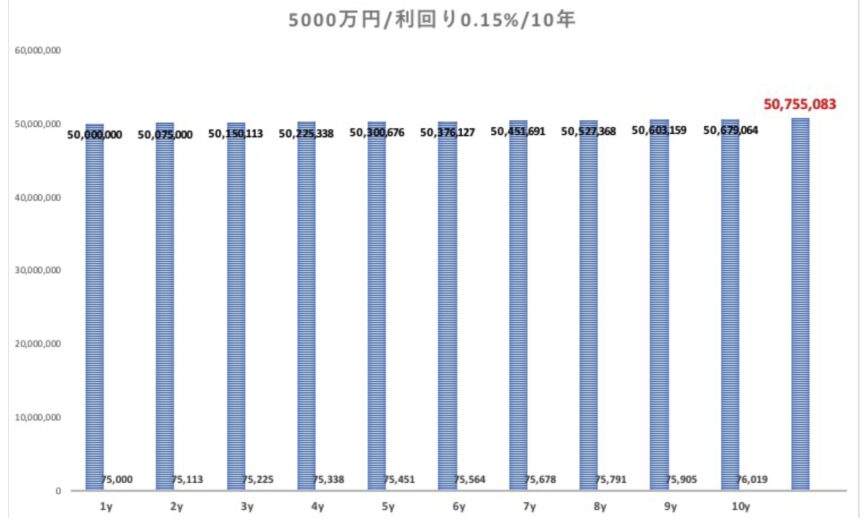

まずはリターンが低い利回りから順番に推移を見ていきたいと思います。メガバンクの定期預金の利回りは0.01%ですが、10年間5000万円を運用すると以下の推移となります。

5000万円という大金を、10年間メガバンクの定期預金に入れてもなんと50,000円しか増えませんね。グラフ棒の右下にある数字(5,000,5,001円…)が年間収益です。

この運用はそもそも投資に興味のある方は実行しないと思いますが、もう少しまともな定期預金金利で見てみましょう。SBJ銀行やじぶん銀行は0.15%なので、こちらの推移をみてみましょう。

幾分かましになり、10年経てば755,083円が手に入ります。年間収益も75,000円から始まります。

メガバンクに預けるよりかはましですが、10年経って70万円程度を、5000万円を預け入れて手に入れるモチベーションは湧きません。複利の効果もあまり感じませんよね。

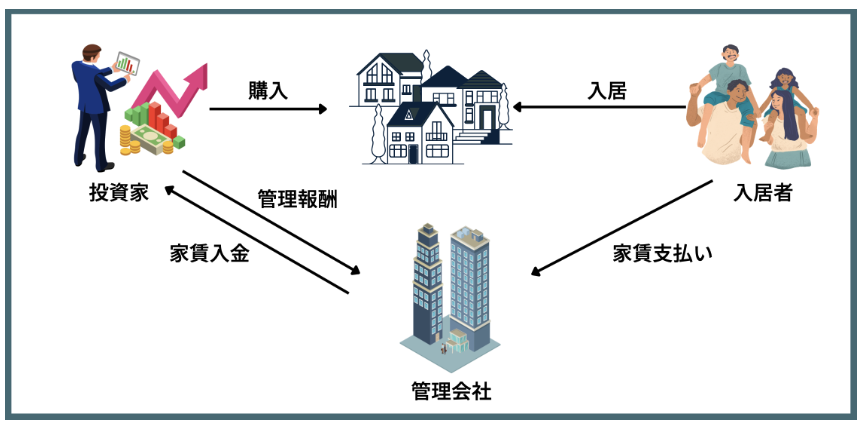

不動産投資

続いて不動産投資です。こちらは利回りに物件ごとにブレがありますが、個人投資家であれば、ワンルームマンション投資が一般的になると思いますので、そちらで計算していきます。

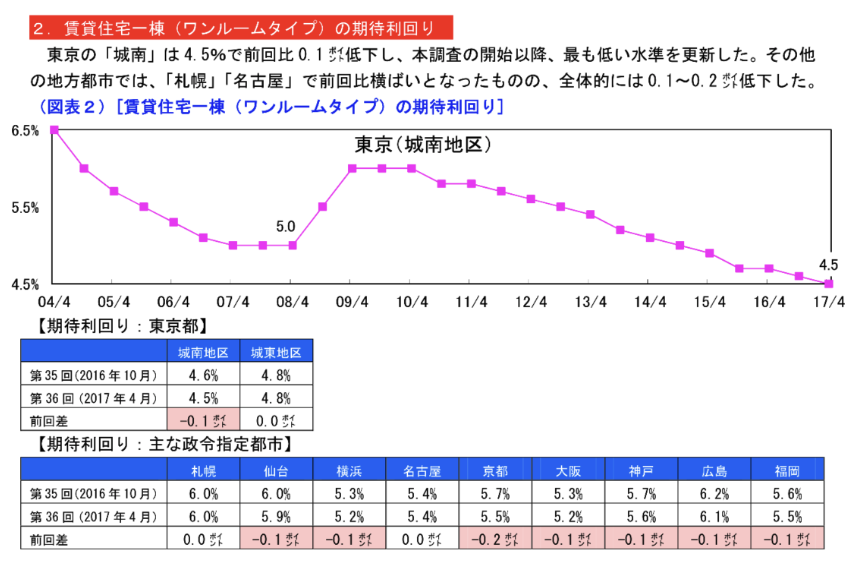

東京都の期待利回りは4.5%〜4.8%程度、主な政令都市は5.2%〜6.1%となっています。

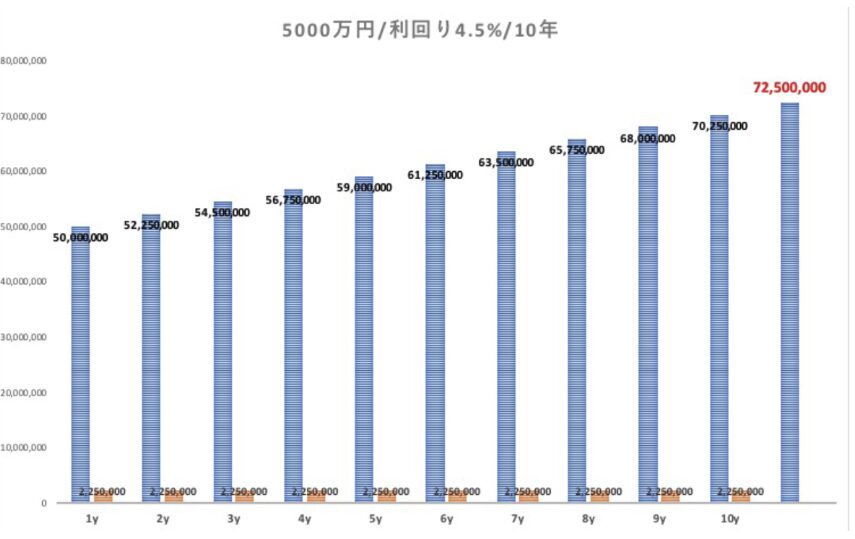

こういった新しく始めるビジネスの試算で大切なのが、最も高い数値と低い数値をそれぞれ計算し、規模感を確認することが大切です。ここでは一番期待利回りの低い4.5%と高い6.1%をそれぞれ見ていきましょう。まずは4.5%で10年間の推移です。

年間2百万円超の収益で、10年後には22,500,000円の収益が順調にいけばあがります。

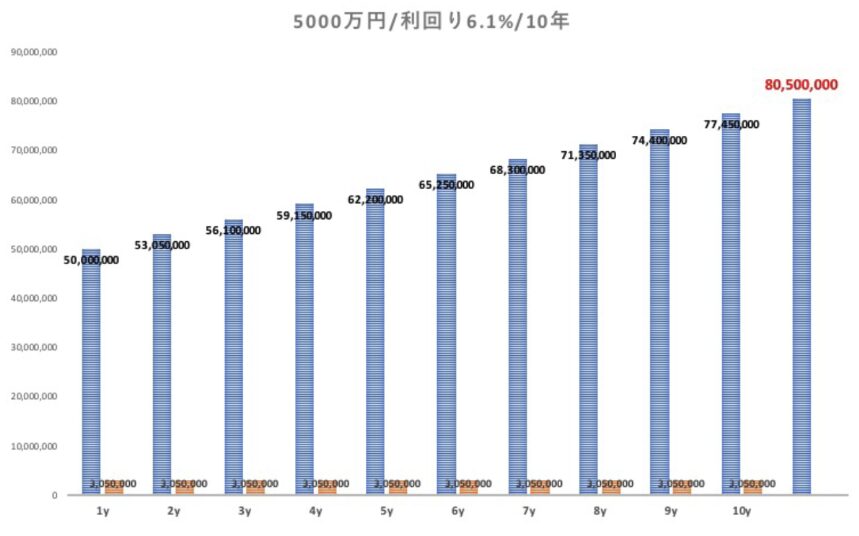

では、6.1%はどうでしょう?期待できそうですよね。

10年後には80,500,000円と、なかなかの数字ですね。30,500,000円の利益を享受することになります。

上記の4.5%利回りと6.1%の利回りの結果を見ると不動産投資がうまくいけば10年後には、22,500,000円〜30,500,000円の利益が享受できる可能性を秘めています。

(物件によっては価格は前後しますので、これくらいの水準、と規模感を捉えれば十分です)

もう気づいたかもしれませんが、不動産投資は複利にはならず、単利で毎年回していくことになります。

収益が出たら次の物件へ、と物件を増やしていくことで、資産を増やし、利益を拡大していくことを求められます。

かなり面倒な投資ではありますが、一度賃貸契約が決まればしばらくは安定して運用が進むことがメリットとなりますね。

しかし、筆者のワンルームマンション投資の印象は著しく悪いです。

まず、期待利回りを上記で4%程度としていますが、このような物件が紹介される例は稀で、表面利回り4%、実質利回り1%程度のマンション購入を勧められることが非常に多いと聞きます。

そもそも期待利回りが低いのに、さらに業者に騙されて実質利回り1%も出ない物件を掴まされてはたまったものではありません。

ワンルームマンションは検討する余地すらないと考えても差し支えないです。また、割安な地区古物件もダメです。旧耐震に投資して狭い出口を探すことになるなんて耐えられません。

一般サラリーマンで不動産投資を考えるのであれば、大家業ではなく、自身の会社員という属性を活かした住宅ローンの活用かと思います。

年収が1000万円あれば1億円弱のローンが引けますので、そちらでなんとか都心の地盤が良い地域に買えれば・・・という感じではありますが、すでに都心は1億円程度では買えなくなってしまいましたね。

パワーカップルで世帯年収2000万円あれば、固定資産税と返済は重いものの、1.8億円程度は引けるので、ギリギリ70平米くらいは買えますね。買えるうちに買った方がいいと思います。

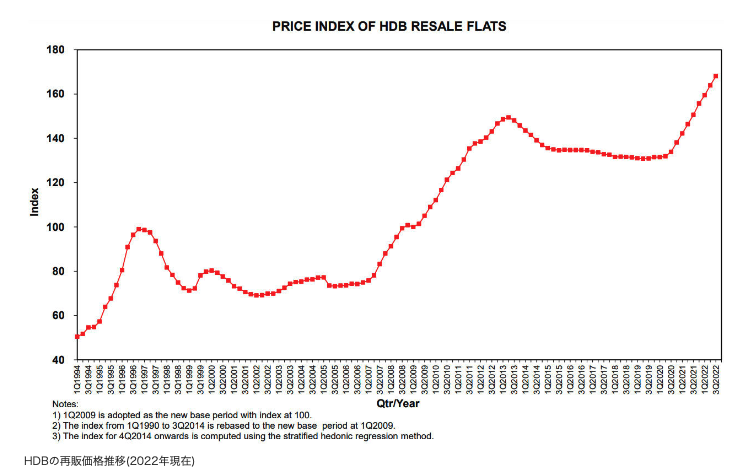

香港やシンガポールは会社員は一生手の届かない価格になってしまっているので、日本も遅かれ早かれそうなっていくと思います。

2019年までに日本都心マンションを買えた人が圧倒的な勝ち組になってしまいましたが、今後急激な円高局面が来るのであれば、まだ安く仕込むチャンスはあると思います。

結局はマンションも土地の価値とディベロパーの質に収斂されます。地盤が良い高台の、三菱地所、三井不動産、東京建物が分譲主だったマンション購入を目指してください。

準富裕層におすすめの堅実な運用例

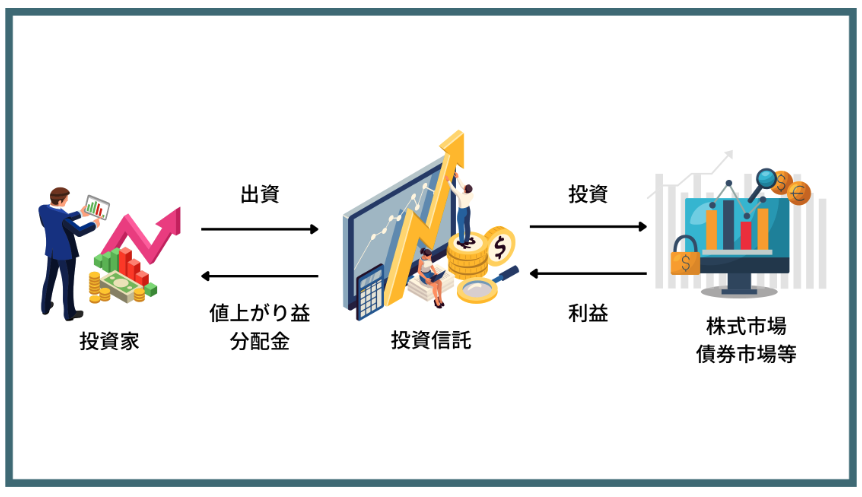

投資信託への投資

投資信託への投資は多くの人が考えると思います。投資信託にはアクティブ投信とインデックス投信の2種類があります。

筆者がおすすめしたいのはインデックス投信です。アクティブ投信の成績は見るに堪えません。

筆者は以下の通り投資信託を分析し、マーケットにも向かい合っていますが、やはりアクティブ投信に対してインデックス投信の方が優秀であると言わざるを得ません。

以下は2020年6月に金融庁から発表された「資産運用業高度化プログレスレポート2020」で示されているパッシブ運用型とアクティブ運用型のリターンの比較です。

| 分類 | 平均5年累積リターン |

| パッシブ型全ファンド | 22.60% |

| アクティブ型全ファンド | 9.70% |

| パッシブ型日本株ファンド | 40.00% |

| アクティブ型日本株ファンド | 30.90% |

| パッシブ型先進国株ファンド | 37.00% |

| アクティブ型先進国株ファンド | 12.00% |

| パッシブ型新興国株ファンド | 15.20% |

| アクティブ型新興国株ファンド | 12.80% |

| パッシブ型グローバル株ファンド | 32.60% |

| アクティブ型グローバル株ファンド | 8.20% |

インデックス投信の方が優秀であることがデータ上からもわかります。

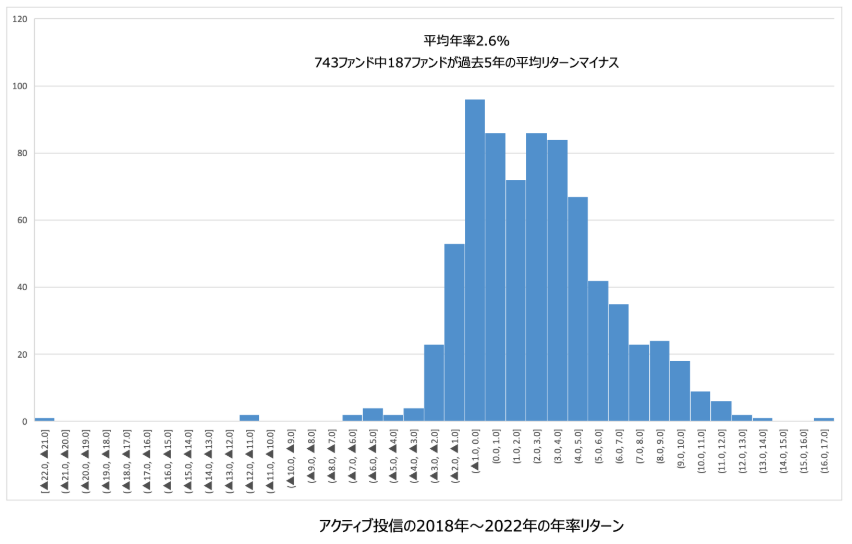

また最新の2018年から2022年のアクティブファンドのリターンを見ていただければ分かる通り、コロナバブルを経験した上で平均年率リターンは2.6%となっています。

同期間の円建の全世界株式のリターンが10%であったことを考えると、パフォーマンスの酷さが際立っていますね。

アクティブ投信は基本的には選択肢から除外して問題ないかと思います。

インデックス投信で運用をするのであれば、米国のS&P500が最良の選択肢となります。過去に年率で7%程度の運用利回りとなっています。

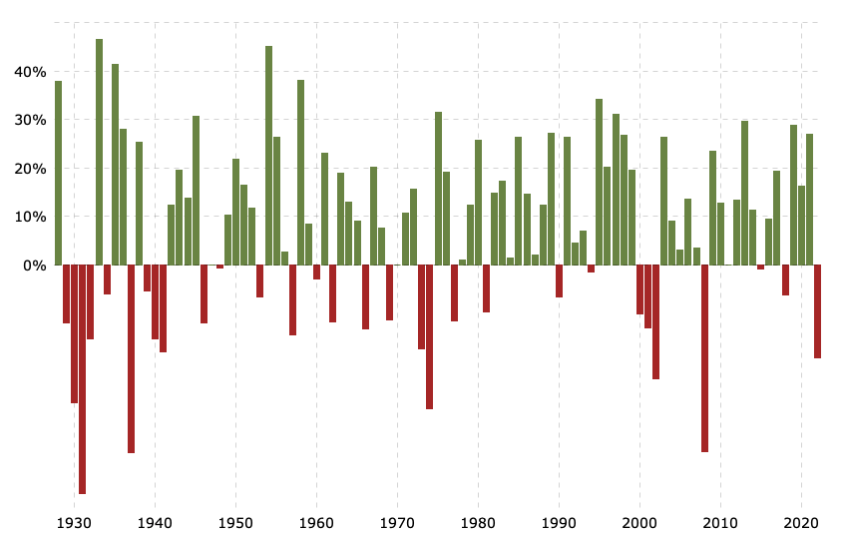

とはいえ、S&P500は以下の通りマイナスになる年も多く、ボラティリティが高いのが課題です。

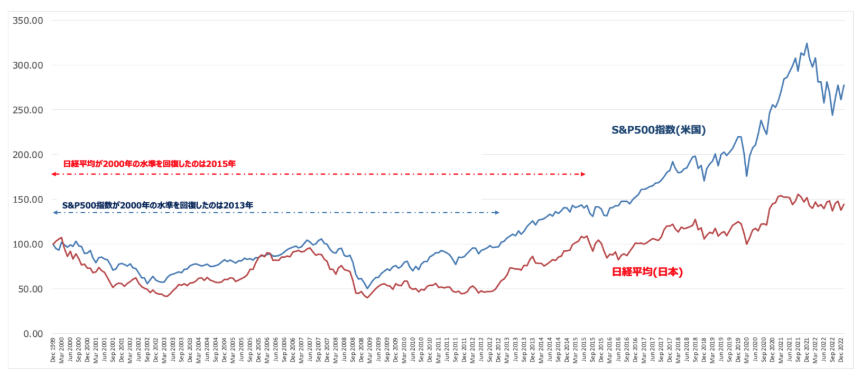

そして、買うタイミングを間違えれば回復に時間がかかるのも難点です。

例えば2000年にインデックス投信を一括で購入した場合、回復したのは2013年になってからでした。利益が出るまでに10年以上がかかってしまっています。

そしてこのタイミングを見極めるのは非常に難しいです。例えば2022年は株式市場が下落しましたが、これはFRBが高騰するインフレを抑えるべく金利を上げていることが背景になっています。

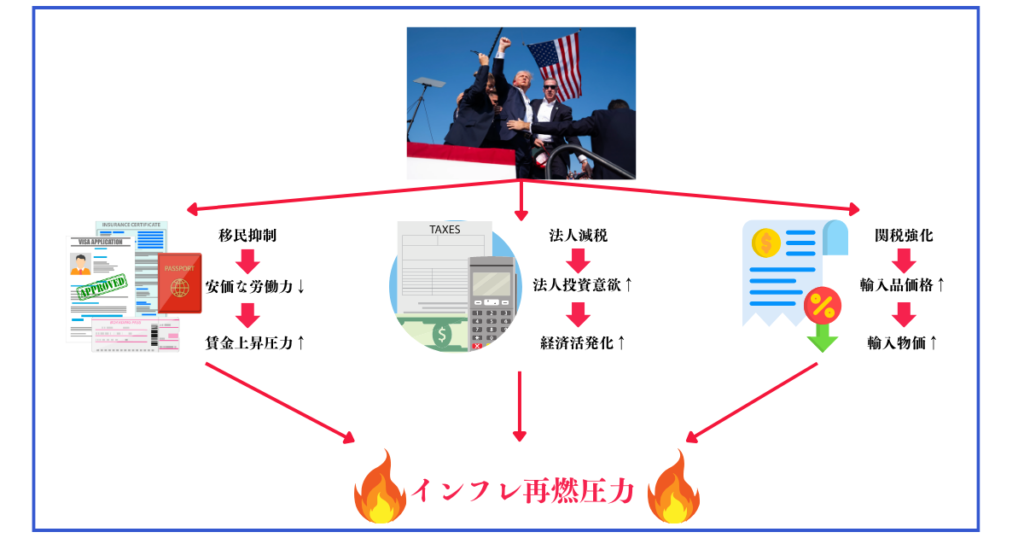

2023年以降は一時的に指数は反発したものの、2024年11月現在、まだまだインフレはおさまっておらず下値余地がある中で、今から購入するのもリスクがかなり高い投資となります。トランプ政権が発足し、インフレはさらに加速し、不況に陥る頃には相当な打撃が予想されています。

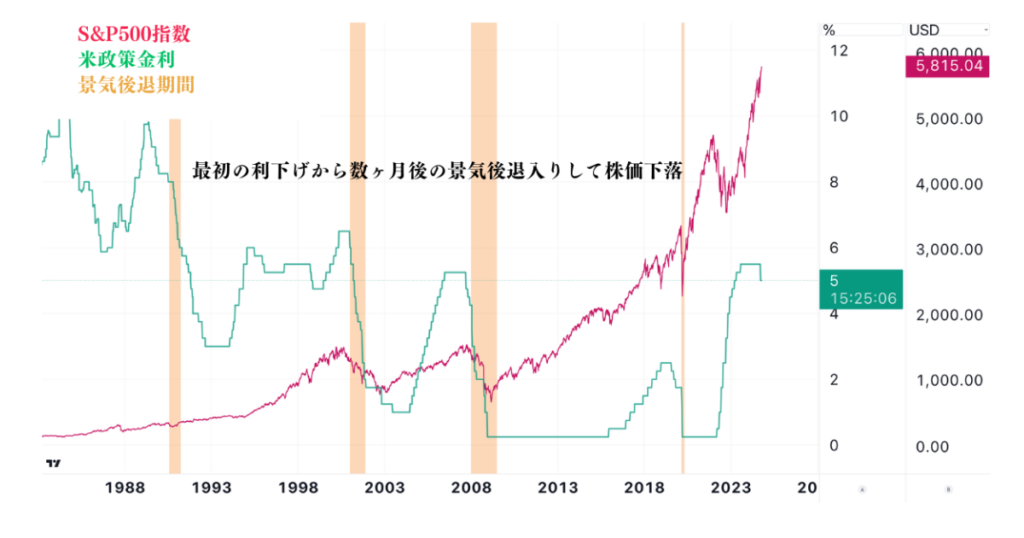

せめてインデックス投信を始めるのであれば、FRBが大きく利下げをしてからで良いでしょう。2024年に入り一度FRBは利下げしましたが、このようなゆるりとした利下げ後は毎度不況に陥り株式市場は低迷すると歴史は語っています。

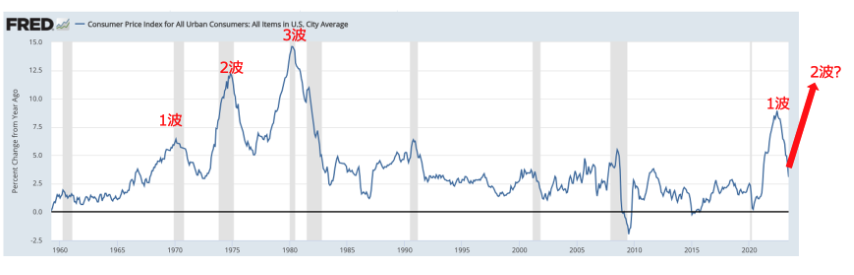

ただ、インフレは1970年代のように2波が訪れる確度が高まっており、金利が高い状態で維持される可能性が高いため、株式は厳しい状況が長期間続くことが想定されます。

関連記事:【ブログ随時更新】今買いの一番儲かる投資信託銘柄はどれ?「安全」且つ「これから上がる」個人投資家が買うべき高利回りファンドを徹底調査!

ヘッジファンド投資

続いて、2024年の現在のような局面では、ヘッジファンド投資も視野に入ってきます。

「富裕層がどのような資産運用をしているのか?」と聞かれると代表的な投資先として話題になるヘッジファンドです。

関連記事:【2024年版】高利回り!!国内優良ヘッジファンドをおすすめ順にランキングにして紹介!

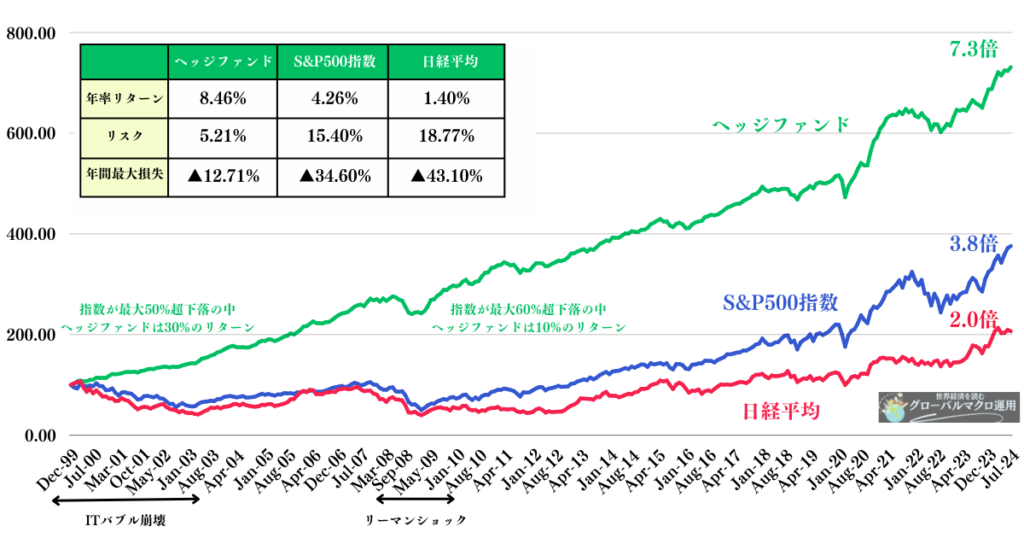

ヘッジファンドの利回りと運用方法を考えると、上記の定期預金と不動産投資の弱点を補い余りある成績を叩き出してくれるのが特徴となります。

日本で、なぜヘッジファンドへの投資に関心が低いのかは、やはり金融教育がなされていないことが根本にあると思います。

インデックスファンドが市場に命運を任せるのに対し、ヘッジファンドはファンドマネジャーの才覚に命運を託すことになります。

ヘッジファンドの特徴として、安定して高いリターン、それに応じた高い手数料があります。

高いリターンである理由は、強気相場、弱気相場でも柔軟に投資手法を変え、リターンを獲得していく絶対収益型ファンドであるためです。

高い手数料体系である理由は、ファンドマネジャーの才能を最大限に引き出すためです。ただでさえ、難易度が高く、世界中で最高の頭脳が死に物狂いでリターンを求める場所が株式市場です。

そんな市場で勝つには、才覚あるファンドマネジャーが頭脳をフルに活用して相場に向き合う必要があります。当然、高い報酬が必要です。

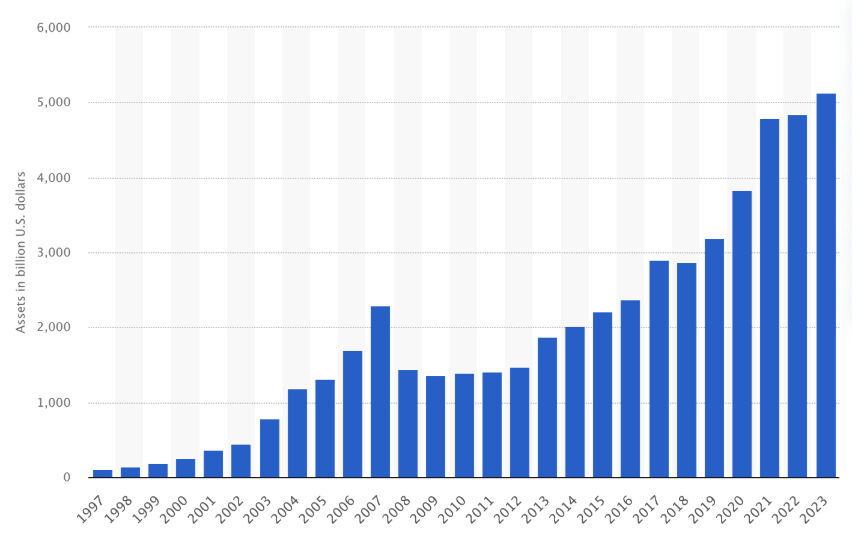

これは一つのリターンを出すシステムとなっていますが、このシステムはワークし、機関投資家、富裕層の資金は年々ヘッジファンドへ流入し続けています。

筆者の場合もヘッジファンドに資金を預けています。海外ヘッジファンドへの投資を希望していましたが、海外であること、最低出資額のハードルが高いことから断念せざるを得ませんでした。

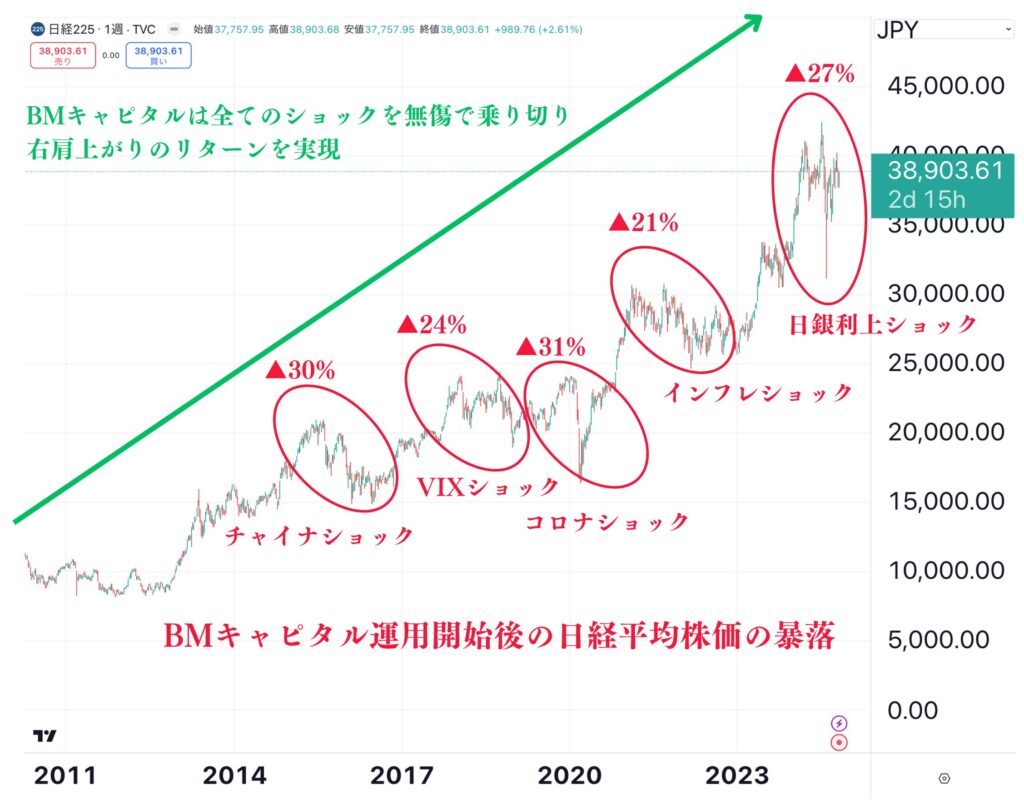

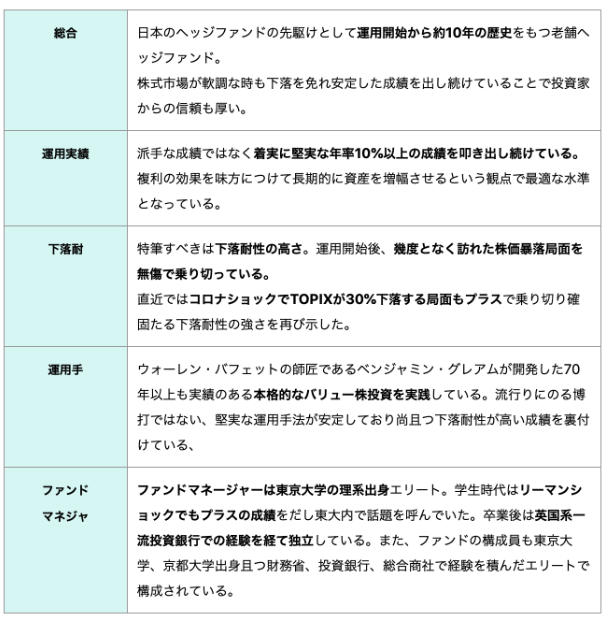

しかし、国内でも有望なヘッジファンドであるBMキャピタルに出会い、堅実な運用を続けてもらっています。

BMキャピタルは平均年率10%程度のリターンを継続しており、何よりもバリュー株投資で下落耐性の強い運用が特徴的です。度重なる暴落を切り抜けており、インデックスファンドよりも低いボラティリティで高い運用利回りを実現しています。

以下はBMキャピタルの概要ですが、直接ファンド担当者に詳細を聞く方が良い検討ができるかと思います。

ヘッジファンドのような存在を知らずに、投資信託に投資をして、損をして、金銭の損失だけではなく、複利を享受するには時間が必要と述べましたが、その時間さえ差し出してしまっていることは、大きな「人生の」損失だと思います。

10%利回りを国内のヘッジファンドで狙うのであれば、以下の記事で書いているBMキャピタルを私自身は信頼してすでに数年運用をしてもらっています。

「守りながら資産を育てる」バリュー投資を実践しており、興味深い実績を出しています。

国内投資であれば同社での運用を早めに始めたもの勝ち、という意識で良いと思います。

まとめ

資産運用には「待つ」という期間が必須です。

10年後の明るい未来を目指して、資産運用を早めに始めることをオススメします。

早く始めて、待つことができた人間が結果的には大きく資産を伸ばすことができるのです。

短期で物事を考えるのはやめましょう。

以下、おすすめのヘッジファンドについて網羅的にまとめていますので参考にしていただければと思います。