もはや成績が悪すぎて有名になりつつある「グローバル・プロスペクティブ・ファンド」。

成績が良くない投信の共通点を探ることは筆者の投資パフォーマンスを引き上げる重要な学びになりますので、取り上げていきたいと思います。

孫子の兵法でも書かれていることですが、過去の負け組を分析することは非常に重要であるとあります。

『孫子』は多くの古代の戦いを研究して生まれており、特に「負け」についての分析が鋭い。「○○してはいけない」という記述がいくつも登場し、それらは実際に過去に失敗したり全滅したりした軍隊からの教訓を示している。

現代でも、同じ業界や仕事での失敗の情報は貴重であり、過去の教訓に学ぶことで、孫子が説く「不敗」に一歩近づける。パレートの「80:20の法則」を知っている人も多いだろう。売上の80%は20%の商品、20%の顧客で構成されている。つまり、全体の中で優れているのは常に2割。何も考えずにいれば負け組である8割に入ることになる。勝ち組と負け組、その境界線を見抜き、勝っている人、成功している人はどこにいて、何をして勝ったのかを知ることだ。

この境界線が見えなければ永遠に勝ち組に入れない。勝ち組に入ったら、その中の上位2割を見い出す。これを繰り返していくことでトップへと登っていくことができる。

投資でいえば負け組のファンドへの投資してはいけない、勝ち組の2割のファンドを見極めて、不敗に近づくべきということだと思います。

それでは、現在時点では成績の振るわないグローバル・プロスペクティブ・ファンドを見ていきましょう。

関連記事>>【ブログ随時更新】今買いの一番儲かる投資信託銘柄はどれ?「安全」且つ「これから上がる」個人投資家が買うべき高利回りファンドを徹底調査!

グローバル・プロスペクティブ・ファンドはどんな投資信託?

名前の通り、全世界のプロスペクティブ(有望な、見込みのある)銘柄への投資をするファンドです。

「主に、世界の上場株式の中から、破壊的イノベーションを起こし得るビジネスを行なう企業の株式を実質的な投資対象とします。」

「個別銘柄の選定において、アーク社の調査力を活用します。」

とある通り、実際の銘柄選択はARKによるものと考えても良いでしょう。

因みに当ブログでも以前取り上げたゼロコンタクトもアークの助言を受けて運用を実施しています。

【ゼロ・コンタクト速報】今後どうなる?下落の理由は?掲示板で近年評判を博した投資信託「デジタル・トランスフォーメーション株式ファンド」を今後の見通し予想を含め徹底評価!

つまりは2022年は大暴落をかましていたということです。イノベーション銘柄など、FRBが金利を引き上げている間は無力、そして大暴落するのは周知の通りです。

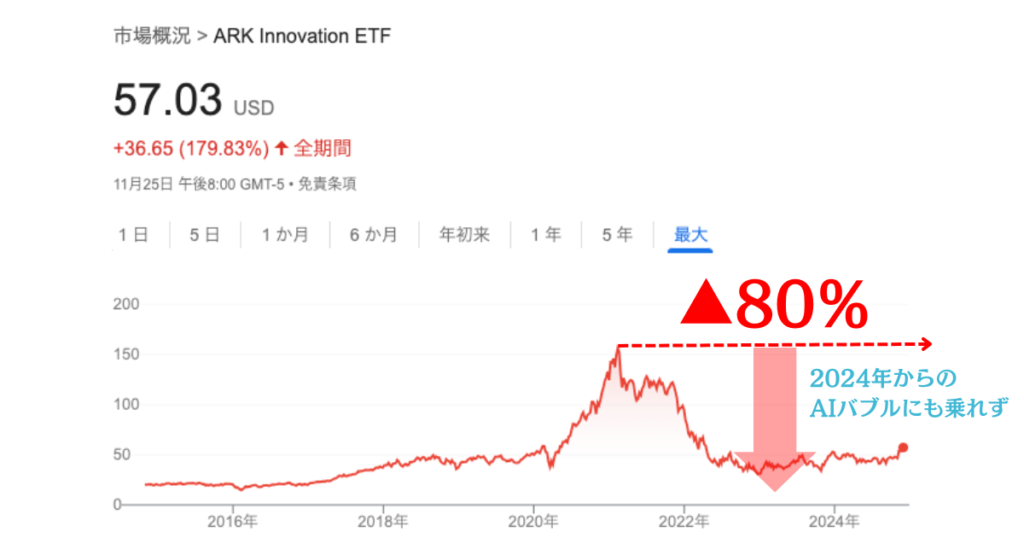

ARKK(ARK Innovation ETF (ARKK))はARKがメインで運用しているETFですが、2021年から常に下落を続けており、指数を大幅にアンダーパフォームしています。2020年に勝利した分はあっという間に吐き出してしまいました。

当然、グローバル・プロスペクティブ・ファンドも同様の動きになっていることでしょう。

ただ、株式市場に長年ある知見ある投資家であれば、ARKKの売り時は簡単に把握できたでしょうから、使いようによっては利益が大きく出せるファンドとも言えます。

ただ、少し株を触ったことがある程度の個人投資家が触って良い代物ではないでしょうね。

組み入れ銘柄

2024年10月末時点、以下が公表されている最新の組入銘柄です。

| No. | 銘柄 | 国・地域名 | 業 種 | 比率 |

| 1 | Tesla Inc | アメリカ | 一般消費財・サービス | 9.10% |

| 2 | ROBLOX CORP -CLASS A | アメリカ | コミュニケーション・サービス | 7.40% |

| 3 | Palantir Technologies Inc | アメリカ | 情報技術 | 6.80% |

| 4 | COINBASE GLOBAL INC -CLASS A | アメリカ | 金融 | 6.70% |

| 5 | Roku, Inc. Class A | アメリカ | コミュニケーション・サービス | 6.50% |

| 6 | Block, Inc. Class A | アメリカ | 金融 | 4.90% |

| 7 | SHOPIFY | アメリカ | 情報技術 | 4.70% |

| 8 | Meta Platforms | アメリカ | コミュニケーション・サービス | 4.30% |

| 9 | ROBINHOOD MARKETS INC – A | アメリカ | 金融 | 4.20% |

| 10 | DRAFTKINGS INC-CL A | アメリカ | 一般消費財・サービス | 2.90% |

7月末からあまり変わっていません。

巣篭もりバブルで大活躍だったロブロックス、ROKU、SHOPIFYなどが入ったポートフォリオになっています。

もう巣篭もりは終わったのですが、まだ保有、そしてこれからも保有するつもりなのでしょうか。

金融引き締め時に持っていて良い銘柄が一つもありません。全てグロース株であり、引き締め時に80%、90%と株価が下落するタイプの銘柄です。投資信託を販売する側としては、とにかく人気銘柄へ投資して、信託報酬さえ得られれば良いのでしょうか?

ファンド売買手数料、信託手数料

手数料は当然アクティブファンドですので高いです。

購入時手数料は購入時の基準価額に対し3.3%(税抜3%)。

運用管理費用 (信託報酬)は純資産総額に対し年率1.658%です。初年度で約5%です。

グローバル・プロスペクティブ・ファンドは大暴落ですから、1000万円投資して、50万円を払って投資して、さらに半値になっているというイメージでしょうか。

高い手数料を払って大損しているわけですから、投資とは怖いものです。

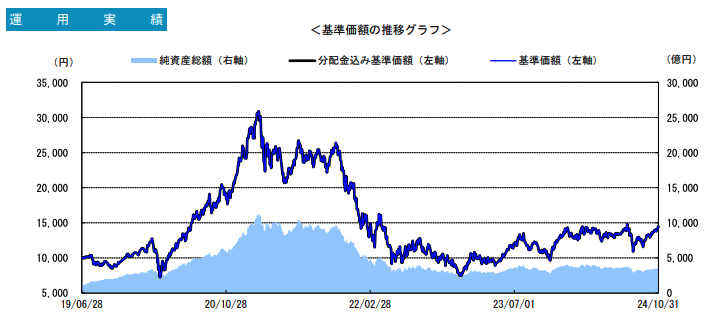

グローバル・プロスペクティブ・ファンドの運用実績(利回り)

怖いもの見たさではありませんが、見ていきたいと思います。

大暴落していますね。2020年3月のコロナショック時に、FRBが低金利政策に踏み切ったタイミングで買えた投資家はあっぱれだと思います。そんな人はごく少数だとは思いますし、さらに2021年前半に売り抜けられた人はとても優秀な投資家と思います。

ほとんどが無思考にホールドを続けたか、もしくは2021年の売り抜けるべき時期に買ってしまったか、という人が多いのがこの投信だと思います。

ちなみになのですが、当該ファンドは為替ヘッジなしでして、2022年以降は円安でドルが+40%も高くなっており、設定来のリターンは44.11%となっています。実際は設定来プラマイゼロでしょう。

これだけ相場のバブルが続いているのにトントンではやるせないですよね。

今後、急激な金利高は解消されていきますので、さらにグローバル・プロスペクティブ・ファンドの下落は歯止めが効かなくなっていくでしょう。金利が下がればポートフォリの銘柄も上昇するとは思いますが、超低金利で強い銘柄なので、まだまだそれは時間がかかる可能性があります。

| 1カ月 | 3カ月 | 6カ月 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) | 設定来 | |

| トータルリターン | 8.74% | 8.93% | 7.55% | 49.27% | -43.81% | — | — | 44.11% |

そんな低金利を待っている時間も無駄ですし、そもそもタイミングを個人投資家が測らなければならないアクティブファンドにどうして投資しなければならないのでしょうか?下落相場でもリターンを取ってきてくれるファンドはいくらでもあります。

【ブログ随時更新】今買いの一番儲かる投資信託銘柄はどれ?「安全」且つ「これから上がる」個人投資家が買うべき高利回りファンドを徹底調査!

掲示板での評価・口コミ

掲示板は意気消沈してしまっていますが、こうなったら20年スパンで考えて握り続けるのも手なのかもしれません。

その間に優良ファンドはリターンを出していくわけですが。(証券会社が電話で顧客に謝ること、あるんですね)

以下はYahoo!ファイナンスでの口コミです。

次のM推奨商品は未来の壺ファンド

かもね、底の開いた壺にお金が貯まりますように5年先にGOODファンドと言えたら嬉しいですね、今は我慢するロングロングタイムです!

ブラック企業 M証券から二度と買わないでくださいね! 全財産奪われてします。手遅れにならないうちにM証券とは縁を切ってください!

ティー・ロウ・プライス 米国オールキャップ株式ファンド はいかが?とみずほから電話がかかってきた。 グローバルプラスペクティブで大迷惑をかけてすみません的なことも

言われた。どうしよう。ドツボにハマるかなぁ。。2週間ほど前に担当者から電話があり、アメリカの中間選挙が終わったらUS関連のものは上がるはず、と…

あまりにも下がったのでいよいよ手離すのではと心配されたのかしら

口うるさいけれどそれほど大口ではありませんぞ

今後の見通し

今後の展望が何より重要です。先ほど確認したように、グローバル・プロスペクティブ・ファンドの動向は、ほぼナスダック総合指数の動きと密接に連動しています。

つまり、ナスダック総合指数の株価見通しが、そのままグローバル・プロスペクティブ・ファンドの見通しを示していると言えるでしょう。

ナスダック総合指数は、米国の多くのハイテク企業を含む指標であり、日本のマザーズ総合指数をさらに洗練させたようなものと考えると分かりやすいかもしれません。このようなハイテクグロース株を多く含む指数は、中央銀行の金融政策の影響を強く受ける性質があります。

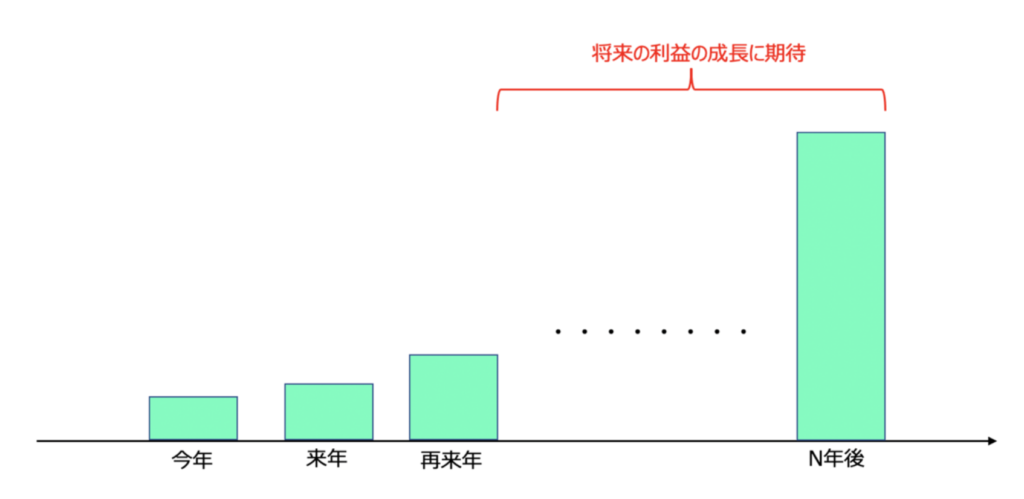

ハイテク株の株価は、将来的な利益成長への期待に基づいて決定されます。具体的には、将来の利益を現在の価値に割り引いて企業価値を算出する方法が用いられます。

ここで鍵となるのが「割引率」です。割引率が高くなれば企業価値は下がり、割引率が低ければ企業価値は上昇します。例えば、10年後の利益100億円を現在価値に割り引く場合、割引率が5%であれば現在価値は約61億円、10%であれば約38億円となります。このように割引率は企業価値に大きな影響を及ぼします。

そして、この割引率は金利水準に大きく依存します。具体的には、長期金利に株式リスクプレミアムを加えたものが割引率となります。

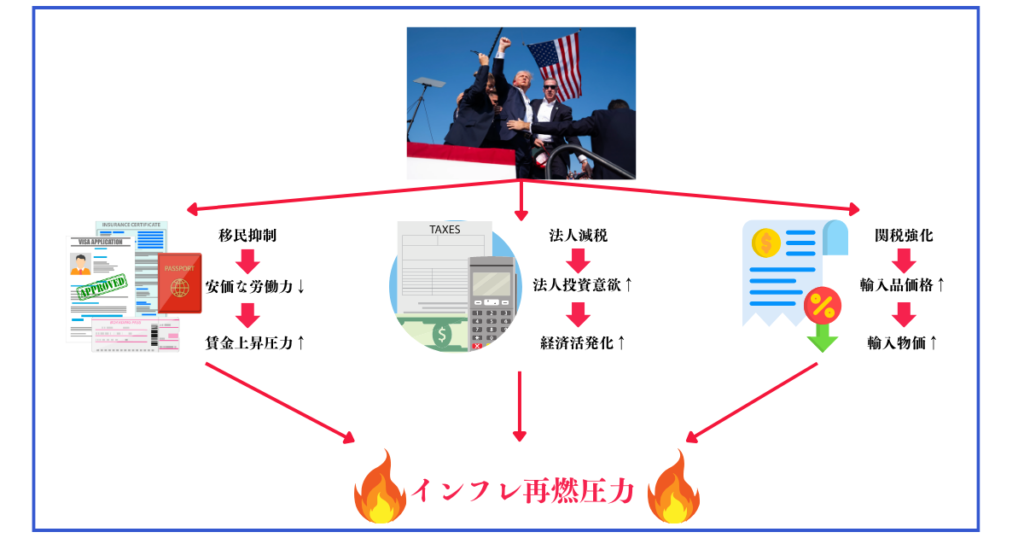

2024年11月現在、米国では表面的なインフレは鎮静化しているものの、基調的なインフレ率は依然として高水準を維持しています。さらに、2025年1月にはトランプ大統領が再任される見通しです。

トランプ政権の政策は、インフレ再燃につながる可能性が高いと見られています。この予測を反映し、すでに金利は上昇し始めており、2025年のインフレ再燃の可能性は一段と高まっています。インフレが再加速し、金利が急騰すれば、再びグロース株にとって厳しい状況が訪れることが予想されます。

関連記事)【ブログ随時更新】今買いの一番儲かる投資信託銘柄はどれ?「安全」且つ「これから上がる」個人投資家が買うべき高利回りファンドを徹底調査!

相場に左右されないでリターン獲得を期待できるヘッジファンドなどが、今の時期は検討するに良いかと思います。