資産運用で投資商品を選ぶ際に、一番に気にするのは利回りですよね。

1000万円投資して利回りが3%なら年間30万円の収入、利回りが5%なら50万円、10%なら100万円…と永遠に皮算用を行なってしまいそうです。

しかし、実際にどれくらいの利回りが個人投資家でも実現可能なのでしょうか?以前、年利回り10%の実現可能性について述べましたが、今回は5%の利回りに特化して論じていきたいと思います。

関連記事:

年利回り5%の難易度は高いのか?

早速ですが、年利回り5%はどれくらい難易度が高いのかを考えていきます。

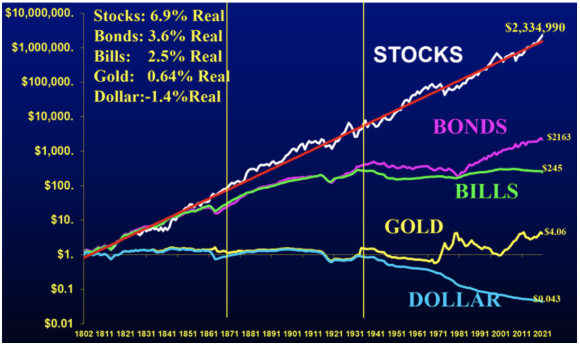

年利回り5%は一般的には実現可能な数字と捉えられています。例えば以下は「株式投資の未来」で著名なシーゲル氏が取った統計です。

株式で6.9%のリターンが見込め、債券で3.6%程度のリターンが見込めるとあります。

ここの株式はインデックスを指しており、過去に債券、ゴールド、通貨をアウトパフォームしてきたことを表しています。

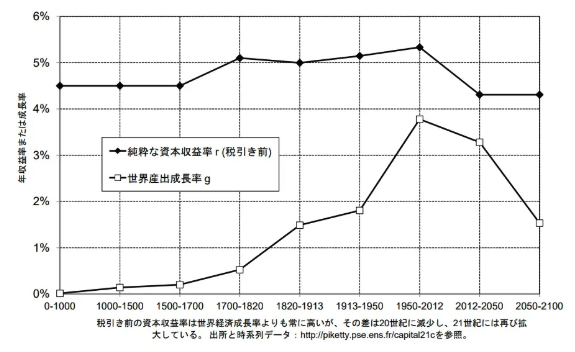

以下は「21世紀の資本」で著名なピケティ氏が公表している図です。「r>g」じゃとても有名ですが、ここでも資本収益率は4.5%から5%台で推移してきたことを表しています。

しかし、資本家がひたすら有利な社会で人生はかなり運ゲーですね。でも、諦めてはいけません。時間をかけてコツコツやればほぼ必ず報われるのが資本主義です。

少し話が脱線してしまいましたが、過去の平均利回りを見る限りは、年率5%は可能に感じますね。

2020年の株式相場がバブル化した結果、米国のインデックスファンドへの投資が大ブームとなり、「FIRE」、所謂リタイア生活についてのニュースが世間を賑わしました。

そのリタイア生活で必要になる資産を逆算する際に、4%ルールというものが使われます。利回り4%は実現可能として、その運用で生活費を賄えればよいというものです。

月に30万円の生活費がかかるのであれば年間360万円、4%の利回りで360万円を確保するには9000万円の資産があれば成立するというものです。

中々の皮算用感がありますが、もう少し心配性の筆者ならバッファを持たせて1.5億円くらいは欲しいです。とどまることのない人生や社会の変化を考慮に入れると、ギリギリFIREはとても怖いです。

さて、その4%ルールですがかなり現実的ということでルールに設定されているわけですが根拠はどのようなものになっているのでしょうか?

根拠は以下のようなものです。

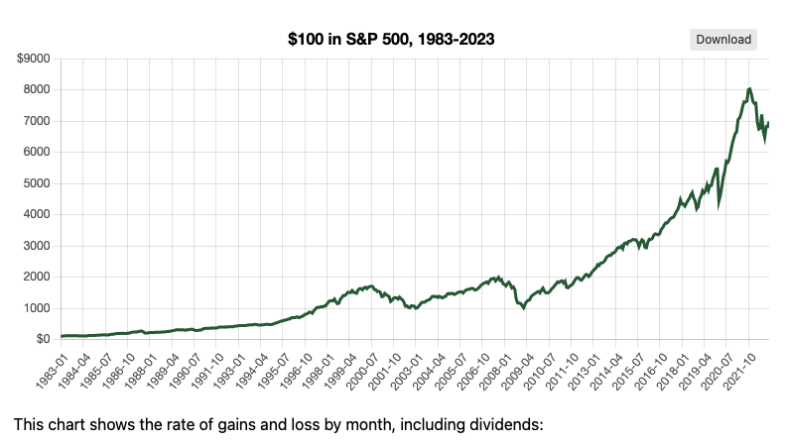

では、ここでなぜ「年率4%」という運用利回りを前提にしているのかというと、アメリカの株式市場における代表的な指標である「S&P500」が、第二次世界大戦後の75年間の長期的な平均で、「年率7%」で上昇してきたという事実と、その同じ期間に物価上昇率が「年率3%」だったことを根拠として、株式市場に投資しておけば、差し引きで(7%−3%=)「年率4%」の利回りが誰でも得られるはずだ、というのです。

過去と同じように株式相場が上昇していくのであれば、4%ルールは機能するということです。米国株式をとことん信じましょうということでもあります。

ただ、今後も年平均7%を期待する方が楽観的すぎると感じますが、ギャンブルと割り切ってアメリカに賭けてみるのもアリかもしれません。

結論ですが、過去の通り米国株が推移するのであれば、5%の利回りの難易度は高くないといえるでしょう。インデックスファンドを買うだけですからね。(インデックスファンドについては後述します)

過去の通り米国株が推移しないのであれば、5%の利回りを達成するには試行錯誤が必要なのかもしれません。

ここからは、インデックスファンドは今後過去と同じように推移するのか?

米国株に期待できないのであれば、どのような運用方法が残されているかについて述べていきます。

インデックスファンド(S&P500)は今後も安泰?

S&P500は多くの人々に富をもたらしました。インデックスブームが起こるのも無理はありません。どんな大暴落も乗り越え、上昇してきたのですから。

過去に以下のような下落がありましたが、それでも高値を更新し続けるのは、強いアメリカを象徴していますよね。

- 世界恐慌:1929年8月~1932年6月:-86%

- 1ブラックマンデー:987年8月~1987年11月:-34%

- ITバブル崩壊:2000年3月~2002年10月:-49%

- リーマンショック:2007年10月~2009年3月:-56%

- コロナショック:2020年2月~2020年3月:-34%

インデックスファンドを積み立てていて、世界恐慌でー86%なんて被弾した時には、1ヶ月くらい放心状態になってしまいそうです。

ちなみにインフレ調整後で過去40年のリターンは年率8.18%、30年は7.10%、20年は7.21%、10年は9.73%です。過去10年が素晴らしいリターンですね。コロナショック後の異次元金融緩和が大きく影響しています。

筆者もS&P500に賭けてみたくなるような、そんな成績です。株式投資の基本として、長期金利の上下動が株式市場に大きなインパクトを与えるということは、投資家であれば当然知っていることだと思います。

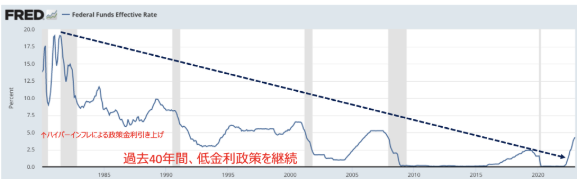

このようなS&P500の上昇はどのようにして起きたかというと、米国の低金利政策が背景としてあります。

金利がなぜ株価に影響するかというと、簡単にまとめると以下です。

株価と金利の関係

- 金利が下がる→事業拡大が容易に→売上・利益増加→好景気→株価上昇

- 金利が上がる→事業縮小→売上・利益減少→景気悪化→株価下落

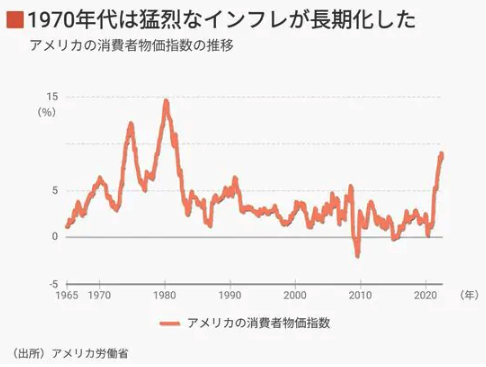

ここ40年間は米国株はとても恵まれていた時代と言えます。しかし、40年前の高金利時代に起きていたことはハイパーインフレです。

ボルカー氏によるインフレ退治は壮絶なものだった。公開市場操作で通貨供給量(マネーサプライ)を一気に絞り込み、政策金利のフェデラルファンド(FF)レートは1981年1月には19%台まで急騰した。

この荒療治によって一時15%近くに達したインフレ率は1983年には3%台まで沈静化し、その後の長期的な経済成長と「グレート・モデレーション(大いなる安定)」と呼ばれるインフレ安定期の礎ができたのだが、代償も大きかった。

流石に2022年より断続的な利上げをFRBは行いインフレ率も鈍化してきましたが、失業率の上昇が始まりました。

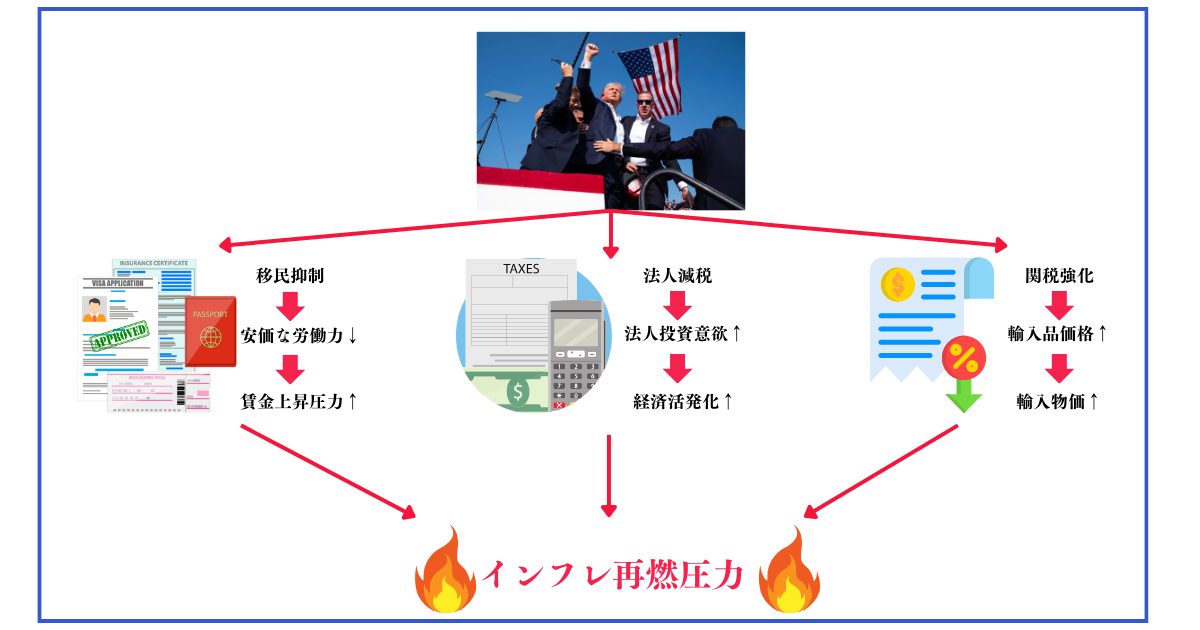

2024年11月現在、米国では表面的なインフレは鎮静化しつつあるものの、基調的なインフレは依然として高水準を維持しています。そして、2025年1月にはトランプ大統領が再び誕生する予定です。

トランプ政権は、インフレを再燃させる可能性のある政策を打ち出すことが予想されます。

1970年台の長い米国株低迷時代はすぐ目の前にあると筆者は感じています。歴史は韻を踏むものです。

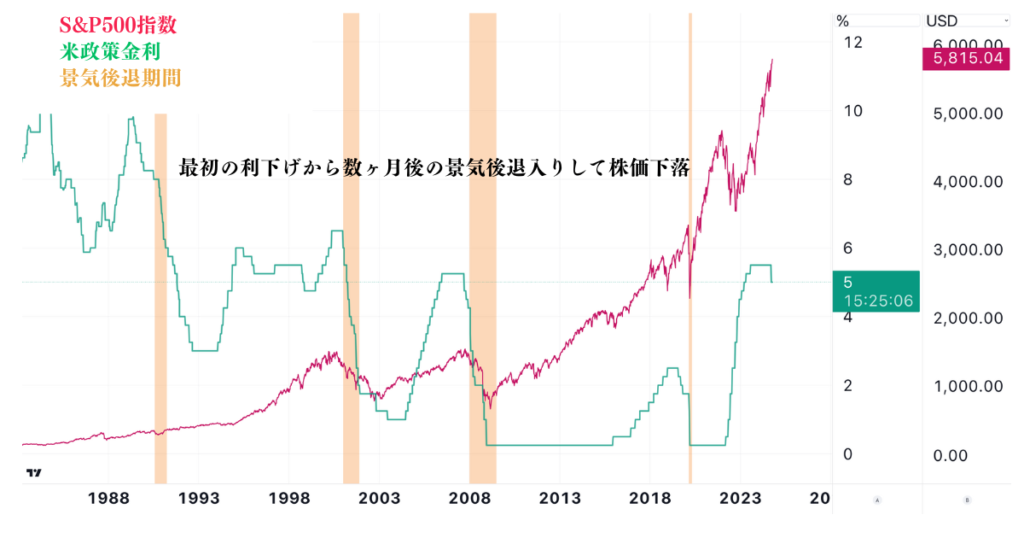

失業率の上昇を受け、FRBは利下げに踏み切りました。

しかし、歴史的に見ると、利下げの開始から数カ月後に景気後退に陥るケースが多く見られます。2024年末からは、慎重な注視が求められる局面に差し掛かっています。

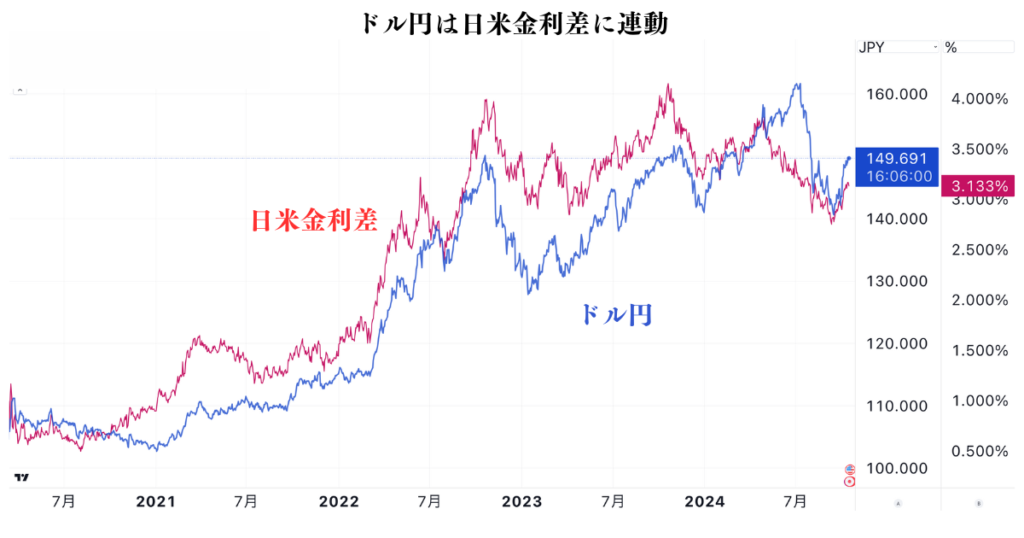

さらに、景気後退が発生すれば米金利が低下するため、これまで日米金利差の拡大を背景に上昇してきたドル円も下落に転じる可能性があります。

つまり、景気後退が起これば、S&P500指数とドル円がともに下落する展開が予想され、米国株を買っているということはドル建てですから、通貨毀損リスクも伴うということです。株の下落と通貨の下落のダブルパンチということです。

資産が一気に-60%となる可能性も大いにあるのです。

ヘッジファンドの帝王・レイダリオ氏も米国は衰退し、次なる覇権国は中国になると述べています。

米国と中国は人権や貿易、競争、テクノロジーなどの諸問題で衝突している。両国は「危険なほど戦争に近づいている」と昨年遅く警鐘を鳴らしていたダリオ氏は、米国は今も中国との紛争の瀬戸際にあるように見えると述べた。

ただ、「瀬戸際にあるというのは実際に起こったというのとは違う。うまくいけば、実際に起こるのは避けられるだろう」とも語った。

ダリオ氏によれば、米国にとってより大きな問題は国内にある。インフラと教育、リーダーシップの劣化、政治闘争の悪化やオピオイド危機、貧富の格差拡大を、米国衰退の象徴として挙げた。

2010年代は特に穏やかな時代でしたが、2020年に入りCovid19パンデミック、ウクライナ危機、インフレ高騰など、すでに激動の時代に入っています。

今後何がどう起こるかもわからず、とにかく米国インデックスファンドを30年間保有していれば問題なしとはとても言い切れません。

では、米国インデックスファンドへの投資を本腰で行えないのであれば、5%の利回りを獲得するにあたりどのような選択肢があるのかについて述べていきます。

関連記事)【ブログ随時更新】今買いの一番儲かる投資信託銘柄はどれ?「安全」且つ「これから上がる」個人投資家が買うべき高利回りファンドを徹底調査!

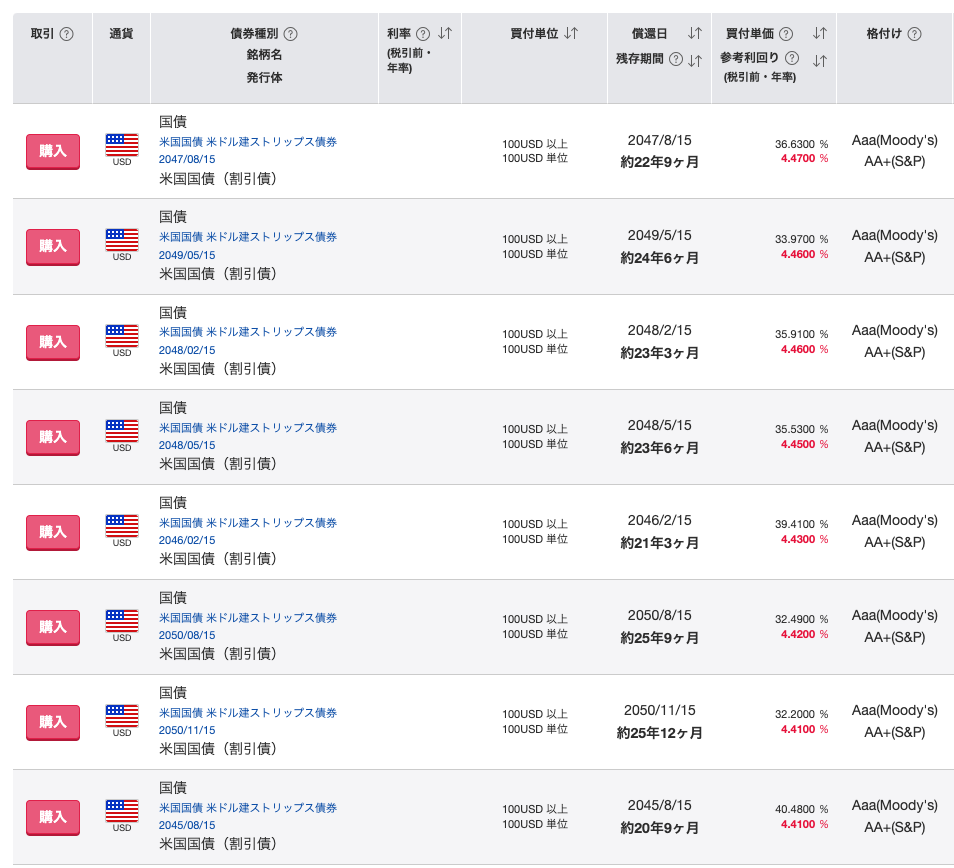

米国債

株がダメなのだから債券、という発想になるかと思います。

実際に、現在は金融引き締め局面ですのでやはり債券は魅力に映りますね。

劣後債ではありますが、5%程度の利回りの債券があります。しかし、ここには落とし穴があり上記でも少し触れましたが、それは為替です。

今後米国側が不況入り、債券利回り低下で円高ドル安が起きた場合に、為替損がその利回りを食い潰してしまいます。当然債券利回りが下がるということは債券価格が上昇するということですので、その部分のキャピタルゲインが寄与し、為替損は和らぎます。

筆者が心配しているのは、日本側の利上げです。米国が好況のまま利上げ、そして円高に大きく引っ張られた場合、債券利回りの高い商品を持っていても為替が利回りを奪っていきます。

Bloomberg –

日本銀行が12月の金融政策決定会合で利上げをするか否かに注目が集まる中、債券市場では利上げによる金利急騰リスクが高まりつつある。

ブルームバーグのデータによると、 オーバーナイト・インデックス・スワップ(OIS)市場では25日現在、12月会合での利上げが5割強織り込まれ、有力候補となっている。ただ、その後を見ると、来年10月までの想定利上げ回数は1.8回。少なくとも年2回を確実視していた3月のマイナス金利解除や7月の追加利上げ時とは状況が異なり、12月の「次」の織り込み不足が顕著だ。

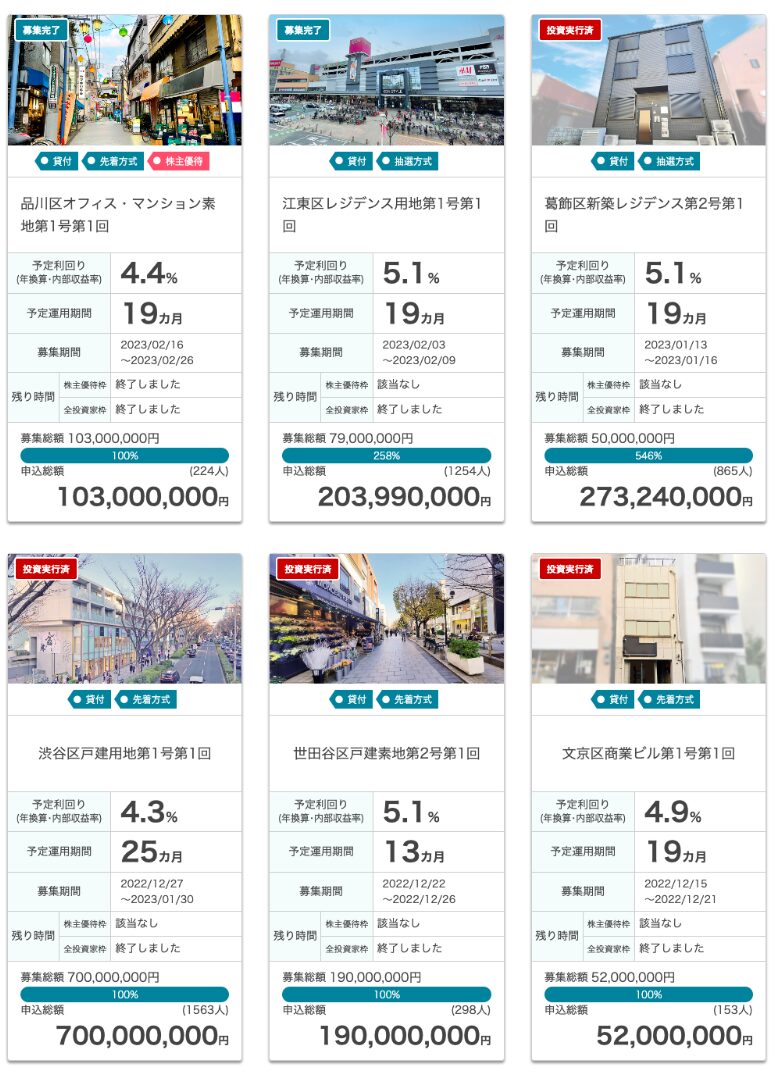

ソーシャルレンディング

少しポップな提案になってしまいますが、ソーシャルレンディングも利回り3-7%程度を提供していることが多いです。

ただし、資金拘束や、レンディング額もまとまった資金で実行できないので、1000万円以上などの大金での運用を考えている人にはあまり向かないのかもしれません。

基本的には少額からの資産運用という形を取っているのがソーシャルレンディングですね。不動産方は比較的安心ですが、資金拘束期間が25ヶ月のものなどがあるので、他に良い投資先が見つかった際に機会損失になりそうです。

高配当株

高配当株はいつの時代も人気ですよね。現時点で配当利回り5%程度というと以下でしょうか。

| 名称・コード・市場 | 取引値 | 決算年月 | 1株配当 | 配当利回り |

| TOA(株) | 79114:27 | Mar-23 | 40 | 5.06% |

| 千代田インテグレ(株) | 2,17214:25 | Dec-23 | 110 | 5.06% |

| フィデアホールディングス(株) | 1,48114:26 | Mar-23 | 75 | 5.06% |

| 双日(株) | 2,57814:28 | Mar-23 | 130 | 5.04% |

| (株)テクノフレックス | 1,07214:27 | Dec-23 | 54 | 5.04% |

| 新家工業(株) | 2,38214:18 | Mar-23 | 120 | 5.04% |

| (株)三栄建築設計 | 1,49214:08 | Aug-23 | 75 | 5.03% |

| (株)パイオラックス | 1,93514:27 | Mar-23 | 97 | 5.01% |

| (株)エクセディ | 1,79714:27 | Mar-23 | 90 | 5.01% |

しかし、高配当株を購入する時に気を付けて欲しいのは、元本割れの可能性です。

そもそも高配当株とは、事業がもう拡大の余地がなく、事業へ再投資できなくなってしまったために投資家にキャッシュを払い出す行為です。

つまり、企業として衰退期に入っており、配当を出しているものの、事業は伸びませんので株価が下がってしまっているケースが多いです。

例えば上記のTOAも株価は低空飛行を続けており、配当を貰っても株価が下がり元本が減ってしまってはどうしようもありません。

しっかりと企業を分析した上で、高配当株を選んでいきましょう。

投資のプロに任せる、ヘッジファンド投資

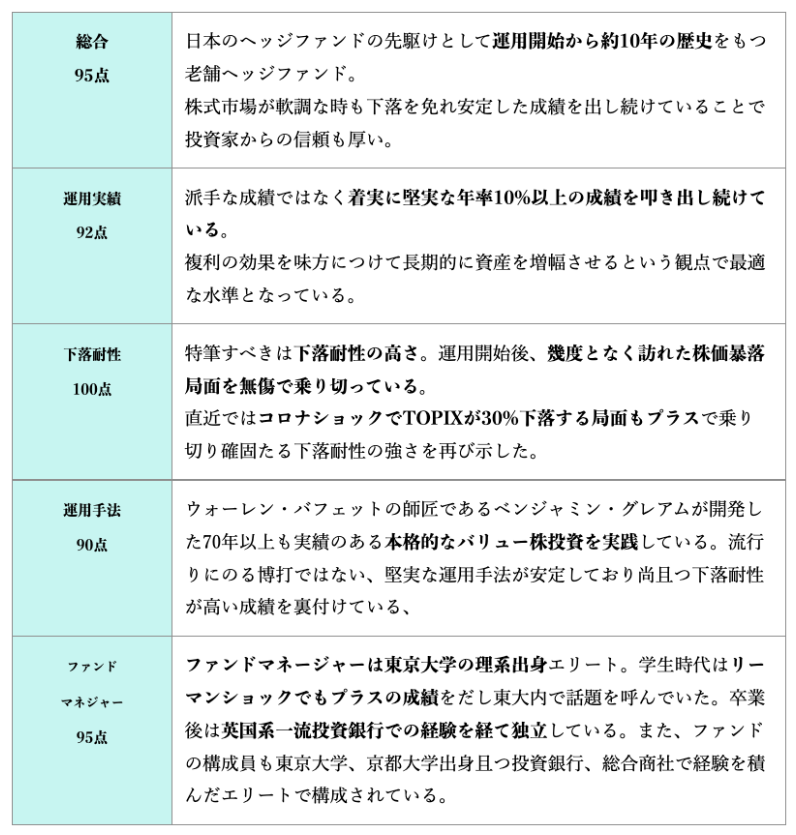

最後にヘッジファンド投資です。筆者はこちらを実践し年利回り5%以上を継続しています。

ヘッジファンドとは絶対収益型ファンドであり、上昇相場だけではなく下落相場でも果敢にリターンを狙っていく事業形態となっています。

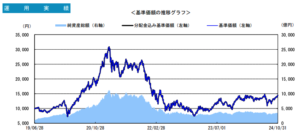

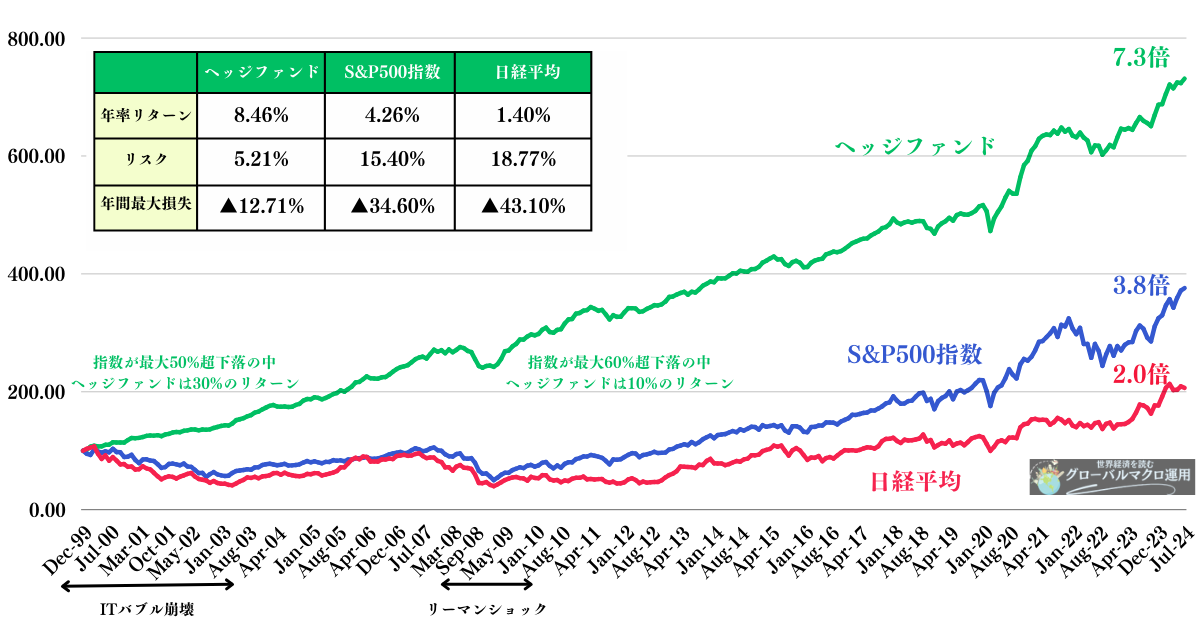

下落相場でもリターンを狙うことで結果的にそれは安定運用の礎となっており、例えばヘッジファンドの帝王、レイダリオ氏が運用するブリッジウォーター社のリターンは以下の通りとなっています。

S&P500は長年の低金利下で大きく上昇していますが、ブリッジウォーター社もインデックスと同等のリターンとなりました。これはリターン比較ではなく、その下落耐性の強さについて強調したいです。

普通であればS&P500の暴落などを経験すると個人投資家は恐怖により必ず売却してしまいます。しかし、ブリッジウォーター社のリターンは非常に安定していますね。米国の低金利政策がなくとも、同様のリターンを確保してくれる、そんな安心感を投資家にもたらしているものと思います。

年金基金などはインデックスで運用するよりも、安心しながらブリッジウォーターで運用する道を選ぶはずです。実際にハーバード大学やイェール大学もヘッジファンドをポートフォリオの30%程度に組み入れています。

国内ヘッジファンドであれば、老舗と言えるBMキャピタルが同様の安定したリターンを提供しています。実際に筆者も運用していますが、興味のある方は直接ファンド担当者と話をしてみると良いかと思います。

まとめ

今回は年率5%の運用難易度と、インデックスファンドで実現する可能性、そしてその他の選択肢について述べました。

色々と投資先はありますが、安定した運用実績を出している投資先を選ぶことが最も大切です。以下では筆者の長年の投資経験から列挙した投資先についてまとめていますので、参考にしてみてください。