資産運用の世界に足を踏み入れることは、多くの人が避けて通れない道です。特に、貯金が1000万円を超えた瞬間、その資産の増加の遅さに心を痛める方も少なくありません。

このような状況に直面した際、資産運用の重要性に気付き、その世界への一歩を踏み出すのです。

筆者自身、投資経験は10年を超え、個別株から投資信託、外国株に至るまで幅広い選択肢を試してきました。

今日、個別株投資においては、成功者はわずかで、多くが含み損に苦しみながら市場を去る現実があります。そこで、賢明な選択として、プロに資産運用を任せる方法を提案します。

本記事では、東大経済学部卒、証券アナリスト資格を持つ筆者が、長期的な資産形成に適したファンドの全貌を紹介します。

一般的には投資信託が連想されることが多いですが、資産が増えるにつれて、ヘッジファンドなどの新たな選択肢も出てきます。

富裕層や機関投資家に人気のヘッジファンドは、数千万円以上の資産を持つ方々にとって見逃せない選択です。

この記事では、30代で2億円の資産を築いた私の経験をもとに、ヘッジファンドや投資信託を含め、どのように投資先を選定すべきかを掘り下げていきます。

そもそも何故ヘッジファンドなのか?ヘッジファンド投資のメリットとは?

まずは、なぜヘッジファンドが魅力的な投資先なのかという点についてお伝えしていきます。

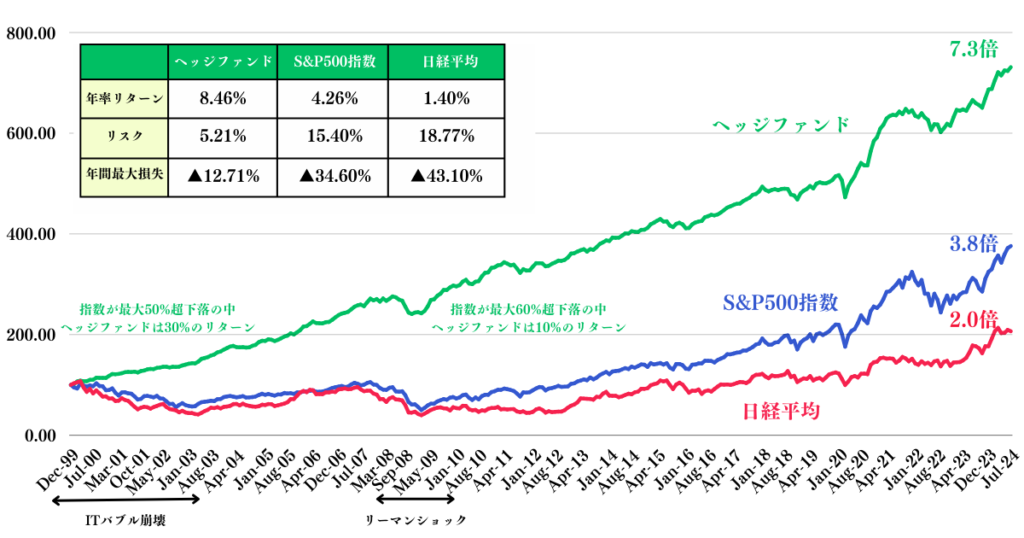

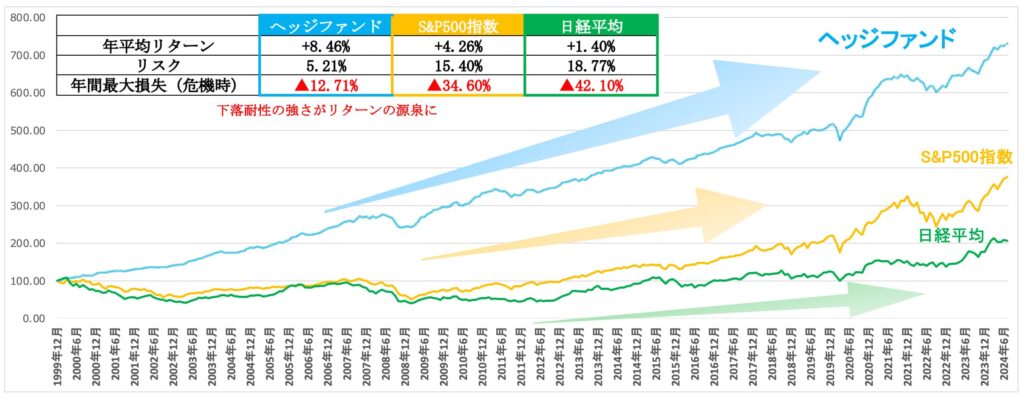

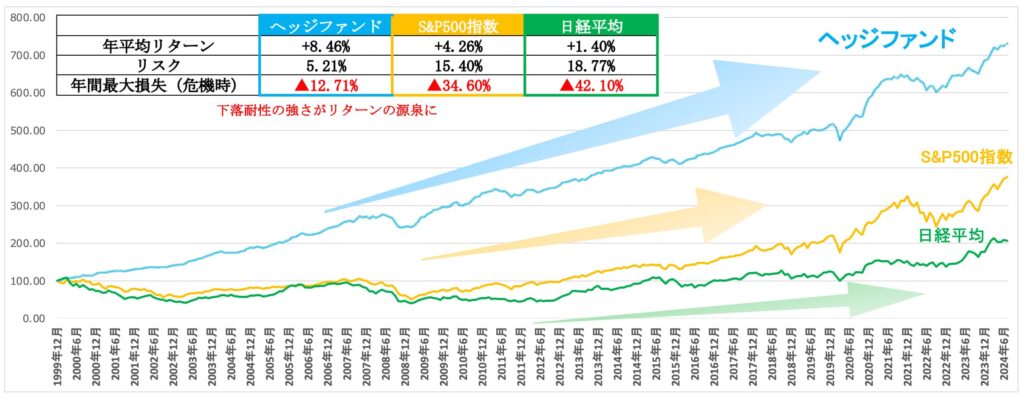

早くおすすめの投資先を知りたいという方はジャンプ(クリック)してください。なぜヘッジファンドへの投資が魅力的かを多くの言葉で説明するより、以下の図を見ていただければ一目瞭然かと思います。

ご覧の通りヘッジファンドは一貫してS&P500指数や日経平均などのリターンを上回り続けています。

さらに特筆すべきは下落耐性の強さですね。特に2000年代はITバブル崩壊とリーマンショックを経験しS&P500指数が2000年の水準を回復したのは2013年になってからでした。

日経平均に関しては2000年の水準を回復したのは2015年になってからのことでした。

しかし、ヘッジファンドはITバブルの時はむしろプラスのリターンをあげ、リーマンショックでさえ損失をわずか10%に抑えています。

ヘッジファンドによってはリーマンショックの時に巨万の利益を得たファンドも数多く存在しているのです。

このように如何なる環境でも収益を獲得することを絶対目標として運用を実行してくれるのがヘッジファンドの強みです。

相場に依拠せず安定したパフォーマンスを出してくれるため保険会社や年金基金などの資産を大きく減らすことができない機関投資家から重宝されています。

想像してみて欲しいのですが、リーマンショックなどのショックに巻き込まれて資産が半減してしまう事態を。

きっと、正気を失ってしまい長期投資を実行できないと思います。ちなみに株式市場の暴落は必ず来ます。避けられるものではありません。

堅実に複利で資産を増やし続けるためには暴落を回避しながら安定したリターンで長期で投資を実行することが重要なのです。

この観点でヘッジファンドは最良の投資先ということができるでしょう。

ただし、果敢にリスクを取りすぎるヘッジファンドも存在するので、堅実に資産を増やしてくれるヘッジファンドをしっかり選びましょう。

次項よりヘッジファンドを選ぶポイントを解説します。

ヘッジファンドを選ぶ際のポイントとは?

それではヘッジファンドの魅力をお伝えした上で、どのようなファンドを選んでいけばよいのかというポイントについてお伝えしています。

当項目を飛ばして手っ取り早くランキングを知りたいという方はこちらをクリックしてください。

ポイント①:ファンドマネジャーの経歴と実績が秀でている

実際に運用しているファンドマネジャーや在籍社員の経歴が超優良であるかは非常に重要です。

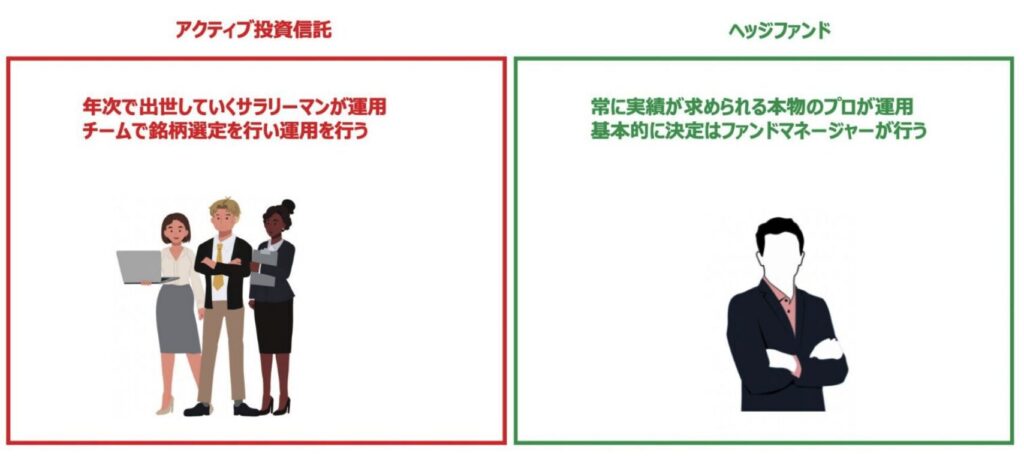

ヘッジファンドを選ぶ際はどのような運用手法で選ぶのも重要ですが、それ以上にどのようなファンドマネージャーによって運用されているのかというポイントが重要になってきます。

運用戦略が正しくても腕利きが運用しなければ凡庸以下の成績になってしまうからです。

ヘッジファンドがヘッジファンドたる所以は本物のプロのファンドマネージャーによって運用がなされているからです。

そこがサラリーマンによって運用されている投資信託と一線を画すポイントです。

世界中の一流ヘッジファンドのメンバーを確認すればわかることですが、成果を出しているファンドは一流のファンドマネジャーによって運用されています。

ブリッジウォーターのレイダリオはハーバード大学、ルネッサンス・テクノロジーズのジムシモンズはMIT卒の数学者、ウォーレンバフェットはコロンビア大学卒です。

一流の頭脳と胆力があってこその相場での成功なのです。

出資をする際にはファンドマネージャーについて以下のポイントをしっかりと確認しましょう。

✔︎ 超一流大学を出ているか?

✔︎ しっかりとした金融機関で経験を積んで独立しているか?

✔︎ ファンドマネージャーとして運用をどれほど長期間にわたって担っているか?

怪しいファンドの中には全く金融と関係のない経歴から突如としてファンドを立ち上げているようなファンドもあります。

そのようなファンドは実態のないポンジスキームの確度も高くなるので注意しましょう。

ポイント②:ハイリスク・ハイリターンな投資手法ではない(複利を最大限に活用する運用を重視)

ハイリスク・ハイリターンを謳うようなファンドは問答無用でファンド選定先リストから筆者は外しています。

それは投資ではなく投機であり、資産を増やすには圧倒的に向かない手法だからです。

先ほどお伝えしたように、資産を大きく伸ばすには、安定リターン(複利)で長年運用する以外にありません。

投機で1年で爆発的に資産を増やすことができる場合もあります。しかし、それは非常に勝率の悪いギャンブルです。

例えば1株3ドルといったゴミ株に資金を大量に投じて一瞬で2倍になるかもしれませんが、直後に急落して1ドルになることもあります。再現性はなく、それ以上の資産増加も見込めません。

ギャンブル如きで大事な資金を溶かしてしまっては浮上するのが難しくなります。50%の下落を賄うためには100%のリターンが必要だからです。

理想的な資産運用とはとにかくマイナスを避け、プラスを毎年積み上げるに尽きます。

世界一のヘッジファンドであるレイダリオ氏が率いるブリッジ・ウォーターアソシエイツがなぜ世界最大のヘッジファンドになれたかを考えると堅実リターンの大切さがよくわかります。

ブリッジウォーターの年率リターンは11%程度ですが暴落を回避して右肩あがりに直線上にリターンを伸ばしたことで顧客から信頼を集めたのです。

何度も申しますが、長期運用で複利を味方につけて資産を積み上げるには堅実なリターンを着実と積み重ねていくことが肝要なのです。

急がば回れということで目先のハイリターンに惑わされることなく堅実な道を歩みましょう。

ウォーレン・バフェット氏の格言にも「ルールその1: 絶対に損をするな。 ルールその2: 絶対にルール1を忘れるな。」というものがありますよね。

損失を一度出すと、それを取り返すために時間を費やすことになりますので、資産の増加が遅くなってしまうのです。

ポイント③:長期間運用できているか?

3つ目のポイントは長期間運用できているかという点です。短期間であれば実績をだすファンドも多いでしょう。

ただ10年以上の運用歴のあるファンドはいくつもの下落局面を乗り切っており信頼感が高まります。

長期間運用ができており、なおかつ純資産が増えているというのは、しっかり運用でリターンが出せており、顧客から信用を勝ち取っているということを意味しましからね。

ヘッジファンドの世界はシビアでマイナスのリターンが複数年つづくと解約が大量に発生してしまいます。

しっかりと純資産が増加傾向にあるのかという点もポイントとして注目しましょう。

ポイント④:個人投資家でも出資できるか?

さきほど紹介したブリッジウォーターアソシエイツなどの海外の著名ファンドは、現在は規模が大きく、小口の個人投資家は基本的に相手にしていません。

ビルゲイツやジェフベゾスやイーロンマスクなどの個人の資産が機関投資家レベルの超富裕層は別ですが、基本的には機関投資家の資金しか受け入れていません。

また、仮に投資できるファンドであっても最低でも100万ドルからになります。円安のせいで日本円にすると約1億5000万円という水準です。

なかなか個人投資家に手がでる代物ではありませんよね。あくまで最低で100万ドルなので数百万ドルからの出資制限を設けているのが通例です。

ヘッジファンドは出資を受け入れることができる人数に制限があるので一人あたりの出資金額を高く設定しているのです。

とはいえ、ブリッジウォーターなどの巨大ファンドも最初は小さなファンドからスタートしました。その頃は友人や親族からの資産を運用していたことでしょう。

立ち上げ初期のブリッジウォーターのようなヘッジファンドに投資ができれば、ファンドと一緒に自分の資産も成長させていくことができます。

そして、本当に優れたファンドであれば運用初期のほうが安定して高いリターンを叩き出すことができます。

運用規模が大きくなると流動性の問題などもありファンドマネージャーが得意とする手法で運用できなくなってくる局面が到来するからです。

実際、投資の神様といわれるバフェットも20世紀のリターンと21世紀に入ってからのリターンは2倍以上の差がありますからね。

規模は小さいけども卓越したファンドマネージャーによって運用されている個人投資家の資金を受け入れてくれるファンドにこそ絶好の投資機会が広がっているのです。そして幸運なことに日本にはこのようなファンドが存在しています。

それではこの記事の本題に入っていきたいと思います。

最新版!日本のおすすめヘッジファンドランキング!

日本の投資家が投資できるヘッジファンドを上記の基準をベースにランキング形式で紹介します。新たなファンドを分析した際は随時更新していきます。

1位:セゾン資産形成の達人ファンド(世界分散投資)

| 総合 80点 | 全世界の株式に投資している。世界経済の成長の恩恵を受け取ることができるファンド。 |

|---|---|

| 運用実績 85点 | 2021年下半期から運用を開始しているので運用期間は短いが中国の株式市場が下落する中でもプラスのリターンを挙げている。ファンドマネージャーが過去に運用した新興国では現地通貨建で年率100%近い実績をあげていた。 |

| 下落耐性 70点 | 新興国の株式への投資なので |

| 運用手法 80点 | 個別株に投資するのではなく優秀なファンドに対して分散投資を行うファンドオブファンズ形式の運用をおこなっています。 |

| ファンド マネジャー 90点 | ファンドオブファンズ形式ということでファンドマネージャーを全面に押し出してはいない。 |

お勧めのヘッジファンド特集と言っておきながらセゾン資産形成の達人を挙げてしまいました。

私個人としては、やはり信頼を置けるファンドという基準で考えるとこのようなランキングになってしまいます。

セゾン資産形成の達人ファンドは、全世界の株式市場に分散投資を行なっています。世界が経済成長し続けるという前提で投資リターンを狙う方針です。

各国の株式市場に投資するファンドに投資をするファンズオブファンズ形式で、長期的な収益性が見込めます。最低出資額も10,000円以上からは一円単位となっており、少額から投資をしやすいです。

ただ、世界経済が不況に陥る局面では残念ながら株価が場合によっては40%程度大きく下落することを覚悟しておかないといけません。

しかし、2021年後半からインフレが発生したため、米中央銀行のFRBや欧州中央銀行のECBは金融引き締めに転じています。

金融引き締め局面では株価は厳しい状況が続きますので、今後はセゾン資産形成の達人ファンドもしばらく厳しい環境が想定されます。

→ セゾン投信『セゾン資産形成の達人ファンド』は危ない?今後の見通しからおすすめしない理由を解説!評判の世界株式分散投資ファンドを徹底評価。

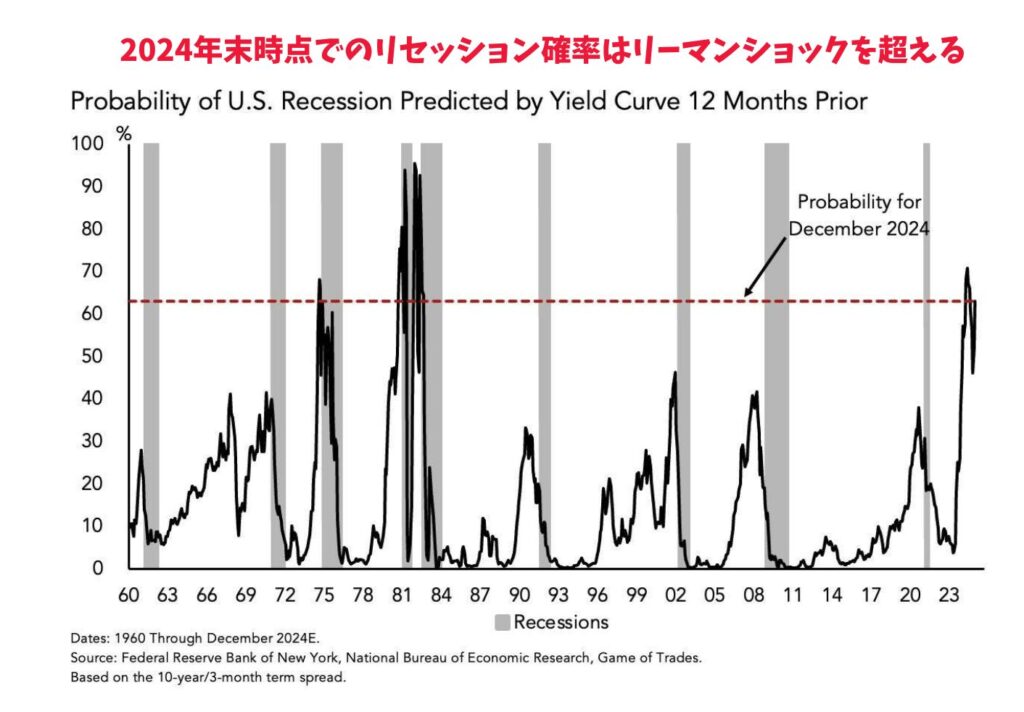

2024年になってインフレはある程度表面上は治まってきていますが、依然としてコアとなるサービスインフレは収束の兆しを見せません。

また、景気の先行指標は軒並み暴落となっており、景気後退の足音が近づいてきています。

景気後退となると円高調整にもなりますし、企業業績の悪化で世界的に株式は下落していきます。

一方、ヘッジファンドでは市場環境に関係なく右肩あがりに資産を増加させています。

どのような局面でもプラスのリターンを期待できるのがヘッジファンドの素晴らしい点です。

更に詳しくセゾン投信について知りたい方はこちらからどうぞ。

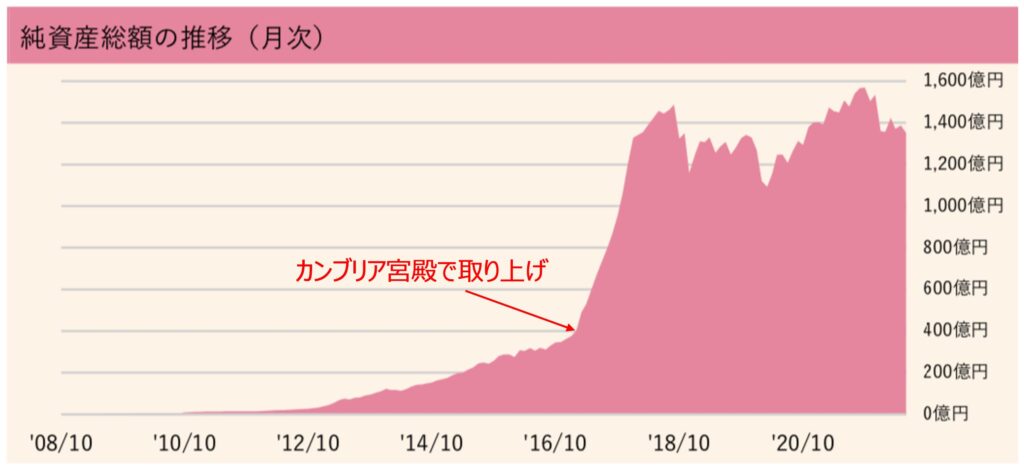

2位:ひふみ投信

| 総合 77点 | リーマンショック以降2017年まで凄まじい成績を残してきたファンド。 カンブリア宮殿への出演を皮切りに運用資産額が膨張しすぎたことが仇となり、本来の運用ができなくなり近年成績は低迷している。 |

|---|---|

| 運用実績 80点 | 2017年までは市場平均を大幅に上回るパフォーマンスを出していた。 しかし、直近3年でみると日経平均にわずかに劣る成績となってしまっている。 |

| 下落耐性 70点 | 最近は殆ど市場平均と連動した動きとなっているため、市場が急落する局面では一緒に急落する傾向が顕著となっている。 |

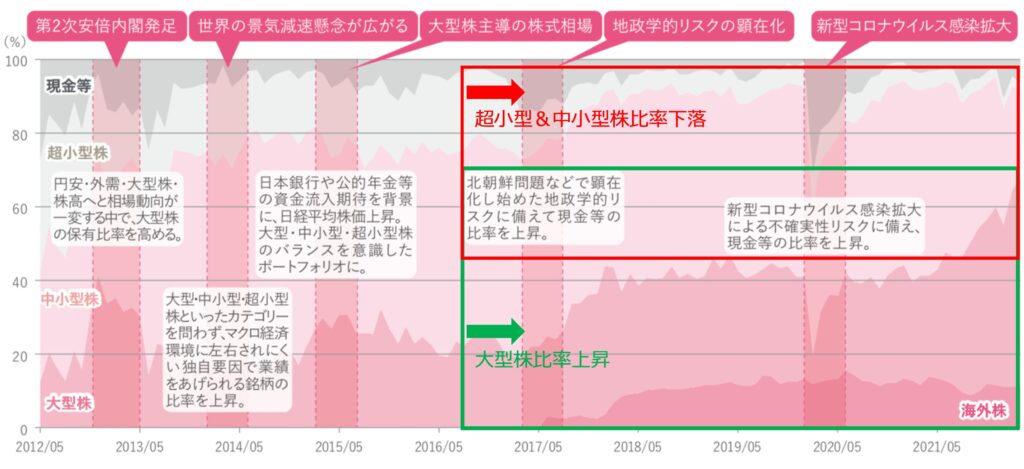

運用手法 70点 | 運用手法は以前はファンドマネージャーの藤野氏が得意とする小型成長割安株投資でした。 しかし、カンブリア宮殿出演以降資金の流入が著しく本来の小型成長割安株投資から大型株投資にシフトしています。 結果としてパフォーマンスの低迷を招いているのです。 |

| ファンド マネジャー 85点 | ファンドマネージャーの藤野英人氏の腕は確かであるため、今後軌道修正ができるかが重要となってきます。 |

こちらも守りながら増やすことをモットーにしているひふみ投信。

基本的には国内小型株の成長を取り込むグロース株投資が特徴でしたが、有名になり運用資金が大きくなったことで守りの側面が強くなりました。

2017年までは市場平均を大幅にアウトパフォームする素晴らしい成績で人気を博していましたが、近年は日経平均に劣後する成績に甘んじています。

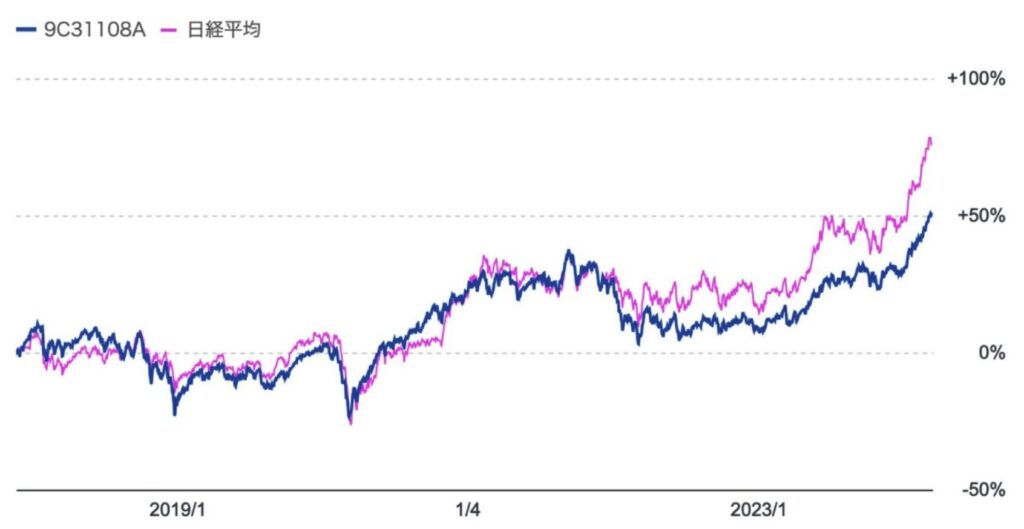

以下は2018年以降の「ひふみ投信」と「日経平均」の値動きの比較です。

「ひふみ投信」と「日経平均」の過去3年の比較

契機となったのはカンブリア宮殿で取り上げられたことです。カンブリア宮殿で取り上げられたことで人気が殺到して運用資産額が急増しました。

結果的に、得意としていた超小型株運用でリターンを獲得することが難しくなっているのです。

また、現在250銘柄に投資しており最早日経平均と同様の動きとなっています。(日経平均に劣後していますが)

ちなみに日経平均も2024年は厳しい展開が想定されています。日経平均は米国のS&P500指数とドル円の掛け合わせた動きをしています。

実際、以下の通り円建てのS&P500指数と日経平均は同様の動きをしています。

つまりS&P500指数とドル円が今後、どうなっていくかが重要になってきます。

さきほどセゾン投信の欄でお伝えした通り、景気後退の足音が迫ってきておりS&P500指数は今後厳しい展開が想定されます。現在と同じインフレ率が発生した1970年代は株価指数のリターンはありませんでしたからね。

また、ドル円も2022年から上昇していますが、これは日米金利差拡大によるものです。

インフレに対応するために米国が政策金利を引き上げる反面、日本がゼロ金利を維持したため日米金利差が拡大してドル円が上昇してきました。

しかし、景気後退になると米金利は低下し日米金利差は縮小します。つまり円高調整が起こるのです。

米国株が沈んで、ドル円も下落したら日経平均が沈んでいくのは火を見るよりあきらかですね。

その日経平均と同様の動きをしながら劣後する「ひふみ投信」の投資妙味は低いといえるでしょう。

ただ、ひふみ投信は1万円から積み立て可能です。

まとまったお金がまだないという方は、セゾン投信と並んでひふみ投信を検討してみるのも良いでしょう。

更に詳しくひふみ投信について知りたい方はこちらからどうぞ。

3位:ベイビューアセットマネジメント

| 総合 75点 | 独立系の運用グループで公募投信の運用も行なっているが私募ファンドも運用を行なっている。日本株の中小型株を対象にしたロングショート戦略を実行しているが成績は手数料後だと日経平均と同等の成績となっている。 |

|---|---|

| 運用実績 75点 | 現在のファンドマネージャーが運用を開始した2014年から2022年末までの年率リターンは8%程度となっている。アベノミクス期間とパンデミック後のバブル相場を考えると凡庸な成績となっている。 |

| 下落耐性 65点 | 2018年から2019年に2年連続で下落となり下落耐性が高いとはいえない。2年で17%程度のマイナスとなっている。 |

| 運用手法 80点 | 日本の中小型株を対象とした割安な銘柄を購入し、割高な銘柄を空売りするロングショート戦略を実践。相場環境によってネットロングにするかネットショートにするかを振り向けている。 |

| ファンド マネジャー 80点 | 総合商社出身の岡橋氏がワイズグループでの経験を経て2014年から運用を担当。 |

バイビューアセットマネジメントは日本株だけでなく外国株の運用もグループとして行なっている日本屈指の独立系の投資会社です。

運用資産額は7000億円を超えてきています。公募投信の運用を行なっていますが私募ファンド(=ヘッジファンド)の運用も実施しています。

米国株に関しては運用歴が浅くパフォーマンスが安定していないので、ここでは日本株のファンドについて評価しています。

ベイビューアセットマネジメントが提供しているニューアルフェックス・ロングショートファンドは日本の中小型株を対象としたロングショート戦略をとっています。

つまり割安な銘柄を購入して、割高な銘柄を空売りしてリターンを追求するという伝統的なヘッジファンドの手法ということですね。

ネットロングにするかネットショートにするかは、その時々の市場環境に依拠しています。

リターンは日経平均と同等の成績となっており複数年連続して下落した実績もあり物足りなさを感じます。

ただアベノミクスやパンデミックの追い風があるとはいえ、通してみればパフォーマンスは安定しているので今後に期待したいファンドの一つです。

更に詳しくベイビュー アセットマネジメントについて知りたい方はこちらからどうぞ。

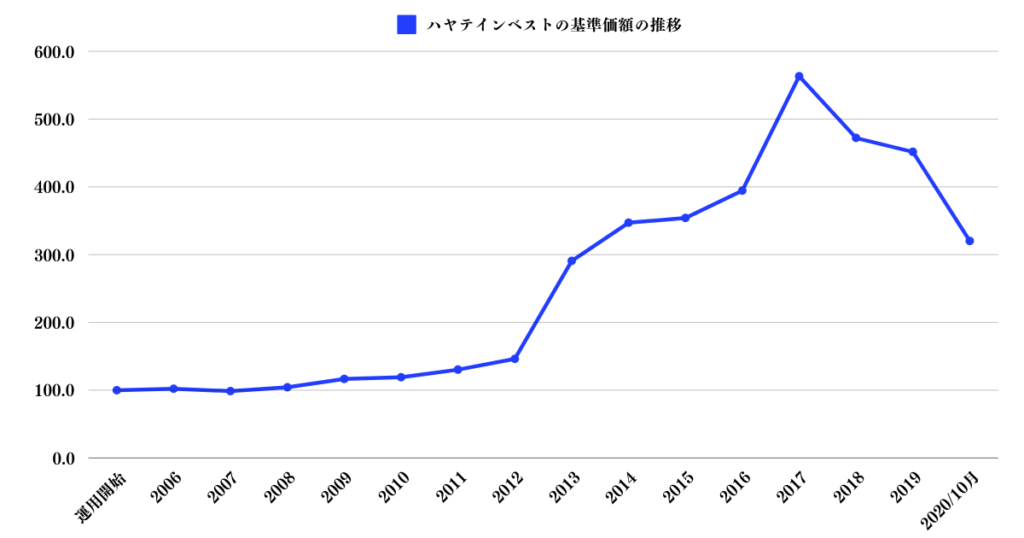

4位:ハヤテインベストメント

| 総合 74点 | 中小型株投資でかつては素晴らしいリターンをあげていたが近年多角化経営により運用へのコミットメントが低下したためかリターンが急速に悪化している |

|---|---|

| 運用実績 70点 | 2017年まではアベノミクス相場の追い風もあり市場平均をアウトパフォームしていたが2018年から2020年で45%下落しておりパフォーマンスを著しく引き下げました。 |

| 下落耐性 50点 | リーマンショックは乗り切っていたのですがブル相場の中であっても45%の下落を被ってしまったので下落耐性は低いと言わざるを得ません。 |

| 運用手法 80点 | 中小型株を投資対象としています。ただ空売りから入るショートも組み入れたロングショート戦略となっています。 |

| ファンド マネジャー 90点 | ファンドマネージャーの杉原氏は東大卒でゴールドマンサックス証券での経歴もあり間違いなく一流。しかし、2010年代後半から業容を多角化し、後進の育成を行なっていることもありファンドマネージャーとしてのコミットメントが低くなっていることが懸念される。 |

ハヤテインベストメントは2018年までは日経平均にも取り上げられた飛ぶ鳥を落とす勢いのヘッジファンドでした。

東大からゴールドマンサックスの株式トレーディング部門で経験を積んだ杉原氏が日本の中小型株を対象としたロングショート戦略を実践して卓越したリターンをあげていました。

しかし、2018年以降成績は一変します。ひふみ投信がカンブリア宮殿に取り上げられてから急落したのと同様に、ハヤテインベストメントも日経新聞に取り上げられてから絶不調に陥っています。

ちょうど、この頃からファンドマネージャーの杉原氏がITやバイタルテックなど事業の多角化に乗り出していました。

さらに日経の記事で後進を育成すると述べており、杉原氏が独断で運用する形式から運用体系が変わったことが想定される発言がなされていました。

つまり、肝心の杉原氏のファンド運用のコミットメントが下がっている可能性が見受けられるのです。

結果として2018年から2020年で45%もの下落となっており暴落耐性が弱いファンドになってしまっています。

投資家としては一流のファンドマネージャーの全力のコミットに期待して資産を預けるわけですから、現状はあまり期待できないという状況になっていますね。

更に詳しくハヤテインベストメントについて知りたい方はこちらからどうぞ。

5位:ストラテジックキャピタル

| 総合 72点 | 「物言う株主」として運用しているヘッジファンド。運用銘柄の株価は堅調なものばかりではなく下落耐性とリターンの観点から低い評価となります。 |

|---|---|

| 運用実績 70点 | 運用成績は非開示になっているが投資を行っていることが確認できる銘柄の株価推移を調べると芳しくなさそうである。 |

| 下落耐性 65点 | 上記の通り下落している銘柄も多く下落耐性が高いかは不透明 |

| 運用手法 72点 | 「物言う株主」としてのアクティビスト戦略を取り入れているが相性のよいバリュー株投資との組み合わせが若干弱い。 |

| ファンド マネジャー 80点 | 野村證券出身の丸木強氏。村上ファンドの前身での勤務経験がある。 |

ストラテジックキャピタルは元々村上ファンドの初期のメンバーであった丸木強氏が立ち上げたアクティビスト型のヘッジファンドです。

ただ、株主提案の実行比率が低くアクティビストとしての側面より通常の中小型株投資という側面が強い印象を受けます。

リターンについても安定しておらず大きな損失を出す時があるという点に留意が必要となります。

更に詳しくストラテジックキャピタルについて知りたい方はこちらからどうぞ。

6位:ロイヤル・マイル/ベイリー・ギフォード世界長期成長株ファンド

| 総合 70点 | ロイヤルマイルは英国の独立系運用会社であるベイリー・ギフォード100%子会社が運用。 |

|---|---|

| 運用実績 58点 | 金融相場下の運用実績は申し分ないが、金融引き締め局面で利益を大幅に吐き出してしまう体質故、長期投資には向かず、どちらかというとトレンド・テーマ投資の一つとしての選択肢になる。 |

| 下落耐性 50点 | 金融引き締め局面の下落は壊滅的。基本的に成長株に長期で賭けるという巷では人気も実態は博打である投資手法を採用。運用が正しかったかどうかは30年後までわからない。 |

| 運用手法 75点 | テクノロジーメインのポートフォリオであり、旬は終わったものと考えられる。今後はそこそこの成績はそれでも出すのかもしれない。 |

| ファンド マネジャー 75点 | 歴史あるベイリー・ギフォード運用で信頼はあるが、信頼はそのままリターンに跳ね返るわけでもなく、商品が長期投資であり、米国FRBの金融政策次第でリターンが決まる。投資家が見なければならないのはロイヤルマイルではなく、米国の金融緩和動向である。 |

更に詳しくロイヤルマイルについて知りたい方はこちらからどうぞ。

7位:ダブルブレイン

| 総合 68点 | ダブルブレインは英国のヘッジファンドであるマングループが運用を担うヘッジファンドを投資信託の形で仕立てたもの。 |

|---|---|

| 運用実績 55点 | 下落を極力おさえているが直近10%近く下落している。また、そもそものリターンが低いことが物足りなさを感じる結果となっている。 |

| 下落耐性 70点 | ロングだけではなくショートを活用した戦略を取っているので、株式に100%投資するファンドより価格の変動を抑えられている。ただ10%近く下落することはあることは注意。 |

| 運用手法 65点 | 相場の方向性を見極めてはる手法と、ロングとショートを組み合わせる手法の2つの戦略を組み合わせて運用している。 |

| ファンド マネジャー 80点 | 運用をになっているのは伝統的なヘッジファンドであるマングループであり信頼感がある。ただ実績のあるファンドが運用しているからといって高いリターンとなるとは限らないのが難しいところです。 |

ダブルブレインは野村アセットマネジメントが英国のヘッジファンドであるマングループに運用を委託する形で運用を行なっているファンドです。

ロングとショートを組み合わせて如何にもヘッジファンド的な運用が行われていますがリターンが著しく低いという問題点があります。

更に詳しくダブルブレインについて知りたい方はこちらからどうぞ。

8位:ヘッジファンド証券

| 総合 65点 | ヘッジファンド運用会社ではなくヘッジファンドを仲介する会社。過去取り扱っていたファンドは成績不振で償還となっており現在取り扱っているファンドの成績も芳しくはない。 |

|---|---|

| 運用実績 60点 | 最初に取り扱っていたエピック・ヘッジファンド・セレクションは成績不振で償還。現在取り扱っている。現在取り扱っているエピック・バリアント・ファンドも1つはマイナスリターンで、もう1つは市場リターンを下回る動きとなっている。 |

| 下落耐性 65点 | 市場平均が下落するような相場環境では大きく下落する傾向にある。 |

| 運用手法 60点 | 割高な銘柄を売り、割安な銘柄を買うマーケットニュートラル戦略。つまり相場の流れに影響されにくい手法で運用をおこなっている。しかし、実態は相場が弱い時に影響を受けているという弱点がある。 |

| ファンド マネジャー 70点 | 国内運用会社のエピック・パートナーズによって運用されている。ファンドのメンバーは日興証券出身者によって構成されている。 |

更に詳しくヘッジファンド証券について知りたい方はこちらからどうぞ。

9位:インベスコ世界厳選株式オープン(世界のベスト)

| 総合 60点 | インベスコ・アセット・マネジメントが運用。投資対象は世界の株式 |

|---|---|

| 運用実績 55点 | 運用規模は大きいものの、運用実績はベンチマークであるMSCIワールドインデックスに劣後。 |

| 下落耐性 60点 | 株価指数とほぼ同じ、もしくはそれ以上に下落を被る可能性高い。 |

| 運用手法 50点 | 世界株式に分散投資。インデックスファンドを選択した方が結果的には良い可能性も。 |

| ファンド マネジャー 60点 | インベスコは米国のアトランタに本拠地を置く独立系の資産運用会社。ニューヨーク証券取引所に上場。 |

更に詳しく世界のベストについて知りたい方はこちらからどうぞ。

10位:GFマネジメント

| 総合 55点 | 日本の大型株に投資するヘッジファンド。創設後1年なので実績については不明。おそらく「ひふみ投信」型のファンドであることが想定される。 |

|---|---|

| 運用実績 60点 | 日本の大型株に投資する独自戦略を実行した場合の過去成績は年率29%としていますが、これはバックテストであり全く参考になりません。過去上がっていた銘柄を組み入れやすいように想定している可能性もあります。重要なのは今後の成績です。創設1年目なので今後の成績を見てみる必要があります。 |

| 下落耐性 50点 | 株価指数とほぼ同じ動きとなると想定される。今後円高、株安局面が来た時には大きく暴落する可能性がある。 |

| 運用手法 50点 | もはや日経平均に投資をするのと何が違うのかが疑問点。 |

| ファンド マネジャー 60点 | ファンドマネージャーはシンガポール在住の投資銀行部門出身の方と聞いているが詳細は不明である。 |

GFマネジメントは2023年から運用を開始している新しいヘッジファンドです。

代表の田尻光太朗氏は電機メーカー勤務だったこともあり投資については明るくはなさそうです。

ファンドマネージャーは投資銀行部門での経験がある方だそうですが、投資銀行部門の方がトレーディングで卓越した成績を出せるのかは疑問です。

というのも、投資銀行部門はあくまで企業のM&Aに関わる部署であり、上場企業を日常的に売買をおこなっているトレーディング部門とは別物だからです。

戦略は日本の大型優良株に投資をするというスタイルです。

ただ、大型株をある程度分散すると、「ひふみ投信」のように日経平均と同様の動きをするようになります。

今はたまたま円安の流れもあり大型株が強い環境ですが、一旦円安が落ち着いて円高方向に修正となると日本の大型株は大きく下落していきます。

ヘッジファンド特有の下落耐性が強い成績をだせるかという点について疑問が残ります。いずれにせよ設立まもないので、今後注目していきたいと思います。

11位:GCIアセットマネジメント

| 総合 50点 | アメリカの大学基金の投資戦略を参考にしたファンド。オルタナティブ資産への投資も実行。 |

|---|---|

| 運用実績 40点 | 運用規模は大きいものの、運用実績はベンチマークであるMSCIワールドインデックスに劣後。 |

| 下落耐性 70点 | リターンは著しく低く、下落耐性に問題あり。 |

| 運用手法 30点 | アメリカの大学基金の投資戦略を参考。 |

| ファンド マネジャー 50点 | オルタナティブ投資を専門とした山内氏が担当。 |

GCIアセットマネジメントの代表、山内氏はオルタナティブ投資を専門としており、同社が運用するGCIエンダウメントファンドは、アメリカの大学基金の投資戦略を参考にしています。

このファンドではオルタナティブ資産への投資も行っており、その一環としてヘッジファンドに資金を投じています。

しかし、これらヘッジファンドからのリターンは期待ほど良くなく、ヘッジファンドとしての性質を満たしていないという問題があります。また、「なごみの杜」というもう一つの投資先についても、リターンはさらに悪く、投資対象としては考えられない状況です。

更に詳しくGCIアセットマネジメントについて知りたい方はこちらからどうぞ。

12位:ハイクアインターナショナル

ハイクアインターナショナルは、ベトナムで活動するSAKUKO VIETNAMへの融資によって、年間12%の利回りを目標とする投資ファンドとされています。

この戦略と利回りは表面上は確かに魅力的なのかもしれません。

他のクラウドファンディングプラットフォーム、特にクラウドクレジットが直面している延滞や貸し倒れの事例から高い利回りを継続的に提供することの難しさが示唆されます。

マネオなどは散々たる貸倒率ですからね。

| 確認日 | 貸付総額 | 延滞発生額 | 延滞額 | 回収率 |

|---|---|---|---|---|

| 2020年2月25日 | 164,264,810,000円 | 12,018,902,541円 | 8,617,369,236円 | 28% |

| 2020年10月16日 | 164,264,810,000円 | 16,799,778,009円 | 12,058,897,823円 | 28% |

| 2021年1月28日 | 164,264,810,000円 | 17,522,508,091円 | 11,232,966,645円 | 36% |

以下の条件が整っている場合においてはSAKUKO VIETNAMは安定した収益を生み出す可能性があります。

- SAKUKO VIETNAMが実際にベトナムで成長しているビジネスを運営していること

- ベトナム経済が安定していることが含まれます。

また、ベトナムの政策金利が4.5%であることを踏まえると12%という利回りは高く感じられます。

リスクが低いビジネスを行なっているのであればSAKUKO VIETNAMが現地の銀行からより低い利率で資金を調達できるはずであると筆者は考えています。

投資家としては市場の動向を注意深く観察し、実際のビジネス実態を確認した上で投資の判断を下すことが賢明です。

貸し倒れリスクについても理解した上で検討するようにしましょう。

番外編:エクシア合同会社(旧:エクシアジャパン)はおすすめできる?

近年、エクシア合同会社(旧:エクシアジャパン)というヘッジファンドの名前をよく耳にすると思います。

あくまで個人的な見解ですが、筆者としては投資を見送っています。その理由について簡単にお伝えしていきます。

- 月利3%の利回りの継続は流石に異常すぎる

- 運用の実態が不明であり確認できない

- トレーダーが金融の専門家の出身ではない

長期的な運用を行う上で狙う適切な利回りは10%-20%の間です。あの、ウォーレン・バフェットですら長期の成績は20%なのです。

ちなみにバフェットも過去10年のリターンは年率10%程度になっています。

しかる状況下で、月利3%は異常に高いのです。単純に12倍して年利36%ではありません。

複利ですので月利3%ということは年利で42%ということになります。バフェットの2倍以上の成績をだせるかは正直疑問が残ります。

また、以前恥ずかしながら筆者も月利5%近い利回りを歌う案件に投資をして資産を蒸発させた経験があります。

その案件は新規投資家から預かった資産を運用せずに、既存顧客に分配していたポンジスキームなのです。

また、同社の営業を受けた友人から聞いた話ですが、解約して資産を引き戻す時は抽選制だという説明を受けたというのも不安な点です。

しっかり出金に対応して貰えない可能性があるというのは筆者的には出資を見送る十分な要因となりました。

エクシアがポンジスキームかどうかは定かではないですが過去の経験もあるので安全を期して投資は行なっていません。

また、ファンドマネージャーが東京モード学園卒業後に突如トレーダーとなっている点も気がかりです。

独学で腕を鍛えたのであればよいのですが、やはり筆者としてはしっかり金融の専門家として腕を磨いた人に資産を預けたいと考えます。

→ 引き出しできない?出金できないと集団訴訟を受けているスカイプレミアム(GQFX)は今後どうなる!?

番外編:アクション合同会社

古橋弘光氏が主導するアクション合同会社は、アクティビスト戦略と小型株への投資を軸に、2023年の7月から資本運用をスタートさせました。かなり新しいですよね。

しかし、その資本金が1000万円という比較的小額であるため、大手企業の主要株主としての地位を確立しています。

意味ある変革を推進するアクティビストとしての役割を果たすことには一定の制約が伴います。正確な出資額がわからず、なんとも言えない状況ですね。

このことから、ファンドの影響力には自然と限界が生じ、その実効性に疑問が投げかけられています。

さらに、古橋氏自身のキャリアや過去の運用実績に関する情報が十分に透明ではないため、投資家としては彼の運用方針や戦略の信頼性に対する懸念が生じます。

特に、アクティビスト投資戦略は、企業に対して積極的に影響を及ぼすための明確なビジョンと長期的なコミットメントを要求されます。

古橋氏とそのファンドの将来性に対する正確な評価を下すためには、今後数年間にわたるその動向を注意深く監視し続けることが必要です。

このような背景を踏まえると、古橋氏が提唱する投資アプローチの有効性や持続可能性を判断するには、さらに詳細な情報の開示と時間を要することが予想されます。

投資家としては、このファンドの運用成績や古橋氏の戦略に対する信頼を築くための追加的な証拠を待ちながら、そのリスク管理策や長期的なビジョンの明確化に注目することが重要となるでしょう。

日本の和製ヘッジファンド一覧

ちなみに上記のランキングには入っていないものも含めて、日本で筆者がこれまでに見つけた独立系ファンド(ヘッジファンド、投資信託)は以下になります。

| 独立系ファンド(ヘッジファンド、投資信託) | 投資戦略、提供商品 |

| プルーガキャピタル | プライベート・エクイティ投資/債券投資/不動産投資 |

| ひふみ投信 | ひふみプラス |

| ストラテジックキャピタル | 日本株アクティビスト |

| エピック・パートナーズ | 日本株マーケット・ニュートラル |

| さわかみ投信 | さわかみファンド |

| 鎌倉投信 | 結い2101 |

| スパークス・アセット・マネジメント株式会社 | 日本超小型株、アジア株など |

| 株式会社ポートフォリア | みのりの投信 |

| ありがとう投信 | ありがとう投信 |

| ベイビュー・アセット | 国内株式 |

| ヘッジファンド証券 | 日本株マーケットニュートラル |

| ホリコ・キャピタル・マネジメント | 国内外株式 |

| サムライキャピタル | 不動産投資 |

| アキトファンド | 日本バリュー株 |

| アズカル・アセット | アメリカ債券/ベンチャー投資/インド投資 |

| GCIアセットマネジメント | 国内外株式 |

| アリシオン・キャピタル | 日本株 |

| ユナイテッド・マネジャーズ・ジャパン | 日本株 |

| プルーガキャピタル | プライベート・エクイティ投資/債券投資/不動産投資 |

| キャピタルアセットマネジメント | ベトナム投資 |

| ハヤテインベストメント | 日本中小型企業株 |

| エクシア合同会社(EXIA) | FX? |

| スカイプレミアム | FX? |

FXで運用するファンドとは・・・という感じですが、日本にもたくさんのファンドが出てきましたね。

その他海外ファンドマネジャーの年収などを取り上げた記事も作成していますので、参考にしてみてください。

番外編:海外にはどんなヘッジファンドがある?

今までは日本の個人投資家でも投資可能な日本のファンドに限定してお話しをしてきました。

では海外にはどのようなファンドがあるのでしょうか?

以下は2022年末時点のリストです。運用資産額順に並んでいます。

ちなみに以下で紹介するような著名ファンドは基本的に機関投資家の出資しか受け入れておらず、個人投資家は投資できません。

1位のBridgewaterの運用額1264億ドルで1ドル10円で計算すると約16兆19円という規模になります。

| Rank | Fund | Assets($M) 2022年6月末時点 | Assets($M) 2021年7月末時点 | 変化率 |

|---|---|---|---|---|

| 1 | Bridgewater Associates | $126,400 | $105,700 | 19.58% |

| 2 | Man Group | $73,500 | $76,800 | 4.49% |

| 3 | Renaissance Technologies | $57,000 | $58,000 | 1.75% |

| 4 | Millennium Mgmt. | $54,968 | $52,314 | -4.83% |

| 5 | Citadel1 | $52,970 | $37,630 | -28.96% |

| 6 | D.E. Shaw Group | $47,861 | $39,738 | -16.97% |

| 7 | Two Sigma Investments/Advisers | $40,969 | $39,550 | -3.46% |

| 8 | Davidson Kempner Capital Mgmt. | $37,450 | $37,350 | -0.27% |

| 9 | Farallon Capital Mgmt. | $37,400 | $38,100 | 1.87% |

| 10 | TCI Fund Mgmt. | $36,200 | $40,000 | 10.50% |

| 11 | Marshall Wace | $34,400 | $33,107 | -3.76% |

| 12 | Ruffer | $31,662 | – | |

| 14 | AOR Capital Mgmt. | $28,200 | $26,100 | -7.45% |

| 15 | PIMCO | $23,054 | – |

一番右の2021年からの増減パーセンテージを見ると、2022年の下落相場でも王者Bridgewaterは20%近い凄まじいリターンを挙げていることがわかります。

1位のBridgewater Associatesといえば、あのヘッジファンドの帝王、レイ・ダリオがマネジャーを務めるファンドですね。

関連:世界最大のヘッジファンド、ブリッジウォーターアソシエイツを解説。帝王レイ・ダリオの投資哲学とは?

ヘッジファンドのマネジャーは経歴がピカピカなのは当然ですが、レイダリオ氏もハーバードMBAで学ぶなど、エリート中のエリートですね。

1949年にニューヨークで生まれたレイ・ダリオ氏は、新聞配達やゴルフ場のキャディのアルバイトで得た収入を元手に、12歳から株式投資を始め、高校生の時には数千ドルを運用するまでになった。ロングアイランド大学で金融を学んだ後、ハーバード・ビジネススクールでMBAを取得。卒業後、メリルリンチ銀行に入行するが、すぐに退職を余儀なくされ、友人と共に自宅アパートを本社としてマクロ経済のレポート販売を行うブリッジウォーターを創業したのが始まりだった。

Bridgewater Associatesは年金基金などとにかく規模の大きい機関投資家の資産を預かり運用をしています。

なぜそのような機関に信用されるかというと、堅実なリターンを長年挙げ続けているからです。

以下のように常に右肩上がりであり、対してS&P500指数はボラティリティが非常に激しいですね。

2022年に関しては、ブリッジウォーターは年初来+32%のリターンを半年で叩き出しており、インデックスとも差が開いています。

関連記事:ロイター:ブリッジウォーターの旗艦ファンド、上期運用成績は32%

3位のルネサンステクノロジーはクオンツ投資先駆者のジム・サイモンズ氏がマネジャーを務めています。

同氏もマサチューセッツ工科大学で理学士号を取得、カリフォルニア大学バークレー校で博士号を取得。

30年間で、年間収益はなんと39%に上るという驚異的な成績を叩き出しています。

超富裕層しかルネサンステクノロジーには投資はできないでしょうね。

基本的に個人投資家からの資金はうけいれておらず機関投資家がメインの投資家になります。

結局のところヘッジファンド投資において気をつけるべき点は何か?

そもそもヘッジファンドとは?投資信託とはどう違う?

ヘッジファンドを選ぶ前に、そもそもヘッジファンドという言葉自体、日本では聞きなれないものと思います。

具体的には別の記事でも紹介していますがここでも少し触れていきます。

ヘッジファンドとは、投資家から私募ファンドという形式で資金を募ります。

募った資金を活用して、株式市場、コモディティ、債券などなど、様々な市場で高いリターンを、投資の専門家であるファンドマネジャーが目指していきます。

結果としてヘッジファンド全体の成績(濃青)としては以下の通り、安定したリターンをあげています。株式市場が軟調な局面でも下落を抑制して、上昇局面も取ることで右肩上がりの安定したリターンを具現化しているのです。

以下2000年から最新の2023年までの日経平均とS&P500指数とヘッジファンド指数の値動きを比較したものです。

年率リターンがヘッジファンドが一番高いだけでなく、リスクが著しく低いのが非常に魅力的な点です。

投資におけるリスクとは価格の振れ幅のことを意味します。

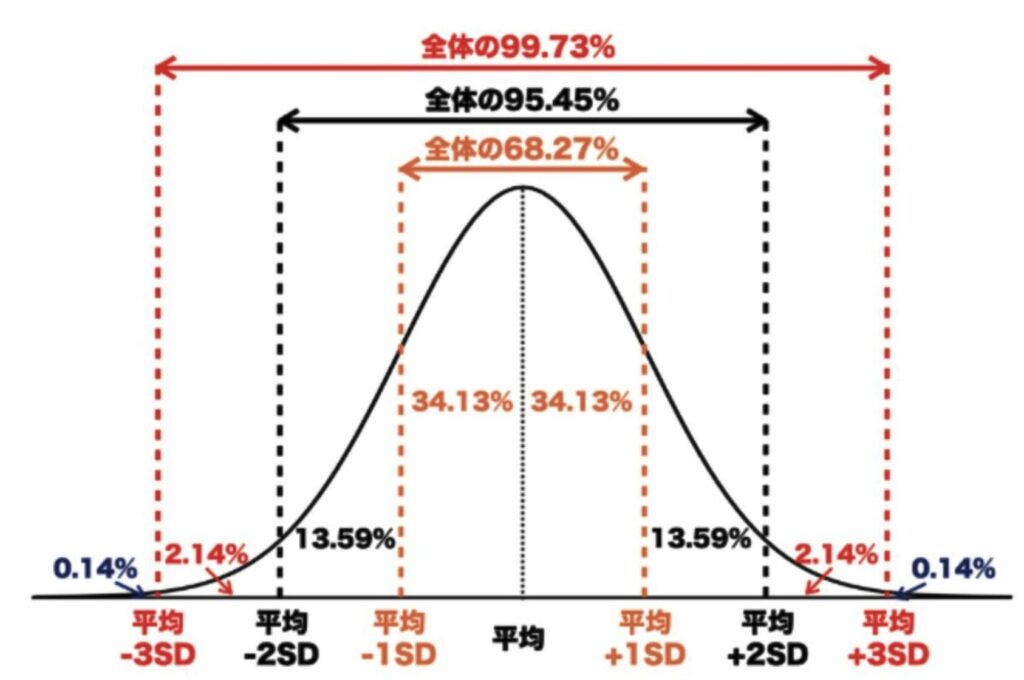

上記の図のリターンとリスクを基にした確率毎におさまるリターンの範囲は以下となります。

| ヘッジファンド | S&P500指数 | 日経平均 | |

| 68.27% | 2.04%〜14.58% | ▲10.28%〜20.76% | ▲15.68%〜18.88% |

| 95.45% | ▲4.23%〜20.85% | ▲25.30%〜36.37% | ▲32.96%〜36.16% |

| 99.73% | ▲10.50%〜27.12% | ▲40.82%〜51.89% | ▲50.24%〜53.44% |

ヘッジファンドが想定する最大損失でも10%程度ということで、安心して保有することができます。

指数の場合は最大で50%程度の損失が発生することがあることを見込む必要があります。

実際に2000年〜2002年や2008年は株価が半分程度になっていますからね。

「お金に働いてもらうことが大切」と巷では本などでよく言われております。

しかし、実際に自分でお金に働かせること、すなわち資産運用を成功させることは簡単ではありません。

資金も大きくなればなるほど、運用難易度は上がっていきます。

そこで、ヘッジファンドには投資のプロであるファンドマネジャーが在籍しています。

手数料は発生しますがファンドマネージャーの腕を信用して運用を代行してもらうことができるのです。

ヘッジファンド自体の歴史は実は、非常に古いです。

1949年にアルフレッド・ジョーンズが始めたファンドビジネスが現代のヘッジファンドの礎となっています。

ヘッジファンドは日本では馴染みが深くありませんが、欧米では富裕層を中心とした代表的な運用方法となっています。

日本はまだまだ黎明期であり、欧米では最低出資額が1億円を超えるものも多いですが、国内は1000万円から運用可能なファンドも多数あります。

(ファンドラップなどを通じてヘッジファンドへ投資できたりしますが、様々なヘッジファンドを組み合わせた結果か、リターンは低いものでした)

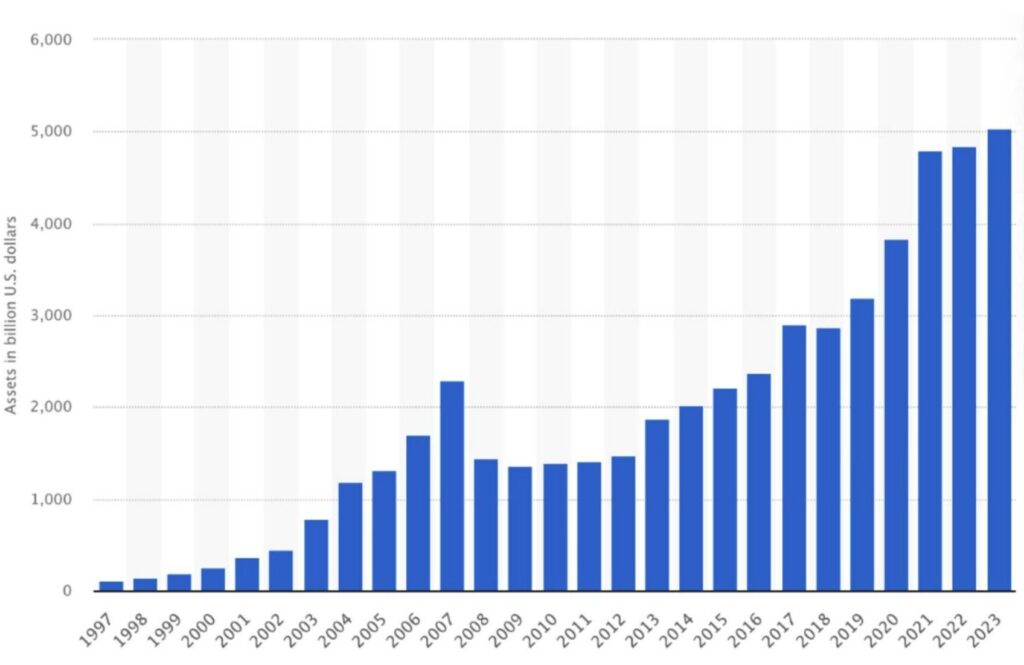

世界中でヘッジファンドのプレゼンスは高まっており、ヘッジファンド業界の資産残高はリーマンショックの時期を除いて常に右肩上がりです。

日本では黎明期でも、世界的には一つの運用手段として確立しています。

今日本でヘッジファンドを活用していれば、10年後には相当な先駆者として周りにも見られることでしょう。

さて、ヘッジファンドの概要はここまでにして、具体的なヘッジファンドの選定基準についてお伝えしていきたいと思います。個人的に思う選定の重要基準は、以下の3つだと考えています。

- 投資戦略の確かさ

- 長年の実績

- ファンドマネジャーの経歴とファンドサービスの質

具体的に説明していきます。

投資戦略

まずは投資戦略です。私個人としては、まとまった資産を預けるので、やはり大きな損失だけは避けて欲しいと考えてしまいます。

FXや急成長株への投資、即ちハイリスクハイリターンを実施するヘッジファンドも存在しますが、私の性格上、安心して生活できなくなってしまいます。

問い合わせもたくさんしてしまう可能性がありますので、それはそれでヘッジファンドの担当者に迷惑をかけてしまいます。

やはり、基本戦略として、株式銘柄を例に出すとダウンサイドとアップサイドが存在し、ダウンサイドが限られている投資手法を取っているファンドが好ましいです。

ヘッジファンドは株式市場でリターンを狙っていくファンドが多くなっています。

株式市場を前提にダウンサイドが限られた投資というと、やはり割安銘柄を購入しアップサイドを取りに行く投資に惹かれます。

ハイリスクでもいいからハイリターンで短期で一気に資産を増やしたい!という方は、この選定基準は参考にしなくても良いと思います。

私は長期で安定した資産構築をしたいと考えていますので。

マイナスリターンを極力抑制することの重要性

大きなマイナスを被弾しないということは大きな資産を形成する上で非常に重要なことです。

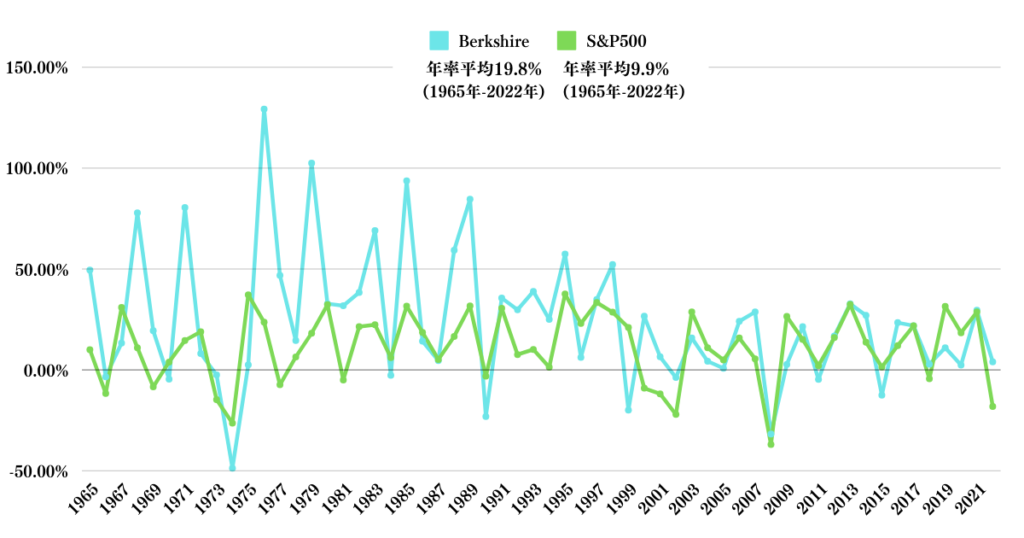

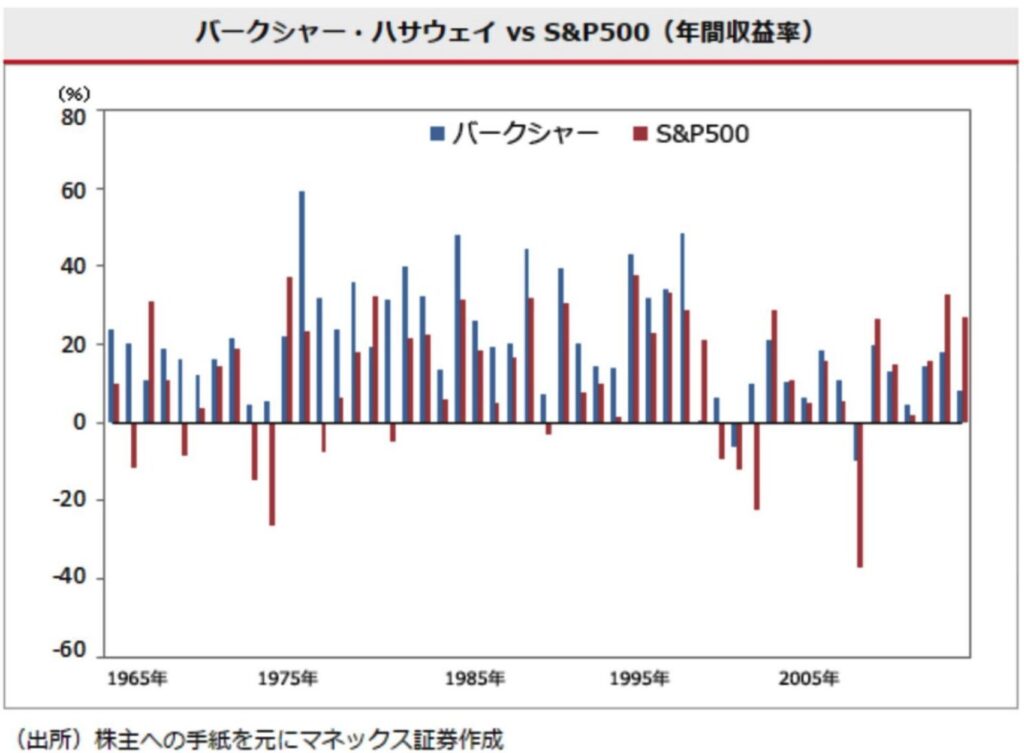

例えば、投資の神様と崇められている「バフェット」が運営する「バークシャーハサウェイ」のリターンのチャートをご覧ください。

米国版TOPIXであるS&P500指数は頻繁に大きなマイナスを記録していますが、バークシャーハサウェイは1965年から2000年まで一度もマイナスを出していません。

マイナスをださずにリターンを積み重ねることで、世界有数の富裕層にまでのしあがったのです。

自分の資金が一時的にとはいえ半分になってしまったら、普通は泡を吹いて卒倒して狼狽売りをしてしまいますからね。

安定した着実なリターンを積み上げていくことが非常に重要なポイントなのです。

→ 株式投資の巨星:ウォーレン・バフェットの投資哲学とバークシャー・ハサウェイの興隆

確かな実績

実績の見方を間違えてはなりません。私が良く目にするのは月利10%や年利50%など、本当か?というものばかりです。

本当かもしれませんが、実力の伴った実績というのは「長期にわたって安定して結果を出しているか」です。

例えば、私自身もアベノミクスで多くの人が高いリターンを出した時期に個人で株式投資をして月利+40%を達成したことがあります。

しかしこれはまぐれであり、運であり、その後はそんなに高い実績を出せていません。ヘッジファンドの運用期間として、最低でも3年は欲しいところです。

実際に投資においては、年利で7%程度を継続することの方が、私のようなまぐれ当たりをするよりもはるかに難しいです。

世界一の投資家であるウォーレンバフェット氏が年率19.2%なので、これは本当にすごいということがわかります。逆に、これ以上のリターンを謳っているファンドは少し怖いです。

私自身、2015年のチャイナショックでそのまぐれ当たりのリターンは吹き飛びました。ヘッジファンドを選ぶ時にはやはり、長い期間の実績がしっかりあるのかどうかを確認しましょう。

私募ファンドは面談をしなければその情報はなかなか出てきませんので、問い合わせて実際に資料と共に説明してもらいましょう。

ファンドマネジャーの経歴とファンド社員のバックグラウンドとサービスの質

実際に運用するのはファンドマネジャーですから、経歴は気になるところですね。

嘘の経歴を並べられるとそれは見極めが難しいのですが、少しでも疑義があるのであれば投資は控えておいたほうが良いでしょう。

私個人的には、確固とした経歴のあるファンドマネジャーに加えて、担当者などの経歴は良く見るようにしています。

よくあるもので、ファンドマネジャーは一流銀行出身など謳っている割に、面談をする担当者が経歴を教えてくれなかったり、あまり信頼を置けないバックグラウンドだったりします。(この場合、私はパスです)

やはり、一流の経歴を持っているファンドマネジャーの周りには、一流の経歴を持った社員が集まっているはずで、運営もしっかりしているはずです。

大事な資金を預けるのですから、この点はしっかり見ておきたいところです。

運営をしっかり見るには代表電話に電話をしてしっかり出てくれるか、ヘッジファンドの選ぶ方についてお話をしてきました。

しかし、この3点の基準を意識するだけで、詐欺などにあうことも少なくなるものと思います。

ヘッジファンドで大損するのはどのような場合?こんなヘッジファンドはおすすめしない!

ヘッジファンドで失敗したという話で、代表的なものは「ハイリターンを謳うファンドに投資したら元本が半分以上吹き飛んだ」というものが多いです。

海外のヘッジファンド事例などを見ていると懸念される事態は発生しています。

実績のない新興ファンドがたまたま相場が良い時に大きなリターンを出し、来年も再来年もハイリターンが望めると資金を集め運用に大失敗するといったものが目に付きます。

ハイリターンを謳うのは良いのですが、ハイリスクであることも併せて顧客に伝える必要があると思います。

筆者はこのようなファンドに引っかからないように、長年(10年程度以上)の実績を見ますし、ハイリターンを狙った投資ではないかどうかも確認します。

「再現性のある長期安定リターン」こそが資産運用では最大の価値なのです。

再掲ですが、世界一のヘッジファンドであるブリッジウォーターの運用リターンが以下です。運用開始からどんな暴落局面でも右肩上がりであり、富裕層がこぞって同ファンドに資金を預ける理由がよくわかります。

S&P500と同等のリターンになってはいますがこれは40年間のFRBの異次元金融緩和によってもたらされたもので、今後も同様に上昇を続けるのかどうかは甚だ疑問です。筆者であれば、インデックスよりもブリッジウォーターに真っ先に資金を預けます。

あまりにも同ファンドには資金が集まりすぎて、最低出資額が日本円で約1,000億円となっており筆者には投資不可能でした。

ソフトバンクの孫さんやユニクロの柳井さんレベルではないと投資は厳しいですね。もしくは年金基金など大組織が預ける先と言えるでしょう。

まとめ

この記事ではヘッジファンドを選定する上で大切な基準と、具体的なおすすめヘッジファンドを紹介しました。

資産運用には様々な種類がありますが、日本ではまだまだ黎明期のヘッジファンドでの運用も視野に入れてみると良いでしょう。

大事な資産を預ける先ですから、しっかりと面談等で情報を獲得した上で、投資をするようにしてくださいね。