準富裕層である「5000万円」と富裕層の基準である1億円の丁度真ん中の資産水準である「7000万円」。

親からの遺産で7000万円を保有している方や、高額な宝くじに当選した方もいらっしゃると思います。

一方、独力で貯金7000万円を蓄えた方といのは相当な努力と節制をされた方であると思います。

筆者の同期でも30代で7000万円を構築した人は駐在で増えた給与を、極力節制して投資を行い必死で資産形成を行っていました。かなりの青春を犠牲にしたと予想されます。

ただ、7000万円も貯める人は資産が増えることによる快感の方が大きかったりもします。

そんな方以外は、現実は厳しくやはり親の生前贈与を受けてようやく到達という感じでした。

7000万円という資産を作るのはやはり一筋縄ではいきません。親の支援なしであればサラリーマンであれば株式相場に乗らない限りは定年退職までに作れる金額ではありません。

では、運よく貯金7000万円あったら老後資金は十分なのでしょうか?

老後2000万円問題を元にして考えると一見すると余裕があるように見えますが、一律に語ってよいほど単純ではありません。

老後2000万円問題は大袈裟だと世間ではバッシングされましたが、筆者からすれば大袈裟どころではなく甘すぎる見通しだと感じました。

本日は7000万円が老後資産という観点で十分なのかという点について論じた上で必要な対策についてお伝えしていきたいと思います。

金融資産7000万円〜8000万円を所有する30代〜40代の割合は?

まず、金融資産7000万円〜8000万円を所有する人の割合についてみていきたいと思います。

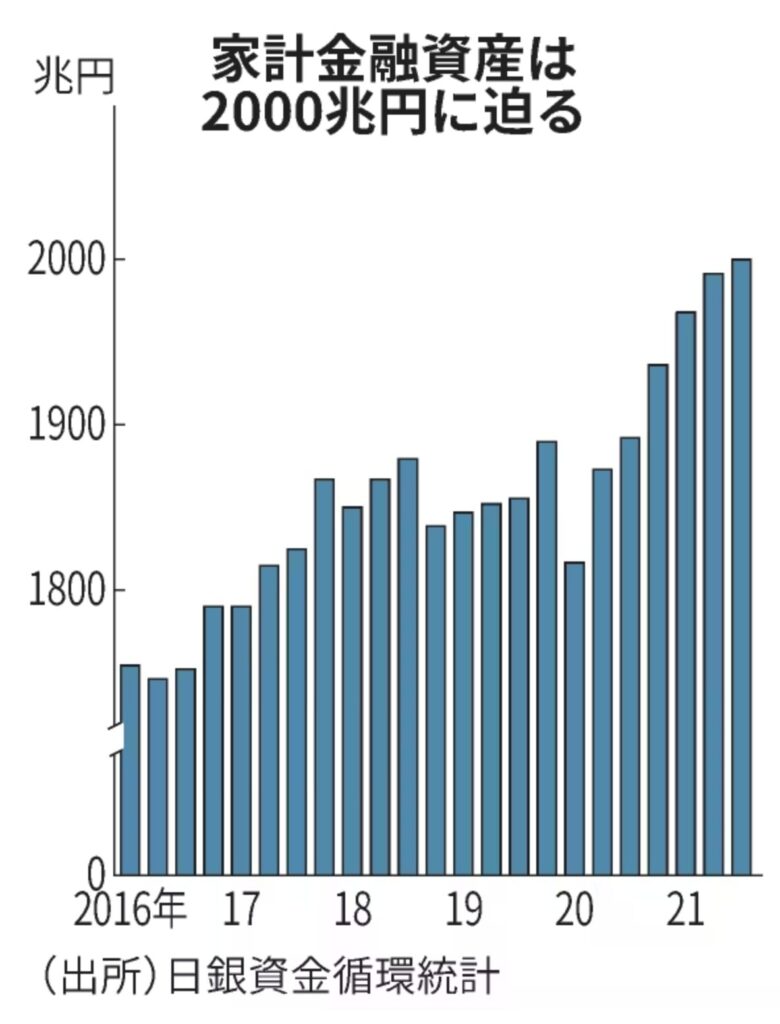

パンデミックを期に日銀の金融緩和の拡大や、給付金などが果敢に実施されたことで日本人の資産は2000兆円に迫る勢いとなっています。

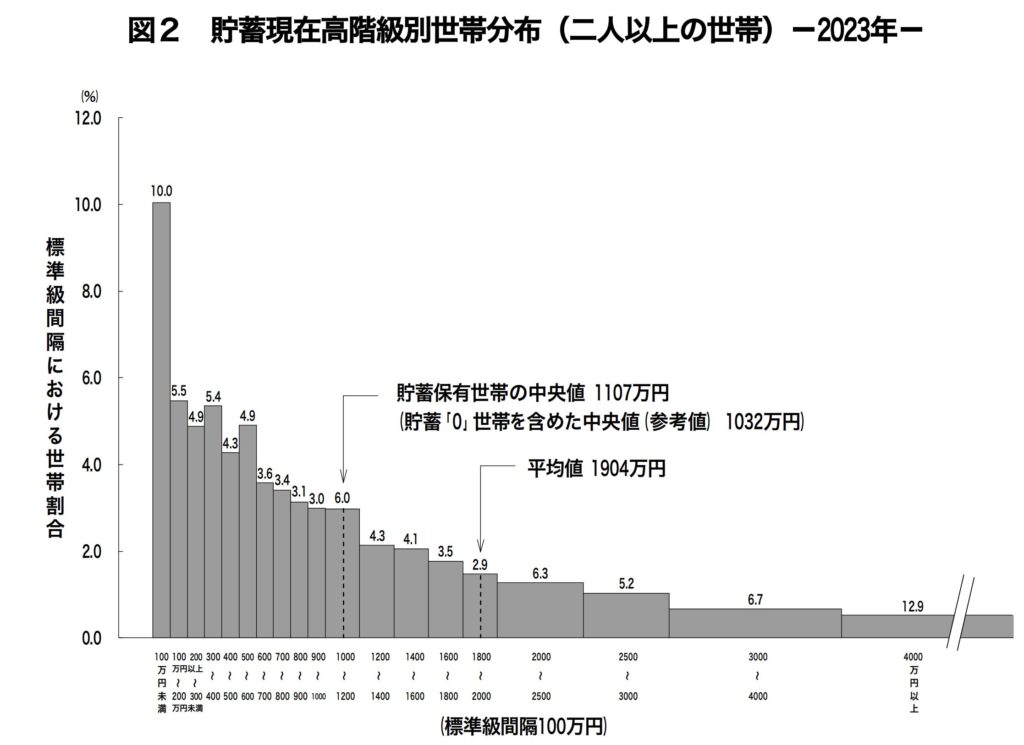

では実際に資産毎にどのような分布になっているのかということを総務省がまとめたデータが以下となります。

世帯の平均資産は1880万円ですが、一部の富裕層が平均額を引き上げています。ちょうど真ん中の人の資産を表す中央値ベースだと1100万円となります。

7000万円以上の資産の率については記載されていませんが、4000万円以上の世帯の比率は12.9%となっています。

7000万円から8000万円以上となるとかなり少ない比率となることがわかります。

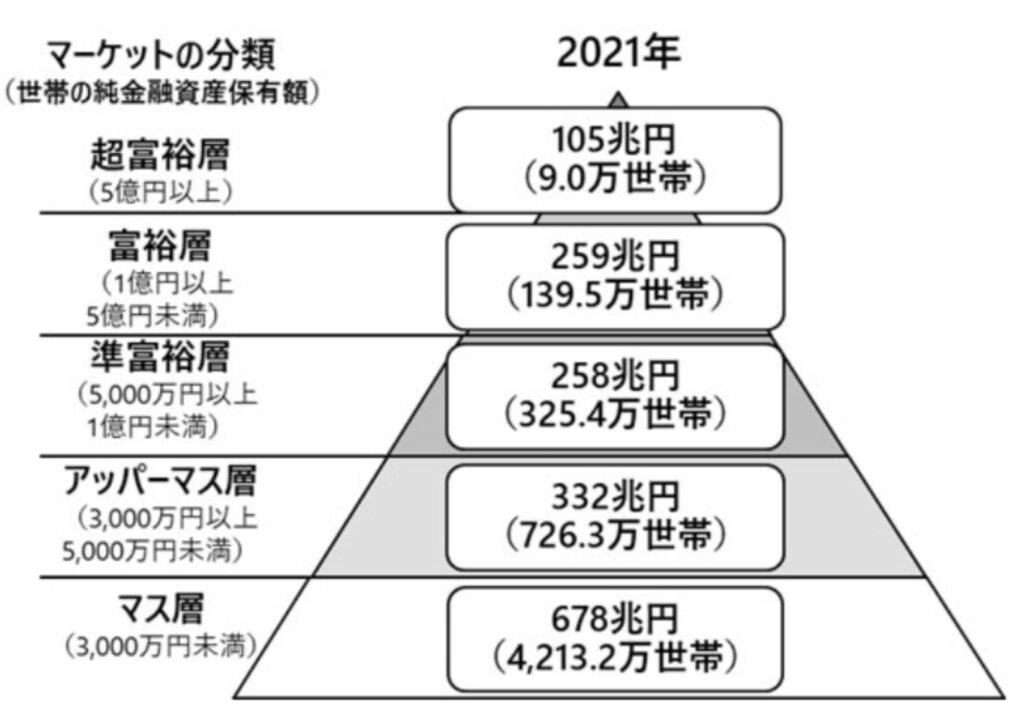

ちなみに資産が1億円以上の世帯は5400万世帯のうち132万世帯と全体の2.4%となります。

つまり7000万円から8000万円の資産がある世帯は全体の12.9%未満、2.4%以上ということになります。

ちなみに上記の野村総研のデータは住宅ローンは負債勘定ですが、見合いの不動産は資産としては参入しないので非常に厳しい値となっています。

例えば1億円金融資産を保有していて住宅ローンが7000万円あった場合は純金融資産は3000万円とカウントされてしまうのです。本来であれば保有不動産の時価を足し合わせるべきですが。

ですので、皆さんがイメージする割合は総務省がだしている12.9%の方に近いと思います。

上位10%以上の世帯であると考えるのが妥当でしょう。では世代毎にみていきましょう。

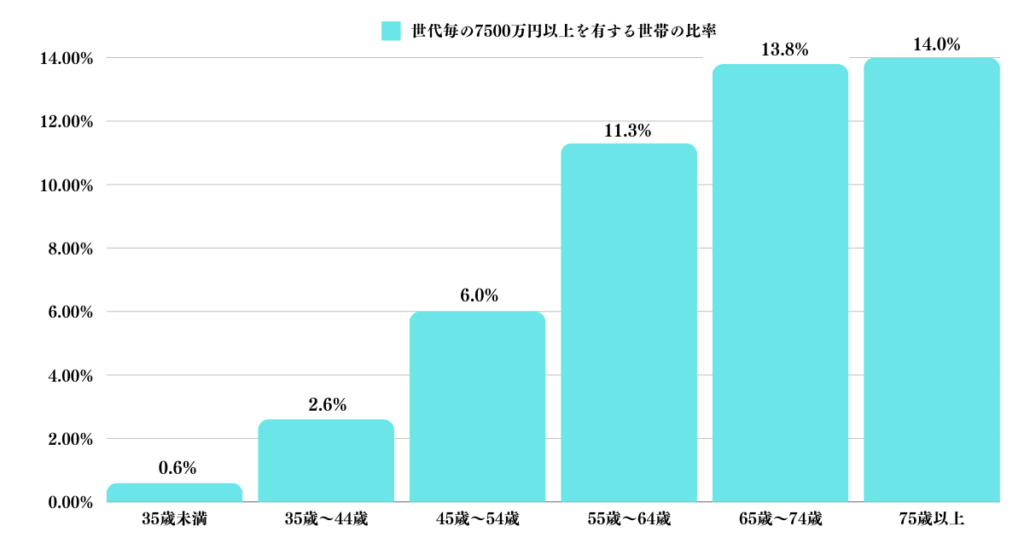

資産7500万円以上を保有する世帯毎の比率は以下となります。35歳未満だと0.6%、35歳〜45歳で2.6%、45歳〜54歳で6%と現役世代の比率は低くなっています。

| 世代毎の7500万円以上を有する世帯の比率 | |

| 35歳未満 | 0.60% |

| 35歳〜44歳 | 2.60% |

| 45歳〜54歳 | 6.00% |

| 55歳〜64歳 | 11.30% |

| 65歳〜74歳 | 13.80% |

| 75歳以上 | 14.00% |

資産7000万円以上を保有している殆どの方は子育てが終わり退職金を受け取った老後の方ということになります。

老後2000万円問題の弱点を解説!60歳で貯蓄が6000〜7000万円あっても安全とはいえない?

話題になった「老後2000万円」が必要という算定は非常に簡単な式で算出されています。

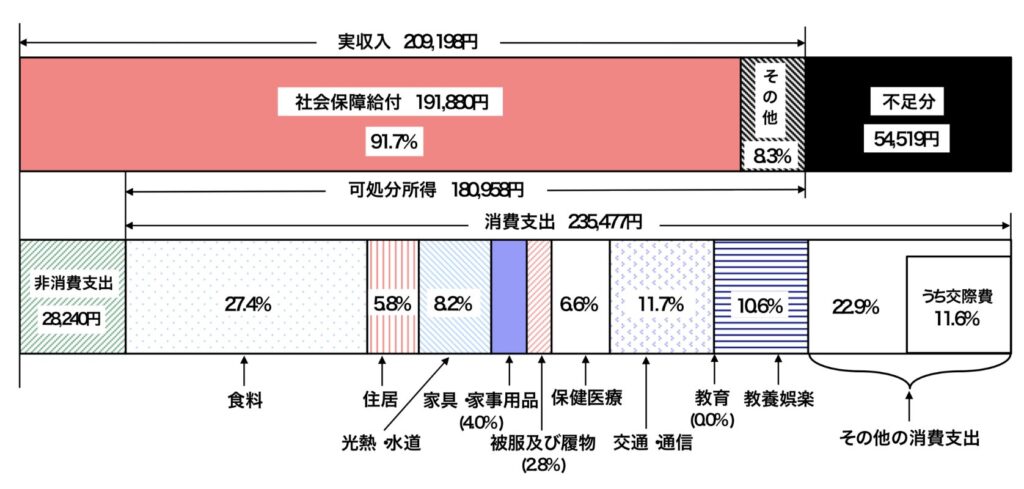

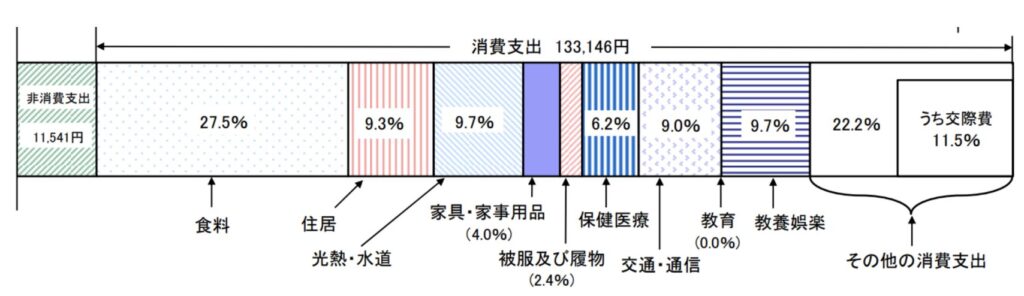

以下は高齢無職世帯の収支を総務省が発表しているものです。月間の生活費の不足額は5万5000円となります。この不足額は年間では66万円になります。

現在95歳まで生きる人が25%もいるので、65歳から30年間生存すると66万円×30年で1980万円が不足することとなります。

この「1980万円」という数字をキリよくとらえて、「老後2000万円問題」という世間を騒がせた問題に発展しました。

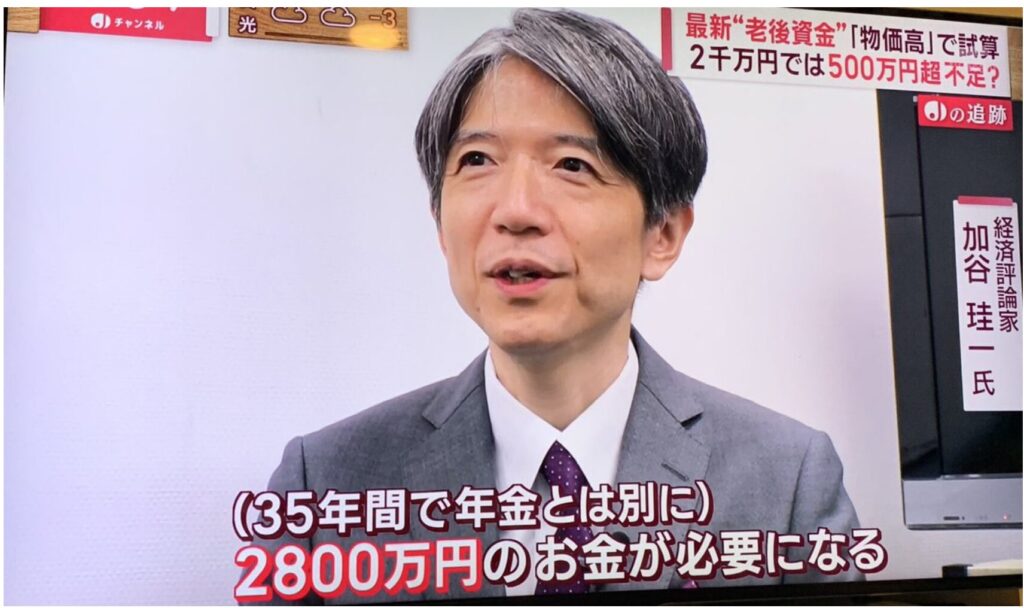

ちなみに老後2000万円問題は2017年のデータを元にしていますが、現在2024年時点では2800万円問題になっているそうです。

しかし、先ほどの算定をよくご覧いただければ、相当算定が甘いことがみて取れます。あくまで上記は平均的な支出です。

わかりやすく金額で表示すると以下の通りとなります。

| 税金・保険料 | 2.8万円 |

| 食費 | 6.4万円 |

| 住居 | 1.3万円 |

| 光熱・水道 | 1.9万円 |

| 家具・家事用品 | 0.9万円 |

| 被服費 | 0.6万円 |

| 医療費 | 1.5万円 |

| 交通・通信 | 2.8万円 |

| 教養娯楽 | 3.7万円 |

| その他(交際費等) | 5.4万円 |

貯金7000万円を蓄えた方であれば生活水準も高く特に上記の赤字で記載した分は不十分なのではないでしょうか?

特に住居費については仮にマンションを購入していたとしも、老後にさしかかることには老朽化しています。

新たに賃貸にする場合は2人暮らしでも都内であれば15万円は発生します。

新しい家を購入したり、大規模リノベーションをすることを前提とした修繕積立や毎年発生する固定資産税や管理費を加味して毎月15万円ほどは見込んでおいたほうがよいでしょう。

医療費なども老後を考えると今後は負担率が増加することを想定しておく必要があります。間違いなく発生する費用は現時点よりも高くなっていきます。

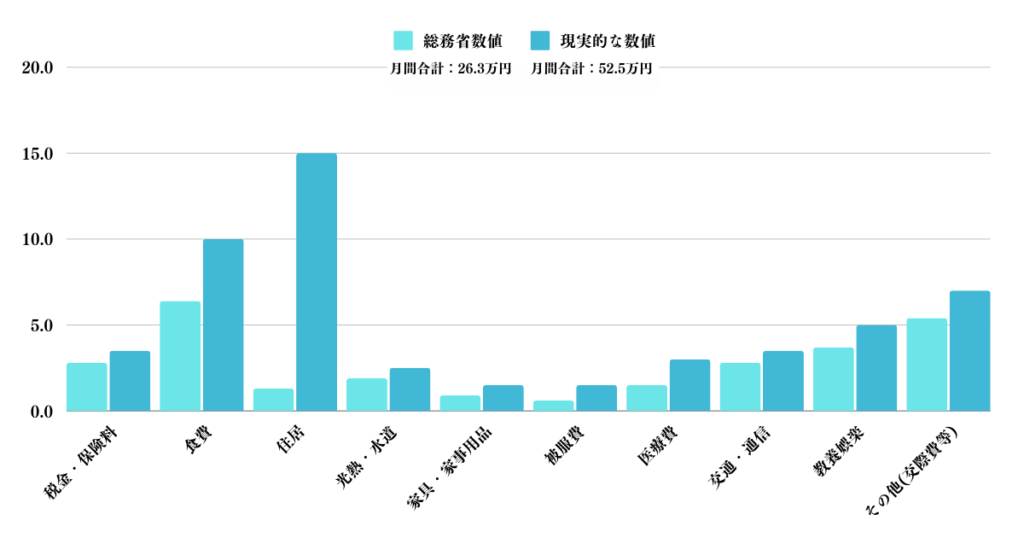

その他の費用も老後40年を考えインフレを加味した数値に置き換えると都心に住んでいる場合は現実的に以下の数値になると想定されます。

| 税金・保険料 | 2.8万円→3.5万円 |

| 食費 | 6.4万円→10万円 |

| 住居 | 1.3万円→15万円 |

| 光熱・水道 | 1.9万円→2.5万円 |

| 家具・家事用品 | 0.9万円→1.5万円 |

| 被服費 | 0.6万円→1.5万円 |

| 医療費 | 1.5万円→3万円 |

| 交通・通信 | 2.8万円→3.5万円 |

| 教養娯楽 | 3.7万円→5万円 |

| その他(交際費等) | 5.4万円→7万円 |

| 合計 | 26.3万円→52.5万円 |

毎月の夫婦の年金収入を21万円とすると不足分は月額で31.5万円(=52.5万円-21万円)となり年間ベースだと378万円となります。30年間という期間で考えると約1億1340万円となります。

たしかに、約1億円が不足するという算定は保守的に見積もった数値ですが、今後進むインフレや医療費負担増加を加味して都会で豊かな老後を送る上では必要な数値となるでしょう。

今後寿命が更に伸びて100歳を超えて生きる可能性を考えると余裕をもって、老後資金は出来れば1.5億円から2億円は保有しておいた方がよいですね。

関連:老後資金は1億5000万円確保すればリタイアできる?資産1億円以上が実現できる生活レベルで豊かなFIREまでの道筋をつけよう!

まだ現役世代の人は引き続き貯蓄を継続するという手もありますが、ここまでの元手があれば1億円〜1.5億円まで投資で増やすのは難しくありません。

むしろ、これほど資産があるのに投資をしていないというのは大きな機会損失なのです。投資というのは危険なものではありません。安全な投資先に投資を行えば着実に且つ手堅く資産を増やしていくことができるのです。

貯金7000万円の使い道は?独身ならセミリタイアも可能?

子育て世帯の場合、7000万円でリタイアは無謀であることは以前お伝えしています。2億円から3億円は必要です。

その説明については以下の記事に譲ります。

では独身世帯であれば貯金7000万円あればリタイアは可能なのでしょうか?

先ほどと同じく独身で発生する生活費をベースに考えていきたいと思います。

| 老後単身世帯 | |

|---|---|

| 食料 | 36,615 |

| 住居 | 12,383 |

| 水道光熱 | 12,915 |

| 家具・家事用品 | 5,326 |

| 被服費 | 3,196 |

| 保険医療 | 8,255 |

| 交通通信 | 11,983 |

| 教養娯楽 | 12,915 |

| 交際費 | 15,312 |

| その他 | 14,247 |

| 税金等 | 11,541 |

| 合計(月額) | 144,687 |

| 合計(年額) | 1,736,244 |

これはあくまで高齢世帯の消費支出なので現役世代に置き換えると以下となります。

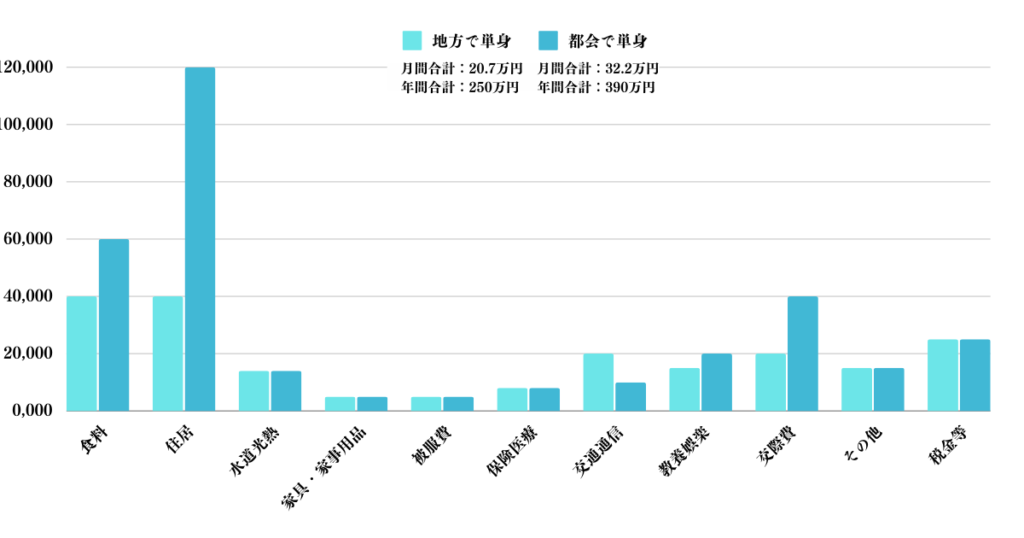

都会と地方では全く住居費や食費などが異なるので、それぞれの消費支出は以下となります。税金はリタイアした場合の国民年金と健康保険料の合計2万5000円としています。

| 地方で単身 | 都会で単身 | |

|---|---|---|

| 食料 | 40,000 | 60,000 |

| 住居 | 40,000 | 120,000 |

| 水道光熱 | 14,000 | 14,000 |

| 家具・家事用品 | 5,000 | 5,000 |

| 被服費 | 5,000 | 5,000 |

| 保険医療 | 8,000 | 8,000 |

| 交通通信 | 20,000 | 10,000 |

| 教養娯楽 | 15,000 | 20,000 |

| 交際費 | 20,000 | 40,000 |

| その他 | 15,000 | 15,000 |

| 税金等 | 25,000 | 25,000 |

| 合計(月額) | 207,000 | 322,000 |

| 合計(年額) | 2,484,000 約250万円 | 3,864,000 約390万円 |

地方で年間約250万円、都会で年間約390万円の消費支出が想定されます。筆者も東京で独身時代を生活した時の生活費と同じ水準なので違和感はありません。

7000万円を全額5%の配当金が得られる企業に投資したとしても税前で350万円、税後で280万円しか得ることができません。

地方でさらに切り詰めた生活をすれば可能ではありますが、インフレリスクも加味すると現実的ではありません。

独身であったとしても地方であれば1億円、都会であれば1.5億円から2億円はリタイアのための資金として蓄えておきたいところです。

老後資産1億円から1億5000万円を目指して!堅実な運用を最優先に考えよう!

先ほどの考察から7000万円という資産では豊かな老後生活を考えた時に必ずしも十分な金額ではないことをお伝えしてきました。

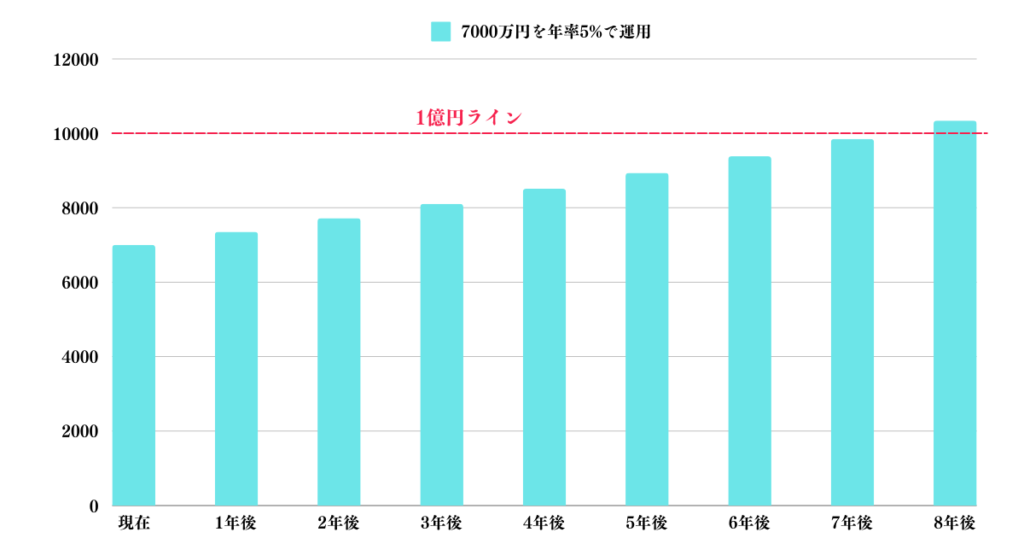

では、7000万円を安全圏の1億円に持っていくために運用する際に気をつけるべき点について考えていきましょう。

狙うべき運用利回りは5%

7000万円の資産があれば大きな運用利回りを求める必要はありません。まだ資産が数千万円の時には10%の利回りを狙っていく必要があります。

「4%ルール」というものもありますが、できればそれを少しだけ上回りたいところです。

「4%ルール」は1998年に米トリニティ大学のグループによって発表された資産運用に関する研究から導かれたものです。これは、毎年、資産運用額の4%未満を生活費として切り崩していれば、30年以上が経過しても資産が尽きる確率は非常に低いという内容です。

どのようなポートフォリオ(資産構成)にするかなどによって数字は変わってきますが、おおむねこのような意味になります。この4%ルールは、アメリカの一般的な株価の成長率(7%)から物価上昇率(3%)を差し引いて計算されたもので、要は投資で得られる利益の範囲内で生活を続ければ、半永久的に資産が目減りすることなく生活ができるという考え方です。そして資産運用額の4%を1年間分の生活費として切り崩すということは、逆算すれば、元となる資産は1年間の支出の25倍が必要になるということになります。

しかし、7000万円を5%で運用するだけで以下の通り僅か8年で1億円を達成することができます。

| 7000万円を5%で運用 | |

|---|---|

| 現在 | 7000 |

| 1年後 | 7350 |

| 2年後 | 7718 |

| 3年後 | 8103 |

| 4年後 | 8509 |

| 5年後 | 8934 |

| 6年後 | 9381 |

| 7年後 | 9850 |

| 8年後 | 10342 |

また既に老後に突入している方であれば、5%で運用すれば税後で280万円を取り崩して生活費の足しにすることができるのです。

5%を最低限の目標としながら5%-7%あたりを狙うだけで十分資産を守っていくことができます。

平均年率7%って本当?米国インデックス投信は良い選択肢になるが一括投資の時期はまだまだ先

老後資産としての資産の運用を考える上で一番重要なのは安全性です。

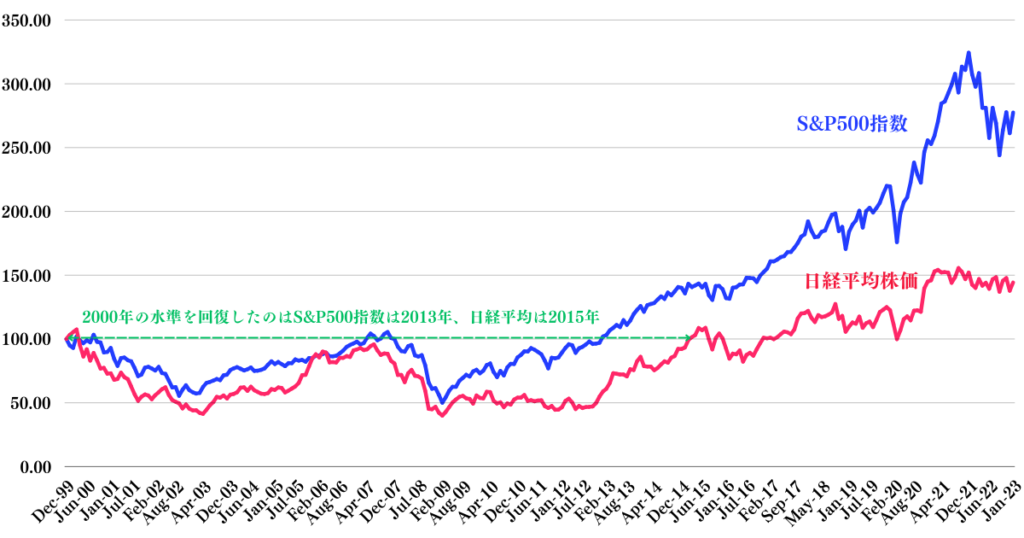

流行りの米国株インデックスはリーマンショックのように単年度で40%近く下落することもありますし、数年かけて40%以上下落することもあります。

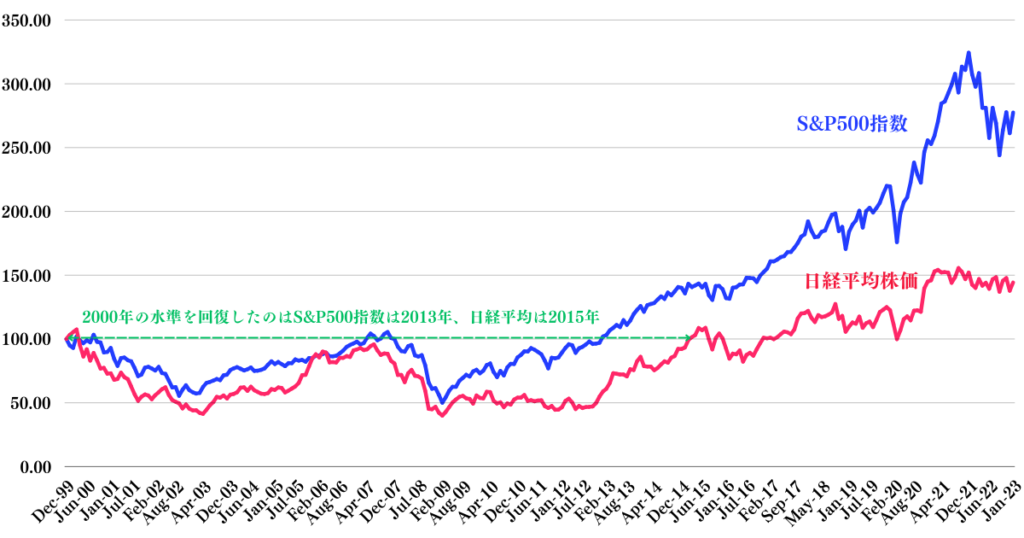

ちなみに一度落ちるとなかなか回復しない局面もあります。S&P500指数が2000年の水準を回復したのは2013年になってからですからね。

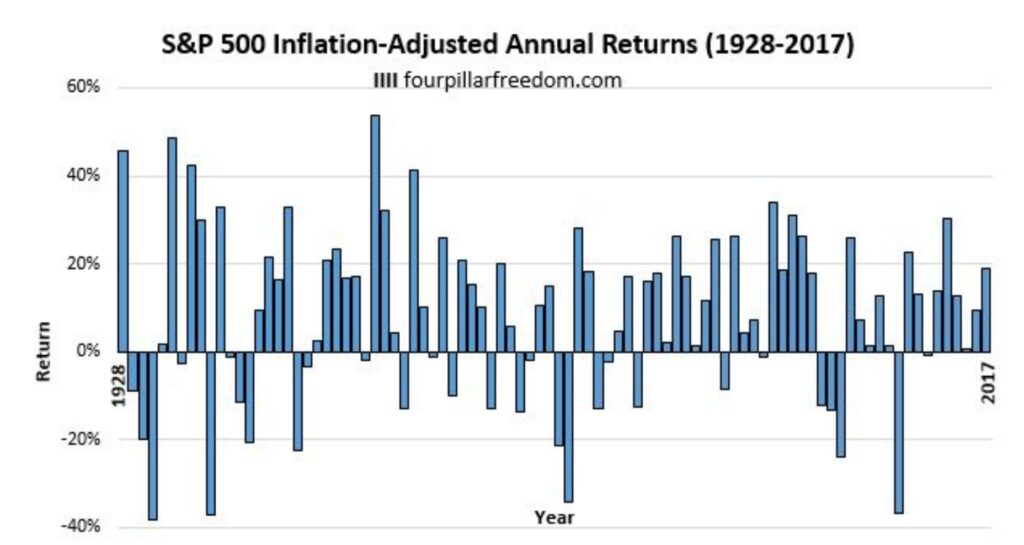

2000年から2002年の3年間S&P500指数は下落し続け40%の下落を被り、なかなか立ち上がることもできませんでした。以下はS&P500指数の1928年からの年間騰落率ですが頻繁に暴落していることが読み取れます。

資産額が大きくなればなるほど、暴落の影響は大きくなります。大切な虎の子の7000万円が40%下落して4200万円になってしまったら卒倒してしまいますよね。

今はたまたまインデックスに良い環境が続いているだけだということを心に留めておきましょう。

1980年代から継続している米FRBの金融緩和がこれまでの株高に繋がっており、「S&P500への投資をしていれば大丈夫」という楽観論が広がっています。

いつかは終わりが来るかもしれません。

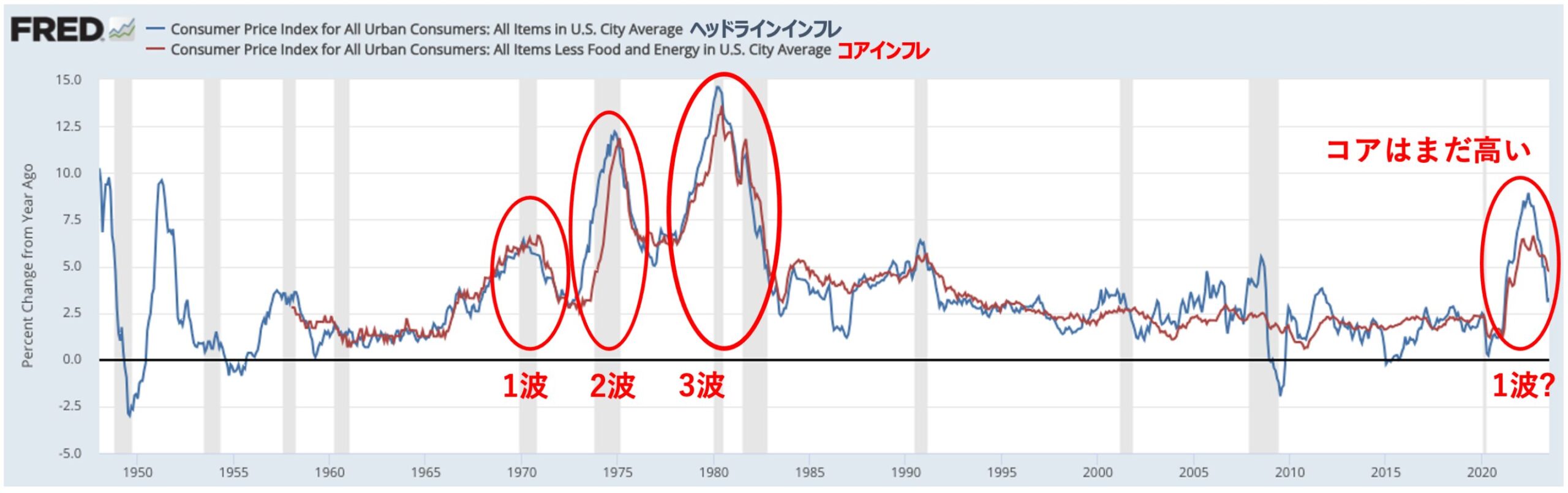

例えば、2022〜2023年はこの長期にわたる金融緩和とCOVID19の際に米国が国民に大量にお金を配った結果が、止まらないインフレとなっています。

2023年12月時点ではエネルギー価格の下落によってインフレ率は低下基調となっていますがサービスインフレは依然として高く推移しています。

中東情勢などが悪化してエネルギー価格が上昇したらインフレ2波へと突入する状況が整っているのです。

FRBも手綱捌きがうまくいくかはわかりませんが、筆者が警戒しているのはインフレの再燃です。

歴史は繰り返すとも言われています。1970年代はバラマキと現在のような中東情勢の悪化によるオイルショックで3回にわたりインフレが発生し株価を停滞させました。

基本的にインデックス投信に一括でまとまった資金を投じるべきタイミングは、FRBが利下げに転じた時です。

現在は高金利局面であり、株式相場が上昇していたとしても非常に脆い環境にあることは念頭に置いておいた方が良いです。

大暴落に巻き込まれてしまうと、10年間株価の回復を待つことになることもあります。実際に以下の通りインデックス投資は10年毎に大きく伸びる時期と、停滞する時期で別れています。

2000年代は10年間で資産が増えずに終わりとなってしまっていました。

2000年のITバブル時に、S&P500インデックスファンドは米国でも日本でも大流行りでした。

そして、その後ITバブルは崩壊し、2000年の株価に戻ったのは2013年でした。そして、今回のコロナバブル、そしてインデックスファンドへの投資の流行は当時と同じ状況です。

皆が熱狂している時がバブル崩壊の足音が聞こえてきている段階なのです。

米国企業の決算が不調の今、インデックスファンドに投資するのは筆者はおすすめできません。(アクティブファンドはもっとダメですが)

大切な資産を守り育てる投資先とは?

では先ほどお伝えした通りインデックスだけでは危険とすると、何が現実的な投資先になってくるのでしょうか。

債券を織り交ぜればよいのでは?という声も聞こえてきます。

しかし、高止まりするインフレをおさえるために今後も金利は高止まりする可能性があり債券価格の下落基調は継続しています。

シリコンバレーバンクなども債券への投資で失敗を犯し、破綻にまで追い込まれてしまいました。それくらい近年の債券は安全な運用資産ではなくなってきています。

イエレン財務長官は12日(日曜日)に、破綻したシリコンバレーバンクを、国費を使って救済することはしない、と発表した。その代わりに、後に見るように、預金の全額保護など異例の措置を決めている。

シリコンバレーバンクは、ごく短期間のうちに流動性危機に陥り、10日(金曜日)に破綻に至ったことが明らかになってきた。シリコンバレーバンク破綻の背景には、テクノロジー産業の不振、金利上昇による債券投資の損失、逆イールドの進行による利ザヤの縮小、の主に3つの逆風があったと考えられる。

新興国債券の中には10%を超えているものもありますが、為替変動リスクが高すぎてとても老後資産の運用には向いていないのです。

やはり、現状の金融環境下で最も魅力的な選択肢となるのは王道の株式投資です。

ただ先ほどお伝えした通り、通常の株式投資では度々暴落を被るので危険であると言えます。そこで新たな選択肢としてでてくるのがヘッジファンドという選択肢です。

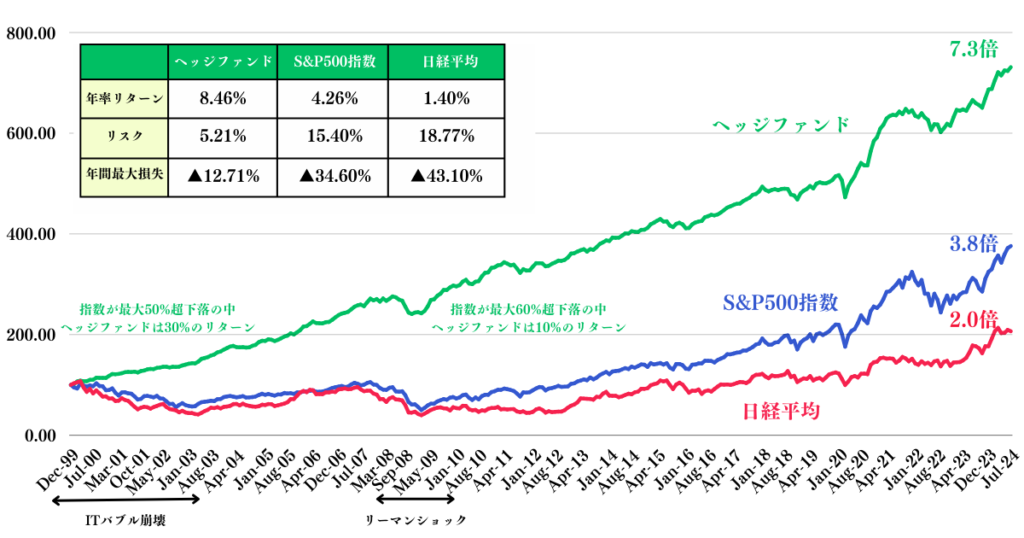

ヘッジファンドはいかなる市場環境であってもプラスのリターンを出すことを求められる絶対収益型のファンド形式です。実際、ヘッジファンドは以下の通り指数を大幅にアウトパフォームしながら、なおかつ安定した推移をみせています。

指数が大幅に下落した2000年からのITバブルは株価指数が大幅に下落するなか寧ろ上昇しています。

リーマンショックに関しては流石に下落はしていますが指数の下落幅の半分に抑え込んでいます。

ヘッジファンドときくとレバレッジを効かせて危ない投資をしているというイメージがありますが、実態は安定運用を心がけて着実に資産を増やしていっているのです。

そのため、海外の年金基金や保険会社などはヘッジファンドを積極的に活用して資産運用を行っています。

まさに、確実な資産形成を行ううえで適切な投資先であると世界が認めているということが言えるかと思います。

世界最大のヘッジファンドであるブリッジウォーターの運用成績が以下ですが、S&P500の変動に対して、非常に緩やかに上昇曲線を描いていることがわかります。

資産運用とはジリジリと資産が増えることが理想とされるのです。暴落と急上昇をいちいち経験していては心臓が持ちませんよね。

まとめ

7000万円という資産を蓄えられた皆さんは十分に資産構築力が高い方といえます。

しかし、一方で豊かな老後を送るという観点を考えると十分とは言い切れない水準となり投資を通じて1億円を目処に増やしていく必要があります。

7000万円を運用する際に目指す利回りの目処としては5%を目指せば十分で、とにかく安全に運用できる投資先を選ぶことが肝要となります。

現在積立投資で流行しているインデックスは時々暴落を経験するので、老後資産目的の大きな資産を運用するのには適していません。

より、安全にかつ着実に資産をふやしていくためにヘッジファンドという選択肢を検討していましょう!