「10億円。」圧倒的な資産ですよね。

サラリーマンの生涯収入が2億円~6億円なので全て蓄えたとしても10億円に到達することは出来ません。

通常の労働に勤しむだけでは決して到達できない域といっても過言ではないでしょう。

10億円を蓄えられた方というのは、事業で成功された方や元々資産家の家に生まれた方などごく一部の方なのではないでしょうか。

本日は10億円という資産があった場合は、どのような資産を運用していくのがよいかという点について考え方を含めてお伝えしていきたいと思います。

10億円あれば何年暮らせる?裕福な利息生活が可能!?

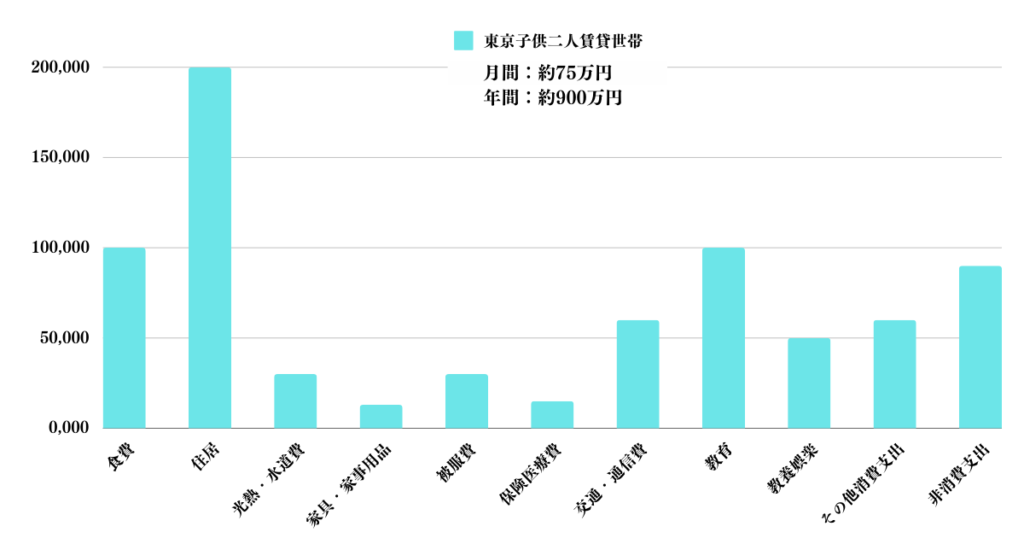

10億円あれば利息だけで生活することが十分可能です。以前の記事でお伝えしていますが、東京で賃貸で子供2人を養うのに必要な年間生活費は900万円となります。

以下の項目毎の必要経費にのっとり月額75万円が必要となるので年間になおすと900万円ということになります。

| 内訳 | 金額 |

|---|---|

| 食費 | 100,000 |

| 住居 | 200,000 |

| 光熱・水道費 | 30,000 |

| 家具・家事用品 | 13,000 |

| 被服費 | 30,000 |

| 保険医療費 | 15,000 |

| 交通・通信費 | 60,000 |

| 教育 | 100,000 |

| 教養娯楽 | 50,000 |

| その他消費支出 | 60,000 |

| 非消費支出 | 90,000 |

| 合計(月間) | 748,000 |

| 合計(年間) | 8,976,000 約900万円 |

利息や配当金には約20%の税金が発生するので税後で900万円を受け取るためには税前で1125万円が必要となります。この金額を以下の利回りで受け取るために必要な元本は以下となります。

| 3% | 4% | 5% | |

| 必要元本 | 3億7500万円 | 2億8100万円 | 2億2500万円 |

どれだけ保守的に見積もっても4億円あれば十分可能ですね。

10億円あれば高配当銘柄に投資しなくても1%から2%の配当利回りをだしているインデックス型のETFや投資信託でも十分利息生活が可能になります。

超富裕層として贅沢したら10億円で何年暮らせる?

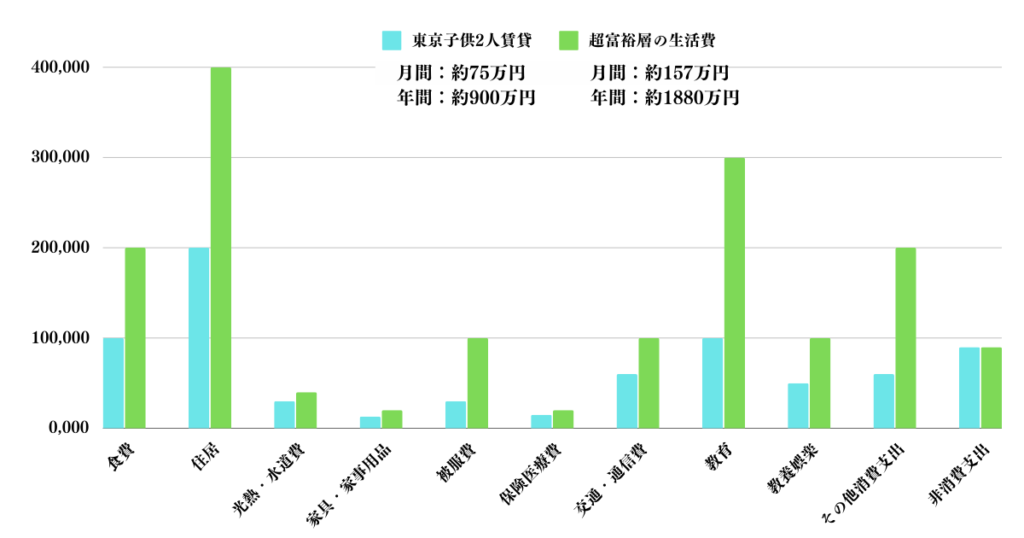

先ほどの東京子供二人いて賃貸のデータを超富裕層用にアレンジしたものが以下となります。家賃や、教育費、交際費を考えると富裕層はある程度裕福な世帯の2倍は拠出しています。

年間約1900万円というと普通の感覚からすると馬鹿げていると思われがちですが、筆者の周り超富裕層の感覚からするといたって普通の数字なのです。

| 内訳 | 東京子供2人賃貸 | 超富裕層の生活費 |

|---|---|---|

| 食費 | 100,000 | 200,000 |

| 住居 | 200,000 | 400,000 |

| 光熱・水道費 | 30,000 | 40,000 |

| 家具・家事用品 | 13,000 | 20,000 |

| 被服費 | 30,000 | 100,000 |

| 保険医療費 | 15,000 | 20,000 |

| 交通・通信費 | 60,000 | 100,000 |

| 教育 | 100,000 | 300,000 |

| 教養娯楽 | 50,000 | 100,000 |

| その他消費支出 | 60,000 | 200,000 |

| 非消費支出 | 90,000 | 90,000 |

| 月間合計 | 748,000 | 1,570,000 |

| 年間合計 | 8,976,000 約900万円 | 18,840,000 約1880万円 |

年間1900万円使ったとしても10億円あれば50年以上生活することは可能となります。

生活の心配をする必要はないことは明白ですね。

10億円を運用するのであれば機関投資家を参考にするべき

10億円という資産は先ほどお伝えした通り大金です。5億円は利息生活用に高配当銘柄や債券に投資したとしても、まだ5億円手元に残ります。

大金を運用するのであれば、既に大金を運用している主体である機関投資家の運用手法を真似するのが最も合理的な選択肢です。

機関投資家は生命保険やGPIFやCalPERSを始めとした各種年金基金や米国の大学基金などがあります。

共通していえることは機関投資家は巨額の資産を運用しており、尚且つ確りと将来払いださないといけないので大きな下落は許されません。

長期的にみると大きな利益を確実に出さないといけないのです。

機関投資家は大きな資産を出来うる限り減少させることなく資産を着実に増やすことを目的に運用がなされています。

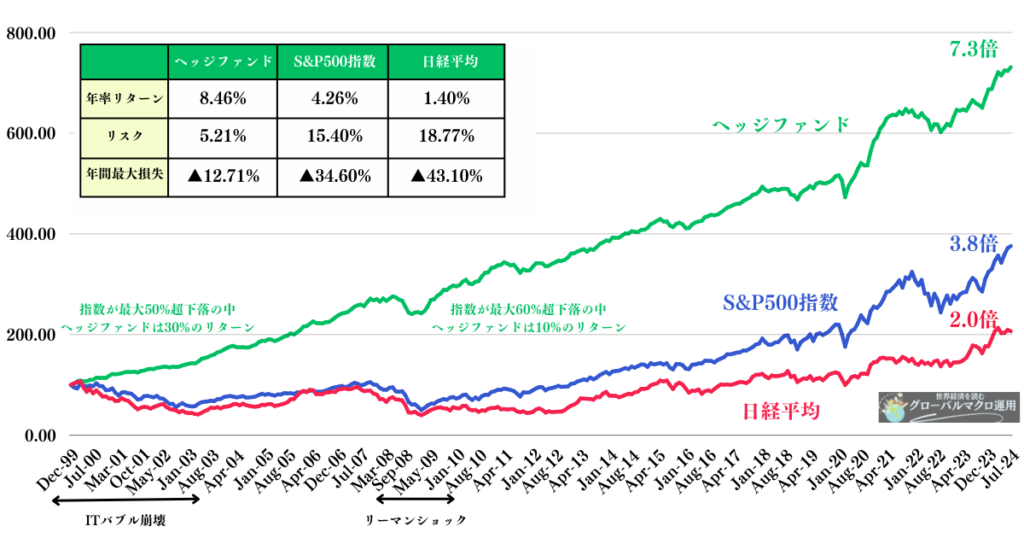

例えば世界最大のヘッジファンドでレイダリオ氏がファンドマネージャーを務めるブリッジ・ウォーターアソシエイツの運用リターンを見ればそれは明らかです。

インデックスが大きな下落を被っている中、ブリッジウォーターは真っ直ぐに資産を増やしています。大きな資産の運用には派手な運用は必要なく、むしろ堅実で、下落を極力避けた運用が推奨されるのです。

(ブリッジウォーターのポートフォリオは非常に複雑で、景気サイクルによって組み替えも大変なので個人で真似できるようなものではありません)

参考にすべき機関投資家は米国のエンダウメントとは?

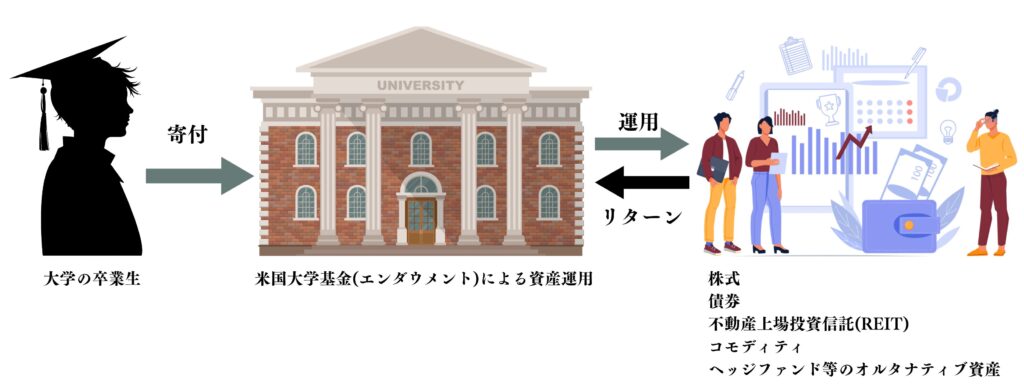

今回参考にしていく機関投資家は「エンダウメント」と呼ばれる米国の一流大学によって運用されている基金です。

エンダウメントは大学出身者からの寄付を運用して、一部を大学の運営費にあてることで大学の研究費などを捻出しています。

日本でも適用したほうが良い仕組みであることは間違いないのですが、なかなか実施されておらず悲しい限りですね。

有名なハーバード大学は4兆円を、イェール大学は3兆円という巨額の資金を運用しています。

コラム:10億円をプライベートバンクで運用するのはどう?

10億円の資産を保有している方であればプライベートバンクから連絡がかかってくるかと思います。

プライベートバンクは超富裕層の方に向けて特別な運用プランを提案する銀行のサービス部門です。

プライベートバンクは現在は外資系はクレディスイスのみとなっていますが、殆どの外資は撤退しています。プライベートバンクは特別な提案を受けることができると考えていますが、実態は金融機関のためのサービスです。

年間のコンサルフィーや、取引手数料、信託手数料などを得ることができますからね。

更にリスクの高い仕組み債などの商品も提案されます。特別感を出しているからといって最適な提案とは限らないのです。プライベートバンクに預けた結果、資産が減少するということは多々あるのです。

あくまでプライベートバンカーというのは富裕層が購入する商品の手数料で利益を稼いでいる銀行業です。

複雑な金融商品を販売して利益を得るという仕組みは、リテール向けの窓口のAIやフィンテックなど耳触りの良い名前の投資信託を売っているのと本質的には変わらないのです。

エンダウメントの運用ポートフォリオの特徴

では、エンダウメントの運用ポートフォリオについて詳しく見ていきましょう。

エンダウメントの成績

エンダウメントの運用ポートフォリオを見る前にまずは成績を確認しましょう。

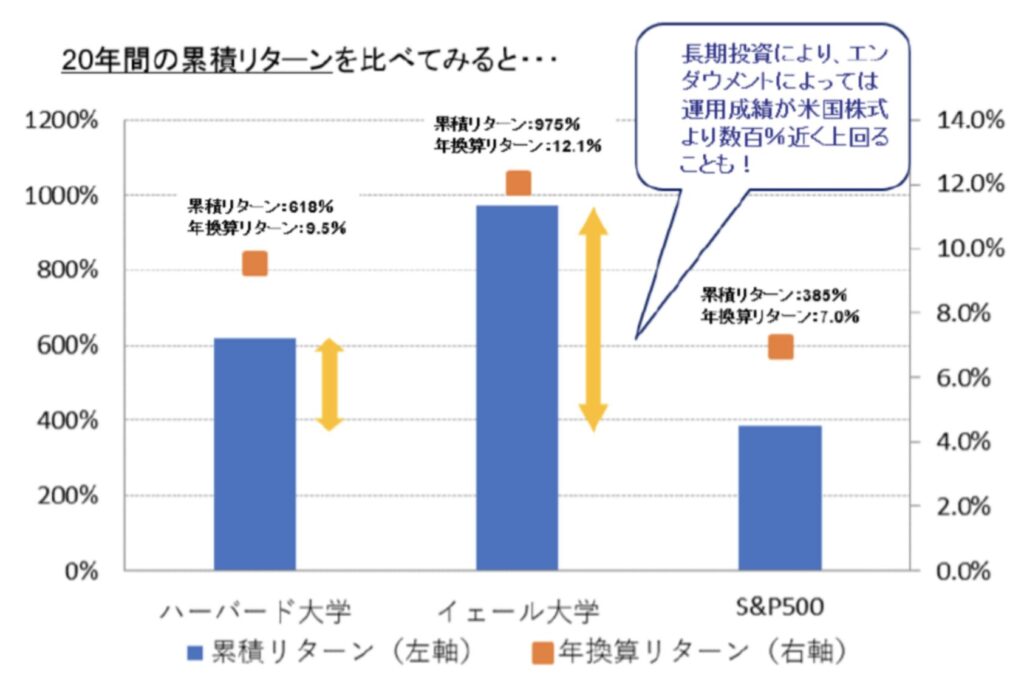

エンダウメントは市場平均に対して長期間に渡って高い成績を叩きだしています。

米国の有名な株式指数であるS&P500指数が20年平均リターンが7%に対して、ハーバード大学は9.5%、イェール大学は12.1%の年率リターンを出しています。

では何故このような高い成績をだせているのかを紐解いていきましょう。

エンダウメントに占めるオルタナティブ投資

エンダウメントは資産価格の下落を極力さけ大きなリターンを得る為に、資産ポートフォリオを組む際に伝統的な株式や債券よりもオルタナティブ投資といわれる資産に70%程度を投資しています。

オルタナティブ投資は伝統的な株式投資が下落する局面にあっても、あまり下落しない資産でポートフォリオの安定性を高めます。主に以下の四つに大別されます。

- PEファンド

- ヘッジファンド

- 不動産投資

- 商品投資

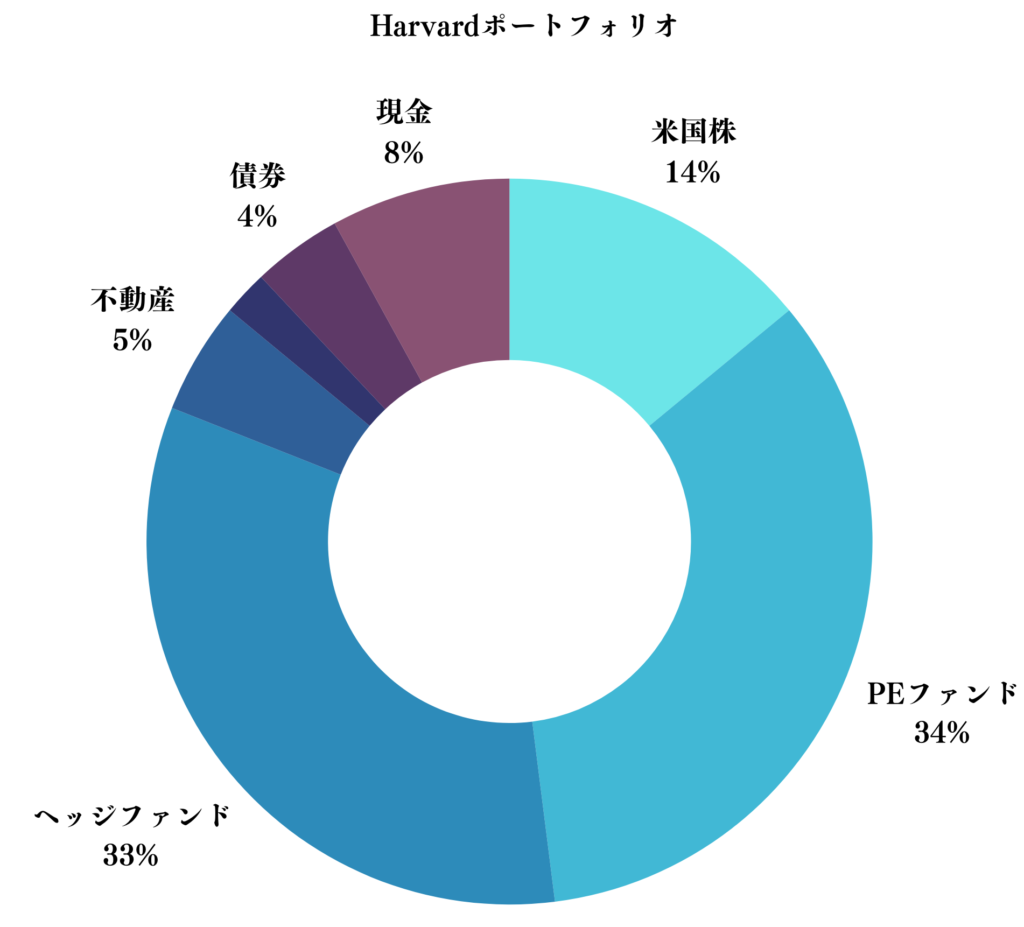

以下は2020年末時点でのハーバード大学のポートフォリオです。(参照:Harvard Endowment Report)

| 資産 | 構成比率 |

| 上場株 | 18.9% |

| 債券 | 5.1% |

| PEファンド | 23.0% |

| ヘッジファンド | 36.4% |

| 不動産 | 7.1% |

| 天然資源 | 2.6% |

| そのほか | 1.3% |

| 現金 | 5.6% |

赤で塗ったオルタナティブ投資が全体の約70%を占めています。また、以下はイェール大学のポートフォリオですが、同様に70%をエンダウメントが占めています。

同様に以下はイェール大学のポートフォリオですが、オルタナティブ投資はハーバード大学より高い80%の比率で組み入れています。

| 資産クラス | 比率 |

| 米国株 | 2.25% |

| 米国以外の上場株 | 11.75% |

| 未公開株 | 17.5% |

| ベンチャーキャピタル | 23.5% |

| ヘッジファンド | 23.5% |

| 不動産 | 9.5% |

| 商品(金等) | 4.5% |

| 債券 | 7.5% |

両者ともオルタナティブ投資をふんだんに取り入れて安定した高いリターンを出しています。オルタナティブ投資の中でも特にヘッジファンドを多く組み入れている点に注目していきたいと思います。

ヘッジファンドとは投資信託とは何が違うの?(プライベートバンクを通してのアクセスのみ?)

ヘッジファンドというのは、どのような市場環境であっても収益獲得を目指す『絶対収益型』のファンドです。

投資信託は投資を行う段階で投資をする市場を決めており投資対象の市場が悪くなれば当然投資成績が悪くなります。

つまり、市況要因によって大きく投資結果が左右されるのが投資信託なのです。

一方、ヘッジファンドはどのような環境であっても収益獲得を目指さなければいけないという点が大きく異なる点です。

投資信託が公募のファンドであり宣伝を公に行って良いのに対して、ヘッジファンドは私募のファンドなのでクローズドにしか出資者を募集することが出来ません。

その代わりに金融庁からの金融規制を受けることなく、自由の取引を行うことができ、投資戦略を柔軟に変更させつつ利益獲得を目指すことができるのです。

残念ながら市場平均に対してプラスのリターンを狙うアクティブ投信の成績は残念ながら市場平均を下回る成績となってしまっています。

→ アクティブファンドはやめとけ?パッシブ運用型の投資信託のどちらがよいかデータを比較しながら検証!

ついでに、インデックスファンドもボラティリティが高く、これまでは長年の金融緩和で復活してきましたが、昨今の激動の社会では一度半値になった後に戻る保証はありません。

常にないのですが、今回ばかりは金利の問題ですので、厳しい環境が待っているように思えます。実際、今と同じ金利水準だった1970年代は以下の通りリターンはありませんでした。

しかし、ヘッジファンドは下落相場をうまく乗り切りながら、市場平均よりも高いパフォーマンスを出しています。

つまり、高いシャープレシオを出しているということがいえますね。

基本的にヘッジファンドへの投資はプライベートバンクに手数料を払いつつ欧米ファンドにアクセスできる、といったようなものでしたが、日本でもヘッジファンドは徐々に増えてきました。

国民のリテラシーが高まると、金融商品の幅も広がっていきますので、今後も優良なヘッジファンドは出てくるのかもしれません。ただ、長期にわたって高い実績を出すファンドを見つけるのは簡単ではありません。

エンダウメント流の10億円のポートフォリオとは?

それではエンダウメント流の10億円の運用手法についてお伝えしていきたいと思います。下落をマネージしながら安定して高いリターンを構築するためのポートフォリオは以下となります。

| 資産クラス | 投資対象 | 構成比率 |

| 全世界株 | eMAXIS Slim全世界株(投資信託) | 20% |

| ヘッジファンド | 国内ファンド | 50% |

| 金 | GLD(ETF) | 15% |

| 現金 | 15% | |

組み入れ資産については以下でお伝えしていますので参考にして頂ければと思います。

ヘッジファンドと金を合計で65%組み入れて、株式の下落をミニマイズしながら安定した高いリターンを狙える構成となっています。また、債券を組み入れていないことにも理由があります。

2023年時点で先進国を先導する米国の長期金利は5%近辺と非常に高い水準となっています。しかし、非常に魅力的な水準ではあるのですが同時に円安が一気に進んでいます。

今後、不況を起点に円高が進むことを考えると、債券価格の上昇との競争になりますが、つまりはオフセットされる程度ということです。エンダウメントでも債券の比率は低かったことからわかる通り現在の環境で投資する妙味はないといえるでしょう。

10億円の資産運用まとめ

10億円という大金を資産運用するのであれば、大金を既に運用して長期間非常に高い実績を挙げている、米国の大学基金つまりエンダウメントを参考にするのがよいでしょう。

エンダウメントは市場の下落をおさえ、高いリターンを出すために、代表的なオルタナティブ投資であるヘッジファンドを積極的に取り入れています。

筆者が投資をしているヘッジファンドは本格的バリュー株で運用しており、収益性・安定性において非常に期待できる投資先となっています。

伝統的な株式投資だけでなく、オルタナティブ投資を行い資産の安定的な成長を考えていきましょう。